変化の多いこれからの時代、お金と上手に付き合っていくために必要なものが「マネーリテラシー」です。マネーリテラシーには、たとえば金利や保険、家計管理の知識などが当てはまります。

このような知識をきちんと身につけておかなければ、貯金ができなかったり、国の制度をうまく活用できない可能性があります。最悪のケースでいえば、悪い業者に騙されてお金を騙し取られることもあるでしょう。

ただ、マネーリテラシーを高めて身につけるといっても、具体的に何を勉強したらいいのかわからないですよね。

そこで今回は、マネーリテラシーを高めるために欠かせないお金の知識を以下の3つの分野に分けて解説します。

各分野で最低限押さえておきたい知識が3つずつあります。この知識さえ学んでおけば、日々の家計管理や資産運用などをスムーズに実行でき、家計も楽になります。

お金に困りたくないと思っている方や投資初心者の方にぜひお読みいただきたい内容です。

マネーリテラシーとはお金に関する物事の判断力や知識

まずは「マネーリテラシー」という言葉の意味を正しく理解する必要があります。意味を勘違いして覚えてしまうと、知識が正しく身に付かず自分の人生に役立てることができません。

マネーリテラシーの定義は「お金に関する物事の知識や判断力のこと」です。

日々の生活の中で貯蓄や投資を始める際は、金融機関を選んで金利・利回りの計算や商品の売買を判断する必要があります。また、家族の幸せのために家を買ったり、家族を守るために保険を契約したりする場合にも、住宅ローン控除や社会保険料控除などの計算をするでしょう。

このように生きていると、お金に関するさまざまな知識や判断力が必要な場面が毎日のように訪れます。

しかし、多くの方は知識や判断力のない状態で家を買ったり、保険を契約したり、投資を始めたりするのです。結果、無駄な支出が増えてお金が貯まらず、最悪の場合は借金をしてしまいます。

したがって、お金に困らない生活を送れるためにはマネーリテラシーを高めることが必須になっています。

1.金融知識系で押さえるポイント

金融知識については、以下の3つのポイントが大切になります。

投資やファイナンシャルプランにも関係してくる知識なので、しっかりと覚えておきましょう。

単利と複利の違い

初めに覚えて欲しいのは「単利」と「複利」の違いです。とくに複利効果の重要性を把握していれば問題ありません。

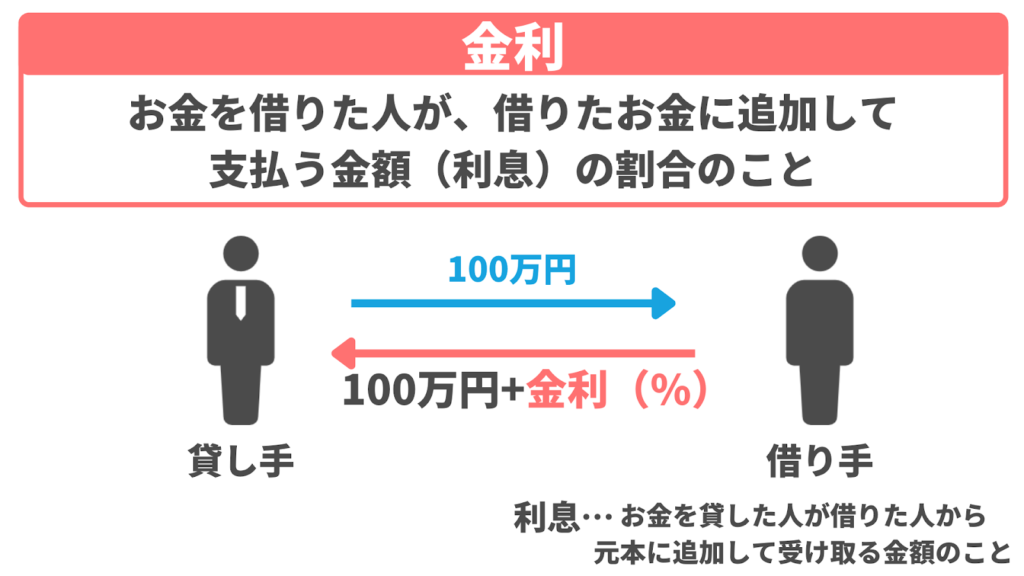

ただし、複利効果を理解するためには金利について知っておく必要があります。金利とは、貸し手が借り手から受け取る利息の割合です。通常は「%」で表されます。

そして金利の種類として「単利」と「複利」があるのです。単利と複利は、元本に対する利息のつき方によって区別されます。

単利の場合、元本にのみ金利がつきます。たとえば元本が100万円の場合、金利7%であれば1年後の利息は7万円になります。その翌年も元本に対して金利がつくため、元本が100万円のままなら利息は7万円です。

一方で、複利は1年後の残金に対して利息がつきます。

元本100万円で金利が7%つくとしましょう。1年後の残金が100万円あれば、利息が7万円プラスされます。

翌年、お金を取り崩さずに維持していた場合、残金107万円に対して7%の金利がつきます。つまり、7.49万円(=107万円×7%)の利息になるということです。

さらに、その翌年も取り崩さなかったとしたら、利息は「8.01万円(107万円+7.49万円)×7%」つきます。

数年単位の規模で単利と複利の利息のつき方を比べると、それほど大きな差は感じないかもしれません。

しかし、複利の場合は期間が長くなるほど利息が加速度的に増えていきます。

残金に対して利息がつくため、元本100万円で金利7%が10年間続いた場合、利息の合計は約100万円(96.71万円)になります。

つまり、10年経つと元本と利息の合計が200万円ほどになるのです。 さらに20年後には100万円が400万円近くに増えます。

このように、期間が長くなるほど利息が倍々ゲームのように増えていくのが「複利効果」です。

複利効果を理解できると、長期投資が持つパワーや借金(ローン)が家計に及ぼす影響などがわかり、マネーリテラシーが高まっていきます。

複利効果をより詳しく知りたい方は「20代・30代の積立投資は敵なし!長期投資による資産の増え方」の記事がおすすめです。運用年数別に資産の増え方をわかりやすく解説しています。

インフレ・デフレがあなたに与える影響を考える

インフレ(インフレーション)とデフレ(デフレーション)は、簡単にいうと物価の上昇と下落を指す言葉です。

インフレは、身の回りのサービスや生活用品などの価格が上がること。反対にデフレは、サービスや生活用品などの価格が下がることを意味します。

このようなインフレ・デフレの意味を知っておくことはもちろんですが、それだけではマネーリテラシーが高いとはいえません。

重要なのは、インフレやデフレによって起こるあなたへの影響を理解しておくことです。

たとえば、インフレ・デフレが起こる理由と原因、物価の変動によってお金の価値はどうなるのかなどについてを学んでおきましょう。さらに言えば、日本特有のインフレリスク、デフレリスクも理解できれば完璧です。

このような、物価上昇や物価下落に関する深い知識を学んでおけばマネーリテラシーが高まり、家計を整える際や投資を行う際の判断基準を持つことができます。

インフレ・デフレに関する基礎知識を下記の記事で解説しているので、より深掘りして知りたい方はぜひチェックしてください。

リターンとリスクの関係性を理解する

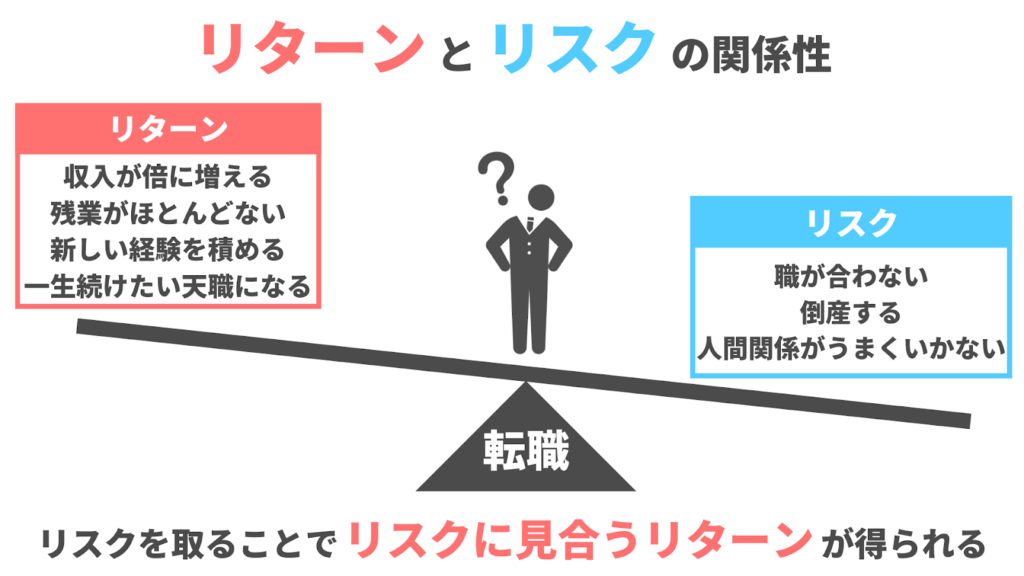

金融知識で押さえるべき最後のポイントは、リターンとリスクがどのような関係性を持っているのかについてです。

とくにリスクの正しい意味を理解しておきましょう。

一般的にリスクについて聞かれると、多くの方は「リスクは損をすること」と考えます。100万円(元本)を投資して、100万円から価額が少しでも下がる危険性をリスクと捉えているのです。

そのため「リスクとは元本割れのこと」とイメージしてしまいます。たしかに元本割れリスクという言い方はします。

しかし、リスクは元本割れリスクだけではありません。そのような意味合いで捉えられがちですが、本当の意味は異なります。

リスクは「不確実性」のことを指します。そして、投資のリスクという場合には、価格が変動することです。つまり、単にリスクという場合には価格変動リスクを指しているのです。

元本割れリスクも実際にありますが、これは片側(マイナス)の面しか見ていません。元本が減る危険性だけに注目しています。

私たちが、投資だけでなく普段の生活などでもリスクを取る理由は、それに見合うリターンがあるためです。いいかえると、リターンを得るためにはリスクが必要になります。

気づいていないかもしれませんが、あなたもいろいろな選択を行うときにリスクを取っています。

たとえば、転職がわかりやすいです。転職は新しい職が合わなかったり、職場に馴染めなかったりするなどのリスクがありますよね。異業種に転職する場合は、年収が下がるリスクもあるでしょう。

しかし、それでも転職する理由はリスク以上のリターンがあると見込めるからです。

職が合わない可能性があるけれど、今よりも楽しい仕事かもしれません。一時的に年収は下がるかもしれませんが、将来的には倍の給料をもらっている可能性がありますよね。

このようなリターンがあると思って、リスクを取って転職を行うのです。

リスクはあくまでもリターンとの兼ね合いであり、「リスクだけ」や「リターンだけ」など片側のみを見るのではなく両方を比べることが必要です。

このリターンとリスクの関係性を把握しておくことは、これからの日常生活やお金に関する物事に役に立ちます。より詳しい内容は「多くの人が誤解している長期投資のリスクの意味」でデータを用いてわかりやすく解説しているのでぜひ参考にしてください。

2.投資系で押さえるポイント

投資系で押さえておくべき基礎的な知識は以下の3つがあります。

これから投資を始めて資産を増やしていこうと考えている方は、とくに上記3つの内容は理解しておきましょう。

投資と投機の違い

「投資」と「投機」の違いを正しく理解しておくことも大切になります。

まず投機とは、機会にお金を投じることです。いわゆる、値段が上がるか下がるかのタイミングだけをみて金融商品を購入します。

値段が上がるものや下がることが予想できるものなら、お金を投じる対象はなんでもよいです。ビットコインでも、株式でも、自分に利益が出るものならタイミングを測ってお金を投じます。購入するもの自体には興味がないということです。

一方、投資とは資産にお金を投じること。

そして資産とは、価値を生み続ける物や価値を生み出すものです。簡単にいうなら、あなたのポケットにお金を入れてくれるものになります。

たとえば、労働力(若さ)であったり、賃貸として貸し出したりしているマンションやアパートなどは資産といえます。

ただし、値段が上がるから価値を生み出しているかといえばそうではありません。

単純に周りが熱狂して値段が上がっていたり、価値としては普通だけどその時しか手に入らないものだったから値段が高かったりします。冷静になって考えてみると、実は価値がないことはよくありますよね。

価値を生み出している代表的なものは、たとえば会社の株式です。会社が利益を生み出し、株主に対して配当を出す仕組みが価値を生み出しています。

このような投資と投機の違いを理解して、自分が行っていることや挑戦しようとしていることが、どちらに当てはまるのか判断できるように学んでいきましょう。

経験がない状態で全額投資をする危険性

リターンとリスクの関係性でも触れましたが、誰でも元本割れはしたくないですよね。100万円を投資して、もし1年後に90万円に減ってしまったら当然不安になるでしょう。

この元本割れをしたくないと思っている状態で、全額投資を始めることが非常に問題です。投資経験なしで大金の運用を始めてしまうと、日々の価格変動に耐えられず投資に失敗する可能性があります。

結局、経験が足りなければ投資はうまくいきません。

資金が潤沢にあっても、運用時の価格変動や暴落に耐えられるメンタリティと知識が備わっていなければ投資を途中でやめてしまいます。その結果、老後資金が準備できなくなってしまうのです。

このような経験がない状態で大きなお金を動かす危険性を理解しておくことは、投資を始める際に大切なリテラシーになります。

未経験であることを自覚して、最初はお金がないときと同じような感覚で投資を始めましょう。持っているお金を一気に投じるのではなく、まずは少額の積立投資(ドルコスト平均法)をおすすめします。

少額から始めてさまざまな経験を積むことで、投資に対するメンタリティが備わります。下落や価格変動に耐えられるメンタルと知識を得たと思った段階で、徐々に投資金額を増やしていけば問題ありません。

少額から投資を始めることの重要性は「老後2,000万円問題の解決に100円から積立投資が大切な6つの理由」の記事をぜひチェックしてください。

簡単に儲かるうまい話はない

投資に慣れてくると、誰も知らない極秘の投資手法やすぐに稼げる簡単な儲け話があるように考えがちです。もっと効率的に短期間で稼ぎたいと思う気持ちはよくわかります。

しかし、簡単に儲かる話は世の中にありません。これを改めて理解しておくことがマネーリテラシーの向上に大切です。

長期投資を行う場合、借金などせずに100万円を何かに投資すると年利回りの基準は約4~8%ほどに収束します。

投資を始めたばかりの頃は年利回り8%を超えていたとしても、20年、30年後に資産を取り崩す際には、年利回りとして4~8%ほどの間に収まるということです。言い換えると、利回りが基準以下になる場合は安全を優先した投資手法を。基準以上の利回りが出るなら、それなりのリスクを取っていることがわかります。

わかりやすい例は預金です。預金は元本割れのリスクが全くないですよね。リスクがゼロとほぼ等しいので、その分金利は0.002%ほどしかありません。

反対に、たとえば借金をして(レバレッジをかけて)投資をしている場合は、利回りが8%を超えることがあるでしょう。しかし、下落時の影響が大きくなり資産がなくなる可能性が高くなるといったリスクがあります。

投資の世界でも、現実の世界でも、すぐに儲かるような簡単でうまい話はありません。

このことを把握した上で「なら、資産を増やすにはどうしたらいいのか」を考えて勉強をしていくと、マネーリテラシーはさらに向上していきます。

3.ファイナンシャルプラン系で押さえるポイント

3つめの分野はファイナンシャルプラン系です。

ファイナンシャルプランは家計に直結する考え方です。3つのポイントを理解してあなたの家計を整える準備を始めていきましょう。

国の制度を正しく理解して活用する

生活や収入に関係する国の制度を理解し活用できると、ファイナンシャルプランを計画する際に役立ちます。

国の制度はさまざまな種類がありますが、その中でもとくに押さえて欲しいものを3つ紹介します。

・非課税制度であるNISAとiDeCoの活用方法

まず非課税制度として代表的な「NISA」と「iDeCo」を活用できるようになりましょう。

NISAを利用した場合、運用している間は非課税(運用時非課税)だったり、ロールオーバーが可能だったりします。iDeCoは入口時に控除があったり、運用時も非課税になります。

非課税というのは、節税を考える際に非常に強い制度になります。そのため、制度の仕組みや活用方法をしっかりと理解しておきましょう。

・控除の種類や計算方法

自分が使える控除にどのような種類があるのか、控除の計算方法や申請方法などを把握することも大切です。

控除には基本的に「所得控除」と「税額控除」があります。その中にもさまざまな種類があるため、すべてを理解するのは難しいでしょう。そこでここでは、最低限覚えて欲しい4つの控除を紹介します。

まず上述したiDeCoによる控除です。拠出時には拠出金全額が所得控除になり、受け取り時には年金受け取りをする場合に公的年金等控除、一時金受け取りなら退職所得控除が適用されます。

次に、ふるさと納税を行った場合はワンストップ特例制度を利用するか、確定申告をすることで「寄附金控除」を受けることが可能です。

さらに、払った生命保険料に応じて一定金額が所得控除される「生命保険料控除」も把握しておきましょう。

最後に、マネーセンスカレッジではマイホームよりも賃貸を推奨していますが、マイホームを購入した場合は、初年度に確定申告をしておけば、次年度からは年末調整でも「住宅ローン控除」を受けることが可能です。

以上の4つを活用できているかどうかで、翌年の手取り額に大きな影響がでます。

「制度を知らずに申告するのを忘れていた……」とならないためにも、控除の種類や計算方法は理解しておきましょう。

なお、申告を忘れていた場合は確定申告の期限内であれば訂正申告、期限後であれば原則5年以内であれば更正の請求をすることで税金を取り戻すことができます。

・社会保険の種類と内容

怪我や病気、失業などの国民生活における万が一のリスクに備える公的な保険制度のことを「社会保険」といいます。簡単にいうなら国が作った保険です。

社会保険にも細かく種類がありますが、大きく分けて以下の5種類に分類されます。

5つの制度の中でとくに押さえて欲しいのは「健康保険」と「公的年金保険」についてです。

まず健康保険の中では「公的医療保険」に関して理解を深めておきましょう。

公的医療保険は、医療費の一部を公的な機関が支払う制度。国民健康保険や労災保険などが当てはまり、日本ではよほど特殊な事例でない限り、すべての人が何かしらの公的医療保険に加入しています。

ほぼ強制的に加入させられるため、私たちはすでに高額な健康保険料を払って強力な保険に入っているということです。

その中には、高額な医療費をあとから支給してもらえる高額療養費制度もあります。そのため、民間の高額な医療保険に入るのはムダな支出です。

いろいろな保険に入りすぎて生活に苦労している家庭はよくあります。

このように健康保険の各種制度と内容を理解しておくと、現在加入している保険の整理ができるようになります。

保険の考え方をより詳しく知りたい場合は「医療保険は本当に必要?保険の正しい考え方と選び方のポイント3つ」の記事が参考になります。

次に学んで欲しい制度は「公的年金保険」についてです。

公的年金保険には「国民年金」と「厚生年金」があり、日本に住んでいる場合はどちらかに加入しているはずです。

自分が加入している公的年金保険の制度や将来受け取れる年金の金額などを把握しておけば問題ありません。

ただし、公的年金保険のもらい方にも3つの種類があります。

- 老齢年金

- 障害年金

- 遺族年金

とくに障害年金や遺族年金は、自分自身で備えられる金額ではありません。公的年金保険やそのほかの制度の仕組みも理解したうえで、ファイナンシャルプランを考えることが大切です。

将来も必ずお金を使うことを理解する

人生100年時代といわれるように、私たちの寿命は長くなっています。長く生きるということは、それだけ生活費や余暇を楽しむためのお金が必要になることでもあります。

この「将来も必ずお金を使う」という事実を理解しておくと、今から家計管理やお金の使い方を見直す意識が芽生えてきます。

実は現在、20歳代の38.5%は貯金がない無貯金世帯です。(参照:家計の金融行動に関する世論調査[総世帯] 令和4年以降)

貯金がない方の多くは、欲しいものをすぐに買ってしまう傾向があります。車が欲しかったり、洋服が欲しかったりなど人間の欲望に際限はなく、この欲望は将来も必ず出てきます。

その際に無貯金というのは非常に危険です。欲しいものを買うために借金を背負う可能性があります。

したがって、将来使う予定のお金をできるだけ書き出して、現役世代のうちから貯めておくことが重要です。

ちなみに、近い将来使うお金の貯め方は「積立貯蓄」がおすすめです。

必要なお金÷年数÷12カ月=1カ月の積立金額

このように計算を行い、毎月の給与から天引きを行うだけで将来のお金を用意できます。

ただ、将来どんな費用が自分に必要なのかイメージできないですよね。老後資金や教育資金などの具体的な費用は『資産形成をまず「積立貯蓄」で考える』の記事で紹介しています。世帯別で詳しく解説しているので、ぜひチェックしてくださいね。

固定費を見直す意識を持つ

最後のポイントは、固定費(住居費+保険料)を見直す意識を持つことです。

貯金ができない家庭や毎月生活が苦しい家庭は、ほとんどの場合で固定費が高額です。固定費の割合が収入に対して高すぎるため、生活費や自己投資などに回すお金が抽出できないのです。

マネーセンスカレッジでは、家計の見直しには「QGS」という考え方を推奨しています。

QGSとは、簡単に言えば家計のやりくりの方法。手取り収入を4分割にして、それぞれの費用が25%前後に収まるように支出を調整します。

QGSの中で「固定費」に含まれるのは住居費と保険料だけです。

要するに、この2つを見直す意識を持つだけで、ファイナンシャルプランが整います。2つを見直し整えられると家計は改善され、その結果マネーリテラシーの向上にもつながります。

正しい家計のダイエット方法は「家計の見直しの優先度」をご参照ください。具体的な例を用いながら解説しているため、誰でもわかる内容になっています。

マネーリテラシーと小さな行動の積み重ねがあなたの人生を変える

9つのポイントを紹介しましたが、大切なのは実際の行動に移すことです。

知識として重要なのだと理解できたなら、それぞれの内容をより深く学ぶための行動を始めましょう。その1回の行動があなたの人生を変えるきっかけになります。行動を何度も積み重ねるとマネーリテラシーが手に入り、自分の人生がどんどんよい方向に転がっていきます。

もしお金の勉強について何から始めるか迷っている方は、まずはチーム7%の「無料プレ講座」から勉強してみてはいかがでしょうか。お金に関する基礎的な知識や万人におすすめできる投資方法について学ぶことができます。

行動するかどうかはあなた次第です。ぜひ今回の記事をきっかけに小さなことから始めていきましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。