投資初心者がまず最初に悩むポイントが「金融商品の選び方」ではないでしょうか。

2024年8月に投資信託協会が集計したデータによると、公募型(不特定かつ50人以上の投資家を対象に募集)の投資信託は約6,000本近くあります。

その中から本当にお得な金融商品を見つけるのは難しいでしょう。

そこで本記事では、マネーセンスカレッジが投資信託の商品選定を行う際に詳しく調べる項目を紹介します。21年以上の投資教育の経験から導き出した4つの選定基準です。

投資信託の選び方がわからない方は、ぜひ記事を参考にどの金融商品を購入するか選んでください。

投資信託(ファンド)とは

金融商品の選び方を紹介する前に、そもそも投資信託とは何か確認しておきましょう。

投資信託(ファンド)とは、たくさんの投資家からお金を集めて大きな資金を作り、ファンドの方針に基づいて専門家が投資対象とする株式や債券、ETFなどの銘柄を選び運用を行う金融商品です。

個人投資家では不可能な規模で分散投資をしたり、世界中の金融商品を購入したりできます。複数の銘柄を購入して運用することで、個別株式だけで運用するよりも安定的な運用が期待できるのも特徴です。

運用はプロが行うため、銘柄選びの複雑な知識も必要ありません。投資家が得る利益は、投資金額に応じて運用益から配分されます。

また、投資信託は100円や1,000円程度の少額で購入できるのも魅力のひとつです。大勢の投資家からお金を集めるため、1人1人の投資額が少なくても運用ができます。

投資信託は4種類から選べる

投資信託には、大きく分けて以下の4つの種類があります。

- インデックスファンド

- アクティブファンド

- バランス型ファンド

- レバレッジ型ファンド

どの種類のファンドを購入すべきか悩む方は非常に多いので、それぞれの違いをしっかりと理解して、あなたの投資戦略に合う種類の商品を見極めてください。

インデックスファンド:インデックスに連動した値動きを目指す

インデックスファンドは、ある特定のインデックス(指標)に連動する値動きを目指す投資信託です。別名で「パッシブファンド」とも呼ばれます。

インデックス(指標)とは、市場の値動きをあらわす数字。有名なインデックスには「日経平均株価」や「TOPIX」「ダウ平均株価」などがあります。

また、ある投資信託が指標としているインデックスをその投資信託の「ベンチマーク」と呼びます。たとえば『Aのインデックスファンドは「日経平均株価」をベンチマークとしている』と表現されるので覚えておくのがおすすめです。

アクティブファンド:インデックスを超える値動きを目指す

アクティブファンドは、ある特定のインデックスを超える値動きを目指す投資信託です。

運用の専門家(ファンドマネージャー)が、独自の銘柄選定や積極的な銘柄入れ替え、資産配分の変更を行うことでベンチマークを超えられるように運用を行います。

数は少ないですが、ベンチマークを設定していないアクティブファンドも存在しています。

アクティブファンドは、インデックスファンドと比べて大きなリターンを期待できるのが特徴です。

しかし、マネーセンスカレッジではアクティブファンドの購入はおすすめしていません。

銘柄分析や企業訪問などを行った手数料分も投資家側が負担するため、運用コストが増えます。さらに価格変動リスクが高いため、相場の下落の影響を受けやすいです。

アクティブファンドは投資初心者には扱いが難しく、安定した資産運用には向かない商品になります。

詳しい内容は「初心者にアクティブファンドをおすすめしない理由」の記事で解説しています。投資商品の比較を行う際に、参考になる記事なのでぜひチェックしてください。

バランス型ファンド:さまざまな資産をまとめた投資信託

バランス型ファンドは「株式だけ」や「債券だけ」などひとつの資産に絞らず、さまざまな資産や市場にまんべんなく投資を行う投資信託です。値動きの異なる複数の商品を組み合わせることで資産分散ができ、1つのファンドで価格変動リスクを抑えた運用ができる商品もあります。

たとえば、海外株式と海外債券の2つの資産で構成されていたり、国内と海外の株式・債券の4つの資産で構成されていたりします。

ただ、アクティブファンドと同様にバランス型ファンドもおすすめしていません。

バランス型ファンドには、次の3つのデメリットがあるためです。

- 投資先を把握しなくなる

- 信託報酬手数料が高い

- リバランスによるパフォーマンスの低下

3つのデメリットを考えると、バランス型ファンドは投資初心者が安易に購入すべきではない金融商品です。

バランス型ファンドの3つのデメリットについて、以下の記事で解説しています。バランス型ファンドの購入を考えていた方におすすめの記事なのでぜひ読んでみてください。

・ターゲットイヤー型ファンド

広い意味でバランス型ファンドに分類される商品として「ターゲットイヤー型ファンド」があります。

ターゲットイヤー型ファンドとは、ターゲットとなる年を指定して最初は積極的な投資を行い、指定した年が近づくにしたがって徐々に安定的な運用を行うよう自動的にアセットバランスを変更していくファンドです。

バランス型ファンドと同様に、ターゲットイヤー型ファンドもおすすめしていません。上述したバランス型ファンドをおすすめしていない理由がすべて当てはまるためです。

加えて、ほとんどの商品はターゲットイヤーが10年ごとに設定されているため、必ずしも自分に合う商品があるとは限りません。

リスクを下げて安定的に運用したい場合は、アセットバランスを変更する前に「まず投資をしないで現金化しておく」という選択を取るべきです。資産の半分を現金化しておけば、全額を投資するときと比べて簡単にリスクを半分にできます。

ターゲットイヤー型ファンドの存在理由の一つに「年齢が若ければリスクを取るべきで、高齢になるほどリスクを少なくするべきだ」という投資理論が根底にあります。

よく論じられる考え方ですが、リスクを取れる取れないは個人の性格や事情によるところが大きいと考えます。

老若男女問わず、投資のリスクを抑えて安定的にしなければならないときは、支出に充てるタイミングが近づいてきて大きく目減りさせたくないときでしょう。

近い将来に支出するお金が資産の大部分であるならば、投資に回さずに安全資産にしておかないと、いざ使うときに目減りしてしまったら実現できなくなってしまいます。

一方、近い将来に支出するお金はすでに預金などで用意してあるならば、投資に回している資金は積極的に運用したいと考えるでしょう。

このように支出に充てる時期によってリスクが変わるのであって、年齢でリスク度合いが決まるものではありません。個人の支出タイミングや性格、事情に応じて資産の中身を調整をすることが重要で、必ずしも自分のタイミングに合っていない投資商品にすべてを任せる必要はないのです。

支出に充てるタイミングはファイナンシャルプランで考えることであり、投資戦略や投資商品で考えるものではありません。

レバレッジ型ファンド

レバレッジ型ファンドも投資初心者にはおすすめできない商品です。レバレッジ(てこの原理)を使って自己資金以上の金額で投資を行うため、利益だけでなく「損失」も大きくなるという特性があるからです。

たとえば、100万円を投資する場合を考えてみましょう。通常の投資では、相場が10%上がれば利益も10万円、10%下がれば損失も10万円になります。しかし、レバレッジを3倍にした場合、10%の値動きで利益も損失も3倍に増えます。つまり、同じ10%の上昇で利益が30万円になる一方、10%の下落で損失も30万円と膨らむのです。

このようにレバレッジ型ファンドは、大きなリターンが得られる一方で、リスクも増えるため初心者には厳しい場面が多くなります。

また、金融庁もレバレッジ型ファンドのリスクを重視し、推奨していません。そのため、新NISA(少額投資非課税制度)ではレバレッジ型ファンドを購入対象外としています。

全世界投資でインデックスファンドだけを購入する理由

3種類の投資信託の中で、全世界投資の購入対象として推奨しているのは「インデックスファンド」のみです。

つまり、全世界投資では日本株式や海外債券などの各アセットごとに適した「インデックスファンド」を1つずつ購入することで全世界にまんべんなく投資を行います。

では、なぜインデックスファンドだけを購入するのでしょうか。この項目で、インデックスファンドをおすすめする理由を簡単に説明します。

運用にかかる手数料が安い

インデックスファンドは、アクティブファンドやバランス型ファンドと比べて運用にかかるコストが安いです。

運用コストとは投資信託を保有している限り払い続ける各種費用のこと。

たとえば、代表的なコストに投資信託の運用会社へ支払う「信託報酬手数料」があります。

インデックスファンドの信託報酬手数料は、基本的に0.1〜1%前後と低く設定されています。これは目標とする指数に連動する値動きを目指す商品なので、専門家の手間がほとんどかからないためです。

一方で、ほとんどのアクティブファンドは信託報酬手数料が1%を超えます。目標とする指数を追い越すために、投資家の方たちが銘柄の剪定や入れ替えをする必要があるので、その分のコストを手数料として加えなければならないためです。

投資信託を購入すると、信託報酬手数料だけでなく「信託財産留保額」や「取引手数料」などのさまざまな運用コストがかかります。

利益を最大化するためには、負担にしかならない運用コストはできるだけ抑えなければなりません。そのため、数十年投資を続けることを前提におくと、手数料が安いインデックスファンドを購入しましょう。

最低購入金額が低い

2つめの理由は、インデックスファンドの最低購入金額です。最低購入金額とは、投資信託を購入することができるもっとも低い金額のことです。利用する証券会社やファンドの種類で異なりますが、基本的には100円や1,000円といった少額から購入できます。

少ない金額から購入できるメリットは「全世界投資」が実行しやすくなる点です。

全世界投資では、複数資産に投資する「アセットアロケーション」と、一定期間ごとに一定金額を投資し続ける「ドルコスト平均法」と呼ばれる戦略を実施します。

たとえば、アセットアロケーションでは大きく分けて10種類ほどの資産に投資をします。そしておすすめの積立頻度は毎月です。

最低購入金額が1万円、10万円と高額な場合、毎月10万円や100万円のまとまったお金を用意しなければなりません。多くの方にとって、それほどの資金を毎月準備するのは難しいでしょう。

そのため最低購入金額が低いインデックスファンドをおすすめしています。

今回は割愛しますが、少額から投資ができるメリットは他に5つもあります。具体的な内容は「老後資金の確保に少額投資が必須な6つの理由」で解説しているので、こちらも併せてご一読ください。

投資対象が大きい

インデックスファンドは、基本的に投資対象となる市場が大きいのもメリットです。

投資信託の値動きを特定の指標と連動させるためには、ベンチマークの指標を構成する銘柄を同じ比率ですべて購入する必要があります。

たとえば、TOPIXを構成する銘柄は東証1部上場企業の全銘柄です。したがって、TOPIXに連動させたいインデックスファンドは、東証1部上場企業のすべての銘柄を同じ比率で購入したらいいということです。

TOPIXや日経平均、S&P500などの指標はその市場全体の値動きを表します。つまり、特定の指標と連動するインデックスファンドを購入するだけで、その指標となっている市場へ投資している状態になります。

このように、インデックスファンドは投資対象が大きくなりやすく安全な運用を目指せる金融商品になります。

インデックスファンドを選ぶ4つの基準

ここまで、インデックスファンドの仕組みや種類を解説しました。

では、実際に投資信託を購入する際にポイントとなる4つの選定基準を紹介します。

- 単一資産型のファンドかどうか

- 実質信託報酬手数料の低さ

- 純資産総額の大きさ

- インデックス(指標)との連動性

明確に基準を設けられると、商品を購入する際に迷わず自分に合うファンドを選べるようになります。

1.単一資産型のファンドかどうか

1つめの基準は、ファンドの構成が単一資産型かどうかです。単一資産型とは「日本株式のみ」や「海外株式先進国のみ」などのひとつのアセットで構成されているファンドです。

アセットとは「資産」という意味で、アセットアロケーション運用で使われる用語になります。代表的なアセットは次の6種類です。

- 国内株式

- 国内債券

- 外国株式(先進国・新興国・全世界)

- 外国債券(先進国・新興国)

- 不動産(REIT)(国内・先進国)

- コモディティ(商品・金)

全世界投資では世界中のアセットに投資をしますが、購入するインデックスファンドは単一資産型ファンドのみです。単一資産型ファンドを購入することで、投資先が把握しやすくなり、特定のアセットの価格が下がった際に対処がしやすいです。

単一資産型ファンドと反対に、複数の資産で構成されるファンドは「バランス型ファンド」や「国際分散投資ファンド」などです。

バランス型ファンドは単一資産型ファンドを組み合わせている商品なので、単一資産型ファンドの手数料に加えて、組み合わせるための手数料もかかります。さらに後述していますが「リバランス」を自動的に行います。

したがって、比較的手数料が高くなってしまうのです。

また、バランス型ファンドは投資先を把握しなくなるデメリットもあります。

投資先を把握しなくなった場合、価格が大きく下がったときの対処方法がわからなくなります。その結果、下落の影響を受けやすく運用に失敗する場合があるのです。

運用期間が経過して指定したバランスが崩れたときに元に戻す「リバランス」を自動で行ってくれるという点をメリットに挙げられることもありますが、通常年1回が推奨されるところ毎月実施するファンドも多く、返ってパフォーマンスを下げることもあります。

さらに、バランス型に含まれている特定のアセットだけ購入しないという選択はすることができません。

たとえば「日本債券の金利が上昇して国債価格が下がるので国内債券だけ運用を止める」といったことや「米ドル高によって新興国の通貨危機が起こったので新興国株式や債券の運用を止める」ということはできません。

もしそうしたい場合は、バランス型ファンドをすべて売却してから、残したいアセットを単一型ファンドで購入していかなければなりません。

このようにバランス型ファンドにはデメリットが多いため、自分でアセットバランスを決めてきちんと管理しながら運用できるように単一型ファンドを選びましょう。

2.実質信託報酬手数料の低さ

信託報酬手数料には、名目信託報酬手数料と実質信託報酬手数料の2つがあります。

- 名目信託報酬手数料:運用にかかる予定の手数料

- 実質信託報酬手数料:実際に投資家が負担する手数料

2つのうち、投資信託を購入する際は「実質信託報酬手数料」の低さを確認しましょう。

ファンド運用を行ってみると、予想より経費が多くかかっていたり、損失が出ていたりとさまざまな費用がかかりますが、名目信託報酬手数料にはこのような費用は含まれていません。そのため、実際に投資家が負担する割合がどれくらいか示す「実質信託報酬手数料」を基準に選ぶのがおすすめです。

実質信託報酬手数料は、各ファンドの運用報告書で調べられます。名目信託報酬手数料が安いからと安易に飛びつくのではなく、ファンドの実質信託報酬手数料の低さを確認してください。

実質信託報酬手数料をチェックするポイントは『投資信託で迷ったら初心者は「実質信託報酬手数料」をチェックしよう』の記事で解説しています。詳しい内容を知りたい方はぜひご参照ください。

3.純資産総額の大きさ

3つめの基準は、純資産総額の規模が大きいかどうかです。純資産総額が小さい場合、運用が十分にできずに失敗する可能性があります。

純資産総額とは、マザーファンドの中の金額を指します。簡単にいえば、そのファンドにいくらお金が集まっているかを表します。

マザーファンドがあるかどうかは、ファンドの運用方式によって異なります。

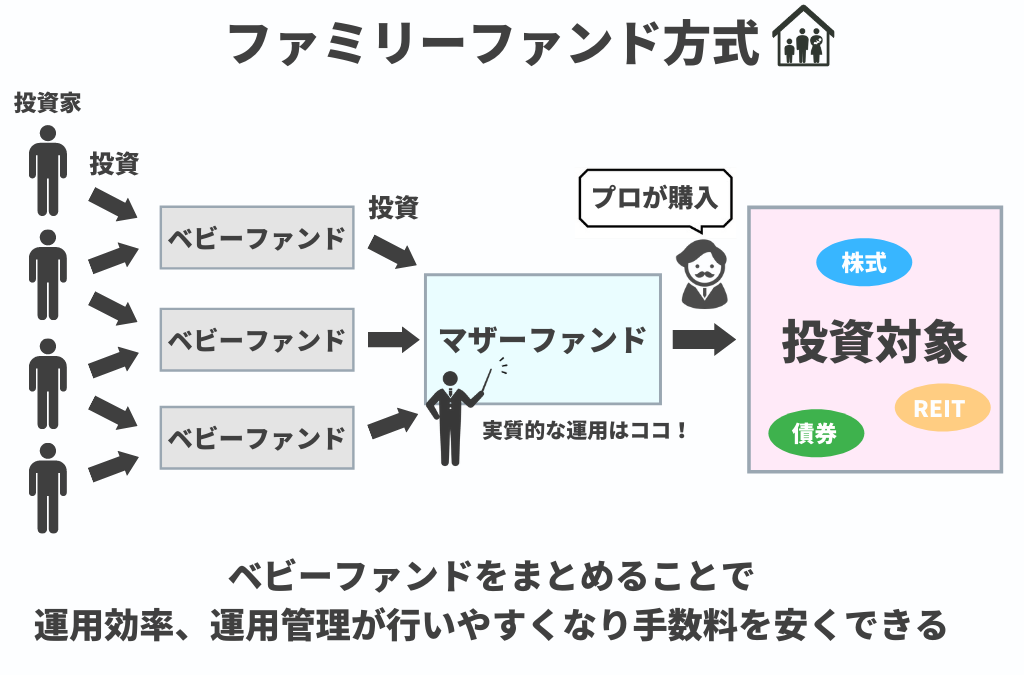

基本的に、インデックスファンドの多くは「ファミリーファンド方式」と呼ばれる運用方法を採用しています。

ファミリーファンド方式とは、複数のファンドの資金をまとめ「マザーファンド」と呼ばれる投資信託に投資。そこから株式や債券、REITなどへ資金を割り振っていく運用方式です。投資家からの投資資金が少ないファンドでも、ファミリーファンド方式を用いることで多くのアセットや銘柄へ分散投資が可能となります。

ファミリーファンド方式では、個人投資家が購入するファンドは「ベビーファンド」と呼ばれます。そしてベビーファンドに集まった資金は、実質的な運用を実施する「マザーファンド」に投資されます。

つまり、運用を実行するマザーファンドの資産総額が少ない場合、適切な資産配分ができずに運用が不十分になる可能性があるのです。

そのため、マザーファンドの純資産総額がどれくらいの大きさなのかチェックしておきましょう。

マザーファンドの純資産総額は、運用報告書(全体版)から調べられます。ファンドを比較して迷った際は、純資産総額が大きい方を選びましょう。

4.インデックス(指標)との連動性

4つめの基準は、インデックスとの連動性(トラッキングエラー)が少ないかどうかです。

前述したように、インデックスファンドはベンチマークとなる指標の構成銘柄を同じ比率で購入します。

しかし、同じ構成だとしても投資資金が足りなかったり、逆に投資資金が多かったり、手数料がかかったりするのでまったく同じ動きにはなりません。ベンチマークと同じ銘柄を同じ比率で運用しても、指標との連動性にはズレが生じるのです。

この連動性のズレを「トラッキングエラー」といいます。

各運用会社はさまざまな工夫を行い、トラッキングエラーを減らす努力をして、なおかつ運用にかかるコストも抑えなければなりません。

つまり、トラッキングエラーの数値が高いファンドは、ズレを減らすための工夫が足りない商品の可能性があります。現在はトラッキングエラーは少ない商品が多いですが、その中でもやはり運用会社の癖があったり、暦年の動きを見るとズレが大きかったりします。

そのため、投資信託を選ぶ際はトラッキングエラーの少ない商品を購入しましょう。

トラッキングエラーを調べるには、ファンドの基準価額とベンチマークのチャートのズレをひとつずつ確認するしかありません。最低でも過去3年分ほどのチャートを確認できれば、トラッキングエラーが平均どれくらいか確認できます。

投資信託選びは明確な基準を持つことが大切

世界中に投資をする全世界投資では、各アセットごとにインデックスファンドを購入して運用を行っていきます。

インデックスファンドの選び方はアセット関係なく、次の4つを判断基準にしてください。

- 単一資産型のファンドかどうか

- 実質信託報酬手数料の低さ

- 純資産総額の大きさ

- インデックス(指標)との連動性

これら4つの基準を満たす商品は限られるので、初心者の方でも商品を絞り込むことができるはずです。

ただし、人気商品や注目商品だからといって、必ず利益をあげるわけではありません。証券会社の人気ランキングや利回りの高い商品などに惑わされず、投資の目的を再確認して商品を選んでいきましょう。

もし、もっと簡単におすすめの投資信託を知りたい方には、マネーセンスカレッジの「チーム7%」がおすすめです。チーム7%では全世界投資に最適なファンドをご紹介しており、定期的に更新もしています。

すぐにでも投資を始めたい、投資を始めるまでの時間を短くしたいという方は、まずは以下の「無料プレ講座」をご視聴ください。チーム7%についてダイジェスト版でご紹介しています。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。