2023年は現行NISAの口座開設ができる最終年です。2024年からは新しいNISAが始まりますが、2023年に投資を始める場合「一般NISA」と「つみたてNISA」のどちらを選んだら良いのか悩むのではないでしょうか。

先に結論を伝えると、どちらのNISA制度を利用するかを決めるには「投資戦略」が大切です。

本記事では投資戦略が重要になる理由やNISA制度を利用する際の考え方について解説をします。記事を読んで「一般NISA」と「つみたてNISA」を選ぶ参考にしてください。

前提として、投資を始めるべきかどうかに悩んでいる方には「新しいNISAはいつから始めるべき?」の記事がおすすめです。先に読んでいただくと本記事の内容がスムーズに理解できます。

「一般NISA」と「つみたてNISA」の3つの違い

NISAは、現役世代を中心とした国民が安定して資産を増やすために用意された少額投資非課税制度です。

通常、株式や投資信託、ETFなどの金融商品を売買すると利益や受け取った配当金に対して20.315%の税金がかかります。

たとえば、購入した商品を売却した際に100万円の利益が出た場合、そのうち約20万円は税金として支払わなければなりません。

しかし、NISAを利用した場合は一定金額内(非課税投資枠内)で購入した金融商品に関して、それらを売却した際の利益や配当金にかかる税金が非課税になります。100万円の利益をそのまま受け取れるということですね。

運用益や配当金に税金がかからないため、課税される特定口座などで投資をするよりも資産形成がしやすくなります。

2023年現在、NISA制度は次の3つに分かれます。

- 一般NISA

- つみたてNISA

- ジュニアNISA

ジュニアNISAに関しては未成年者に向けた口座なので今回は割愛します。詳しい内容を知りたい方は「今ならまだ間に合う!ジュニアNISAの活用方法と注意点」を参考にしてください。

この項目では、成人を対象にした制度である「一般NISA」と「つみたてNISA」の違いについて解説します。

1.非課税期間

一般NISAとつみたてNISAは「非課税期間」に違いがあります。

非課税期間とは、購入した金融商品に非課税投資枠が適用される期間です。非課税期間には上限が設けられており、それぞれ以下のようになっています。

- 一般NISA:原則5年

- つみたてNISA:最大20年

基本的に非課税期間が終了すると、購入していた金融商品は課税口座へ移管されます。

2.非課税投資枠

NISA制度は購入した金融商品の利益や配当益が非課税になる制度ですが、購入できる金額が決まっています。その金額が「非課税投資枠」です。

非課税投資枠は各制度で次の金額に設定されています。

- 一般NISA:600万円(年間120万円まで)

- つみたてNISA:800万円(年間最大40万円まで)

金額を比較すると、つみたてNISAは一般NISAよりも200万円投資枠が多くなっています。

ただし、つみたてNISAは一括投資ができず、均等に積立投資をする場合は毎月最大で33,333円しか投資できません。そのため、最大まで非課税投資枠を使うには、20年間運用し続ける必要があります。資金が潤沢にある方は、毎月3万円ほどの投資では少し物足りないと感じるかもしれませんね。

3.購入できる金融商品

購入できる金融商品にも違いがあります。

一般NISAは、株式や債券、投資信託(ファンド)、国内・海外REITなどさまざまな商品を買うことができます。購入可能な金融商品が多いので挑戦できる投資戦略の幅も広く、マネーセンスカレッジ推奨の「全世界投資」も実行可能です。

一方、つみたてNISAで購入できる商品は金融庁が厳選した投資信託のみです。銘柄が厳選されていて、信託報酬手数料も低いので投資初心者でも商品を選びやすくなっています。

ただし注意点として、つみたてNISAで購入できる投資信託は下記のような株式の商品のみです。

- 国内株式

- 国外株式 先進国

- 国外株式 新興国

債券やREITなどのファンドは購入できません。

また、NISA制度では非上場株式や公社債投資信託なども購入不可となっています。

一般NISAとつみたてNISAは投資戦略を基準に選ぶ

一般NISAとつみたてNISAの違いをまとめると、次の表のようになります。

どちらも資産形成を助けるための制度ですが、購入できる商品や非課税期間が違うので実施できる投資戦略も変わります。

そのため、冒頭でもお伝えしたように一般NISAとつみたてNISAを選ぶには「投資戦略」が大切です。NISA制度はあくまでも口座の種類なので、まずは投資戦略を基準にどちらを利用するか決めましょう。

全世界投資をするなら「一般NISA」

マネーセンスカレッジでは投資戦略として全世界投資をおすすめしています。全世界投資は世界中の投資可能な株式や債券、REITなどにまんべんなく投資をすることで、世界の経済成長に乗りながら自分の資産を増やす投資方法です。

投資初心者の方でも少額から簡単に始めることが可能です

全世界投資を行う場合に欠かせない金融商品として「債券」があります。債券は不要な金融商品と主張されることも多いのですが、価格変動をマイルドにしたり、下落時の回復を早めたりする役割を担っています。債券を持っているかどうかで、運用の安定性や安全性は大きく変わるのです。

そのため全世界投資だけでなく資産形成をする上で必要な金融商品なのですが、基本的につみたてNISAでは債券を購入できません。上述したように、金融庁が厳選した投資信託の中に債券が含まれていないためです。

つみたてNISAで債券を購入したい場合は、債券アセットが組み込まれたバランス型ファンドを購入することになるのですが、こちらもおすすめしていません。

つまり、つみたてNISAでは全世界投資を実施できないのです。

したがって、投資戦略として全世界投資を選ぶ場合は「一般NISA」を推奨しています。

購入した商品を20年間保有して投資を続けられるなら「つみたてNISA」

つみたてNISAは、基本的におすすめしていません。制度の仕組みが投資初心者に優しくないので、途中で投資をやめてしまい資産形成に失敗してしまう可能性が高いためです。

それでもつみたてNISAを利用する場合は「何があっても途中で売らない投資戦略」を実行できることが条件になります。いわゆる「バイアンドホールド」の戦略です。

購入した商品を非課税期間が終わるまでの20年間保有し続けられる方なら、つみたてNISAを利用しても問題ないでしょう。

「20年間持ち続けられる」と思うかもしれませんが、実際に運用してみると簡単にはできません。

つみたてNISAは基本的に株式の投資信託しか購入できないので、相場の影響を受けやすいです。

たとえば、リーマンショック時は株式だけで運用していると資産が66%減りました。5,000万円の資産が2,200万円まで減るような下落に、多くの方は耐えられません。

つみたてNISAは非課税投資枠の再利用もできないので、もし途中で売却した場合はその分の非課税枠は戻ってきません。そのため、基本的に資産がどれだけ目減りしても商品を保有し続ける必要があります。

20年間きちんとバイアンドホールドできる自信がある方にのみ、つみたてNISAはおすすめします。

つみたてNISAを非推奨としている理由は「つみたてNISAをおすすめしていない2つの理由」の記事をご覧ください。

投資戦略を決めるためにファイナンシャルプランを立てよう

NISA制度を利用する際は投資戦略が大切だとお伝えしています。

しかし、初めて投資をする方が投資戦略を決めるのは難しいでしょう。投資を始める目的が明確になっていないので、必要な積立金額や運用利回りなどを考えることができません。

では、初心者はどのようにして投資戦略を考えたら良いのでしょうか。

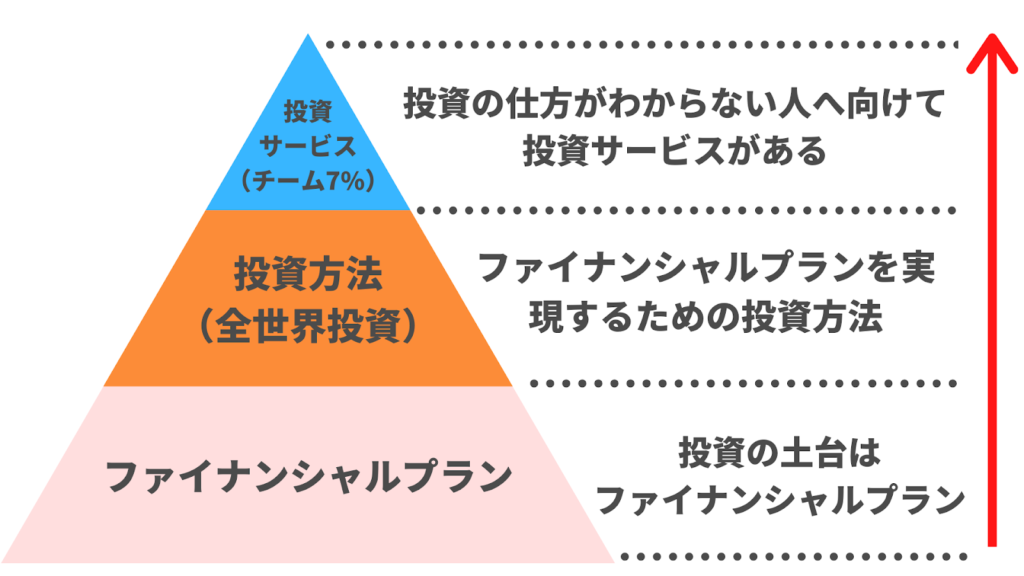

ここでポイントとなる考え方が「ファイナンシャルプラン」です。

ファイナンシャルプランとは、簡単にいうと理想の人生の実現をお金の視点で考えた計画。ファイナンシャルプランを立ててみると、その目標を達成するために必要な支出がわかります。将来の支出が分かると、そのお金を確保するためにどのような投資戦略を利用すべきなのか考えられるようになるのです。

要するに土台としてファイナンシャルプランを用意して、その上で投資戦略を決めます。そして、投資戦略を実行するために最適な仕組みが「一般NISA」なのか「つみたてNISA」なのか考えましょう。

現行NISAの非課税期間終了後は新しいNISAで同じ商品を再購入する

現行NISA(一般・つみたて)を利用する場合に覚えていてほしいことがあります。

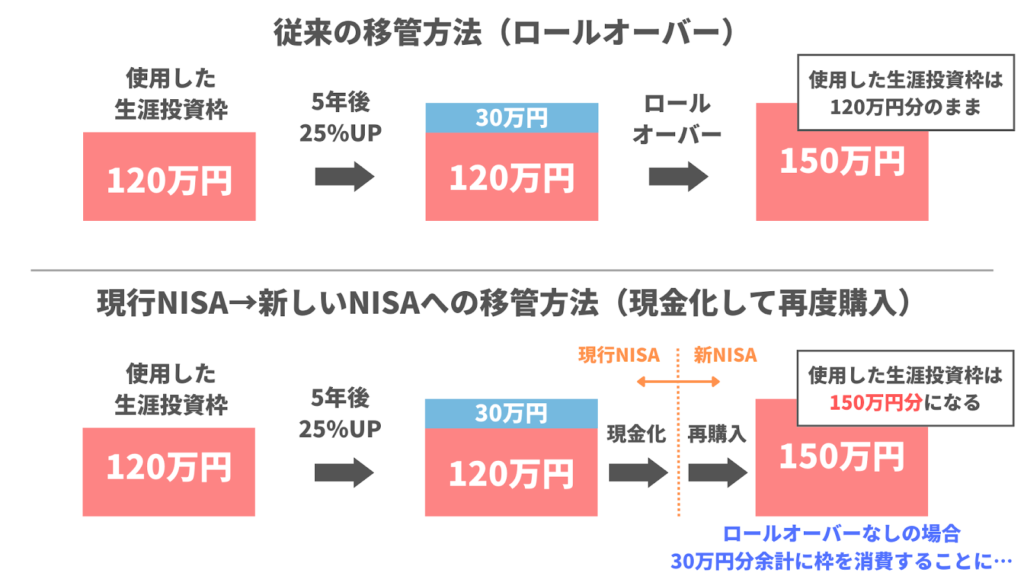

2023年に現行NISAで購入した金融商品は、5年もしくは20年間の非課税期間後に新しいNISAへロールオーバーすることができません。

ロールオーバーとは、非課税期間終了後にNISA口座で運用していた資金を翌年のNISA枠にスライドさせる仕組みです。翌年のNISA枠に移動させることで非課税期間を延長させることができます。

つみたてNISAはロールオーバーの仕組みがありませんが、一般NISAであれば非課税期間終了後は最大5年間のロールオーバーができました。

しかし、新しいNISAが始まると現行NISAからのロールオーバーができません。

そのため、今年から投資を始める場合「現行NISAの非課税期間が終わったらどうするの?」という疑問を持つ方が多くいらっしゃいます。

新しいNISAには制度上ロールオーバーすることはできませんが、投資を継続することは可能です。現行NISAで運用していた商品を一度売却して、新しいNISAで同じ商品を購入することで再度非課税で投資を続けられます。

言い換えれば、手動でロールオーバーをするということです。新しいNISAに移すタイミングは、一般NISAなら5年後、つみたてNISAなら20年後になります。

ただし、ロールオーバーができないので売却益も含めた金額の非課税投資枠を消費してしまいます。

これまでは120万円購入して30万円の利益が出た場合、120万円の枠を使って150万円分を移すことができました。

しかし、新しいNISAに移行する場合は30万円の利益が出ていると、150万円分の非課税投資枠(新しいNISAでは生涯投資枠)を使って移すことになります。

将来に向けた資産形成のために2023年からNISAを使って投資を始めよう

一般NISAとつみたてNISAは非課税期間や購入できる金融商品に違いがあります。そのため、自分の「投資戦略」を実施できる制度を選ぶことが大切です。

もし投資戦略を決められないという方には、マネーセンスカレッジの「全世界投資」をおすすめしています。

全世界投資は、安全に安定的に投資を続けられる投資方法です。誰がやっても同じ結果になり、少額から始められるので、初心者でも簡単に投資を始めることができます。

そのため、投資戦略に悩んでいる場合は、まず全世界投資をするために「一般NISA」を使ってみてはいかがでしょうか。

全世界投資について知りたい方は「投資初心者こそ全世界投資からはじめるべき5つの理由」の記事をチェックしてください。さらに詳しい内容をできるだけ早く知りたい方には、チーム7%の「無料プレ講座」をご用意しています。興味がある場合はぜひ視聴してみてくださいね。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。