子どもがいる家庭にとって、教育資金は人生の3大支出のうちのひとつとされているほど大きな支出。高校までは無償化など各種制度のおかげであまり大きなお金はかからないため、準備が必要となるのは基本的に「大学資金」です。

高くても親としてはやはり将来子供の負担となる奨学金は利用せずに通わせたいものです。必要となる時期までに全部を用意するには、貯蓄のみならず投資の力も借りることが必要になってくるでしょう。

そして、もしあなたが大学資金をすべて確保できた場合、さらにお金を増やす一歩攻めた選択肢があります。

それが「奨学金を借りて大学資金に充て、貯めていた大学資金用のお金を全世界投資で運用する」という考え方。

本記事ではこの考え方について詳しく解説していきます。

やり方によっては老後資金と一石二鳥で貯められたり、あなたの子どもが投資家としてスタートダッシュを決めることも可能です。ただし、実行するには条件やリスクもありますので、興味がある方は本記事を最後までよく読んでみてくださいね。

借金を上回る収入を得られる見込みがあるからこそ取れる攻めの手法

奨学金といえば聞こえは良いですが、言ってしまえばこれは「借金」です。しかも、子どもが背負う借金。

子どもに借金をさせて将来返済で苦しい思いをしないように大学資金まで用意するということが目的であるはずなのに、本末転倒ではないかと疑問に思う人もいるでしょう。

もちろん、借金については原則的にやるべきではありません。

借金をしなくて済むようにしっかりファイナンシャルプランを作り、必要なときに必要なお金を確保できるようにしておく、欲しいものがあれば貯めてから買うというのが基本です。

ただし、例外的に借金してもよいパターンが3つだけあります。

- 命や健康の危険がある場合

- 借金+利息を上回る収入を得られる場合

- 借金+利息を上回る支出を抑えられる場合

詳しくは「借金してもよい3つのパターン」という記事で解説しているので割愛しますが、今回の場合は2つめのパターンである「借金+利息を上回る収入を得られる場合」にあてはまります。

具体的な方法の解説に入る前に、まずはこの方法はやってみる価値があるものなのか、つまり本当に借金+利息を上回る収入を得ることができるのかについて検証してみましょう。

全世界投資の利回りは奨学金の金利を上回る見込みが大きい

学資関連の借金に関しては、親が債務者となる教育ローンと子どもが債務者となる奨学金の2種類があります。

教育ローンは国のものか銀行のものしかなく、民間の銀行の場合は固定金利3〜4%程度で国だと固定金利が1.8%程度です。

対して奨学金は日本学生支援機構のほか、地方公共団体や国、民間企業や大学など借りる場所や種類が豊富にあります。

代表的な奨学金事業を行っている組織である日本学生支援機構では、奨学金が第一種・第二種・給付型とあり、うち給付型は返還不要、第一種は無利子です。

給付型と第一種は内容がいい分もらえる条件も厳しくなるため、多くの方は条件が緩くほとんどの方が利用できる第二種を利用することになるでしょう。今回は第二種奨学金を借りた場合を考えます。

第二種奨学金は固定金利(固定利率方式)と変動金利(利率見直し方式)のいずれかを選べます。貸与が終了した時期によって異なりますが、固定金利の場合は0.2〜0.5%、変動金利の場合は0.004〜0.04%ほどになっています。

利率については日本学生支援機構HPで公開されていますので今の利率を確認したい方はこちらをご覧ください。

投資方法についてはマネーセンスカレッジが推奨している「全世界投資」の場合を考えてみます。

全世界投資では期待利回りが7%、平均利回りが5%を目指せる運用を行っています。この場合で考えてみると、まず民間の銀行の教育ローン(固定金利3〜4%)は厳しいでしょう。

固定金利は確実にかかる金利である一方、投資の運用益は金利が変動しています。

平均利回り5%はあくまで1年の平均値であり、実際は価格が上がったり下がったりと波を打ちながら成長しているため、時期によっては利ざや(借金の利息と投資で得た利子の差で得られる利益)が取れない場合があるのです。

金利差が大きい場合は価格が下がっている時期でもプラスかもしれませんが、民間銀行の教育ローンの場合は全世界投資の平均利回り5%に対して固定金利が3〜4%と金利差がかなり小さいので損するリスクが非常に高くなります。

教育ローンの場合は通常返済期間が最長でも15年ほどあるため、その期間運用すると考えると問題はないかもしれませんが、借金の利息が固定金利で投資の運用益が変動金利ということを考えるとそれでもリスクを取りすぎていると判断できるため、民間銀行の教育ローンは選択肢としては却下です。

結論として、国の教育ローン(固定金利:約1.8%)もしくは奨学金(固定金利:約0.4%)であれば金利差から考えると十分利益を得られるため、やる価値はあるといえるでしょう。当然金利差が大きいほど得られる利益は大きくなりますので、奨学金を借りて手元のお金を投資に回すのが一番お得な方法です。

前提条件は「子どもが15歳時点で700万円の教育資金を確保する」こと

今回の方法を実行する前提条件として、大学資金分のお金は確保しておく必要があります。つまり奨学金を借りる前の時点で学資に充てられるだけの資金をある程度作っており、奨学金を借りる時点で既にいつでも返済できる状態になっているということですね。

決してこの方法を取るから学資は貯めなくていいというわけではありません。

それはまったくの間違いですし、そもそも計画を立ててお金を用意できないような人は借金をして投資をするなどできるわけがありません。ギャンブルのためにお金を借りる人と何ら変わりませんし、当然すすめることはできません。その前にやるべきことがあるはずですね。まずは家計をととのえることからはじめましょう。

具体的な条件としては、子どもが15歳(中学卒業)時点で700万円(自宅から私立大学に通う場合にだいたい必要となる金額)と設定しています。

実際に必要となる時期は18歳(高校卒業)時点ですが、高校生になると生活費などの支出も激増し貯めづらくなるため中学卒業までに貯めきることが理想です。

また、「子どもを育てるのに必要なお金はどれくらい?出産から大学卒業までにかかる金額とは」では大学資金として用意しておきたい最低限のゴールとして500万円(自宅から国立大学に通う場合にだいたい必要となる金額)としていますが、今回の場合は私立に通う場合まである程度カバーできるお金を確保しておきましょう。

条件を満たすためにはほとんどの家庭で投資が必要

他の支出もある中でこれだけのお金を確保する場合、多くの家庭は投資の力を借りての資産形成が必要となってきます。

詳しくは「教育資金の準備に投資が必要である理由をインフレと金利の視点から解説」で解説していますが、子どもの教育資金の大部分を占める大学資金については授業料が特異的なインフレを続けている状況です。

これにより今の日本では貯蓄のみや学資保険ですべてを賄うのが難しい状況になってきているため、大学資金を確保するためには投資が必要であるとマネーセンスカレッジは伝えています。

そのため、今回の方法をやるやらないに関わらず、子どもが生まれた時点から積立投資を始めるよう準備しておくことをおすすめします。

生まれた時点からであれば15年もの積立期間があり、これだけ長期であれば真っ当に積立投資をやっていれば十分に間に合いますし、ここでの投資の経験値は今後の資産形成にもプラスになるはずです。

支給される児童手当をベースに運用するだけで500万円近くは確保できるという試算も「児童手当の使い道は「積立投資」が正解!教育資金を児童手当でほぼ確保できる方法」でお伝えしています。

これだけだと目標の700万円には届かない可能性が高いので積立金額を調整する必要はありますが、時間さえかければ家計への圧迫も少なく貯めることができることがイメージできるでしょう。

先ほど紹介した2記事にはデータやシミュレーションを用いて詳しく解説していますので教育資金の貯め方の参考としてぜひチェックしてみてください。

奨学金を借りて700万円を全世界投資で運用した場合の利益と奨学金返済のシミュレーション

実際に奨学金(今回は日本学生支援機構の第二種奨学金)を借りて、学資として貯めた700万円を運用した場合、お金の動きはどうなるのか試算を行いました。

子どもが15歳時点で700万円を確保します。前項で解説したとおり、ほとんどの場合が積立投資での運用による準備となるでしょう。

奨学金を借りずそのままこの700万円を大学資金に充てる場合は徐々に現金化していき、18歳時点で初年度分、19歳以降は年間授業料を用意できるように取り崩していくのですが、今回の方法を実行する場合は積み立てをせずに700万円は引き続き運用を行っていきます。

全世界投資の平均利回りである5%で運用ができたとして、18歳時点では約810万円にまで増えています。

そして、18歳(大学入学)時点で可能な限り奨学金を借り、子どもはこのお金で大学に通います。最大限まで借りた場合の内訳は以下の通り。

- 入学時特別増額貸与奨学金:50万円

- 第二種奨学金:月12万円

金利は基本的には変動金利(利率見直し方式)が低い傾向ですが、今回は計算しやすいように固定金利の0.4%(増額分0.6%)で計算。

大学に通っている間も運用を続けていると、22歳(大学卒業)時点で約985万円になっています。

卒業した年(貸与が終了した月)の6ヶ月後(10月)から返済が始まります。今回の場合、貸与総額は626万円で利子込みの返還総額は653万7,749円。返済額は月2万7,240円(最終のみ2万7,389円)の240回払い(20年)です。

返済による支出が月2.7万円なので、運用利回りが年32.4万円を上回っていれば運用しながら奨学金を引き落として返済していけば差額分だけ元本は増えていくわけですね。

そして、運用している985万円の年利回り5%の利益は49.25万円(=月4.1万円)です。つまり、返済額より運用利益のほうが上回っているため、20年の運用が順調であれば元本は増えていく(=借金+理想を上回る収入を得られる)という結果になります。

親の名義で運用をする場合の手順とメリット・デメリット

具体的な考え方は前項で説明した通りですが、運用を親と子どものどちらが行うかによって手順やメリット・デメリットがすこし変わってきます。自身の家庭の状況にあわせてどちらが適切か判断しましょう。

ここではまず親の名義で運用する場合の手順とメリット・デメリットを解説していきます。

親名義で積立投資、教育資金の運用を継続する場合、返済に充てるためのお金が親の口座に入っているため、子どもの奨学金返済が始まったら返済に充てるお金を運用している資金から親が贈与する必要があります。

贈与を行う場合は「贈与税」の発生に気をつけなければなりません。1年間に贈与を受けた財産の合計額が110万円を超える場合は贈与税が発生してしまうため、贈与税がかからないように考えて贈与を行いましょう。(参照:国税庁)

メリット:親の老後資金もあわせて増やせる

親名義で運用することのメリットは親名義の資金(老後資金等)が増えるということです。奨学金の返済金を全部払っても利ざやはかなり残るので、子どもの教育資金と親の老後資金が一緒に用意できる一石二鳥とも言える方法です。

親の老後資金より子どもの教育資金のほうが必要となる時期が早いため、基本的に貯めるお金は教育資金を優先しがちです。

そのため「教育資金と老後資金の準備は両立しない」ともよく言われています。最近は晩婚化も進み、子どもが自立してから老後を迎えるまでの期間が短いこともあるためこの傾向はより顕著になっているとも言えるでしょう。

このように、老後資金の準備が遅くなることで老後を迎えるまでに必要な老後資金の確保が間に合わない状態である場合は親の名義で行うパターンが有用でしょう。

デメリット:子どもは一から投資家デビューとなる

今回の手法の場合、子どもは奨学金を借りるということで協力はしてもらっていますが、積立投資・運用そのものに子どもは関わりません。

そのため、子どもが自立した後に積立投資を始める場合は経験値や投資による利益の上積みがない状態からのスタートとなります。

実際の価格の上下などを目にした際のメンタルなどは実際に投資を経験しないと感じられないように、実践でしか得られない経験値があります。そういう意味では子どもが主体になる場合より投資教育という観点ではマイナスといえるでしょう。

ただ、親である自分が子どもに投資を行う姿や過程を見せてあげることはできます。学んだ知識や運用の経過や得られた知見などを共有できると良いですね。

子どもの名義で積立投資・運用をする場合

子どもの名義で運用する場合ですが、運用資金となる700万円は子ども名義の口座に入れておく必要があるため、資金の移動を完了させておく必要があります。

ジュニアNISAがあればベストでしたが、残念ながら2023年で廃止が決定しています。2023年中であれば非課税枠80万円分だけは可能なので、80万円分だけでも活用したい人は急いで利用しましょう。

基本的には子どもが口座を開設できる年齢までは自身の口座で運用して、のちのち子どもの口座にお金を移していくという流れになります。

教育資金を積立投資で貯める一方で、贈与税がかからないよう徐々に約810万円(15歳時点の700万円を18歳まで利回り5%運用した場合の資金)を親の貯金口座から子どもの貯金口座に移動していきます。

成人年齢が18歳に引き下げられたため、子ども名義のNISA口座を開設できる年齢も18歳となりました。

子どもが18歳になった時点で子どもがNISA口座を開設し、貯金用口座に入った810万円を資金として子ども自身で運用を開始。

奨学金を借りながら大学に通いつつ、運用も継続します。そして返済が始まったら運用益から返済していく、という流れになります。

メリット:子どもが投資家としてのスタートダッシュを切れる

この方法のメリットは相続税(贈与税)の長期にわたる節税効果があること、そしてなんといっても学生のうちに投資家として有利な土台を築け、投資家人生のスタートダッシュが切れることにあります。

高校までは親が投資で自身の教育資金を準備し、大学からは自分で投資を行い奨学金返済のお金を準備する。この「投資のおかげで大学に通えた」という体験は投資家としてのマインドを大きく育てることになります。

投資というものに触れていなければ、恐怖感などで投資を始める一歩がなかなか踏み出せない人も多いです。

このような面から見ても精神的に大きなアドバンテージになるはずです。

しかも、大学を卒業した時点で少なくとも4年間の投資経験がありますし、運用が順調であれば卒業時点で運用金額は約985万円。5%分の利回りで奨学金を返済していても元本が増えていく状態になっています。

精神的にも環境的にも投資家として有利な状況を作り上げており、これからの幸福で豊かな生活をつかむために良いスタートダッシュを決めることができるでしょう。

デメリット:親名義の資金(老後資金等)は増えない

資金を移動してからは投資の主体は子どもになるため、親名義の口座でお金が増えることはありません。つまり、親が運用する場合のように老後資金などを増やすということは不可能です。

そのため、この場合は親の老後資金がすでに準備できている、もしくは老後を迎える時点で貯めきる算段がついている場合に有用でしょう。

子どもの未来を考えると、子どもに運用を託して投資家としてスタートダッシュを切ってもらうのが理想です。ただ、だからといって自身の老後を犠牲にしてまでその決断をする必要はありません。

自身のファイナンシャルプランや経済状況と相談しながら決めると良いでしょう。

成功するために必要な条件は「親子ともに十分なマネーリテラシーがある」こと

今回の方法を実行する前提条件として「15歳までに700万円を確保すること」を提示しました。これが達成できれば数字上はうまくいく計算になりますが、それだけでは成功しません。

先述した金額的な条件の他にもうひとつ、親子が満たしておかなければならない能力的な条件があります。

それは「親子ともに十分なマネーリテラシーがある」ということ。

ここでいうマネーリテラシーをもっと噛み砕いて説明するならば「親と子どもの双方が借金および運用の目的と内容を理解し、欲望をコントロールできること」です。

これが出来なければ成功して大きな利益を得られるどころか転落人生を歩む可能性もありますので非常に大切なことだと認識しておきましょう。

双方が内容を理解し納得しないとトラブルのきっかけとなる

もし教育ローンを借りる場合は債務者は親(=自分)になるので何も考えなくていいですが、奨学金は自分ではなく子どもが債務者になります。

特に親が運用する場合は、子どもに借金を背負ってもらって親が本来学資に充てるものであったお金を運用に回して、卒業後に運用したお金で返済分を贈与するという形になりますね。

のちのち親が返済分のお金を渡すとはいえ、子どもが債務者になるので子ども自身がしっかり借金の内容と目的を理解して納得していなければなりません。親の資産(老後資金)を増やすという点についても、子の理解がなければ不満に思うかもしれません。

実行するにあたって子どもに思うところが出てくると思うので十分に話し合ってください。

投資が100%うまくいく保証は誰にもできませんし、今回の方法は大学に通える資金があるのにもかかわらず借金をします。

お金の知識やリテラシーを身につけてもリスクをどれだけ許容できるかは個人差がありますので、子どもが納得してくれないこともあるでしょう。話し合った結果、実行しないという結論になるかもしれません。

そうなった場合でもきちんと大学に行かせてあげるためにもお金を用意しておくことは必要なのです。

また、子どもに運用してもらう場合も内容の理解・納得は必須条件です。子どもからすれば大学に通えるお金はあるのにわざわざ借金して、投資もやって返済しないといけないわけです。

何も難しいこと考えず貯めた大学資金で普通に大学に通わせてほしいと反発するかもしれません。本来そちらのほうが今を大事にしがちな子どもにとっては楽なはずですよね。

この方法が自身にとって将来意義のあるものになると子ども自身が理解し、主体的になってくれることが重要な要素であり、そうなるためにはあなたから子への教育が必要なのです。

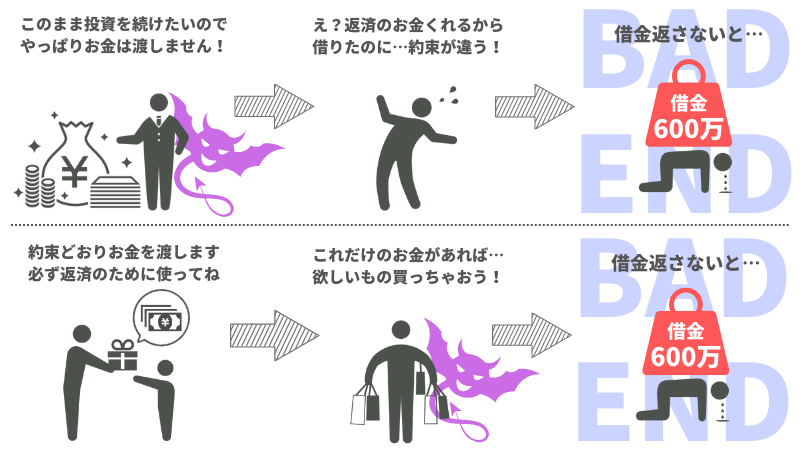

「欲望のコントロール」が出来なければ目的は達成できない

親子ともども目的を理解し納得した上で実行できた場合、順調に行けば当初より大きなお金が口座に入ることになります。

700万円を大学卒業まで年利回り5%で運用できた場合の金額は約985万円。はっきり言って大金ですね。しかも運用で今後さらに増えていく見込みもあります。

この状態になった時に欲望をコントロールできなかった場合、簡単に言えば「大金に目がくらんでしまった場合」に大問題が起きる危険性があります。

たとえば親の名義で運用を行っていた場合、前述したように子どもが大学卒業する時に親の口座に入っているお金は1000万円近いものになり、今後も運用を続ければ複利の力でさらに大きなお金を生み出す見込みがあります。

しかし、このお金のうち約600万円は子どもに贈与しないといけないお金のはずです。

今手元にあるお金、そしてこれからもっと増えていくであろう未来のお金に目がくらんでしまうと、お金を子どもに贈与するのが惜しくなってしまい、ついには「働いたらお金を稼げるんだから奨学金は自分で返せ」と渡すべきお金を渡さなくなってしまう可能性も十分に考えられます。

こうなってしまうと、子どもが一方的に借金を背負って社会に出てしまうという悲しい結果になってしまいます。決してありえない話ではないのが怖いですね。

逆に子どものほうは贈与の後に落とし穴が潜んでいます。

贈与税がかからないように、仮に6年かけて100万円ずつを子どもの口座に移動させるとします。社会人として働き始めたばかりでまだ自分で貯めたお金が十分にないところに大金といえる金額が降って湧いたように自分の口座に入ってくるわけです。

しかしこのお金は「借金返済」のためのお金なので自由に使ってはいけないお金。そのことを理解して使いたいという欲望をコントロールできなければ、欲に目がくらんでついついどうでもよい買い物や遊びにお金を使ってしまいます。

結果、借金は残ってしまい自力で返さざるを得なくなるという事態に陥ってしまうわけですね。

大金は時に人を狂わせます。自分だけなら自己責任で済ませられますが、奨学金の場合は親が子を巻き込んでいますので最悪家庭に亀裂が入ることもあるでしょう。

子どもが運用する場合は、運用開始時点で子どもが主体となっているため親子間のトラブルはありませんが、誘惑に負けて使ってしまうリスクはこちらも大きいです。親の手を離れる分、人によってはこちらのほうがタガが外れて危険かもしれません。

このようなリスクについて重々理解し、欲望をコントロールできる自信がなければ手を出さないほうがよいでしょう。そのくらいシビアに考えたほうがよいです。

マネーリテラシーや金銭教育の基本の内容として以下のような記事がありますのでぜひお役立てください。

お子さまに対する教育向けの記事としてはこちらもおすすめです。

安易な考えで手を出すのはNG!事前の用意と親子のマネーリテラシーありきの方法

子どもが生まれたときもしくは生まれる前から大学資金も考えた上でファイナンシャルプランを立て、貯蓄や投資で積み立てていくことは大前提です。

これが実行できている上で合理的に考え、奨学金を借りて教育資金を運用に回すことで金利差による利ざやを稼いでみようと考えることは、親子ともに十分なマネーリテラシーを持ち合わせており、お金や欲望をコントロールできるのであれば問題ありません。

事前準備や計画性、マネーリテラシーがない人間が単に儲かるという安易な考えだけで飛びついてしまうと、一度踏み外せば子どもが大きな借金を背負って社会にでることになります。もしかしたら親子の関係も悪化してしまうかもしれません。

あなたが親であるなら、まずはあなたがお金や投資について勉強して実際に学資を用意できるだけの資産形成をはじめてみましょう。

そして、実践していくことで得た知識や経験、感じたことなどを金銭教育として子どもに伝えてあげてください。特にお金を貯めたり投資する際のメンタル面などについては経験していないとなかなか伝えられるものではないため子どもにとって良い教育になります。

このような教育をしっかりと行い、マネーリテラシーとコントロール力に親子ともに自信があるならチャレンジしてみましょう。

少しでも自信がないならやめておくべきです。

ここで忘れてはいけないのが借金せず普通に全世界投資をするだけでも十分に学資、そしてあなたの老後までのお金を用意できるということ。

奨学金を借りて自身のお金を投資に回すということは難しくても、全世界投資そのものの手法は難しくありませんので、自分のお金だけで全世界投資に取り組んでみましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。