子どもの教育資金に頭を悩ませている人は多いです。

「子どもを育てるのに必要なお金はどれくらい?出産から大学卒業までにかかる金額とは」でも解説していますが、必要となる教育資金のほとんどは「大学資金」なので、子育てにおいての最大の課題は大学資金をどうやって準備するかにあります。

定期預金や学資保険をしておけば間に合うだろうと思っている人も少なくないですが、実はこれらの方法だけでは全然足りないため、マネーセンスカレッジでは「積立投資」で確保することを強くおすすめしています。

昔は定期預金や学資保険でも必要な時期に必要な分のお金を貯め切ることができました。しかし、今は「投資の力」を借りないと多くの方がほぼ確実に間に合わない状態なのです。

なぜ今の時代には教育資金の確保に投資の力を借りる必要があるのか、本記事の重要なキーワードとなる「インフレ」や「金利」の視点から解説していきます。

予備知識:日本は預金金利がインフレ率を上回っている

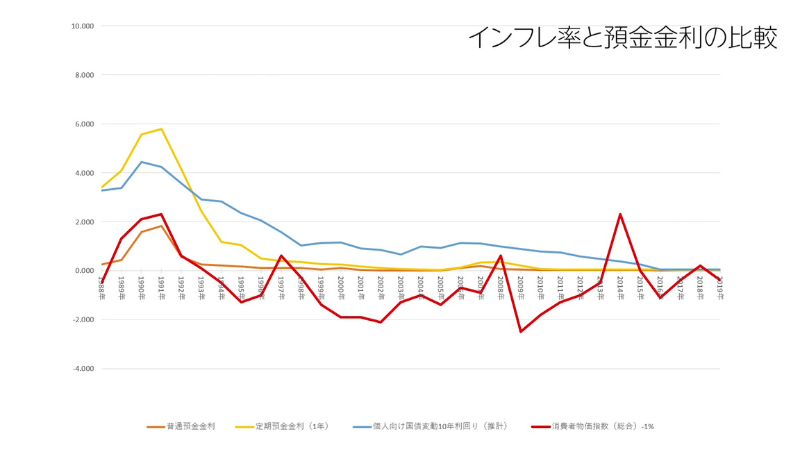

インフレや金利の視点から教育資金について考えるための前提知識として、まずは日本全体のインフレ率と預金金利の関係を知っておきましょう。

「「預金ではインフレに勝てない」は本当か?私たちの資産形成に投資が必要な真の理由」で詳しく解説していますのでこちらでは簡潔にお伝えします。より理解を深めたい方は上記の記事もぜひチェックしてください。

日本のインフレ率を測る指標のひとつとして「消費者物価指数(総合)」という指数があります。この指数の推移と預金金利の推移を照らし合わせたデータを作成しました。

消費者物価指数(図:赤色)は私たちの肌感より上振れる傾向があるためマイナス調整をしています。また、3ヶ所ほど数値が跳ね上がっている部分がありますが、2008年以外の2ヶ所は消費税増税の影響、2008年はエネルギー上昇の影響なので例外と捉えてください。

このデータを見る限り、基本的に金利は普通預金(図:オレンジ色)でもインフレ率を上回っていることがわかりますね。

もちろん今後どうなるかは分かりませんが、バブルの時代でも上回っているのでおそらくこの傾向は続いていくと考えられます。

ということは、預金だと物価のインフレに負けるからという理由で投資の力を借りる必要はないということです。日々の生活においては普通預金でもインフレの影響で相対的にお金が減るということはありません。

これは投資を文化にしたいと願うマネーセンスカレッジの理念からは、正直に言えば都合の悪い事実ではあります。しかし、読者の皆さまには正しい知識をもっていただきたいと思い、あえて強調させていただきました。

巷の「預金ではインフレに負けるから〇〇をしましょう」という勧誘には騙されないでいただきたいと思います。

マネーセンスカレッジでは3年以内の支出に関しては家計もしくは貯蓄でまかなうとお伝えしているため、3年以内の支出に関しては普通の貯蓄でも十分ということです。

3年超の支出に関してはファイナンシャルプランに合わせて投資をしましょうと伝えていますが、普通預金でインフレに負けることがないなら強いて投資をする必要はないと感じる人もいるかもしれません。

しかし、それでも私たちが「投資をしましょう」とお伝えしているのは、人生における3大支出である教育費用・住宅費用(持ち家)・老後資金に関してはそれぞれに特有の問題があり、その問題点があるからこそ「投資の力」が必要になってくるからなのです。

本記事ではそのうちの教育資金が持つ特有の問題について解説していきます。

住宅費用・老後資金については以下の記事にて解説していますので本記事を読んだ後はこちらも合わせて読むことをおすすめします。

教育資金の問題点:大学の授業料が特異的にインフレを続けている

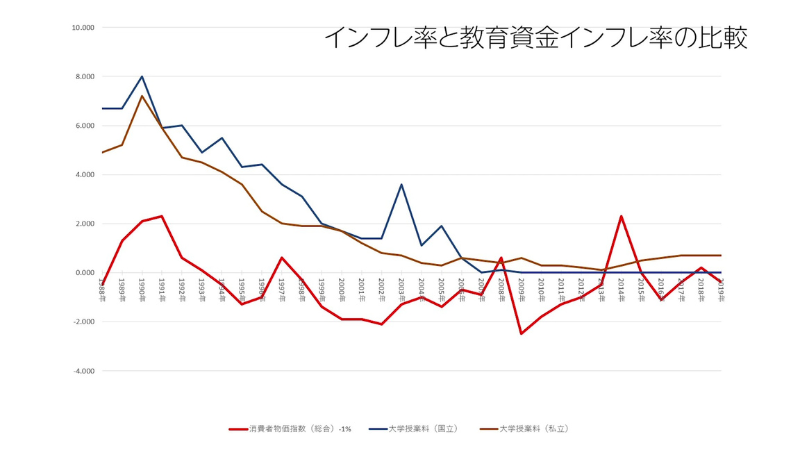

冒頭で必要となる教育資金のほとんどは大学資金だとお伝えしましたが、実は大学の授業料のインフレ率に関しては先ほど示した消費者物価指数と異なる動きをしています。

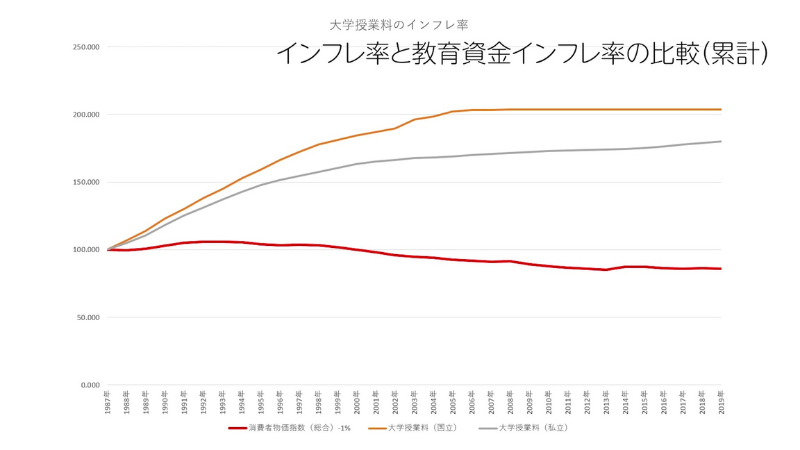

赤色が私たちの肌感に合うよう調整した消費者物価指数(総合)で、青色が国立、茶色が私立の大学授業料のインフレ率です。

国立大学の授業料は2007年までは上がっていましたが、それ以降は横ばいになっています。一方、私立は現在1%程度のインフレになっています。

国立大学は横ばいなので肌感としてはあまりインフレを感じない人もいるかもしれませんが、本来下がるはずのデフレ状態であっても授業料は下がっていません。

累計のグラフで比較してみるとよりわかりやすくなります。

こちらは1987年を100とした場合の推移となります。赤色の消費者物価指数が徐々に下がっていき、2019年時点でインフレ率は85%程度に下がっているにもかかわらず、教育資金インフレ率は200%近くまで上がっており、圧倒的な差があることがわかります。

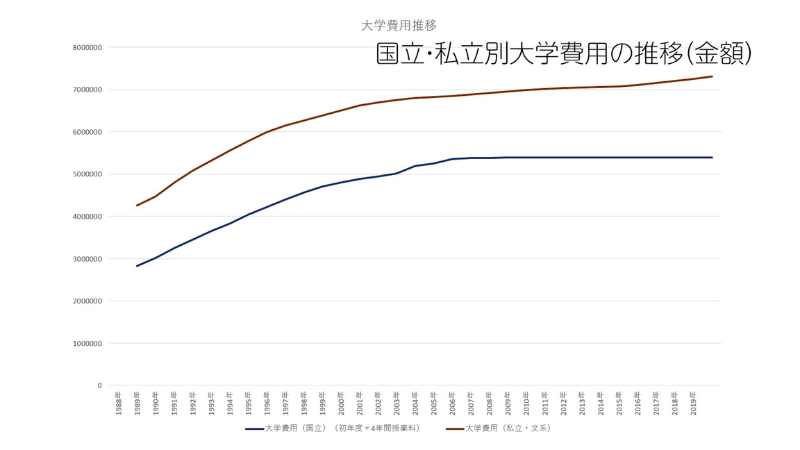

実際の金額がどれほど高くなっているのか、大学費用の推移を見てみましょう。

1989年の国立大学費用は4年間で300万円を切っていました。私立大学文系でも400万円程度でした。

ということは、この時代は年間100万円ほど用意しておけば大学に通わせられるという認識だったわけですね。

これが2019年ごろは2倍近くに膨れ上がっている状態です。私立大学文系は700万円を超え、国立でも550万円程度になっています。

一般的に、教育資金の積立として学資保険に入っても満期金は200〜400万円ほど。今の時代だと圧倒的に足りないということがわかります。

しかもこれは大学の授業料「のみ」の話です。子どもが下宿する場合、さらに年間100万円近くかかると思ってよいです。こうなるとより厳しくなります。

むしろ普通の貯蓄や学資保険だけだと無理に近い金額になってきますね。

私たちの親の世代なら学資保険などで足りていました。その経験がある親は「学資保険に入っておけばいいよ」と言うかもしれませんが、残念ながら今の時代では絶対に足りないというのが現実です。

30年前と比較して倍以上の大学資金が必要な時代に

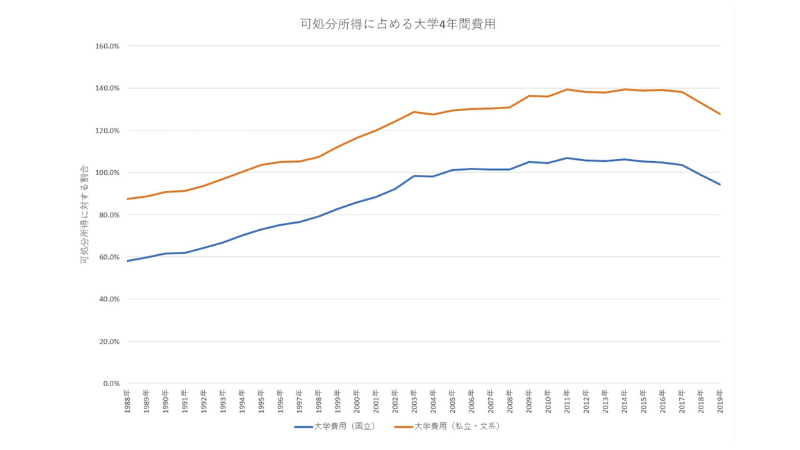

さらに追い打ちをかけるようなデータですが、世帯別の可処分所得(収入のうち税金や社会保険料などを除いた所得、いわゆる手取り収入)に対する大学費用4年間の割合をグラフにしてみました。

1年分の可処分所得が400万円で大学費用4年間が400万円なら100%ということになります。

データを見れば、1989年の国立大学だと60%なので可処分所得の半年強あれば4年間の学費をまかなうことができたということになります。

現在は昔より可処分所得が増えているためグラフは少し下がってはいますが、ピークで見れば110%ほどになっています。つまり、可処分所得の1年分以上必要ということになりますね。

これは30年以上前と比べて子ども1人を大学に通わせるためには2倍以上のお金が必要になったということで、世帯の年収を上回るお金を出さないと大学に行かせられないということでもあります。

しかも1980年代は父が働きに行って母は専業主婦か働きたいならパートという生活スタイルでした。

しかし、現代は「共働き」が増えてきて新たなスタンダードになりつつある時代です。つまり、共働きで1年間働いた分のお金を学費として用意しておかなければなりません。

共働きが増えて世帯の可処分所得が増えてきたこともあり、2019年で100%を切るところまでは来ましたが、それでも私立だと下がっても130%ほどです。

現在子育てをしている方たちの親世代がイメージしている大学費用イメージの倍くらいの感覚を持っていないといけません。

推奨はしていませんが、今まで通り定期預金や学資保険で用意する場合、単純に金額も倍必要になるため毎月積み立てるお金も倍になります。それでも間に合うかどうかわからないという厳しい状況なのです。

教育資金が特異的なインフレとなっている現在、場合によっては奨学金を借りる必要があるかもしれません。

しかし、奨学金は子どもが背負う借金です。親として行かせたい気持ちがある場合でも子どもに借金をしてもらってまで大学に行かせるのかは今一度考える必要があるかもしれません。

たしかに大卒の方が生涯年収は上回るので大学に通わせることの投資効果は高いとはいえますが、親の気持ちよりは子どもに意欲があるかどうかで決めたほうがよいというのがマネーセンスカレッジの意見です。

もし奨学金を借りさせることも考えている場合は以下の記事をみて考えてみましょう。

厳しいですが、大学は「とりあえず大学まで出させようかな」という軽い気持ちで準備できるような金額ではなくなってきた、ということでもありますね。

教育資金に関しては貯蓄だとインフレに負けてしまう

子どもを大学に通わせたいという気持ちはわかりますが、教育資金を甘く見てはいけないことが先ほど示したグラフなどでよくわかったのではないでしょうか。

現在インフレ率は横ばいですが、本来下がるはずのデフレ状態になったとしても横ばいなので、教育資金のインフレは特異的なものとして考えなければいけません。

つまり、消費者物価指数と預金金利の比較のように「貯蓄でもインフレに負けないから大丈夫」というわけにはいかないのです。

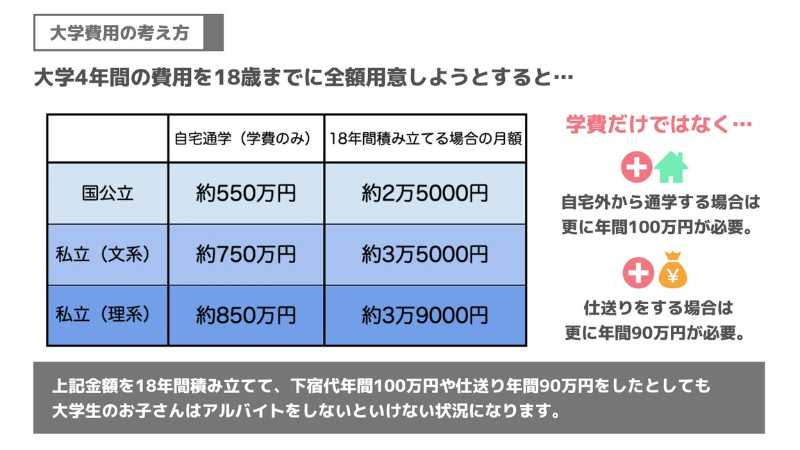

預金は現在ほとんど金利がつかないため金利は0%で考えて、18年間毎月積み立てをすることを考えてみましょう。

18年で4年間分をすべて揃える場合は、国立であったとしても毎月約25,000円、私立だと約35,000〜40,000円近くの積立が必要となります。

さらに子どもが下宿する場合は年間100万円、仕送りする場合はさらに年間90万円が必要です。

毎月2〜4万円を18年間積立して、下宿代年間100万円、仕送り年間90万円をしたとしても、子どもはアルバイトをしないといけない状況であると思います。

これが「教育資金」だけの話なのが恐ろしいですね。

私たちには最も金額が大きい老後資金の準備もあるのに教育資金の準備も大変です。このような背景もあり「教育資金と老後資金は天秤にかけられる」とよく言われています。

特に教育資金に関しては「先送り」が基本的に不可能なのが厄介な点です。老後資金は、たとえ70歳が定年であったとしても、その後も働こうと思えばいくらでも働くことができますし、住宅費用も買えなければ先送りにすることはできます。

しかし、大学費用に関しては支出時期は18歳時点で決まっており、これは基本的に後回しにもできません。

このように期限が明確に決まっており、かつ昔と比べると倍以上のお金を用意しなければならない教育資金は、普通に貯蓄したり学資保険に加入したりするだけだと間に合いませんし、金利もないため金銭的にも苦しいです。

だからこそ「投資の力」を借りる必要があるのです。

投資の力を使えば複利利回りのおかげで金利を得ることができます。金利が預金や学資保険より大きい分積立金額を低く抑えられるため、経済的負担を抑えて間に合わせることが可能となります。

具体的な方法として、児童手当をベースに運用することで大学資金を確保するという考え方があります。

これでも確保できるのは最低限用意しておきたい大学資金である約500万円(国立大学に自宅から通学する場合に必要な資金)ほど。

そのため、投資の力を借りることで余裕を持てるというわけではなく、投資の力を借りてなんとか間に合うくらいの認識です。それほどに子どもの教育資金を甘く見てはいけません。

奨学金で子どもに借金を背負わせたくないのであれば、投資を行うことも含めて計画的に積立を行いましょう。児童手当をベースに教育資金を確保する考え方については以下の記事で解説していますのでご覧ください。

「投資の力」を借りて教育資金の特異なインフレに打ち勝とう

大学費用は子を持つ親なら誰しも頭を悩ませる問題だからこそ、長い時間をかけて準備することが重要です。

もちろん準備の方法として「投資の力」を使ってほしいのはこれまでの解説でお伝えしたとおりですが、まずはきちんと試算してみましょう。

なぜなら、特に投資初心者は教育資金を「投資」で準備することへの怖さもあると思うからです。

10年以上運用する長期投資では元本割れ(損をする)リスクはかなり低くなるのですが、それでも絶対とは言い切れないのが投資です。

お金が必要となる時期が決まっている教育資金の確保を元本割れの可能性がゼロではない投資だけに委ねることは、初心者にとっては怖さを感じることであるのは十分に理解できます。

そのため、すべてを投資でまかなう必要はありません。

まずは試算をして、教育資金の一部を投資で準備する場合でも間に合うのであれば、一部を投資、一部を貯蓄や学資保険という方法でも問題ありません。

このバランスは試算の結果とあなたのリスク許容度で決めてよいでしょう。

しかし、投資をしないという選択は、今まで解説してきたように大学入学に間に合わないリスクがあるため、一部でよいから投資を始めてほしいというのがマネーセンスカレッジの想いです。

たとえば、私立文系の学費は月35,000円積み立てる必要がありますが、このうち10,000〜15,000円を投資に回すのでもよいでしょう。残りは貯蓄でも学資保険でも構いません。

これでも教育資金のインフレには十分勝てるはずです。

マネーセンスカレッジの会員制プログラム「チーム7%」は全世界投資で年利回り7%を目指していくプログラムですが、平均利回りだと5%近い実績を上げています。

教育資金のインフレ率であれば年3%弱の利回りがあれば十分上回れるので、平均利回り5%であればさらにプラスでお金が増えていくため、必要積立金額はより少なくても済みます。不安であれば少し多めに積み立てておくのもひとつの手でしょう。

もし想定よりも学費がかからなかったり余ってしまった場合は自分の老後資金に回してしまえばいいのです。

全世界投資は初心者でも始めやすいおすすめの投資方法でもあるため、もし興味があれば以下の記事やサイト下部にあるチーム7%の無料プレ講座もチェックしてみてください。

今回の内容は会員制プログラム「チーム7%」内で動画解説を行っています。本サイトの内容からまた一歩踏み込んだ情報などを動画やテキストで解説していますので興味がある方はまずは無料のチーム7%プレ講座を受講してみてください!

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。