ファイナンシャルプランとは自分の理想の人生や夢・目標を叶えるために必要となるお金を必要な時期までにどう確保するかの計画のこと。

つまり、お金に焦点を当てた人生計画のようなものです。言い換えると、ファイナンシャルプランづくりはあなたの人生に向き合う作業でもあります。

ファイナンシャルプランは事あるごとに何回も作り直したり、更新したりするのですが、特に初めてファイナンシャルプランを作るときが一番大変です。

1回目のファイナンシャルプランはほとんどの場合「絶望的」という結果になるからです。しかし、ここからが理想のファイナンシャルプラン作りのスタート。

ファイナンシャルプランが絶望的だったときに考えることや心構えについては「理想のファイナンシャルプランの実現が絶望的だった時に考えるべき目標設定の本質」で詳しく解説しています。

今回は絶望的なファイナンシャルプランをどう希望を見出していくか(実現可能にしていくか)の具体的な手順をステップ別に解説していきます。

「絶望的なファイナンシャルプラン」とはどんな状況?

はじめてファイナンシャルプランを作る方はほぼすべての人が実現が絶望的なファイナンシャルプランになると冒頭でお伝えしましたが、その「絶望的」がどういう状況か掘り下げます。

一言でいえば、あなたの理想の人生を叶えるために必要な積立額を確保できるだけの「必要世帯月収」が足りないという状況です。

ファイナンシャルプランを作り上げていく際にマネーセンスカレッジでは「必要積立月額計算表」というシートを使用します。

このシートは「理想の人生に必要な積立額が分かる「必要積立月額計算表」の入手方法と使い方」にて無料でダウンロードできるので、ファイナンシャルプランを作るなら必ずダウンロードしておきましょう。今後の解説もこのシートを使って行っていきます。

赤枠の部分を入力すると各項目の支出を確保するために必要な積立額が分かるのですが、重要なのが右下の「必要世帯月収」です。

これは積立額をちゃんと用意するために必要な世帯での月収がいくらなのか示したもの。要はこの金額を毎月収入として得られなければファイナンシャルプランは破綻するということです。

最初のファイナンシャルプランでは多くの場合必要世帯月収が大きく膨らむことになり、実現不可能という絶望的な現実を叩きつけられます。

でも諦めるのはまだ早い。ここから5つのSTEPを通してプランを練り直していきます。

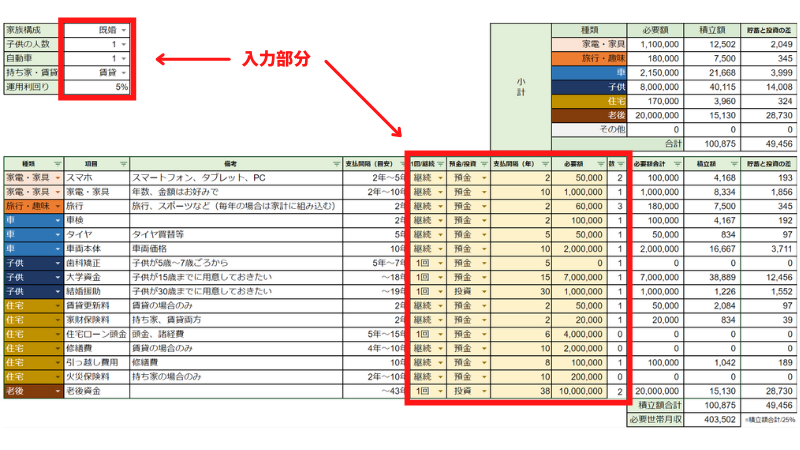

ファイナンシャルプランを実現可能なものにする希望の5STEP

絶望的なファイナンシャルプランに希望を与えるSTEPは5つあります。

- STEP1貯蓄割合を増やす

- STEP2投資を加える

- STEP3先送りにする

- STEP4期間を延ばす

- STEP5諦める

この順序ですすんでいきます。STEPの進め方は不可逆的ではありません。

新しいSTEPを実施した結果を見て、何度もステップを進んだり戻ったりしてプランを練り上げていきます。

ここはイメージが難しいのですが非常に大事な部分なので、各STEP解説の際に具体例も合わせて解説していきますね。

ファイナンシャルプランの基本戦略は「セーフティマージン」の確保

具体的なステップの解説に入る前に、まずファイナンシャルプランの基本戦略についてお伝えしておきます。

ファイナンシャルプランの基本戦略とは「セーフティマージンの確保」です。

人生には不測の事態、予想外のことが起こります。たとえば災害や病気、後遺症が残るような怪我などですね。それにより収入が減る・転職するということも起こりえます。

そんな時に人生を支えるためのお金としてセーフティマージン(余裕資金)を用意したいのです。

似たようなもので「生活防衛資金」があります。簡単に言えば、有事の際に急な出費が発生した場合にプールしておくいざというときのお金。詳しくは「資産形成の前に貯めるべき生活防衛資金とは?金額の目安や口座などを解説」をご覧ください。

ただ、生活防衛資金については1家庭あたり100~200万円ほどで、これはあくまで一時しのぎです。それで乗り切れるのであれば問題ありません。不測の事態がなくて一生使わないこともありますし、社会的インフラで国や地域のセーフティネットで賄えるときもあります。

ただ、自分自身でそれらを確保するという考え方が「セーフティマージン」です。

これと相反するものが実はみなさんが今叶えたいもの、いわゆる「夢・目標」ですね。

叶えたい夢や目標があったらお金をそちらに使うことでセーフティマージンはなくなってしまいます。

逆に今あるものに余裕があって、いまお金を使うところもないのであれば、セーフティーマージンはどんどん確保されて大きくなっていきます。

たとえば、現在5万円が積立できる状態だとして、今叶えたいものにお金を使っても1万円余るとします。

余った1万円を無理やり使うと当然セーフティーマージンは0円ですが、この1万円をセーフティーマージンとして扱うとそれが積み上がっていきます。これは将来使いたいものができた場合は使うことができます。

セーフティマージンとしてお金をためておくと人生に余裕が出てきます。あわよくば60歳前にリタイアすることも可能になります。

また、セーフティマージンとは余裕資金なので、このお金は100%投資に回せるお金になります。

よほどのことがない限り引き出す必要がないため長い期間運用でき、元本割れの確率・可能性が小さくなるため、豊かな人生を送るためにはぜひとも確保したいお金です。

ただ、ファイナンシャルプランの実現が絶望的な段階では当然難しいですよね。

セーフティマージンの確保をするためには生活のどこを削るか考える必要があります。でも自分自身の大事なことのためにお金を使うことも大事。そのため、セーフティーマージンの確保だけに力を入れるとおかしくなってしまいます。

その意味で、やはり家計のバランスが取れている状態を考えていくほうが良いでしょう。

お金を使わずセーフティマージンだけ貯めると生活がとても質素になってしまいます。今も大事だし将来も大事というバランス感覚が大事。その上でセーフティーマージンを確保するというのが理想的な考え方ですね。

この考え方はファイナンシャルプランを立て始めた最初期はピンとこないかもしれませんがやっていくうちに徐々に理解できます。

余ったお金を積み立てておくとそれがセーフティマージンとなる。これは投資に回しても良いお金でもあり、将来のお金だったり不測の事態に助けてくれるお金になるという考え方があるという認識があれば問題ありません。

このことを頭に入れた上で、具体的なSTEPを見ていきましょう。

STEP1.貯蓄割合を増やす

まずは貯蓄割合を増やすことで対処できないかということを考えましょう。たとえば、家計のうち貯蓄の割合が月収の25%分の人は25%以上にできるか考えるということですね。

ちなみにマネーセンスカレッジでは家計のバランスを固定費・変動費・自己投資・貯蓄の4つに分け、割合が等しく4等分(25%ずつ)の家計が理想的なバランスとしています。

具体的な数字を使ったシミュレーションを後述しますが、今回はこの家計バランスで生活する場合で計算などを行います。

貯蓄の割合を増やしてしまうと当然家計のバランスが崩れてしまいます。バランスが崩れた状態が続くのは良くないので、期間を決めて増やすことで対処できるかを考えましょう。

この対処法が使える積立の対象は確保するのが1回限りの積立のものになります。

大学費用を例に考えてみましょう。全額の積立は無理だったが大学入学までに400~500万円用意できたので残りの金額は子どもの大学在学中に積立する予定だとします。

もし今まで通りの積立で足りない時、在学中の4年間だけは家計の中の何かを少しだけ我慢して貯蓄割合を25%から40%に増やして大学費用を作るという対処をするということです。

整った家計バランスが崩れるのはあまりよくありません。崩さずにできるならそれが一番いいのですが、ちょっと我慢すれば乗り切れるのならそれでも問題ありません。

このステップで重要なのは「期間限定」ということ。人間は3~4年の期間限定なら耐えられますが、何十年、ましてや永久に我慢しなければいけないのはきついです。このような場合は次のステップに進んだほうが良いでしょう。

貯蓄割合を増やしてみた場合をシミュレーションしてみよう

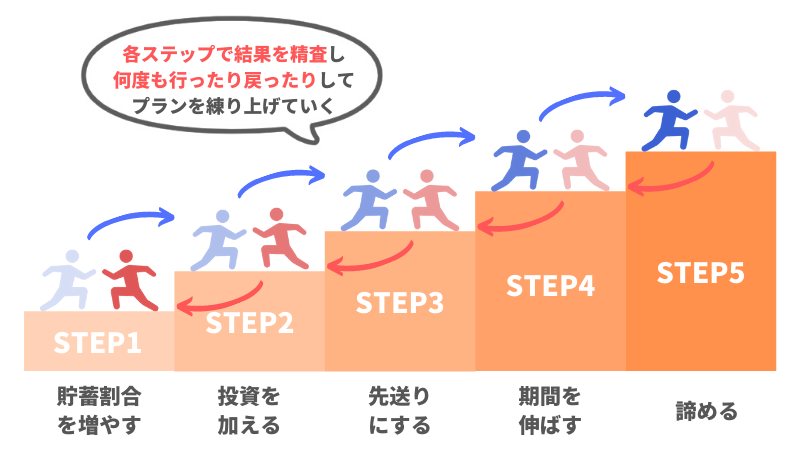

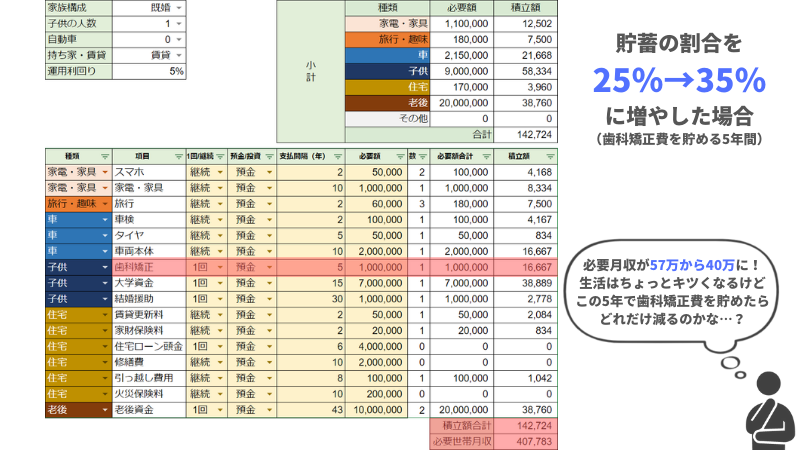

今回は子供が1人いる既婚男女の家庭で車持ちの場合で試算してみます(貯蓄は月収の25%分)。

この場合の支出項目と必要額・積立額・必要世帯月収は下図のようになっています。

このケースでは月約14万円の積立が必要になっており、これを毎月積み立てるには必要世帯月収が約57万円必要という厳しい結果となっています。

ネックとなっているのは歯科矯正の積立(月16,667円)ですね。歯科矯正に必要な100万円は1回貯めたら6年目から貯める必要はありません。

なので、この5年間を凌げばなんとかなると考えて、貯蓄割合を25%→35%まで増やしてみましょう。

※シート使用の場合は、必要世帯月収の数値が出ているセルの計算式を25%から35%に変換すると計算が可能です

35%に引き上げた結果、必要世帯月収は40万ほどになり、いけそうな金額になってきました。

10%の引き上げは結構きついですが、固定費・変動費・自己投資をそれぞれ数%削ることで可能です。

これで5年間乗り切ったとして、積立が完了してまた25%に戻した後がどうなるか見てみましょう。

積立額合計が歯科矯正が積み立った分減りました。35%から25%へ割り戻した必要世帯月収の金額は50万円ほどに減額しています。

ただ、月50万円は変わらず厳しい金額ですね。

この場合、貯蓄割合を増やしても対処できなかったということです。6年目以降に関しては次のステップで考えることになります。

もちろんこの時点で実現可能な金額にできればここで完了です。

STEP2.投資を加える

次に考えるのは「投資を加える」ということです。投資を加えるにあたって考えるべきポイントは2つ。

1つめは支払う期間が長いものから採用すること。理由については後述しますが、期間が長くほど投資の効果が大きいからです。1番期間が長い項目は「老後資金」なので、まず老後資金が一番最初に投資対象に入ることになります。

2つめは投資期間の下限を設定すること。

基本的にマネーセンスカレッジでは投資の下限は3年としています。3年以内に必要となる支出項目に関しては基本的に投資に回さず貯蓄で確保します。

3年以内の項目を投資に回さないほうが良い理由については「3年以下は損?長期投資の投資期間を3年超にすべき理由」で詳しく解説しています。

ただ、その人の投資の経験値や心理的なリスク許容度によっては3年でも短いと感じる方がいます。その場合は3年以内でなく5年や10年以内で設定しても問題ありません。10年以内は積立で、10年以降は投資で賄うというのもOKです。

大切なのはそれが可能かどうかを考えること。投資はリスクもあるので精神的に負担がかかることもあります。

投資は常に不安な状態でやるものではないので自分の心と向き合って期間を決めましょう。

投資を加えた場合をシミュレーションしてみよう

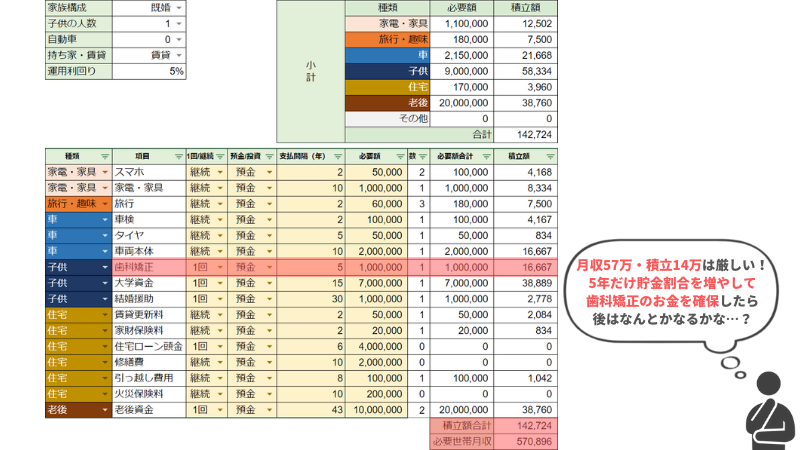

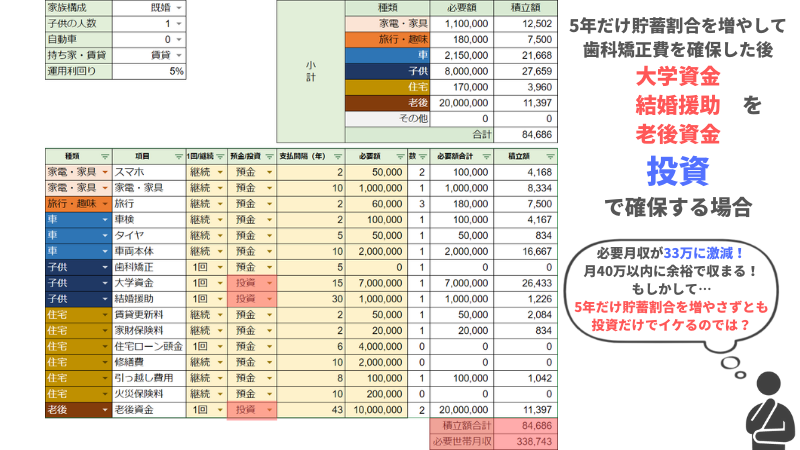

貯蓄割合を増やして歯科矯正分のお金を確保し、割合を戻した後の状態でまだ厳しい金額だったので、続けて投資を加えてみます。

今回は15年以上かかる項目である老後資金・結婚援助・大学費用を投資に回してみましょう。

結果をみると、月40万以内に余裕で収まりました。

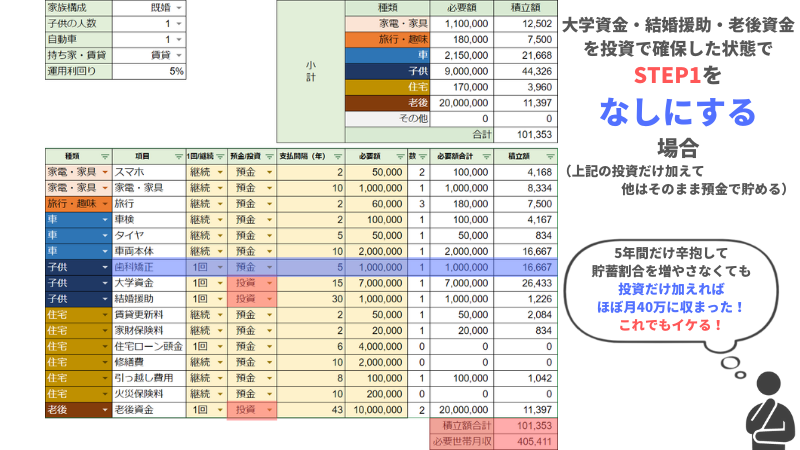

この数字は「もしかすると歯科矯正は貯蓄割合を増やさなくてもいけるかも…?」とも考えられる数字ですね。なので、STEP1に戻って歯科矯正分を戻してみましょう。

貯蓄割合を増やさなくても投資を加えるだけでほぼ月40万に近い数字になりました。

このようにSTEP2の時点で「これでいける!」と思ったらSTEP1に戻って精査しなおしてこれで完了することも可能です。もしくはセーフティマージンを確保するという意味で我慢するという選択も。

あなたの理想や夢、目標を可能な限りすべて叶えていくにはどのようなプランが良いのか、いろんなシミュレーションをやってみて想像してみてください。

期間が長いほど投資の効果が大きい

上記の結果を見てわかるように、投資の期間が長いもの、そして金額が大きいものに投資を加えると大きなパワーになります。逆に期間の短いものを投資に回してもあまり変わりません。

これが毎年雪だるま式に利子が増えていく「複利」の力です。

老後資金の2,000万円を貯蓄で貯めようとすると大変です。しかし、貯蓄を投資に変更すると毎月の積立金額が27,363円下がります。同様に結婚援助を投資に回すと毎月1,552円、大学資金を投資に回すと毎月12,456円下がります。

上記すべて投資に回すと合わせて毎月の積立金額が41,371円下がるのです。貯蓄だけの積立額と比較するとこれは大きな効果があるといえるでしょう。

しかし、10年の車両本体価格を投資に回してもあまり変わりません。投資したとしても月3,700円ほどしか変わりません。それ以外の項目に関しては10~100円単位しか下がらないのです。そう考えると期間の長いものから投資に回すのが効果が高いことがわかります。

なので投資に回すのはまず老後資金のような期間の長いもの。これを投資で運用していく事が大事です。そして、他の期間の長いものをどこまで投資に回せるかをイメージしましょう。

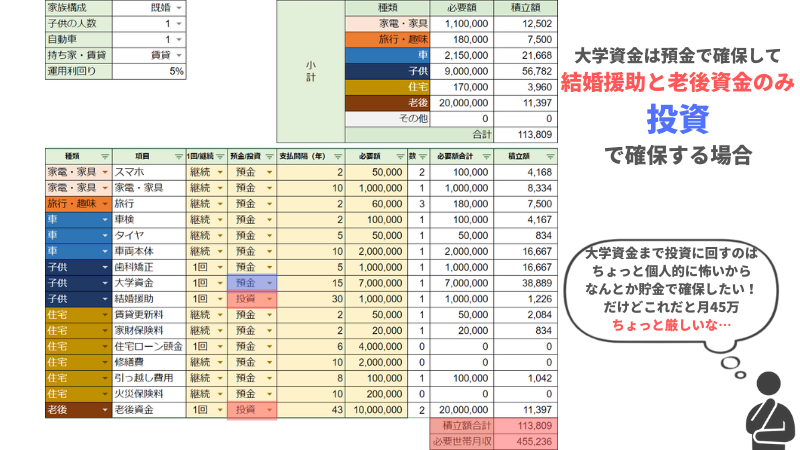

大学資金が一番ハードルが高いと思います。15年で設定していますが家庭によっては(子供がある程度成長していて)7~10年という人もいるでしょう。そこで心理的なハードルが高くなる人もいます。

これは仕方がないことですし不安を抱えながらやるものでもないので、例えば半分だけ投資で確保するなど工夫してチャレンジしてみるのもいいですし、大学資金は積立で老後資金などほかを投資に回すという選択でもいいでしょう。

自分自身の心と正直に向き合うことが大事です。無理に投資をする必要はありません。

STEP3.先送りにする

投資を加える段階で家計が上手くいくことが多々あります。ただ、投資を加えてもまだ足りない場合は先送りにすることを考えましょう。

ただ、正直あまり使いたくはない対処法ではあります。その理由はセーフティマージンの確保が難しくなるからです。

本来1回限りの積立が終わったものがセーフティマージンに変わっていくのですが、先送りにすることで本来セーフティマージンとなる部分で補う必要が出てくるため、経済的な余力がなくなってしまいます。

なので、STEP2の段階であらゆるシミュレーションを試してみましょう。どうしても投資では足りない場合に使います。

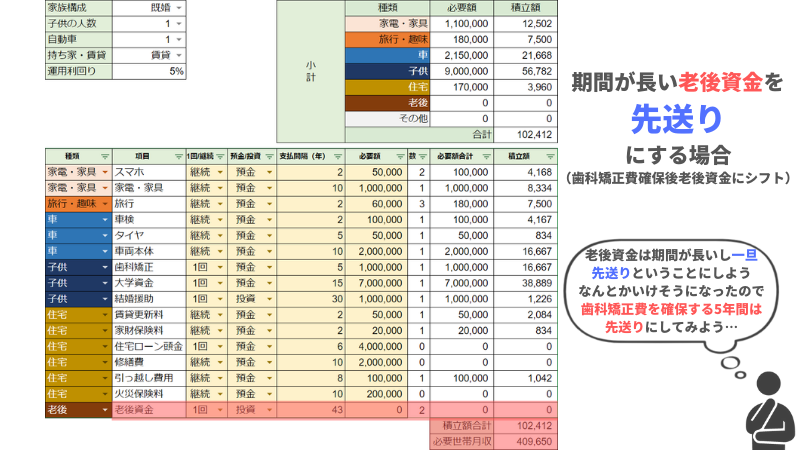

先送りしてみた場合をシミュレーションしてみよう

STEP2のシミュレーションでは老後資金・結婚援助・大学資金まで投資に回して貯蓄割合を増やさずとも実現可能な状態になりましたが、今回は大学資金は貯金で確保する選択肢を取った場合で考えていきましょう。

上記の場合だと必要世帯月収がちょっと厳しい数字です。ただ、大学費用まで投資に回すのは抵抗がある……こういう場合、どう考えればよいのでしょうか。

歯科矯正は1回限りの積立なので5年間貯めてしまえばその後は必要がありません。なので、不足分のうち期間が長いものを一旦ゼロ(先送り)にします。今回は老後資金を先送りにしてみましょう。

こうなると必要世帯月収は月41万円となんとかいけそうな金額になりました。

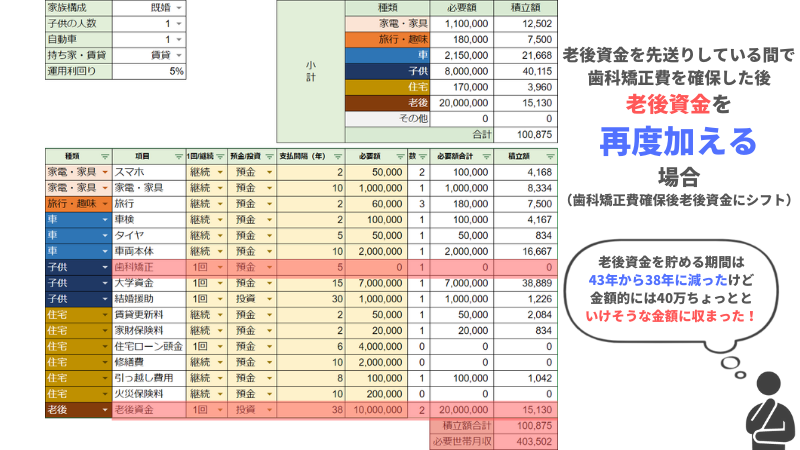

5年後に歯科矯正が積立完了したら歯科矯正に変わって老後資金として積み立てるようにシフトしていきます。その結果が以下の通りです。

結果、少し足は出ているがほぼ月40万円に収まりました。本来であれば不足分をすべて先送りにしていきます。

5年間老後資金を先送りにして歯科矯正を積み立てたので、老後資金の積立期間は43-5=38年となります。

38年でいくら貯めたらいいのか、という考え方になります。この場合、老後資金を38年で貯めるための積立額は15,130円となり、歯科矯正分の月16,000円以内に収まりましたので38年で間に合いそうですね。

今回は老後資金だけを先送りにしたので、歯科矯正から老後資金へシフトというシンプルな処理となりましたが、これが複数項目を先送りにすると途端に計算が大変になります。

たとえば、上記のケースで老後資金に加え大学資金の一部も先送りにしていけそうな数字になったとします。

このような場合、大学資金が貯まるまでは16,667円のうち1万円を大学資金に回し6,667円を老後資金に回すという風に、積立期間内に間に合わせるための計算や調整が必要になります。

このような状況になると処理が複雑で難しくなり、中には計算できない人も出てくるかもしれません。

計算自体は基本的に足し算や引き算なので丁寧にやっていけばできるのですが、計算に加えて「期間の遷移」も考えなければいけません。

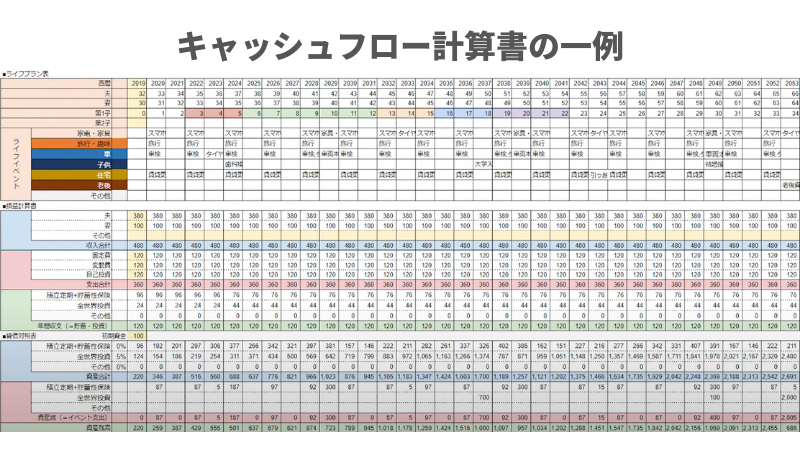

この場合、「キャッシュフロー計算書」という表が必要となります。

キャッシュフロー計算書とは

ファイナンシャルプランニングを勉強した方には一般常識のようなものなのですが、経営者や経理の方以外にははあまり縁がないものですね。

企業会計で使われるもので、簡単に言えば会計期間(期首から期末まで)においての収入・支出を営業活動・投資活動・財務活動という区分でそれぞれ算出しお金の流れがどのようになっているかを明らかにするためのデータです。

家計レベルで考えると、家計のお金の流れ(収入・支出・貯蓄)や資産形成の状況を時系列に沿って確認できるツールと考えていただければ問題ありません。

ファイナンシャルプランには必須といわれていますが、基本的には先送りにしなければ現時点ではまだ必要ありません。

ただ将来的には(必要保障額とかそういうのも計算しないといけないので)キャッシュフロー計算書は必須となってきます。

「ライフプラン表」という部分で、家族や年齢と西暦が並び時系列でライフイベントがわかるようになっています。そして「損益計算書」が家計の部分です。

このように先送りをおこなう際はキャッシュフロー計算書を作らないと実際にできているかわかりません。先送りした分は必ずどこかで足りなくなりますし、あるいは最終的に老後資金が足りなくなるかも…ということにもなりえます。

なので実際にこのような計算表を作ってシミュレーションすることが大事です。

マネーセンスカレッジではお金の管理を老後資金用、車の買い替え用…といった項目ごとではなくその支出が必要となる「期間」で分けて考えることを推奨しています。

詳しくは「理想の未来を叶えるお金の管理の考え方」で解説していますのでご確認ください。

実は、項目ごとに管理をしてしまうと積立期間がどのくらいか分からないためでシミュレーションできなくなってしまうのです。なので、上の記事を参考にして期間で資産管理する方法を学びましょう。

「先送り」という選択はセーフティマージンの確保も難しくなる、キャッシュフロー計算書が必要で計算も複雑になってしまいファイナンシャルプランナーの知識が必要になるというデメリットが生じます。

ただ、前述したように計算式は足し算引き算などの簡単なものなので、さっきの表をエクセルに転記して自分で計算してみてください。

ファイナンシャルプランは完成するまでSTEPを行ったり来たりしながら何度もやり直しますし、ファイナンシャルプラン作成は1回限りで終わるものではありません。1~2年に1度は見直しが必要です。

大変ではありますが、だからといってFPの人に頼むとお金がかかります。それならば自分で作れるほうがいいですよね。

キャッシュフロー計算書を含めてファイナンシャルプランが作れるようになれば、毎年自分自身が予算繰りも含めて上手くやれているのかを投資の結果なども踏まえてすべて練り直せるようになります。

この機会にチャレンジしてみましょう。

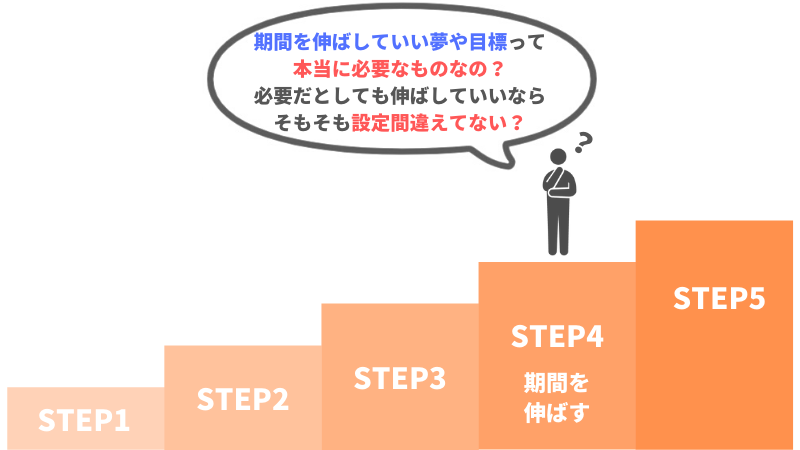

STEP4.期間を延ばす

もし先送りしてもどうしても積立期間までに積立を間に合わせることができない場合は期間を延ばすことを考えます。

しかし、この対応はほぼ諦めることに近いです。いわば「一部諦める」ですね。

たとえば2年に1回は旅行に行きたいと考えて、2年ごとに旅行費用として積立する予定を組んでいたものを4年ごとや3年ごとに変更するということです。

正直な話、予算もないし投資しても先送りしても足りないとなると後は内容を変えるしかありません。

期間を延ばせる夢や目標は本当に人生に必要なもの?

この段階まで進んできて足りない場合はあなたの考えるファイナンシャルプランに本当に必要ではないものが混じっている可能性もあります。

「実現するためにどうするか」という考え方は理想を実現するために大事な考え方なので、その考え方でもって叶えたいものをすべて詰め込むのは悪くはありません。

ただ本来必要でないものを詰め込んで肥大化したプランを組んでしまうと人生がぶれてしまいますし、本当に理想のプランとはいえません。

「期間を延ばす」という方法はどうしてもやりたいことしか残っていない場合の対処法です。

期間を伸ばせる夢や目標は本当にあなたの人生に必要なことなのか自分自身に問う必要があるでしょう。本当に大事なら期間を延ばしてでも成し遂げてください。

また、そもそも期間を延ばすことが許容されるならそもそもの目的設定から間違っている場合もあります。

STEP4まで進んでいますが、それ以前から考え直す必要があるかもしれません。

たとえば、旅行の頻度を変えたり車の買い替え期間を変更したりといったことです。このような単純な変更は計算も簡単ですので積立期間を変えてもう一度計算しなおしてみましょう。これで実現可能な数字になることもあります。

結果によっては他の対処が可能になるかもしれません。こういう場合は期間を延ばした設定でSTEP1から試算し直してみるのもいいでしょう。

ちなみに、たとえば旅行資金を「2年毎6万円積立から2年毎に3万円積立にするという風に積立金額を下げるのも一つの手ではあります。

しかし、金額を下げるということはそもそも目標実現のために必要な金額を確保しないことでもあるので、これは「諦める」の領域に入ります。

STEP5.諦める

あらゆる手を尽くして、それでも難しかったときに最後の手段として「諦める」があります。

「諦める」とは明らかに見極めることです。お金がないから諦めるという考え方ではなく、あなた自身の魂の中にあるValues(大事なもの・価値のあるもの)と向き合って本当に必要なものかどうか決めてください。

「Values」という考え方はファイナンシャルプランにおける目標設定の本質的な考え方です。この考え方や「諦める」ということの考え方は「理想のファイナンシャルプランの実現が絶望的だった時に考えるべき目標設定の本質」をご覧ください。

たとえ人生にあまり重要ではないことでもそれがどうしてもやりたいことなら最初のステップに戻ってどうやって実現できるか何度も考えてみましょう。

家計バランスが崩れたとしても貯蓄割合が崩れたり先送りも入れて期間を伸ばしたとしても構いません。

ライフイベントを見直してどれも捨てがたいのであればぜひ頑張って実現してもらいたいというのがマネーセンスカレッジの想いです。

「諦める」を一番最後に持ってきたのはこれが理由です。

諦めるかどうかは他人が色々言えるところではありません。自分自身の魂と向き合って見極めてください。

時間はかかるかもしれませんが、向き合うことでただ数字をいじっただけではない、あなたの魂がこもったファイナンシャルプランが完成するのです。

理想の実現のためにローンを組むのはどうなの?

今回解説した5つのステップの中には「ローンを組む」という選択肢はありません。

諦める前にローンを使ったら理想が実現できるのではないか?と感じる方もいるかもしれませんが、マネーセンスカレッジは「住宅ローンを除き、ローンは一切使わない」ことを強くおすすめします。

なぜならば、積立で前倒しで用意するほうが金利を払わなくていいのでお金は少なく済むからです。ローンを組んだら金利がつくためお金も多く支払うことになります。

投資をしてる人でも借金する人がいますが、それは本末転倒。そもそもの借金する体質を変えないといけません。

世の中のお金の仕組みは、金利を多く支払っているか多く受け取っているかの2つです。受け取っている金額が多ければ資産がプラスになっていきますが、支払っている金額が多ければ資産がマイナスになっていきます。

ローンを組むことは、あなたが金利を多く支払う側に立つことになります。ローンで自分の人生を支えていくことがクセづいてしまうといつまでたってもお金は貯まりません。

だから住宅ローン以外のローンは基本考えないようにしましょう。ローンの種類別に細かく解説していきます。

カードローン・消費者ローンは論外

カードローンや消費者ローンは金利が2ケタ台(15%くらい)になります。これで希望を叶えるというのはありえませんね。

投資で利益を得てもその倍ほどの金利を払わなければなりません。金利を多く支払いすぎてどうやっても資産が減るので論外です。

自動車ローンは車が必要な地方でも基本的に考えない

自動車ローンも基本的には考えません。自動車ローンを組むのは基本的に車が必要な方々です。

都会に住む人については車がなくても生きていけますので自動車ローンを組んで車を買うのは論外ですね。買うなら現金一括で買いましょう。

地方においてはどうしても車が必要な地域もあります。そういう地域の自動車ローンはいいと思われがちですが、やはり自動車ローンを組むことを考えるべきではありません。

なぜなら、初めて買う時にしっかりお金を積立して用意できるのであれば、次買い換える時にも同じように必要なお金を積立できるからです。計画的に積立できるならばローンを使う必要がありません。

自動車ローンは年利3%超と金利が高いです(高いと5%になることも)。

これは投資の利回りとほぼ真逆の状態になりますね。ただし、投資は経済状況で金利が上下しますがローンの金利は確定で取られます。

さらに言えば、自動車ローンを組むと自動車保険も高くなります。

ローン組んでいる間はお金を払わなければいけませんが、支払い中に車を全損したらローンだけが残ってしまいます。

このような場合の保険として車両保険に入る必要が出てくるのです。お店でも自動車ローンの支払い中だけは車両保険に入ったほうがいいといわれますね。

多くの方は自動車ローンを組むから車両保険に入ります。車両保険がないだけで保険料はものすごく下がります。

若くて保険の等級が低い方で車両保険をつけると保険料がとても高くなるので、等級が上がるまでは古い車を積立で買うことをおすすめします。その間にしっかりお金を貯めましょう。

教育ローンは場合により組む価値はあるが基本的に必要なし

教育ローンも基本的にはおすすめできません。日本は飛び級がないので、子どもが生まれて大学入学までは最短でも18年間あります。

18年もあれば大学資金の約700万円は貯まります。とはいえ突発的な病気や事故でお金が必要になることがあり、それでお金が足りなかったり子どもが多く末子だけどうしても貯まらないといった場合も考えられます。

もし子どもに大学進学したいという意思があるのであればローンを組む価値はあるでしょう。ただ、18年もあるのでその間にちゃんと貯めきるということを考えるべきです。

もし、子どもは大学に行きたいと思っていないが親のエゴで大学に行かせたいから教育ローンを組んで大学資金を貯めるということであればやめた方がいいでしょう。

生涯年収は増えるという大学に行く利点はありますが、重要なのは大学卒業後の進路です。

もし大学卒業後に大企業やちゃんとした企業に入れなかったら、高校卒業後に企業に入った優秀な人間に追い抜かれてしまうということはよくあります。

そういうことを考えると借金までして大学に行く必要は決してありません。そのお金を使ってでも自分自身の得意分野を伸ばしたり自分探しをしてもいいと思います。

また、奨学金については子どもが大学行きたくて家族も行かせたいという思いなら親が借金するのがいいと思います。

奨学金を払ってでも大学に行くという判断は子どもにはまだできません。奨学金を払ってでも本当に大学に行ったほうがいいかはわからないことです。

1番目の選択肢としては国の教育ローンや銀行の学資ローンの選択をまずは考えましょう。奨学金は次の手です。子どもが奨学金がどういうものか理解した上であれば使ってもよいでしょう。

住宅ローンはマイホームが必要な場合は組む価値あり

住宅ローンに関しては特別扱いです。

「衣食住」は生活に必要不可欠なものです。家は「住」ですが、家がマイホームである必要はありません。マイホームを持つことが目標ではないのであればマイホームは必要ありませんね。

しかし、ライフスタイルの変化(結婚や出産など)でマイホームを持つことが目標になる可能性はありますので、早いうちからマイホームが人生でどのくらいの価値を持つかを考える必要があります。

家がないと人生が豊かにならない、輝かない!生きている価値がない!というくらいの強い気持ちがあるのであれば住宅ローンは組む価値があるでしょう。

場所や自分自身の予算に合わせて探すという人は絶対に必要!というわけではないので必要はないでしょう。

ちなみに、マネーセンスカレッジは賃貸をおすすめしています。ただ全面的に反対しているわけではなくて、マイホームが自分自身の人生におけるひとつのゴールであれば利用する価値があるということです。

たとえば、震災を経験して家族を守りたいと考えた時に賃貸も検討したが免震・耐震構造に不安があるのでマイホームを購入、などは立派な購入理由です。

これは生きている価値がないと思えるほどの思いの強さがありますね。ローンを組む価値は十分にあるでしょう。

車は積立で十分確保できる金額ですが、マイホームにおいてはよほどの裕福層でない限り現金での支払いは100%無理でしょう。なので住宅ローンの利用はほぼ絶対条件となります。なので住宅ローンは特別扱いとなります。

家という担保があるので、住宅ローンはローンの中でも一番優遇されています。金利が低く借りれる期間が長いです。ほとんどの場合が家族持ちで家を買うので信用力が高い方が多いというのもあります。

住宅ローンの支払いに関しては、担保も取られていて実際に住むので家計では住宅費として考えましょう。その他のローンに関しては基本的に不要なものなので全部負債(借金)となります。

何度もシミュレーションして夢や目標を叶える入魂のファイナンシャルプランを作り上げよう

ファイナンシャルプランはあなたの人生の設計図ともいえる重要なもの。ただ数字をいじくり回すだけでは意味がありません。

あなたが自分の人生や魂ととことん向き合い、見極めて何度もシミュレーションしていくことであなたの想いがこもった入魂のファイナンシャルプランが出来上がるのです。

ファイナンシャルプランを作るにあたり、一度は実現不可能という壁にぶちあたります。ですが、今回紹介した5つのステップを何度も繰り返していくことで実現可能に近づいていきます。

壁にぶち当たったときの考え方や心構えについても「理想のファイナンシャルプランの実現が絶望的だった時に考えるべき目標設定の本質」で解説しています。

ファイナンシャルプランの方法論をお伝えしましたが、そこに魂を込められるのはあなただけ。じっくり時間をかけてあなたの理想を叶えるファイナンシャルプランを作り上げていきましょう!

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。