資産形成を本格的にはじめる際、どうやって理想の人生を叶えるためのお金を確保していくかの計画書であるファイナンシャルプランを考えていきます。

今回はその最初のステップである「資産形成を積立貯蓄で考える」ということについて解説していきます。

資産形成には積立貯蓄と投資の選択肢がありますが、先に考えるべきは貯蓄で、あとで投資を加えていくというのが正しい流れです。そのため、まずは貯蓄ですべてを考えてみましょう。

今回は世帯別にモデルケースを用いて具体的に資産形成を積立貯蓄で考えてみる考え方と問題点を具体的に紹介していきます。

「積立貯蓄で資産形成」は基本的な考え方

「どうやってお金を貯めますか?」と質問されたらなんと答えますか?

おそらくすべての人が「働いて得たお金を貯金していく」と答えるでしょう。このように、資産形成を積立貯蓄で考えるということは誰でもできる基本的な考え方です。

相続などかなり稀なケースがない限り労働してお金を貯めないと資産形成ができません。

お金が入ってきても全部使ってしまっては資産は増えません。

資産形成にはお金を貯める目的があって、そのために計画的に行動し自己管理ができるようにならないといけません。

「資産形成を積立貯蓄で考える」は基本的な考え方ですが、実はこのレベルまで考えて実践できている人はあまりいません。

マネーセンスカレッジ代表である浅田はファイナンシャルプランナーとしての経験の中で長年ファイナンシャルプランについての相談を聞いてきましたが、使用目的を明確にしてきちんと積立している人の話はほとんど聞いたことがなかったとのこと。

今回の記事で、ぜひなんとなくではない「目的を明確にした積立貯蓄での資産形成」を考えられるようになってください。

資産形成は教育資金・老後資金など長期的な目線で考えなければいけません。

きちんとした資産形成に動き出せないのは、今から数十年先のことまで考えることを面倒くさいと感じてしまう問題や、漠然としすぎていて積立金額の予算が組めないというのもひとつの理由です。

1つでもできないことがあると人間はそこで行動が止まってしまうものです。

以下よりいろんな世帯のモデルケースを用いて具体的な例を出しながら解説をしていきます。自分の状況と見合わせながらどのような考え方をするのか参考にしてください。

世帯別にみる積立貯蓄での資産形成の考え方と問題点

期間や予算はご家庭によっては多少変わりますが、今回はマネーセンスカレッジが考えるモデルケースを例に上げて解説していきます。

また、家計のバランスについてもマネーセンスカレッジが理想とする家計バランス(固定費・変動費・自己投資・貯蓄がすべて25%の比率)であるとします。

資産形成を考えるにあたって、必要な積立金額とその金額が確保可能である世帯月収がわかる必要積立月額計算表を「理想の人生に必要な積立額が分かる「必要積立月額計算表」の入手方法と使い方」にて無料でダウンロードできます。

本解説でもこのシートを使用していますので、まだ入手していない人はぜひダウンロードしてくださいね。

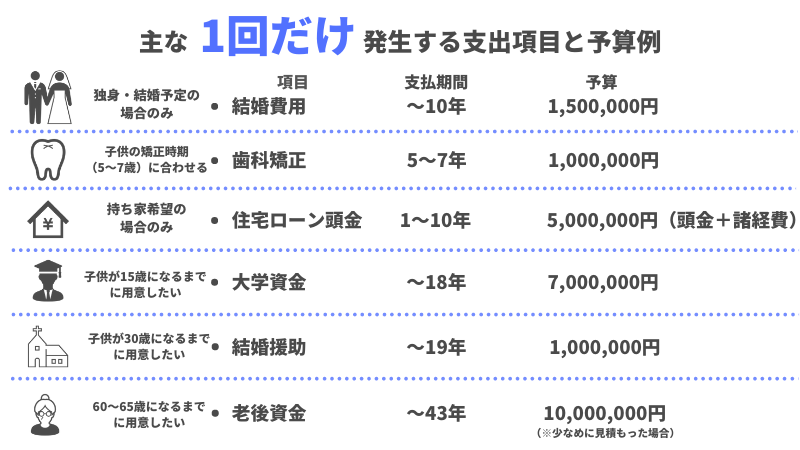

私たちの生活において、貯蓄で確保する必要のある代表的な支出は以下のとおりです。

これはあくまで目安であり、世帯や家庭の事情によって変わってきます。

いろんな世帯のモデルケースを見ながら具体的にどのくらいの金額になるか見て、問題点を考えていきましょう。

独身世帯の場合

今回は新卒1年目の社会人で車未所持、賃貸暮らしの独身をモデルケースとして考えてみます。

この場合、積立貯蓄で資産形成を考えると必要な支出は以下のようになります。

期間も予算も決まったら後は毎月の積立を計算していきましょう。たとえばスマホの場合は5万円÷24ヶ月=月の積立額は2,084円と計算できます。

上記の場合、ぜんぶ足すと積立合計額は57,717円。この金額は家計の貯蓄の比率に収まらないといけません。

貯蓄の理想比率25%になるために必要な必要世帯月収は230,868円になります。

ここで、現実的に実現可能か考えていきます。今回のケースは新卒1年目。給料はそんな高くないはずです。皆さんならどう考えますか?

ここで多くの方が取ってしまう行動が、若いしまだ時間があるからと必要となるはずの支出を「封印」してしまうのです。

たとえば、予算ぐりなどを考えずに家電家具の予算をゼロ(封印)にします。すると、積立合計は49,383円となり、必要世帯月収は197,532円に下がります。これならいける新卒社会人も多くなるでしょう。

さらに「今若いし老後資金なんてもっと年取ってからで十分!」と考えて老後資金の予算もゼロにすれば積立合計は30,003円で必要世帯月収120,012円となります。

これはほぼすべての新卒社会人が無理なく積立可能になる金額ですね。

このように自分の家計の中から「封印」していくと家計が破綻していないように見えます。

しかし、当然このままにしておくと老後や突然何かあったときに困ってしまいます。なのでちゃんと積立しておく必要があります。

ただ、今の収入だと貯蓄だけでは現実的ではありません。そこで、積立貯蓄だけで資産形成をおこなうのは現実的ではないという判断ができます。

この判断ができることが重要です。難しいとわかった時にじゃあどうするか?と考えることが次のステップとなります。

今回の内容より先の話になるので簡単に説明しますが、ここで「投資」という選択肢が浮かんできます。

例えば老後資金と家電・家具を投資に回すことで積立金額を抑えられるので現実的な数字にすることが可能です。

DINKs世帯の場合

DINKs(Double Income No Kids)とは「夫婦共働きで子供がいない夫婦2人世帯」のことを指します。今回は3つのパターンを考えていきましょう。

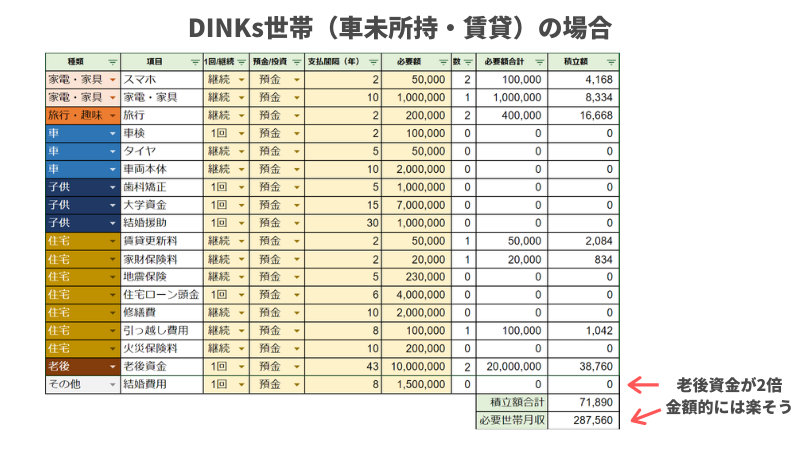

まずは賃貸、車なしで2人暮らしをしている場合を考えてみましょう。

老後資金が2倍になったくらいで他は独身世帯とほぼ変わりません。金額的にはだいぶ楽ですね。

ですが、この2人が今後持ち家の購入を目指すと考える場合は事情が大きく変わってきます。

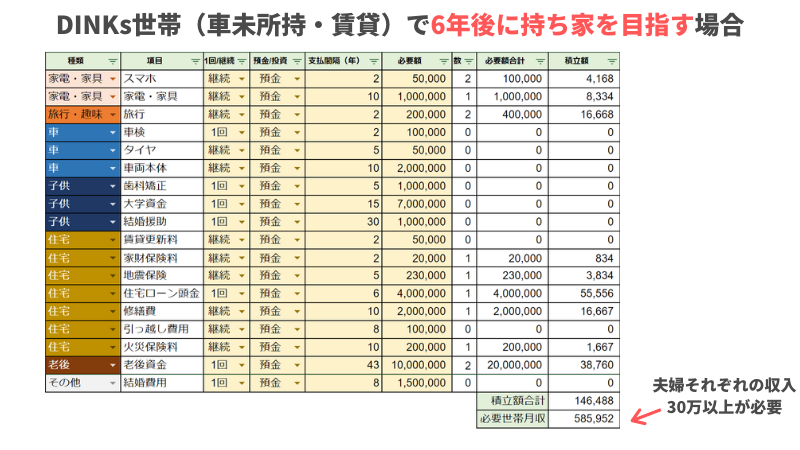

6年後に持ち家を買おうと考えている場合、積立金額はこのように変わります。

この場合、夫婦共働きでそれぞれ収入が30万円以上ある必要があります。持ち家を目指す場合はこの金額を受け止めて積立貯蓄だけで間に合うのかどうかを判断しましょう。

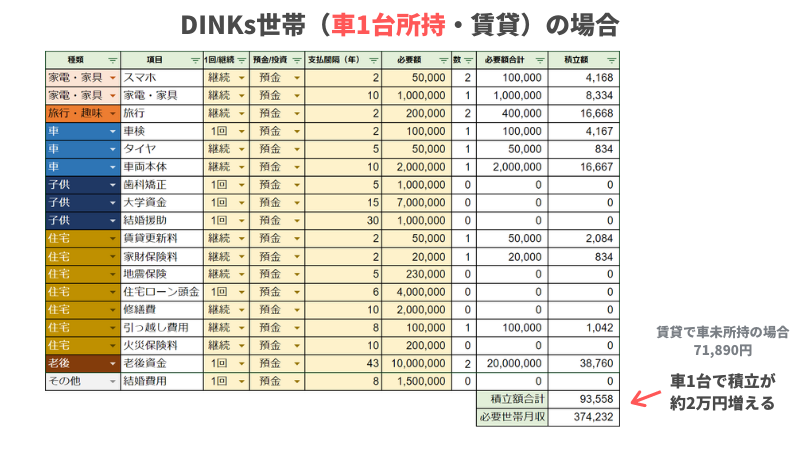

最後に、賃貸暮らしで車を所持(1台)した場合の積立金額を見ていきます。

車を持つだけで毎月(積立で)2万円かかってしまいます。ついでに家計では駐車場代やガソリン代などもかかります。

田舎であれば必要かもしれませんが、都市圏や地方都市など公共交通機関が発達している場所であれば、車を持たずにタクシー・カーシェア・レンタカーでも十分です。

子どもが1人いる世帯の場合

では最後に子どもがある場合を考えます。今回は子どもが1人いる場合で賃貸・車なしの場合と持ち家・車1台所持の場合を見てみましょう。

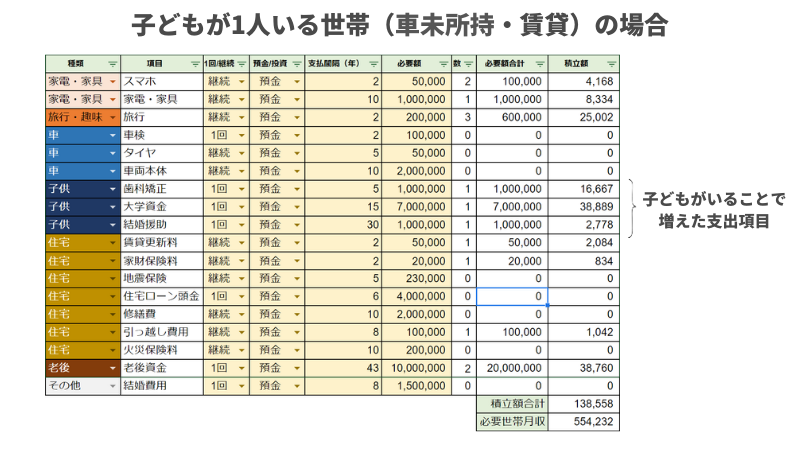

まずは子ども1人で賃貸・車なしの場合です。

子どもがいる場合は以下のような支出項目が増えています。

- 子供の歯科矯正:5年で100万円

- 大学費用:15年で700万円(大学資金はかかる金額がだいたい統計データで出ています)

- 結婚援助:30年で100万円

大学資金については「いくらかかるかわからない!」と思っている人も多いです。

保険屋さんに聞くととりあえず200万円とか400万円とか「とりあえず」の金額を提案されることもあるのですが、大学資金としてかかる金額はだいたい統計データで出ています。

それが大体700万円です。大学資金が老後資金に次ぐくらいに大きくかかってきますので、必要世帯月収も約55万円必要になってきます。

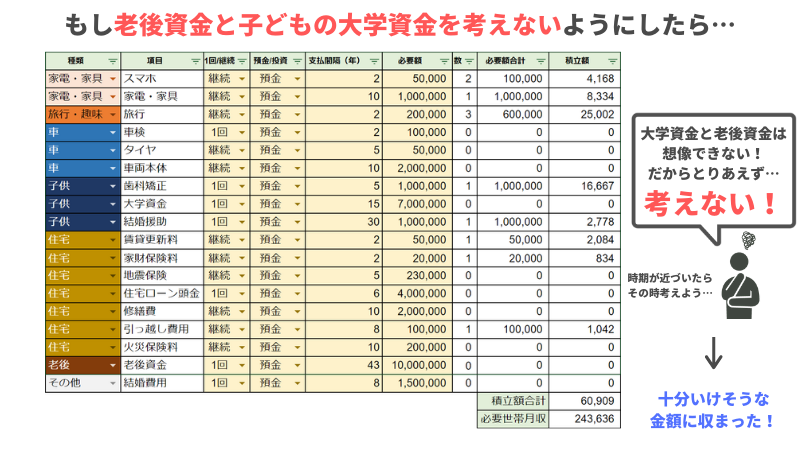

資産形成を考える上で特に大学費用と老後資金の2つの金額についていくらかかるか想像できないという人が多いです。

わからないから予算繰りも立ちません。

しかもとても大きい金額の項目なのでつい考えないようにしてしまいがちです。そうするとどうなるでしょうか。

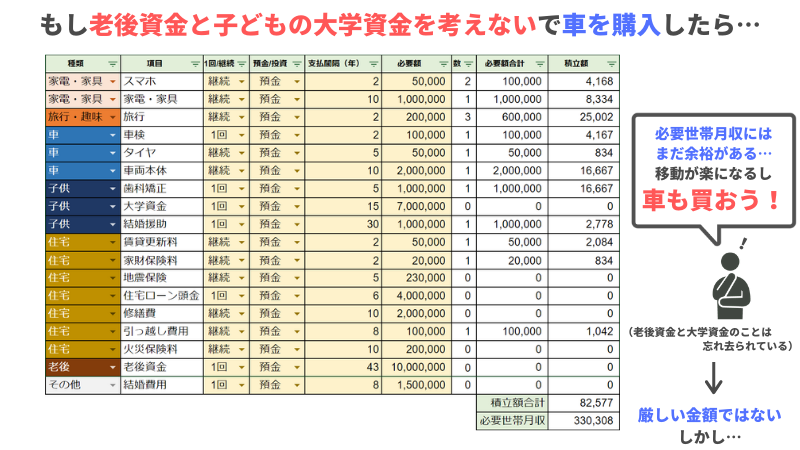

老後や子供の大学資金を横においておくと破綻していないように見えてしまいます。この状態で車を買ってしまっても破綻はしなさそうに思えます。

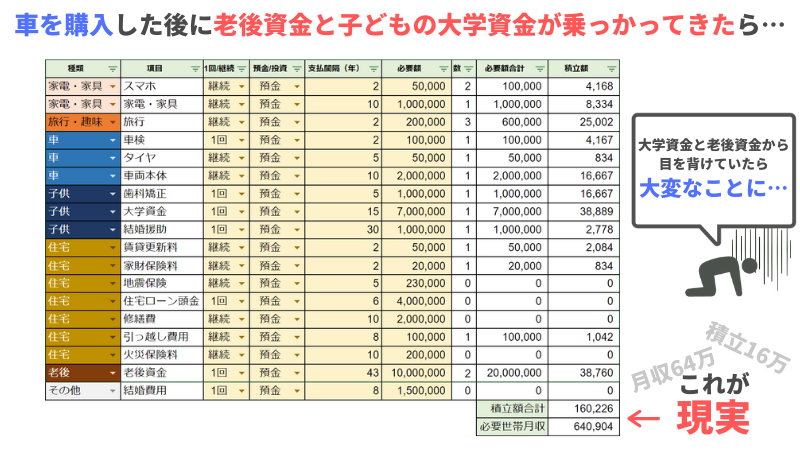

実際に老後資金と大学資金を考えないで車を購入した場合は以下のようになります。

必要世帯月収が約33万円なので、収入にもよりますが破綻するほど厳しい金額ではありませんね。

ただこれは老後や大学資金のことから逃げた状態です。実際は老後資金と大学資金が乗っかってきますので、本来の表はこうなります。

月の積立額約16万円、必要世帯月収が約64万円となってしまいました。車込みならば年収で800万円前後になる方々で貯蓄での生産形成が成り立ちます。

このように老後資金や大学資金など大きな支出から目を背けると後々大変なことになってしまいますので現実から目を背けずに考えることが大事です。

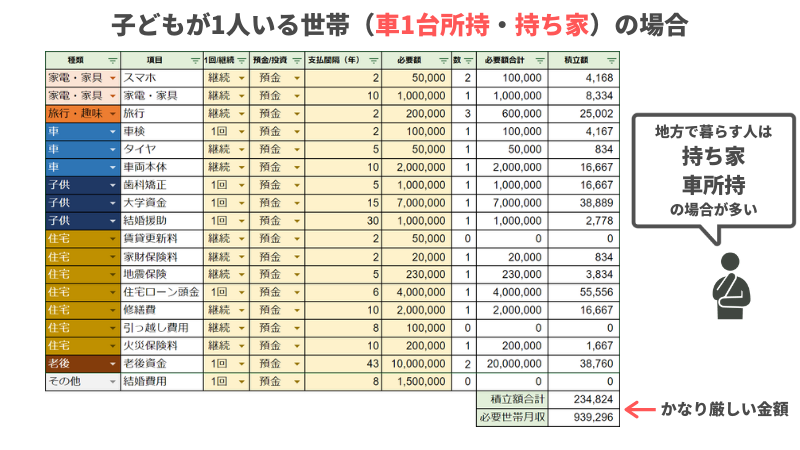

では、地方に特に多いパターンである持ち家で車1台所持の場合はどうなるでしょうか。

なんと必要世帯月収が約100万円となってしまいます。世帯年収だと約1600万円になりますね。

しかもこの表は老後資金1,000万円など甘めに設定しています。その状態でこの価格なのでよっぽどの稼ぎがない限りこのような暮らしは完全破綻してしまいます。

貯蓄だけだと理想を叶えるのは無理?

あらゆるケースにおいて、貯蓄の積立だけで理想を実現させるのは難しい場合が多いと感じた人が多いのではないでしょうか。

では理想を現実にするためにはどうすれば良いのでしょうか?残念ながら爆発的にお金が増えるようなそういう魔法はありません。

資産を形成するには積立で考えるしかありません。ここで「積立投資」という選択肢を考えます。

貯蓄だけだと現実的に難しそうだったプランに投資の力を加えていくとどのようになるのでしょうか。

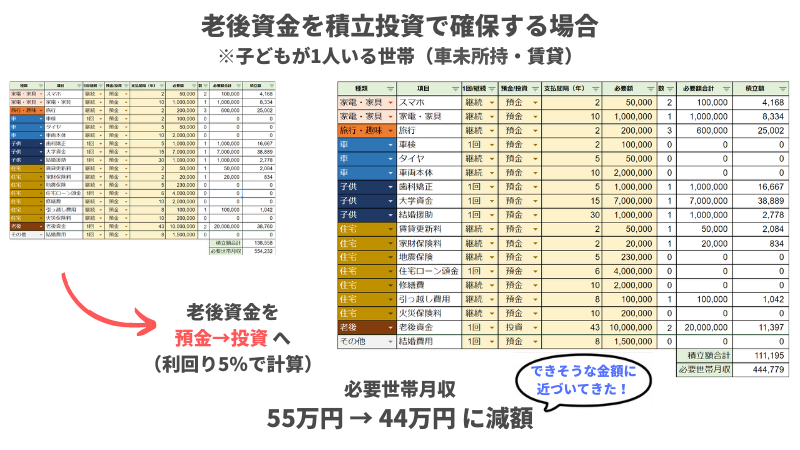

子ども1人・賃貸・車なしの場合を例に考えましょう。このケースで全部貯蓄の場合は月の積立額が138,558円、必要世帯月収554,232円必要でした。非常に厳しいと感じる人が多い金額ですね。

ここでいちばん金額の多い老後資金を積立投資で確保する選択を取ると以下のようになります(利回り5%で計算)。

積立額が111,195円、必要世帯月収444,779円となり、少し可能性が見えてきました。いずれも正社員の共働きであれば手が届く人もいるかもしれませんが、パートなどであれば難しいかもしれません。

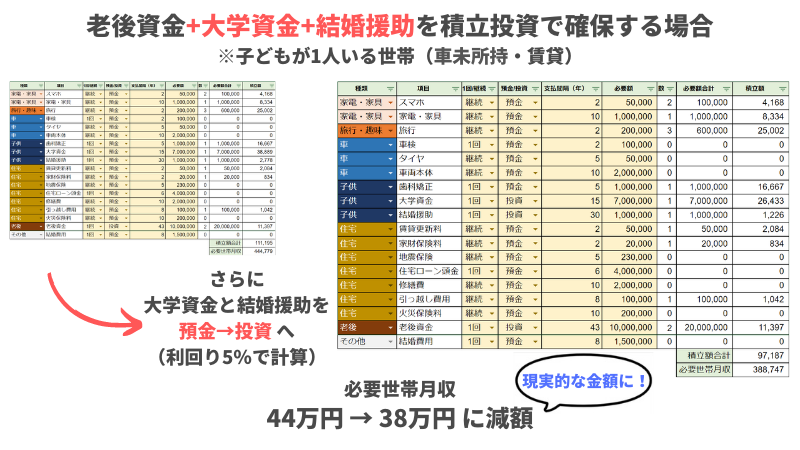

ではさらに必要となる年数が長い子どものの大学資金と結婚援助を投資に回してみましょう。

積立額が97,187円、必要世帯月収が388,747円まで変化しました。これでかなり現実的な数字に近づきました。

現在の世帯年収平均が550万円です。この年収は正社員約30万円とパート約8万円の月合計38万円+正社員のボーナスでだいたいこの年収となります。

この段階においてほとんどのご家庭でなんとか家計が破綻しないようになりました。

このように、資産形成をすべて積立貯蓄で考えると理想の生活は破綻してしまうことが分かります。

そのため「投資の力」を借りる選択肢が必要なのです。この選択肢が必要かどうかを考えるために積立貯蓄で理想を実現できるかどうか検証することが必要なステップとなります。

積立貯蓄で考えること未来を見据えたファイナンシャルプランのために重要なステップ

資産形成をすべて積立貯蓄でおこなうと破綻してしまうことは何となく感じている(わかっている)人もいることでしょう。

何が問題でどのくらい必要なのかという全部の金額を見てみないと漠然としすぎていて不安になってしまいます。不安は無知と恐怖の掛け合わせです。

まずは「無知」を無くしましょう。無知を無くせば恐怖も和らぎ不安も減ります。

まずは知ることが大事です。未来の予算を都合のいいとこだけ見てしまうから上手くいっているように見えてしまいます。しかし実際はそうはなりませんので、将来破綻してしまいます。

まずは今回紹介した例の表のように、家計の予算を出して計算し支払期間を決めて書き出し、積立貯蓄だけで実現可能か確かめましょう。

結果として破綻していてもやってみることが大事です。なぜならここからがスタートだから。このままではダメだという現実を知ることで未来を見据えたファイナンシャルプランを考えることができます。

そのためのステップを実践していきましょう。

自分自身の家計で考えていく上で、大学資金(教育費)や老後資金については実際わかりづらい部分です。

この2つについては「教育費はいくらかかる?幼稚園から大学までにかかる金額の試算方法を解説」「老後資金ってどれくらい必要?老後にかかるお金ともらえるお金の計算方法を解説」の2記事で解説を行なっていますのでチェックしてくださいね。

また、貯蓄だけだと難しい資産形成の計画(ファイナンシャルプラン)を実現可能に近づける具体的な考え方については「理想の人生を実現可能にするファイナンシャルプランの考え方」で解説しています。具体的な手法についてはこちらを参照ください。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。