資産形成を考えるにあたって特に計算しづらくわかりにくいものが「教育費(大学資金)」と「老後資金」の2つです。

今回は教育費の内訳について具体的に解説していきます。老後資金については、次の記事で解説していますのでそちらをご参照ください。

教育費の試算に用いる統計データ

教育費は一番大きい大学資金だけ扱ってもかまいませんが、やはり全部わかったほうがいいので幼稚園から大学までの費用を見ていきましょう。

これらの教育費については統計データが出ています。統計資料は以下の3つである程度網羅できるようになります。

- 文部科学省「子供の学習費調査」

- 日本政策金融公庫「教育費に関する調査結果」

- (東京地区)私立大学教職員組合連合「私立大学新入生の家計負担調査」

これらのデータを用いて教育費を試算していきます。文部科学省の調査結果は高校までの資料としてはかなり細かいデータが出ており、国が調査を行っているので精密なデータといえます。

大学に関しては主に日本政策金融公庫のデータを参照しています。

これらはWeb上で見ることができますので気になる方はチェックしてみてください(ただし、かなりわかりにくいです)。

【パターン別】各教育機関の教育費はどのくらい?

参照データを元に各教育機関でかかる教育費をまとめました。公立・私立の違いや大学の通学手段の違い(自宅か自宅外か)などで大きく金額に差が生まれてきます。

なお、今回紹介するデータはあくまで平均値です。子どもによってかける金額は変わってきます。

たとえば、スポーツや芸術などの才能があって子どもの頃から全国で活躍する、遠征などの多い名門校に入学するなど、状況によってはかかる金額が大きくなりますので、あくまで平均的な目安として参考にしてください。

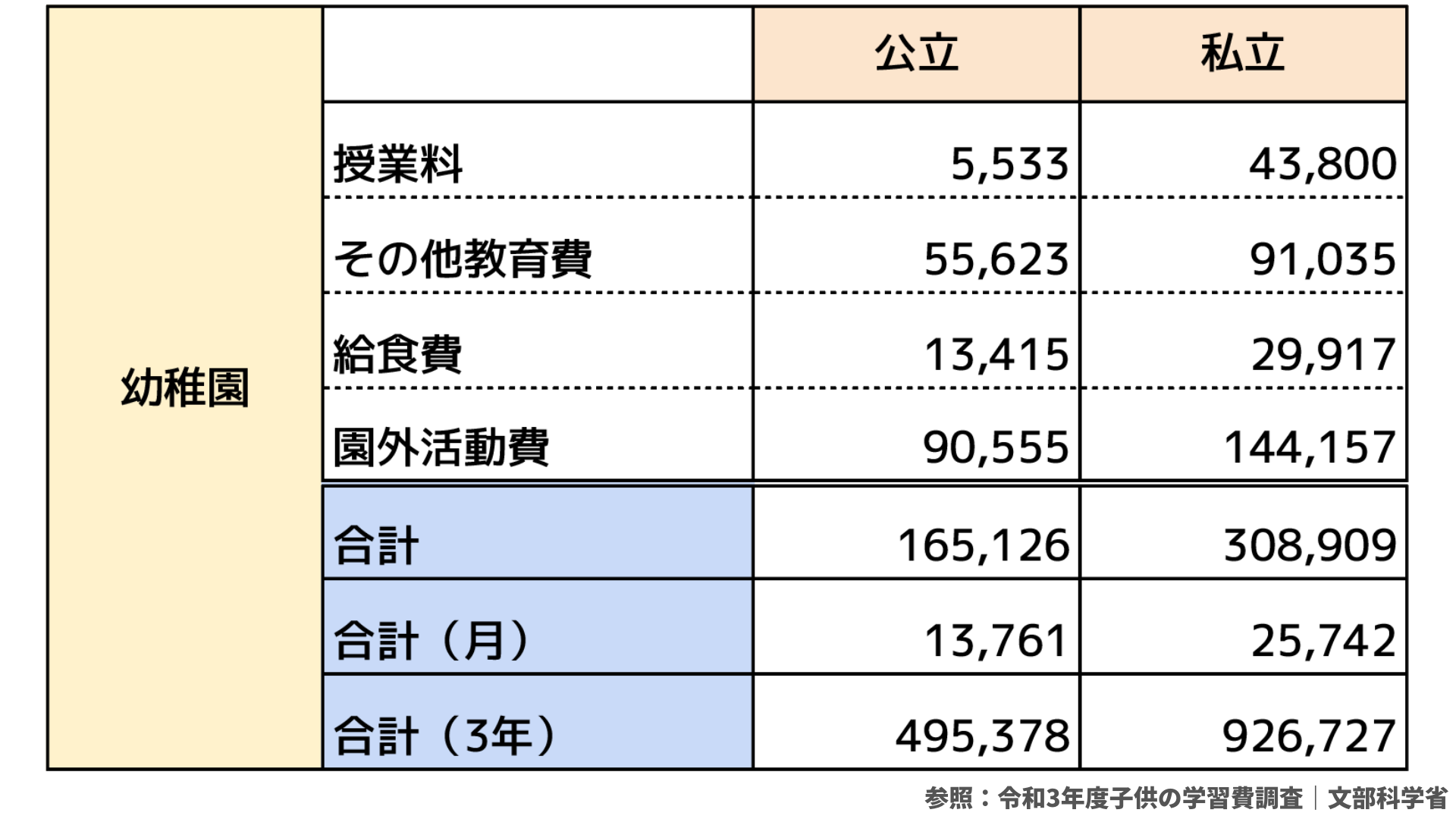

幼稚園の私立・公立の教育費

公立の幼稚園はあまり多くないので私立の幼稚園に通わせる家庭が多くなります。そのため、基本的に各地方公共団体に私立幼稚園の園費を補助する制度があるはずです。

条件などは地域によって変わりますので詳しくはお近くの地方公共団体へお問い合わせください。補助が出れば私立の場合も公立とさほど変わらない月額2万円程度で済むでしょう。

どちらの場合もだいたい児童手当の範囲内に収まるので不安に思うことはあまりありません。

園外活動費については習い事などにかかるお金なので、習い事をしなければ園外活動費は0円になります。

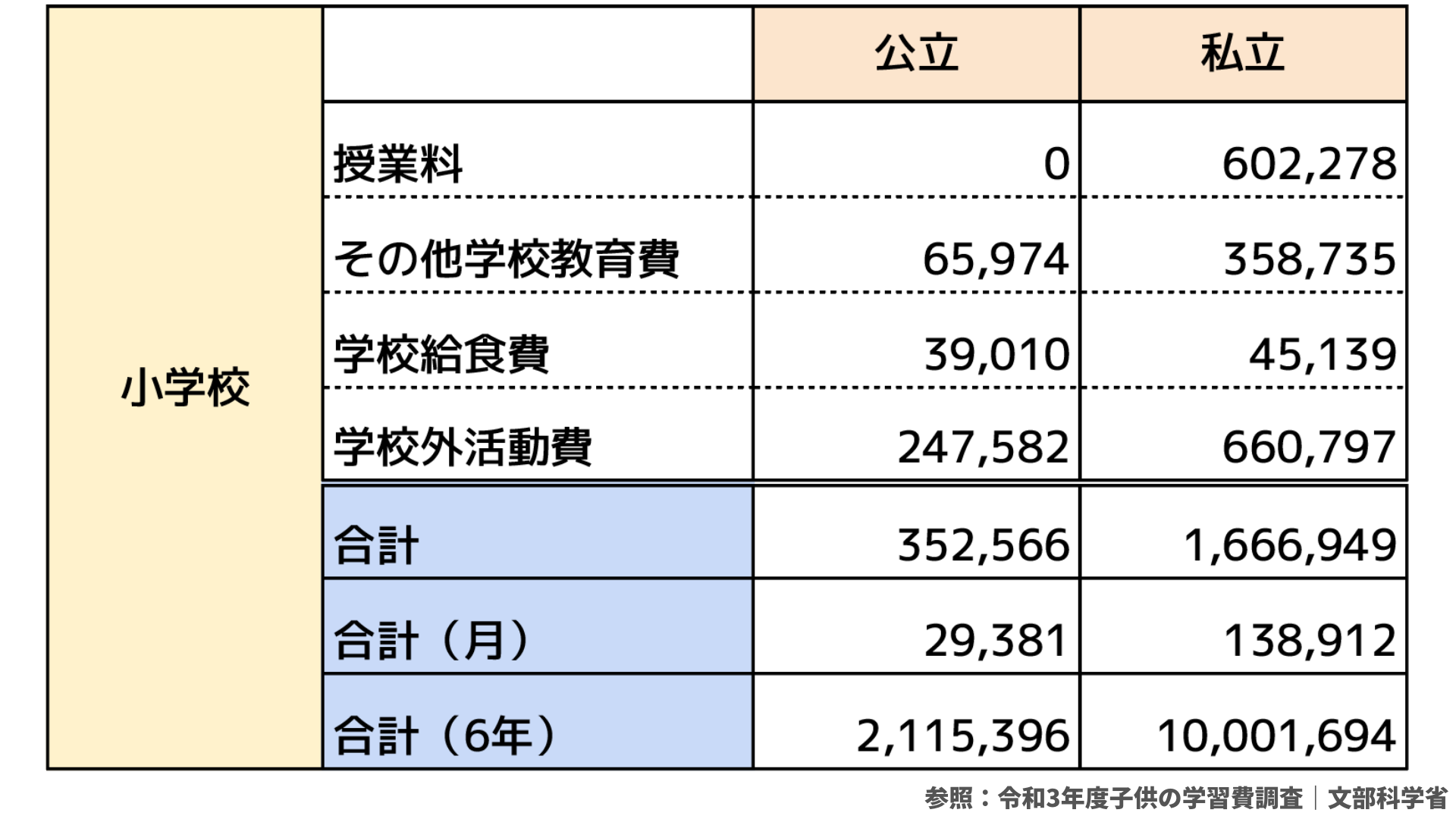

小学校の私立・公立の教育費

ほとんどの家庭が公立の小学校に通わせますが、私立小学校に通う場合は公立と比べてかなりお金がかかります。

大学4年間のお金よりもかかりますので私立の小学校を考えている人は教育費が大きくなることを考えておきましょう。

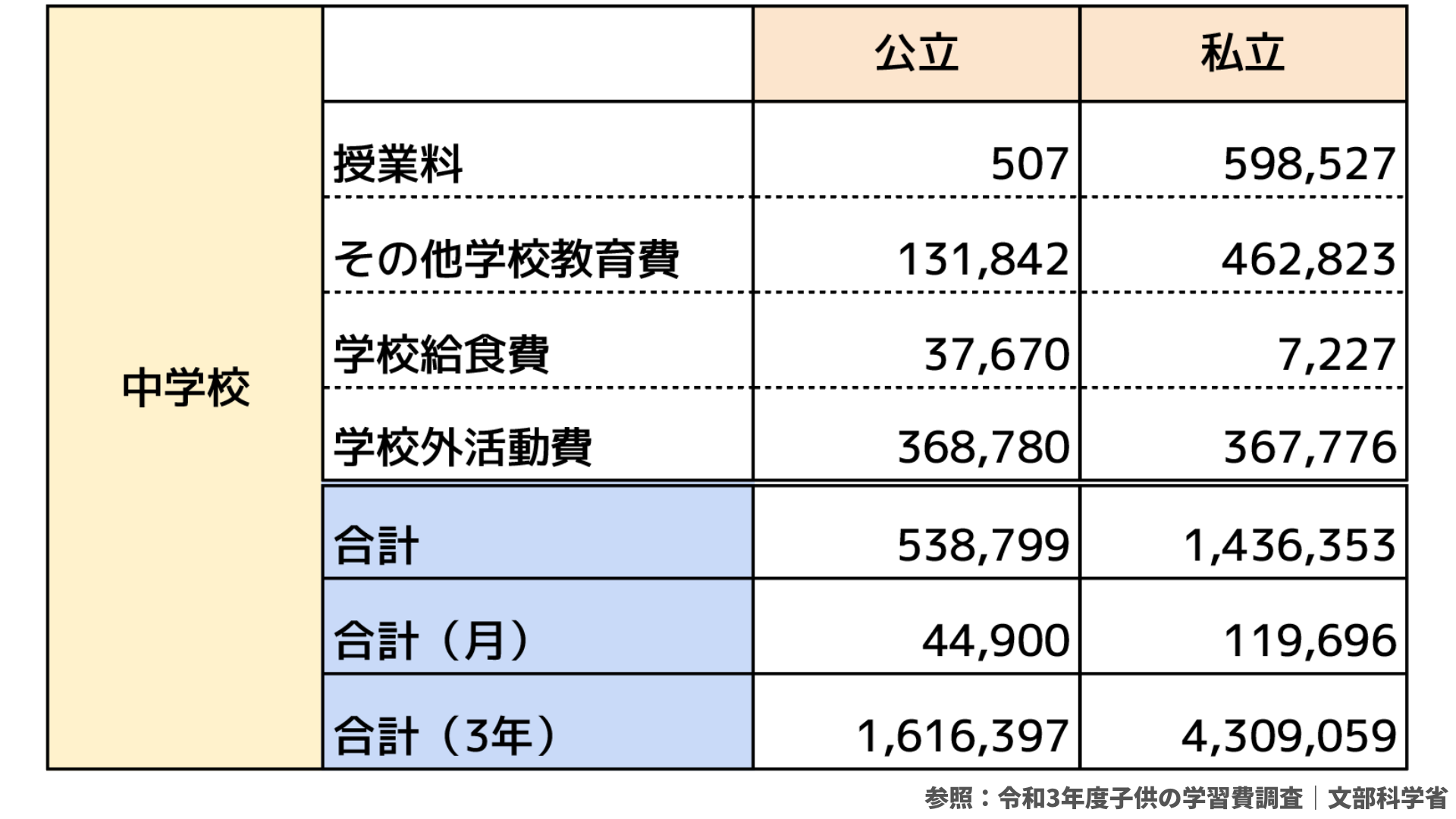

中学校の私立・公立の教育費

中学校になると部活動がありますので、学校外活動費を中心にかかるお金が増えていきます。

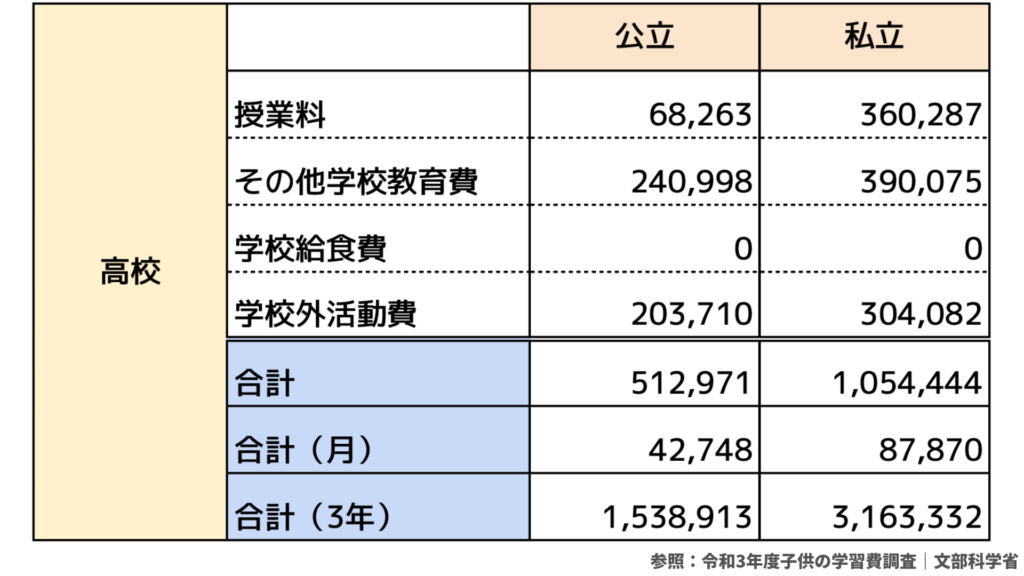

高校の私立・公立の教育費

公立高校の授業料が無料でない点についてですが、高校授業料無償化によってほとんどの家庭では無料です。ただ、世帯収入の大きさによっては一定額の支払いが発生するようになっていますので、支払いが発生する場合の金額も加味した平均値が上記の値となります。

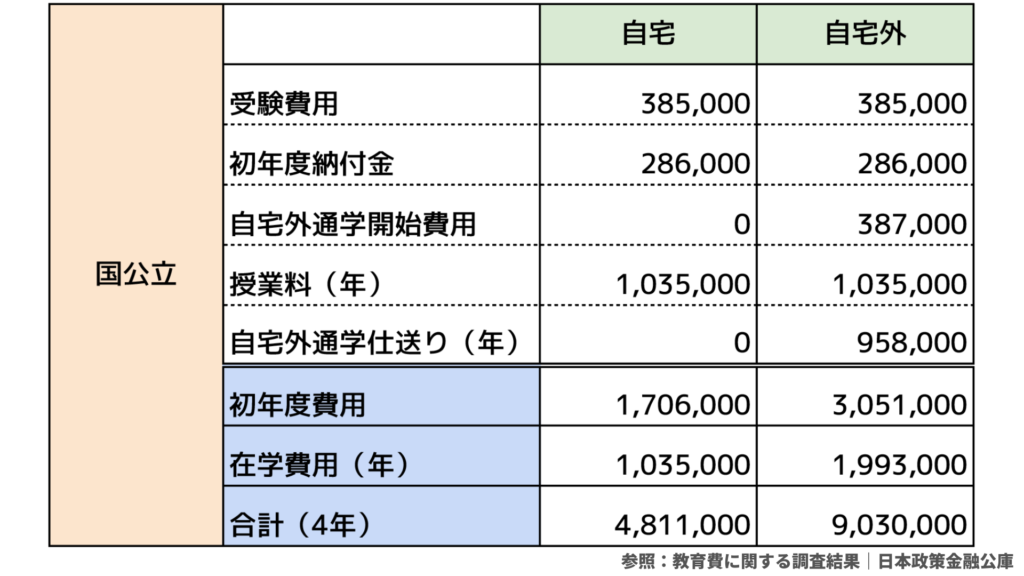

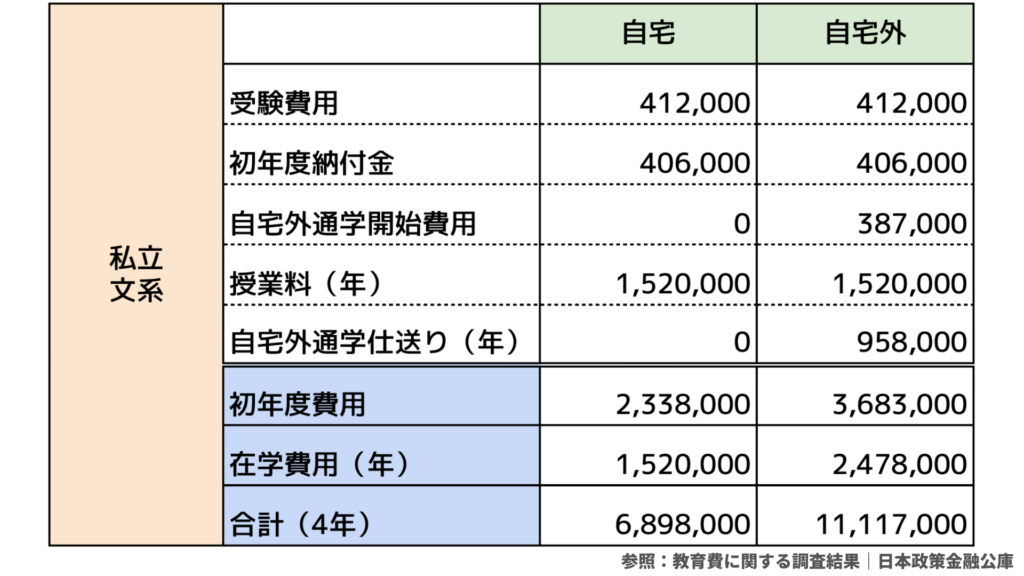

大学の私立・国公立の教育費

国公立と私立では授業料が約2倍、入学費用が約1.5倍と大きな開きがあります。

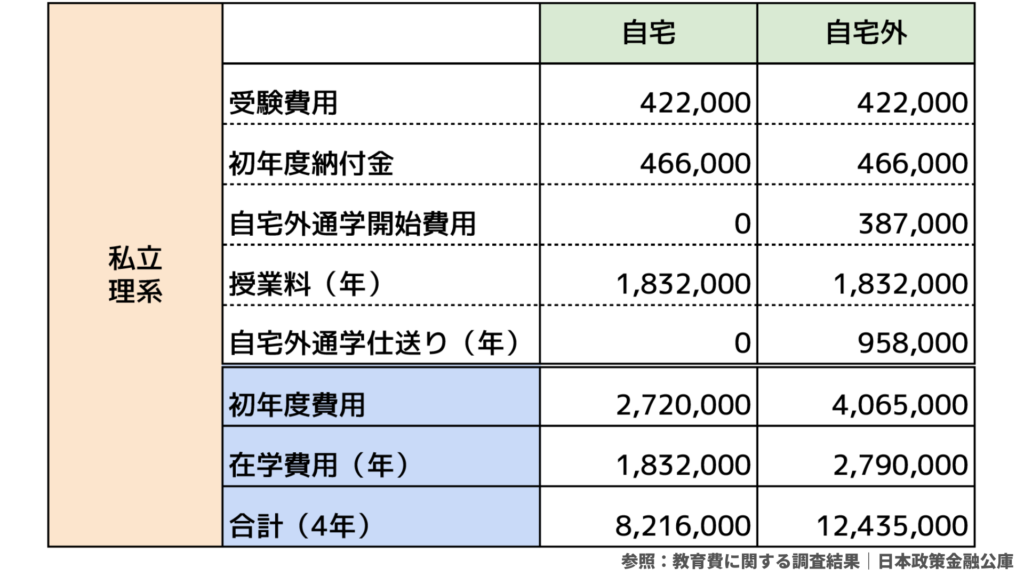

また、自宅外からの通学の場合は仕送り金額として年間約95万円前後(月8万円前後)が授業料に加算され、私立でも理系の場合は授業料が文系(年間160万程度)より30万円ほど高くなります。

教育費はインフレを続けていますので、10年後の教育費の金額はまた変わってくるでしょう。大学費用の値上がりは少子化に起因しているためです。少人数でも採算が合うように授業料が値上がりしてしまうのですね。

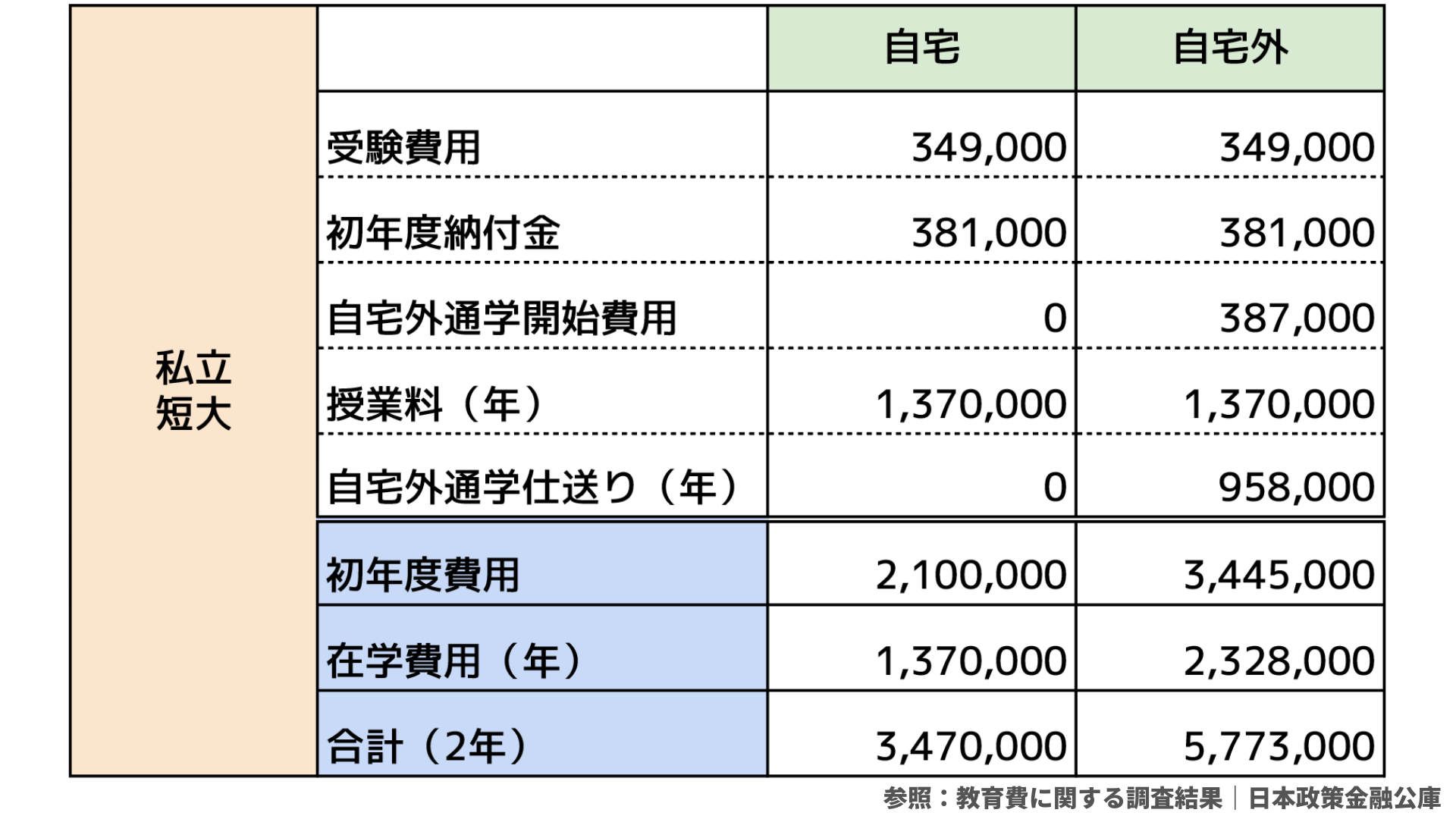

短大・高専・大学編入の場合はどのくらいかかる?

上記で紹介していない教育機関についてですが、私立短大については調査で上図のような結果が出ています。高等専門学校については高校の教育費にこの短大の教育費を合計したお金がかかると考えてよいです。

また、高専の場合は大学へ編入ということも可能です。その場合は「高校+大学(私立or国公立の在学年数分)」のお金がかかると考えてください。

総教育費を試算して子どものためにいくら用意するか考えよう

幼稚園から大学までそれぞれの教育費の平均値を紹介したので、あとはあなたが考えるパターンで合算すれば総教育費がどれくらいかかるか試算できます。

合計金額を見てその後に考えることは子どものためのお金をいくら、どのようにして用意するかというプランです。

高校までの教育費は家計でまかなえる程度の額ですが、大学の費用は700万円前後かかるので大学に入学前に用意しておくのがベスト。

大学資金は子どもが生まれてからの18年間で考えるのではなく、できれば子どもが中学卒業までの15年までに貯めるのが望ましいです。

なぜなら、中学生までもらえる児童手当がなくなるので、高校で今までよりお金がかかり貯める余力があまりないからです。

もちろん18年間で貯めても問題ありません。しかし、順調に貯められないリスクも考えると15年で貯めるつもりで取り組むのが良いでしょう。

うまく行かなかった結果18年で貯まるという計画にしておいたほうがリスクは軽くなります。

ただ、大学4年分全部を貯めておかなければいけないわけではありません。

たとえば大学の2年分まで先に準備しておいて子どもの在学中に残り2年分を貯めるというプランでもOK。

もしくは自分の老後資金の積立を大学4年間は止めて教育費に回すという方法もいいでしょう。

最低限の積立金額を確保しながら、残ったお金すべてを大学資金に回し、子供が卒業して手が離れたらまた老後資金にシフトしていくというやりくりは可能です。

まずは、大学入学時点でいくら用意するのか決めておくとよいでしょう。一度に用意するのが難しくても段階を経てやっていくのであればまったく問題ありません。

このような教育費のファイナンシャルプランを考えるためには全体の金額を把握することが必要なので、わからないままにせず金額をしっかり出しましょう。

数字が漠然とすればするほど将来が不安になります。不安になるならきちんと数字と向き合いましょう。

今回紹介したデータで計算できますし、最新のデータで出したいのであれば冒頭で提示した統計データを参照すれば最新の情報で計算できるはずです。

あくまでデータは平均値なので試算通りの金額がかかるとは一概に言えませんが、だいたい現実に近い金額は出ます。

その金額を毎月の積立貯蓄で用意すると毎月どれくらいお金が必要なのか考えていきましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。