確定拠出年金は国民が自分で老後資金を用意できるように国が用意した非課税制度です。ただ、自分自身のお金で運用し、原則60歳まで引き出せないので「リスクが高くデメリットしかない」とよく誤解されがちです。

実は確定拠出年金には、デメリットを上回るメリットが豊富にあります。

この記事では投資家視点で確定拠出年金のメリットとデメリットを解説します。記事を読むことで確定拠出年金の理解が深まり、なぜ老後資金を作るために確定拠出年金をおすすめしているのかわかるはずです。

確定拠出年金の7つのメリット

確定拠出年金には大きく7つのメリットがあります。

税制や資産運用に関することなので少し難しい内容かもしれません。できるだけわかりやすく説明をしているので、一つひとつ確認をしながら読み進めてください。

1.税制優遇がされている

確定拠出年金の代表的なメリットが3段階の税制優遇です。入口時、運用時、出口時の3段階で税負担が軽くなる仕組みが採用されています。

1-1.所得控除(入口時)

確定拠出年金では掛金を拠出した場合に「所得控除」が適用されます。所得控除とは、課税所得から所得を控除してくれる金額です。

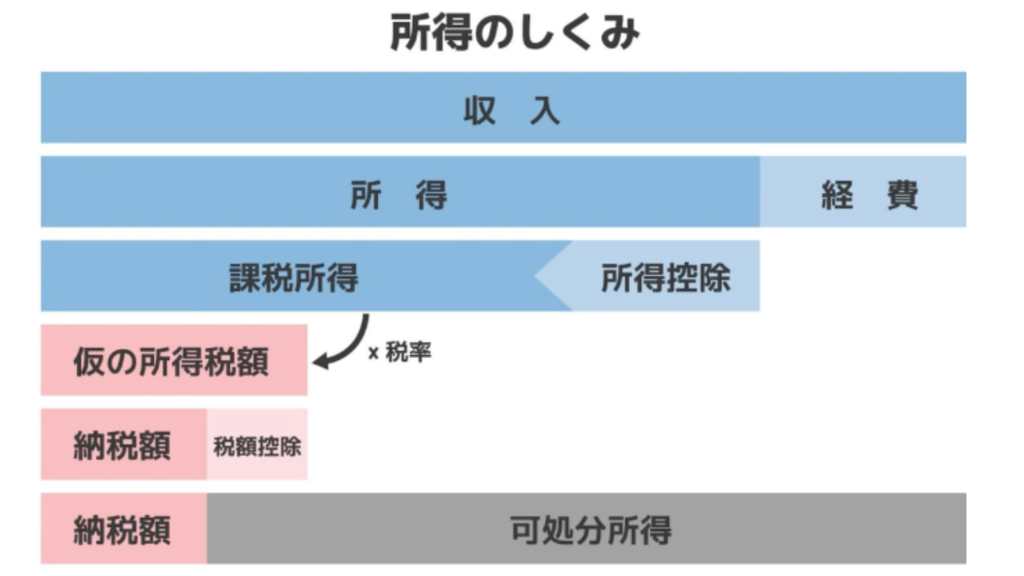

所得控除を理解するために、まず所得の仕組みを把握しておきましょう。

所得のしくみ

ほとんどの方には何かしらの「収入」があるはずです。会社員の方であれば会社からの支給金額、自営業者であれば総売り上げなどが当てはまります。

収入から収入を得るために必要になったお金(経費)を引き、残ったお金があなたの「所得(利益)」になります。ここでいう「所得」は手取り金額ではないので注意してください。

収入-経費=所得

所得から人間が生活していくうえで最低限必要なお金に関しては控除できます。この控除を「所得控除」と呼び、たとえば基礎控除や配偶者控除、扶養控除などがあります。

確定拠出年金で拠出する掛金は、この所得控除に全額含められるということです。

所得控除に当てはまる具体的な対象税目は国税庁「No.1100 所得控除のあらまし」でご確認ください。

確定拠出年金による所得控除の計算方法

では、掛金が所得控除に含められることで税負担がどれほど軽減されるのか考えていきます。

はじめにあなたが収める税金(納税額)をどのように算出するか確認しておきましょう。

あなたの所得から前述した所得控除を引くと「課税所得」が求められます。課税所得とは、簡単にいうならあなたにかかる税金を計算する際に用いる金額です。

所得-所得控除=課税所得

課税所得に一定の税率を掛けると、あなたの「仮の所得税額」を求められます。

税率は「所得税率」と「住民税率」を合わせたものを乗じます。

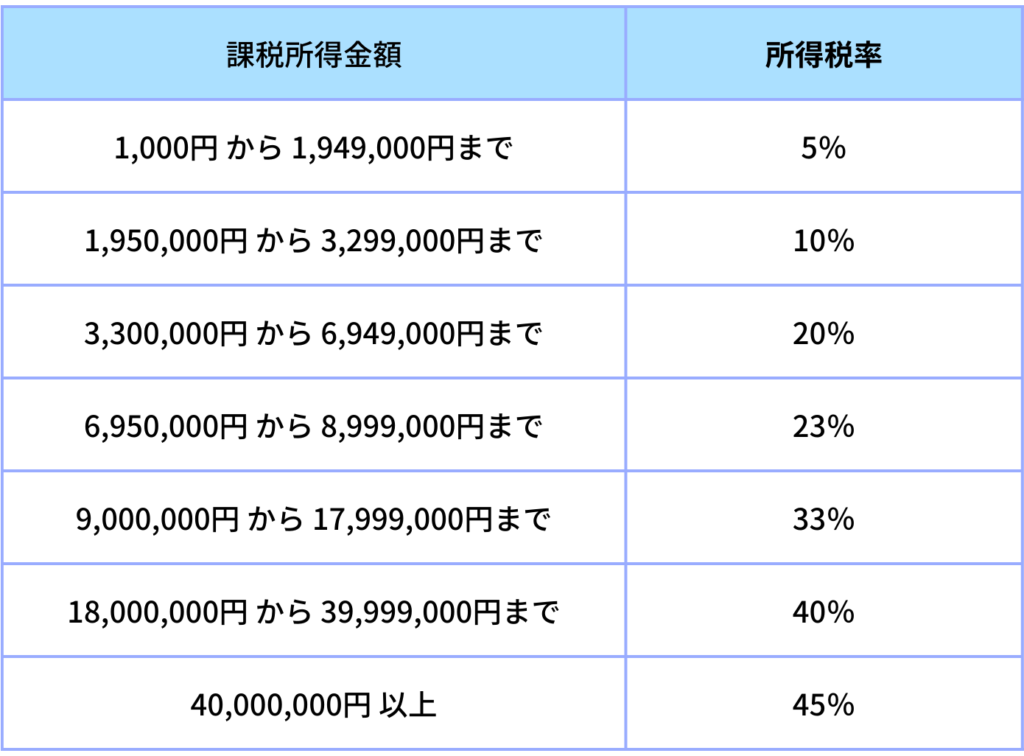

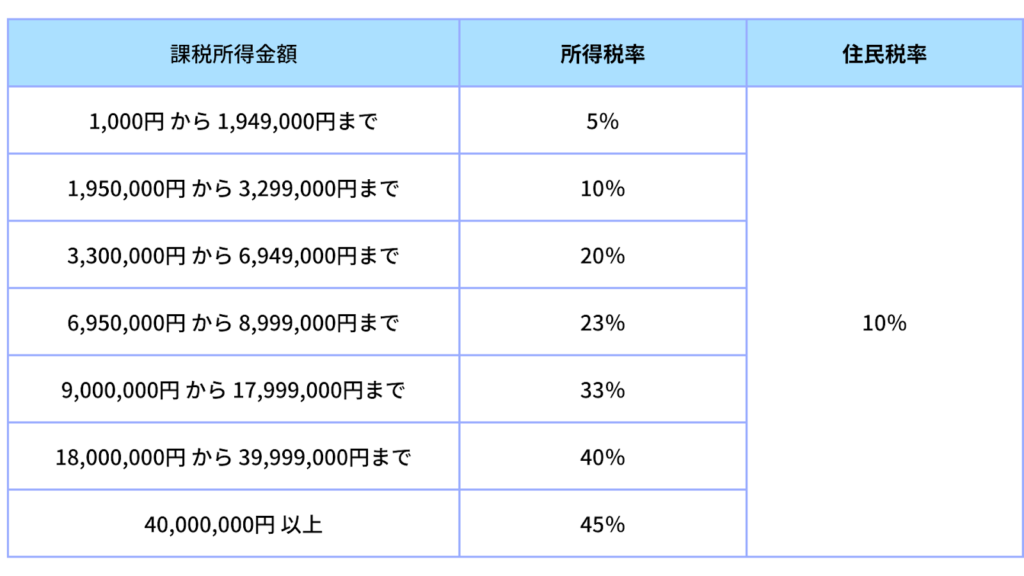

所得税率は超過累進課税を採用しているため、課税所得の金額によって7段階に変化します。

住民税率は所得に対して一律10%課税される「所得割」、所得に関わらず同じ自治体であれば同じ金額が課される「均等割(通常)」で構成されています。均等割の金額は小さいので、今回は住民税率は10%と仮定して進めていきます。

課税所得×税率(所得税率・住民税率)=仮の所得税額

「仮の所得税額」とする理由は、所得税には「税額控除」が用意されているためです。

税額控除は、所得税額から一定の金額を控除できる仕組み。税額控除の対象税目は住宅借入金等特別控除(住宅ローン控除)や配当控除などが当てはまります。具体的な対象税目は国税庁「No.1200 税額控除」をチェックしてください。

要するに、仮の所得税額からさまざまな税額控除を引いて残った金額が最終的な納税額だということです。最後に収入から納税額を引くことであなたの手取り収入(可処分所得)がわかります。

仮の所得税額-税額控除=納税額

収入-納税額=手取り収入(可処分所得)

全体の納税額は上述した「仮の所得税額-税額控除」の式で算出できますが、確定拠出年金による節税額は「拠出額×税率」を行うことで求められます。

たとえば、毎月の掛金が23,000円で税率20%(所得税率+住民税率)の場合、毎月4,600円の節税になります。年間で55,200円の節税です。

もし38年間(22〜60歳)拠出し続けた場合、節税額の合計は約210万円になります。

23,000円×20%=4,600円

4,600円×12ヶ月=55,200円

55,200円×38年間=約210万円

本来、私たちが特定口座やNISA口座を使って投資を行う際は、税金が引かれたあとの手取り収入(可処分所得)から積み立てを行います。

ということは、所得控除のない特定口座などでは実質毎月18,400円を拠出していることにしかなりません。

23,000円-4,600円=18,400円

確定拠出年金の掛金23,000円≒特定口座などでは18,400円分

毎月4,600円の差は10年、20年後の資産に大きく影響します。そのため、所得控除があるというのは非常に強力なメリットになります。

高収入の人ほど確定拠出年金は有利になる

加えていうのであれば、所得控除は収入が多い方ほど金額が大きくなります。

所得控除を計算する際は「課税所得×税率(所得税率・住民税率)」でしたね。そして所得税率は超過累進課税を採用しているため、所得が大きくなるほど税率が高くなります。

たとえば課税所得が1,000万円を超えている方は、所得税と住民税の総額で約43%の課税です。

この金額に23,000円かけたとしたら毎月7,590円(年91,080円)、38年間で約346万円の節税になります。

このように確定拠出年金の掛金は全額所得控除の対象になり、節税効果が大きいので税金を抑えたい方はぜひ活用してください。

1-2.運用時非課税(運用時)

2つめは運用時の利益が非課税になる仕組みです。

特定口座で運用を行う場合、投資で得た利益に対しては20.315%の税金がかかります。1,000万円の利益が出た場合は、約200万円は税金として引かれてしまうのです。

確定拠出年金では運用時非課税と20.315%の税金がかかりません。1,000万円の儲けはそのまま1,000万円の分の利益となります。

ただ、投資をしたことがない方や1度も売買を行ったことがない方は「非課税」といわれても、その恩恵をイメージしづらいでしょう。

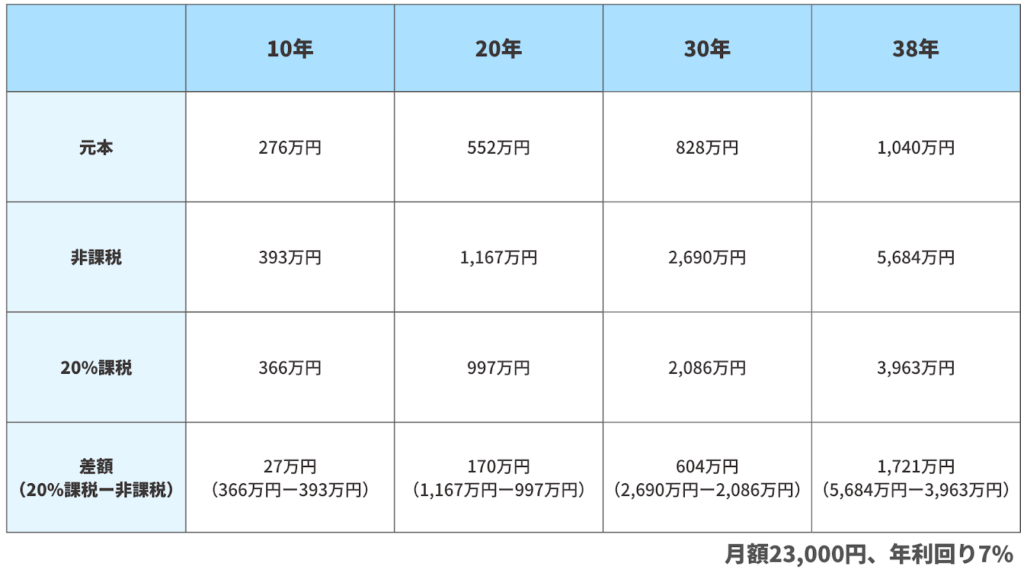

そこで「非課税になる場合」と「約20%課税される場合」で利益にどのような差が出るのか条件を揃えてシミュレーションを行いました。

条件は以下の通りです。

- 毎月23,000円積立

- 年利回り7%

- 38年間運用

その結果、確定拠出年金で運用時非課税を使えると38年後の運用金額は5,684万円になりました。一方、20%課税される場合は38年後の運用金額は3,963万円となります。差額は「1,721万円」です。

非課税かどうかで約1,700万円も手元に残るお金に差が生まれるのです。元本の約1.7倍となり、非課税で運用ができれば将来のお金がこれほど違います。

さらに、これだけではありません。

前述したように確定拠出年金には所得控除がありますね。毎月23,000円の拠出をすると毎月4,600円の節税になりました。

したがって、確定拠出年金で23,000円の積立投資をしていても、特定口座のような所得控除がない制度を使う場合は実質18,400円しか積立投資をしていないことになります。

23,000円×20%=4,600円

23,000円-4,600円=18,400円

そこで毎月23,000円と毎月18,400円の積立投資で38年間運用した場合のシミュレーションも実施しました。

すると、特定口座で38年間運用した場合の運用益は3,170万円まで下がります。確定拠出年金の所得控除や非課税運用があるかどうかで2,514万円ほどの差が生まれてしまうのです。

これほど運用時非課税というのは強力であり、所得控除も合わせると非常にお得に資産運用ができるメリットになります。

1-3.公的年金等控除と退職所得控除(出口)

3つめに受け取り時(出口)に適用できる「公的年金等控除」もしくは「退職所得控除」があります。

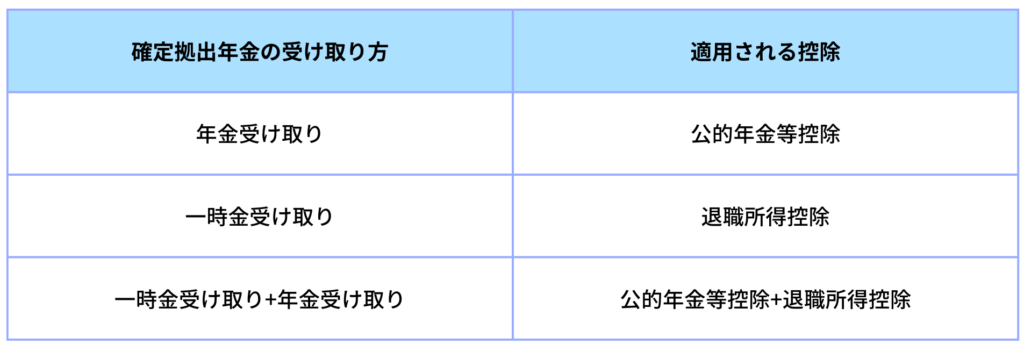

確定拠出年金は原則60歳以降に積み立てたお金を「老齢給付金」として受け取ることができます。老齢給付金として受け取る際には3つの受け取り方法があり、適用される控除が変わります。

年金受け取りを行う場合、5年以上20年以下の範囲で受け取る期間を1年単位で選べます。たとえば、受取期間を15年、年間6回支給と設定できます。

また、年金受け取りを開始してから5年経った場合、残っている資産を全額引き出すことも可能になります。年金受け取りを選ぶと「公的年金等控除」が適用されます。

一時金として受け取る場合は、原則60〜75歳までの期間で自分のタイミングで一括受け取りができます。退職金と同じように扱われ「退職所得控除」が適用されます。

3つめに一時金と年金受け取りを併用する方法(併給)もあります。一部を一括で受け取り、残ったお金を複数回に分けて受け取ることが可能です。退職所得控除と公的年金等控除それぞれの控除が適用されます。

節税額が大きいのは「退職所得控除」

確定拠出年金の受け取り方は3種類ありますが、もっとも節税になる受け取り方がどれなのか気になりますよね。

その方の資産額や加入年数にもよりますが、現行制度上では一時金として受け取る際に使える「退職所得控除」は非常に強力です。

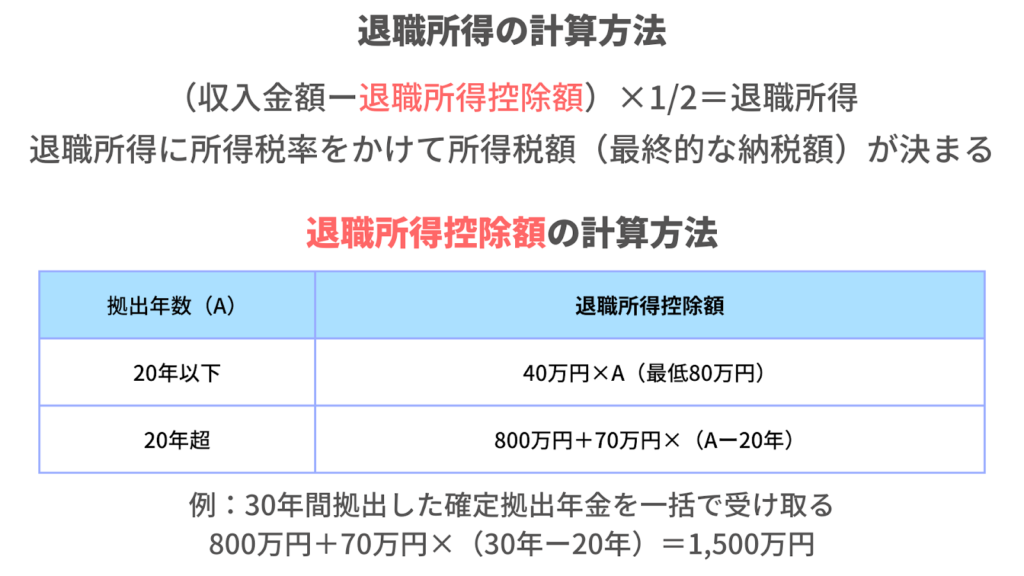

退職所得控除は「退職所得」を用いる際に使用する控除。退職所得の計算方法は「(収入金額ー退職所得控除額)×1/2」となり、退職所得に所得税率をかけて求めた金額を最終的に納税するようになります。

退職所得控除の計算方法は拠出年数によって変わります。

拠出年数が20年以下の場合は「40万円×拠出年数(最低80万円)」です。拠出年数が20年以上であれば「800万円+70万円×(拠出年数-20年)」になります。

たとえば、確定拠出年金の30年間の運用金額が3,000万円になった場合で考えてみます。

一時金として受け取る場合、退職所得控除は1,500万円です。確定拠出年金の運用金額(収入)が3,000万円なので、1,500万円を引きさらに1/2を掛けます。その結果、退職所得は750万円になります。

800万円+70万円×(30-20年)=1,500万円

(3,000万円-1,500万円)×1/2=750万円

一方、年金として受け取る場合は雑所得として扱われます。雑所得の金額を計算する場合に用いる控除が「公的年金等控除」です。

まず雑所得の計算方法は下記の通り。

収入金額-公的年金等控除=公的年金などの雑所得

公的年金等控除は65歳以上かどうか、公的年金等の雑所得以外の所得金額が1,000万円超2,000万円以下、2,000万円超によって金額が異なります。

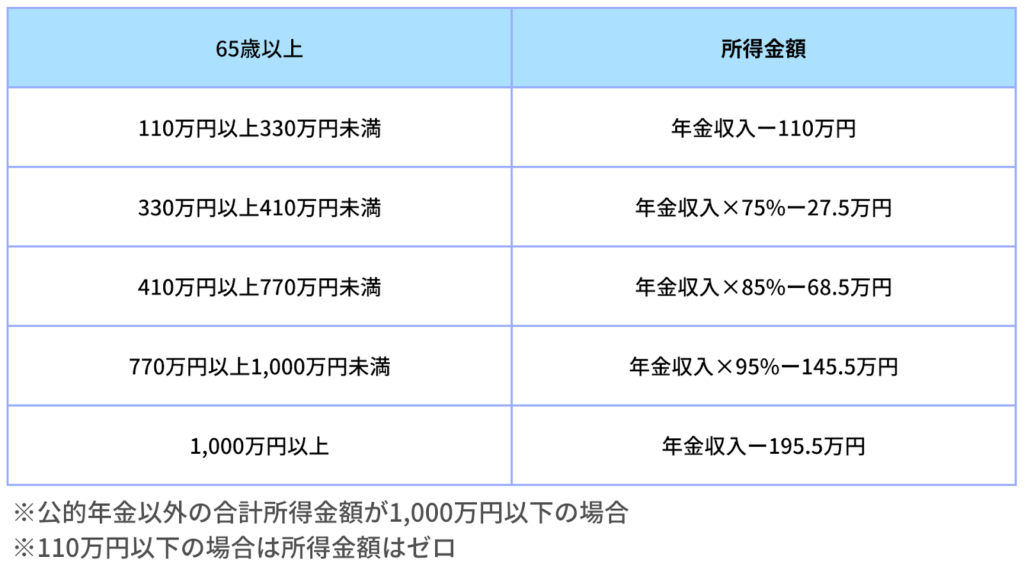

確定拠出年金は60歳から受け取ることができ、多くの方は合計所得は1,000万円を超えないと思うので、今回は65歳以上で公的年金等の雑所得以外の所得金額が1,000万円以内の雑所得を見ていきましょう。

以下の表は公的年金に係る雑所得の計算表です。

たとえば、65歳以上の方で公的年金などの雑所得(確定拠出年金の給付額を含む)の合計が400万円の場合、課税額は下記の通りです。

400万円×75%-27.5万円=272.5万円

272.5万円とそのほかの所得を合わせた金額で税額を計算します。そして、算出した課税額を毎年支払うことになります。

2つの控除を比べると退職所得控除のほうが控除額が多くなり、お得だということがわかります。

「結局課税されるじゃないか」という意見もありますが、説明したように退職所得控除や公的年金等控除によって税金は抑えられます。多少の課税よりもはるかに大きな恩恵があるので、まずは始めてみることが大切です。

老後のファイナンシャルプランをしっかりと立てよう

節税も重要ですが「老後資金の使い方」も受け取り方法を考える際に重要です。

老後資金の使い方は人によって違います。毎月の生活費がいくら必要で、旅行や趣味に使うお金、住宅ローンがあるかどうかなどでも老後資金の使い方は変わりますね。

したがって、老後のファイナンシャルプランをきちんと計画し、そのプランに沿った受け取り方法を考えなければなりません。

仮に60歳で一時金として受け取った場合、一括で数千万円受け取っても短期間ですべて使うわけではないですよね。

必要な時に必要なお金が用意できればいいので、投資をしながら生活費を取り崩していくような運用方法ができるのではないでしょうか。

60歳以降も確定拠出年金口座は利用できます。受け取らずに運用しておけばその分の運用益を見込めますし、拠出が終わった後も長期間の運用時非課税の恩恵を受けることができるのでさらに節税することも可能です。年金として受け取りつつ、時期が来たら残ったお金を一時金として受け取る方法もあります。

このように確定拠出年金で運用したお金をお得に受け取るためには、老後のファイナンシャルプランが重要になるので忘れないようにしましょう。

確定拠出年金のお得な受け取り方は会員制サイトのほうでより詳しく解説しています。気になる方はまずはプレ講座を視聴していただくと、老後の生活費の考え方が理解しやすくなるのでおすすめです。

2.自己資産であること(ポータビリティ制度)

2つめのメリットは、確定拠出年金で拠出したお金はあなたの資産になる点です。

通常の年金制度では、あなたが支払ったお金は自己資産にはなりません。

たとえば、会社を退職した場合に給付金を分割して受け取ることができる「確定給付企業年金(DB)」があります。

DBは企業がお金を拠出して公的年金とは別の年金を受け取れる制度で、社員が退職した場合にお金を「給付」することを約束しています。

ただ、会社を退職するまでは掛金は会社のものです。そのため、会社が潰れた場合は資産もなくなってしまい、どれだけ拠出していたとしても企業年金を受け取れないのです。

一方で確定拠出年金では、たとえば企業型DCを利用していた場合に会社が潰れてもそれまで拠出した掛金がなくなることはありません。これが自己資産であるということです。

そして自己資産という性質があるので、確定拠出年金は「ポータビリティ制度」と呼ばれる仕組みを採用しています。

ポータビリティ制度とは、離職時や転職時に今まで積み立てた資産を課税されずに転職先やiDeCoなどの他制度へ移せる仕組みです。

例として、会社Aで企業型DCに10年加入していて、会社Bに転職したとしましょう。

転職先である会社Bが企業型DCを採用していれば、会社Aの企業型DCの資産を移すことで、これまでと同様に企業型DCに加入して運用を続けられます。もし転職先に企業型DCがない場合でも、iDeCoに資産を移し替えることが可能です。

反対にiDeCoを利用していて会社が企業型DCを導入した場合は、iDeCoの資産を企業型DCに移し替えることもできます。

拠出したお金が自己資産になることで、ポータビリティ制度の導入ができ、転職などによる税務上の不利がなくなり、すべての人が継続して確定拠出年金を続けられるようになりました。

たとえ仕事を辞めようと、転職を何度しようと自己資産になるため、1回始めてしまえば確定拠出年金は長く続けられます。

転職や離職のパターンはさまざまあるので、より詳しく知りたい方は「転職、退職に伴う個人別管理資産移管等早見表」をご覧ください。

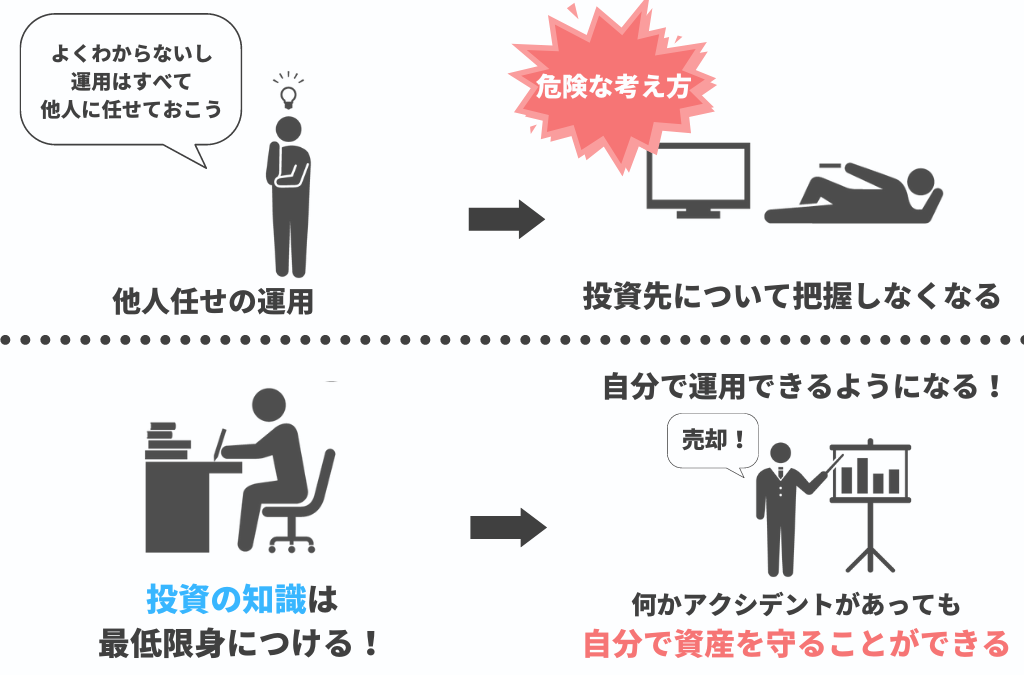

3.運用指図ができる

確定拠出年金は購入した株式や債券、投資信託などの運用について指示(運用指図)できることもメリットです。

確定拠出年金における運用指図は、どの金融商品を運用するのか、預け替えを金融機関(運営管理機関)に指示することを意味します。

一般的には運用指図ができることはデメリットと言われます。日本人は投資に対して関心が低く、これまで国や企業に年金運用などを任せていました。そのため、ノウハウがなく自分自身で運用の指示を行うことはリスクだと考えられています。

しかし、自分で運用指図ができることは明らかなメリット。

確定拠出年金の掛金はあなたが将来使う大切なお金です。そのため、多少なりとも勉強をして自分で指示ができれば、将来何かアクシデントがあっても自分の資産を自分で守れるようになります。

もちろん、運用方法や投資先の中身などがわかっていて誰かに運用を託すのであれば問題ありません。

ただ「何もしたくないから」というような理由で運用を他人に任せているのであれば大きな間違いです。

実際に、運用を他人に任せて投資に失敗した例として厚生年金基金があります。

厚生年金基金とは、企業が他社と共同もしくは単独で設立する法人を利用して社員の老後生活を充実させるために導入される企業年金制度です。

厚生年金基金は、AIJ投資顧問という運用会社が起こした事件によって事実上制度破綻になっています。

AIJ投資顧問は企業から預かっていた約2,100億円ほどの資産で約57兆円のデリバティブ(金融派生商品)を購入した結果、運用に失敗してしまい預けた資産をほとんど失ってしまったのです。さらに、その事実を虚偽の運用報告書などを作成して隠蔽していました。

この事件の問題はAIJ投資顧問の年金運用担当者が知識不足だったこと。ファンドの中身をきちんと把握していなかったため失敗してしまいました。

厚生年金基金は制度として他人に運用を任せるしかなく、国民は何も口出しできませんでした。

ただ、他人に運用を任せるということは厚生年金基金に資産を預けているのと同じようなものです。

もし運用に失敗してしまっても、運用を任せたのはあなた自身なので文句は言えません。

そのため、最低限の知識を備えて運用指図ができるようになることは非常に大切です。運用指図ができるかどうかで老後のお金は大きく変わります。

他にも「リスクを小さくしたい」「株式には投資をしたくない」という方は元本確保商品を選ぶことができます。国民年金などではGPIF(年金積立金管理運用独立行政法人)が運用を行っていますが、あなたの意思には関係なく株式や海外資産に運用されてしまいます。

長期間に渡る運用では株式が有利と考えるならば、GPIFより高い株式比率に変更することも可能です。

ちなみに、マネーセンスカレッジの「投資を学ぶ」をチェックしていただければ、資産運用に関する十分な知識を手に入れられます。投資の戦略や考え方を知りたい方はぜひチェックしてください。

4.運用途中で掛金の変更・停止ができる

確定拠出年金を利用する場合に「60歳まで運用を続けられるのか?」という不安がある方は多くいます。

将来何が起こるかわからないですし、急にお金が必要になったときに掛金が負担になるかもしれませんよね。

確定拠出年金は運用途中であっても掛金の変更・停止ができます。

掛金が負担になっている場合には、一時的に減額したり、拠出を止めたりとフレキシブルに変更が可能です。掛金の変更ができれば、急な出費で拠出できない状態になっても家計に与えるダメージは減らせますね。

ただし、iDeCoの利用者もしくは企業型DCの選択型(選択型DC)を採用している企業にお勤めの方限定のメリットになります。

なぜなら、自分の給与・賞与から拠出するのがiDeCoや選択型DCの特徴なので拠出を止めたいと思うことがあるのだと思います。その他の企業が拠出する企業型DCでは自分の給与・賞与が減るわけではないため掛金を止めたいと思うことはおそらく無いでしょう。そのため、iDeCoと選択型DC利用者のみのメリットになります。

iDeCoの場合、掛金の変更は1〜12月の間で原則1回のみです。

選択型DCを採用している場合、制度上は掛金の変更は毎月できます。ただ、多くの会社では会社側の事務手続き負担を考慮して、年に1,2回程度とDC規約に定められているでしょう。最低拠出額は5,000円からで掛金は1,000円単位で変更できます。

他の年金制度である国民年金と厚生年金などは、どちらも原則保険料を減額したり、止めたりすることはできません。

さらに私的年金として個人年金保険がありますが、こちらも基本的に続けるか、辞めるかの選択肢しかないのでしっかりと計画を立てなければ家計が苦しくなる可能性があります。

注意点として、確定拠出年金で掛金の拠出を停止した場合は、退職所得控除を計算する際の加入期間に加算されません。退職所得控除は加入期間によって金額が大きく変わるため、可能であれば最低金額の5,000円は毎月拠出することをおすすめします。

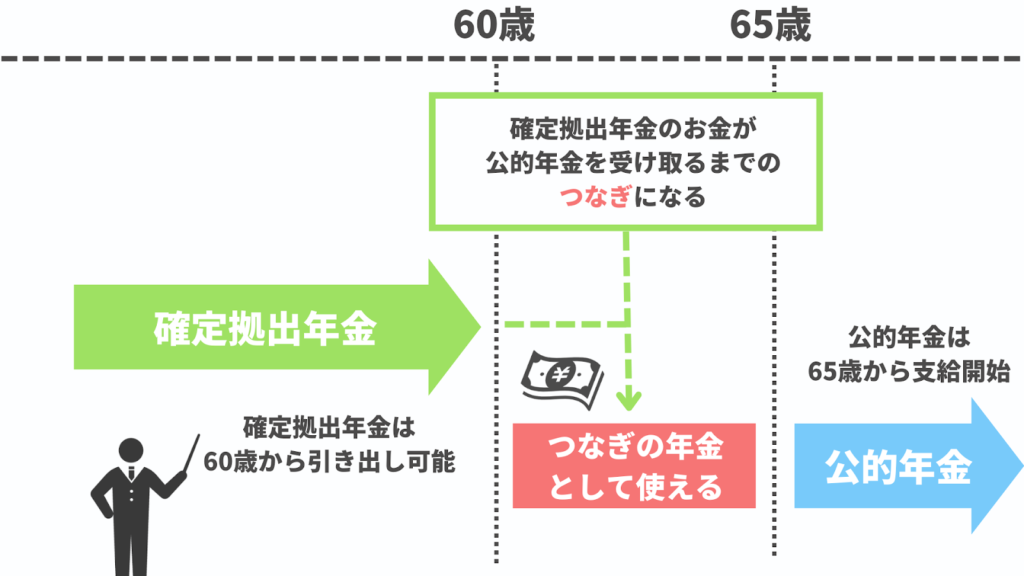

5.受け取りできる年齢が決まっている

確定拠出年金は、受け取り開始年齢が原則60歳からと設定されています。デメリットと指摘されることが多いですが、60歳から受取可能になる仕組みはメリットです。

厚生年金や確定給付企業年金(DB)などの年金制度は、基本的に支給開始年齢が65歳時点からと定められています。日本の平均寿命が伸びていることを考えると、今後は70歳、75歳になる可能性もあります。

ということは、確定拠出年金を利用しておらず、資産もあまりない状態の方は、公的年金を受け取る年齢まで生活費を稼ぐために働き続けなければなりません。

確定拠出年金を活用し老後資金を用意していれば、60歳から受け取り始めると他の公的年金を受け取れる年齢になるまでのセーフティーネット(つなぎ年金)になるのです。

そのため、60歳から受け取れる仕組みはメリットだと考えています。

確定拠出年金の受給開始年齢が伸びる可能性は低い

「確定拠出年金の受給開始年齢が65歳や70歳からになるのでは?」と疑問に思う方もいるでしょう。

日本の平均寿命の伸び率を考えると、受給開始年齢が絶対に伸びないとは言い切れません。

しかし、60歳より伸びる可能性は限りなく低いと考えています。

確定拠出年金を60歳時点で受け取れるのは運用が上手にいき、まとまった資産がある状態の方です。現在は世代間格差が広がっており、お金を持っているのは高齢者ばかりで、支出が多い現役世代はお金をあまり持っていません。

国はこの格差をできるだけ縮めたいので、増えた資産は溜め込まずにどんどん使ってもらい経済を活性化させてほしいはずなのです。

そのため、受給開始年齢が60歳よりも伸びる可能性は低く、逆に積み立てた金額が一定以上あるなら、その分は引き出さなければならないような制度になることも考えられます。

実際、諸外国の確定拠出年金と似た制度は、受け取り開始年齢を早めたり、何%かは引き出さなければならないという仕組みがあったりします。これからの日本もその方向に向かっていくでしょう。

また、受給開始年齢を伸ばすということは、運用時非課税を伸ばすことにもなりますので、国としてはさらに減税をすることと同じになります。財政が厳しい中できるだけ税金を取りたいと思えば、受給開始年齢を伸ばす選択肢を採用するのは考えにくいです。

現状、70歳まで受給開始を伸ばすことができますから、伸ばしたい人は自由に伸ばしてもらい、必要な人は早くに引き出してお金を使ってもらって、所得税なり、消費税なりで税金を収めてほしいというのが国のホンネだと考えます。

6.手数料が安い商品を使える

確定拠出年金で購入できる金融商品は手数料が安い商品ばかり厳選されているメリットがあります。

確定拠出年金で購入可能な金融商品は金融機関ごとに決まっており、どの金融機関も約20〜50本ほどの範囲から商品を選べます。

もちろん金融商品を選ぶための勉強は必要ですが、初めから手数料の安い商品が厳選されているので比較的楽に商品を選べます。

長期投資を行う場合、手数料の差は受け取り時の金額に大きく影響します。そのため、できるだけ手数料の安い金融商品を選ぶことは重要です。

別の記事で詳しく解説していますが、マネーセンスカレッジでは利用する証券会社は「SBI証券」をおすすめしています。

手数料がもっとも安いのは松井証券ですが、SBI証券も2番目に手数料が低く、サービスも豊富にある証券会社になります。

具体的に、マネーセンスカレッジの推奨ファンドと推奨アセットバランスでSBI証券と松井証券を使って商品を購入した場合の「実質信託報酬手数料」を比べてみました。

- SBI証券:0.2247%

- 松井証券:0.2109%

(2022年10月現在。Money Sense College調べ)

SBI証券と松井証券の手数料の差は0.0138%です。0.0138%の手数料の差は、年利回り5%で毎月1万円の拠出をした場合、40年後には「約47,826円」の差となります。

たしかに大きい金額ではありますが、金額以上にサービスの充実度や事業継続性などを考えるとSBI証券のほうをおすすめします。

ただ、少しの手数料の差で将来の受け取り金額に影響を与えることは伝わったのではないでしょうか。したがって、確定拠出年金で手数料の安い商品を購入できることは大きなメリットになります。

7.社会保険料が軽減できる

企業型DCだけにあるメリットとして社会保険料の軽減効果があります。

iDeCo(個人型)の場合、給与として受け取ったお金(可処分所得)から掛金を拠出します。そのため、社会保険料はすでに引かれた状態です。

一方、企業型DCでは給与の一部から企業が掛金を拠出するので、給与として受け取る前のお金で確定拠出年金を利用していることになります。

企業型DCの掛金は社会保険料を計算するための項目に含まれません。そのため、企業型DCを利用する場合のみ社会保険料が減額されるメリットがあります。

社会保険料の計算は標準報酬月額と呼ばれるものを使って計算します。標準報酬月額は、給与の平均額を一定の範囲ごとで区分し等級表に当てはめたものです。

標準報酬月額には基本給や残業手当などが含まれますが、確定拠出年金の拠出金は含まれないということですね。

たとえば、東京都の令和4年度保険料額表をみると、30万円の給料を受け取っている場合、社会保険料は毎月29,430円(介護保険第2号被保険者に該当しない場合)です。

もし確定拠出年金で給与の一部から5万円を拠出した場合、標準報酬月額の計算に含まれないので収入は「25万円(30万円-5万円)」として扱われます。

標準報酬月額の金額が25万円になると社会保険料は毎月25,506円まで下がります。そのため、社会保険料が毎月3,924円分減額されるということです。

このように拠出するほど標準報酬月額が下がり、社会保険料を減額できるメリットがあります。

たとえ受け取るお金が減っても割合(バランス)で考えると問題はない

「社会保険料が下がると将来受け取る年金やそのほかの給付金額も下がるのでは?」と不安に思う方もいるのではないでしょうか。

事実、社会保険料が下がると具体的に以下のような項目の給付額が下がってしまいます。

- 厚生年金保険の(老齢・遺族・障害)厚生年金受給額

- 健康保険の傷病手当金・出産手当金

- 雇用保険の失業給付・育児休業給付・介護休業給付など

ただ、これらの項目に影響があったとしても、確定拠出年金を利用するほうが多くの利益を得られます。

前述した3つの税制優遇や自己資産であること、つなぎ年金となることなど、通常の年金制度にはないメリットが豊富です。

さらに受け取る年金が下がったとしても、家計を割合(バランス)で考えてみると生活していくことは十分できます。

マネーセンスカレッジでは、手取り月収を固定費・変動費・自己投資・貯蓄/投資それぞれ25%ずつで管理するのが理想の家計バランスだと考えています。この考え方を「QGS(クォーターグリッドシステム)」と呼びます。

たとえば今100%もらっている収入から確定拠出年金で10%引かれて、手取り額が90%だとしましょう。

この場合、老後生活を考えてみます。

QGSをもとに考えると10%は遠い将来の貯蓄として使われているので、75%は生活費や固定費(家賃など)で使い、残りの15%を近い将来のために積み立てるのが最適なバランスです。

確定拠出年金を利用して年金の額面が減ったとしても、支出のバランスも変わるわけではありませんよね。手取りとして受け取るお金を25%ずつに分けて考え、老後は貯蓄分の15%は特に必要ないので今もらっている収入の75%があれば生活できます。

75%の金額は年金(所得代替率37%)と確定拠出年金の運用金額を合わせれば十分達成できる割合です。

また、健康保険の傷病手当金や出産手当金、雇用保険の失業給付、育児休業給付・介護休業給付などのセーフティーネットとなる給付も減ってしまうのが怖いという方もいるかもしれません。これも、QGSのように家計を割合で考えていれば問題ありません。

上記の例で言えば、10%が確定拠出年金、90%が手取り月収です。これらの給付額は標準報酬月(日)額の66%程度になります。手取り月収は所得税や住民税、社会保険料を払った後の金額です。標準報酬月(日)額の8割程度なため0.8で割り戻して、その66%が給付額となります。

90%÷0.8=112.5%

112.5%×0.66=74.25%

給付額は、確定拠出年金の10%と手取り月収の90%の合計100%から考えて、約75%が給付されることになります。ひと月全部の給付があれば、生活費の75%は確保することができます。

近い将来の貯蓄や投資の15%はできないかもしれませんが、確定拠出年金を拠出したとしてもバランスよく生活費を使っていれば少なくとも生活が破綻することはありません。

このように家計は割合で考えることが重要なので、額面が多少減ったとしても問題ありません。

確定拠出年金の3つのデメリット

ここまで確定拠出年金のメリットを7つ紹介しました。当然ですがメリットがあるということはデメリットもあります。

投資家目線で考える確定拠出年金のデメリットは下記の3つです。

メリットだけでなくデメリットもしっかりと把握して制度内容を理解していきましょう。

1.原則60歳まで現金化できない

確定拠出年金は原則60歳まで運用したお金を引き出すことができません。

多くのメディアではデメリットとされている仕組みですが、前述したように60歳までの引き出し制限があることはメリットだと考えています。公的年金を受け取るまでの期間のつなぎとなるためです。

実はデメリットと主張される部分は、厳密にいうと原則60歳まで「現金化できない」ことがデメリットです。

すぐに現金化できないリスクというのは「流動性リスク」といいます。要するに、確定拠出年金は流動性リスクを負うことが最大のデメリットなのです。

流動性リスクは、投資を行う際にもっとも負ってはいけないリスクです。

一般的には、投資した国や企業などが破産したり倒産したりする可能性である「信用リスク」を負ってはいけないと主張されることがあります。信用リスクも重要ですが、信用リスクがあるかどうかは初心者に見抜けなかったり、投資している途中で変化したりする可能性があります。

ただ、投資先に何かあったとしてもお金をすぐに現金化できれば最悪の事態は避けられますよね。

現金化できない商品を購入した場合、価格が下がっているのを指を加えてみていることしかできません。お金を引き出して逃げることができないのです。そのため、いつでも現金化できるように流動性リスクは負わないことが大切です。

ただ、確定拠出年金は引き出し制限があるのでどうしても流動性リスクは負わなければなりません。

「流動性リスクは危険だ」とお伝えしているのに、確定拠出年金で流動性リスクを負うのはなんだか矛盾しているように思いますよね。

ここで重要なことは、確定拠出年金には「価格変動リスク」をゼロにできる仕組みがある点です。

価格変動リスクとは値動きの振れ幅を指します。価格変動リスクが高い=価格の振れ幅が大きいということになります。

流動性リスクを負ってはいけない理由は、下落を受けた際に資金を安全な場所に引き出せないためです。

ということは、資金を安全に確保できる状態を作れるのであれば流動性リスクを負っても問題はないということです。

確定拠出年金には「元本確保商品」が用意されています。簡単にいうなら預金のような金融商品です。

ご存じの通り、銀行などに預けたお金は価格が変動することはありませんね。つまり、確定拠出年金の元本確保商品を購入することで価格変動リスクをゼロにして資金を安全に確保できるのです。

確定拠出年金にはこの元本確保商品が用意されているので、万が一のことがあっても資金を安全に確保できるため流動性リスクを負うとしても利用すべきだということですね。

きちんとファイナンシャルプランを練って掛金を決めることが重要になる

ただし、元本確保商品を購入したとしても銀行預金とは違いお金を手元に引き出すことはできません。急なアクシデントで大きな支出が必要になっても、確定拠出年金のお金を頼ることはできないのです。

そのため、毎月いくら拠出するのかファイナンシャルプランをしっかりと練って掛金を決めることが重要になります。

たとえば、子どもの教育費や今後の住居費など60歳を迎えるまでの支出を確定拠出年金で貯めるのはNGですよね。60歳までは引き出せないので、そのような支出は特定口座やNISA口座などで投資を行い貯めなければなりません。

一方で、60歳以降の毎月の生活費や余暇に使うお金、年金の金額などは確定拠出年金で貯めても問題ありませんね。いますぐ使うお金でもないですし、60歳以降であれば引き出すことが可能です。

このように、近い将来で必要なお金は確保できる状態で、60歳以降に必要なお金を貯めるための掛金を考えていきましょう。

また、60歳までの引き出し制限は運用したお金を自分から守る役割もあります。

人間の欲望には際限がありません。今欲しい洋服や車などを買ったとしても、すぐに新しく欲しいものが出てきてしまいます。それほど人間は欲深い生き物です。

確定拠出年金がもし簡単に引き出せる制度であれば、欲望に負けてお金を使ってしまう可能性があります。そのため、運用した資産を自由に使えないというのはメリットにもなります。

老後資金の考え方は「老後資金ってどれくらい必要?老後にかかるお金ともらえるお金の計算方法を解説」でわかりやすく解説しています。ぜひこちらの記事も参考にしてください。

2.運用リスクを負う

2つめのデメリットが「運用リスク」を負うことです。

運用リスクは簡単にいうと持っている資産や負債の価格が変動して損失を受けるリスクを意味します。

確定拠出年金の資産は自分の運用結果に左右されるため、将来受け取るお金は約束されていません。もし運用が順調にできなかった場合、資産が減ってしまうリスクがあるということです。

このような運用リスクに対しては、投資文化が根付いてない日本人はデメリットと感じやすいです。自分で商品を選んだり、売買を行ったりすることで投資に失敗してしまうかもしれないと考えてしまい確定拠出年金を始められない方は多くいます。

運用リスクは、正直実際に経験をしてもらうしか克服方法はありません。少額でいいので運用を始めて、資産がどのように動くのか、下落を受けた際にどれほど資産が減るのかなどを体験できると運用リスクに対する耐性がつきます。

不安というのは「無知」と「恐怖」の掛け算で成り立っています。何も知らない無知の状態なので不安に感じるため、知識や経験を入れて無知を払拭すれば不安も和らぎます。

ただし、知識や経験がある状態になっても「恐怖」は消えません。いくら知識や経験を蓄えても、何があるかわからない未来のことは怖いですよね。

しかし、恐怖があったとしても人間は行動できます。恐怖の裏側には好奇心が存在しているためです。わからないけどなんだかワクワクするような気持ちですね。

勇気を出して一歩踏み出すことで「これをやればもっとよくなる」「あれをしたらどうなるのかな?」というように好奇心が刺激されて恐怖は薄れていきます。

そのため、まずは投資を始めることをおすすめします。経験をしながら知識を蓄えていけば運用リスクはそれほど気になりません。

少額であれば何か大きな金融危機で下落を受けても、額面で見ればそれほど資産は減らないので、精神的な負担は軽くなります。

経験を積み「このぐらいの値動きをするんだ」とわかってくれば、好奇心が恐怖を上回ります。その段階で、徐々に運用額をあげていけば問題ありません。

さらに経済や政治のことなどにも関心を持つきっかけにもなります。経済状況や政治による金融対策などはあなたの資産に直接影響することです。そのため、自然と関心を持つようになるでしょう。

老後というのは生きていれば必ず迎えるものです。確定拠出年金は運用リスクを負いますが、前述したようにメリットが非常に多くあります。老後資金を作るために最適な制度なので、まずは少額から利用を始めていきましょう。

投資やお金に関する「不安」がある方は、以下の記事を参考に知識を蓄えてください。

3.開始・維持に手数料がかかる

手数料に関してはiDeCoのみのデメリットです。

企業型DCを利用する場合は、手数料などは会社が負担してくれるため従業員が手数料を負担することはありません。

確定拠出年金では、金融機関にかかわらず毎月必ずかかる共通の手数料があります。

- 加入・移管時手数料(初回1回のみ):2,829円

- 口座管理手数料:原則171円(国民年金基金連合会105円+信託銀行66円)

また、運営管理機関(証券会社など)によって追加の口座管理手数料も負担しなければなりません。マネーセンスカレッジ推奨のSBI証券はゼロ円です。

ただ、これらの手数料は確定拠出年金のメリットの所得控除だけと比較しても微々たるものです。それ以上に税制優遇によって本来税金として払うはずのお金を手元に残せています。

そのため、手数料に関しては深く考えずに利用を始めることをおすすめします。

デメリットはあるがそれ以上にメリットが多く利用するしかない制度

確定拠出年金はデメリットしかないと言われることもあるが、それ以上にメリットが豊富にあります。

特に税制優遇の部分は利用者にとって非常にお得な仕組みです。

上手に活用することで、ほとんど税金を払うことなく確定拠出年金のお金を引き出すこともできるでしょう。退職所得控除の金額も加入年数によって控除額が大きく変わります。

そのため、まずは少額で利用を始めて加入年数を増やしつつ経験を積んでいきましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。