本記事では保険の種類や特徴について解説していきます。

「保険」とひと口にいっても、その種類は多岐にわたります。保険会社も他社との差別化を図るためにさまざまな特徴をもつ商品を販売していますが、種類や内容が豊富なゆえに迷ってしまうこともありますよね。

一見中身が複雑で選ぶのが大変そうに思える保険商品ですが、実は基本となる種類や型があり、その特徴を把握しておくことで保険はより分かりやすくなります。保険選びにも役立ちますので、基礎知識として覚えておきましょう。

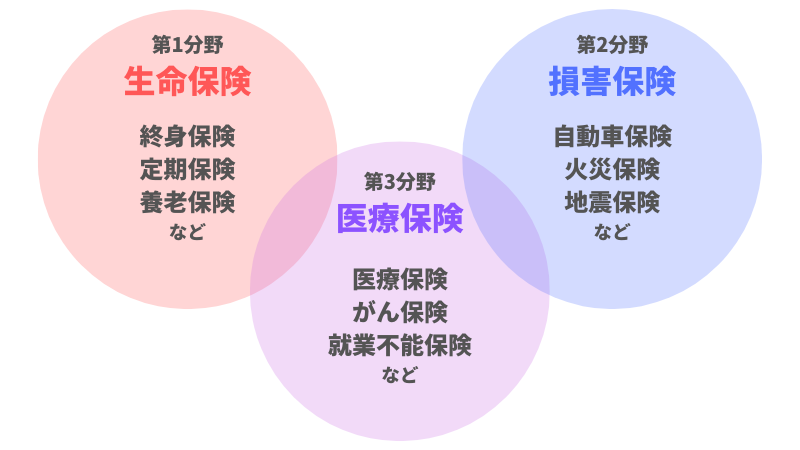

保険は3つの分野に分けられる

まず、保険は以下の3つの分野に分けられます。

- 第1分野:生命保険

- 第2分野:損害保険

- 第3分野:医療保険

第1分野の生命保険は主に人の生死に関して保険金が支払われる保険です。主な保険としては終身保険・定期保険・養老保険が挙げられます。

第2分野である損害保険は事故など偶然のリスクによって起きた損害について保険金が支払われる保険です。自動車保険や火災保険が当てはまりますね。

そして上記の第1分野・第2分野の中間にあたる保険が医療保険です。医療保険やがん保険、就業不能保険などがこの分野です。

現状世の中にあるすべての保険は基本的にこの3分野のうちのいずれかに該当します。それぞれの保険で支払われ方や金額の計算方法など考え方が異なるのですが、こちらについては後ほど解説していきます。

まずは基本の基本として3つの分野に分かれるという点を覚えておきましょう。

生命保険の3つの分類

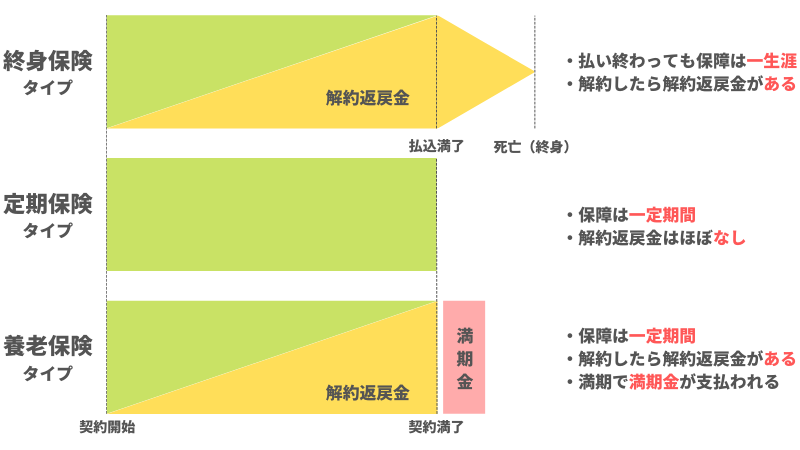

先述したように終身保険・定期保険・養老保険が生命保険の代表的な保険ですが、実はこの3つはそれぞれ他の生命保険の基本的な「型」となっています。

そのため、この3つの型を覚えてしまえばすべての生命保険がどういうものか説明できるようになるのです。

肝心の3つの型ですが、もっともわかりやすい覚え方は図形で覚えてしまうこと。以下の図を覚えてしまいましょう。

終身保険はもっともオーソドックスともいえる死亡保障の保険ですね。

満期を迎えた以降も死亡まで保障が続く、保険を解約した際には保険料として積み立てていたお金が解約返戻金として一部返ってくるという2点が終身保険の特徴といえます。

対して定期保険は保障期間が支払いしている間のみで、解約返戻金がほとんどない(掛け捨て)という点が特徴です。一生涯ではなく一定の期間だけ高額の死亡保障が欲しいという方向けの保険ですね。

養老保険は定期保険に解約返戻金がくっついたような保険です。保険料を払っている期間は死亡保障があり、その間に解約した場合は解約返戻金が返ってきます。そして満期を迎えた時点で満期保険金を受け取れます。

以上の3つの型を土台として、型を組み合わせたり変形させたり保険金のもらい方を変えたりすることでさまざまな名前の保険が生まれているのです。

たとえば「個人年金保険」や「学資保険」は養老保険のもらい方を変形させたような保険です。

個人年金保険は満期前に死亡した場合は図の解約返戻金に当たる部分のお金が「死亡給付金」として送付され、満期以降は満期金を一括でもらうのではなく年金のように定期的に受け取るという仕組みに変形しています。

学資保険の場合も同じような仕組みですね。ただ、入学のタイミングでお祝い金としてお金がもらえるなど子どもの成長に合わせてお金がもらえるような設計にされています。

組み合わせの例としては「定期保険特約付き終身保険」があります。こちらは昭和によく売り出された保険で、終身保険に定期保険を組み合わせたものです。

基本は保険料が比較的安い終身保険で一生涯の保障を確保し、その中でも特に手厚い死亡保障が欲しい期間だけ定期保険の保障を上乗せするという仕組みです。

子どもが独立するまでは万が一の際に学費などのお金をしっかり確保しておきたいという親などがこの保険を利用していました。

このようにもらい方や組み合わせによって数多くの種類の保険が存在しますが、その保険がどの型なのか分かれば、どのような保険なのか把握しやすくなります。

生命保険の基本は終身保険型・定期保険型・養老保険型の3つで、これに医療保険がさらに組み合わされて商品として販売されていることがほとんどなので、生命保険はこのことを頭に入れてチェックしてみましょう。

定期保険型の応用形

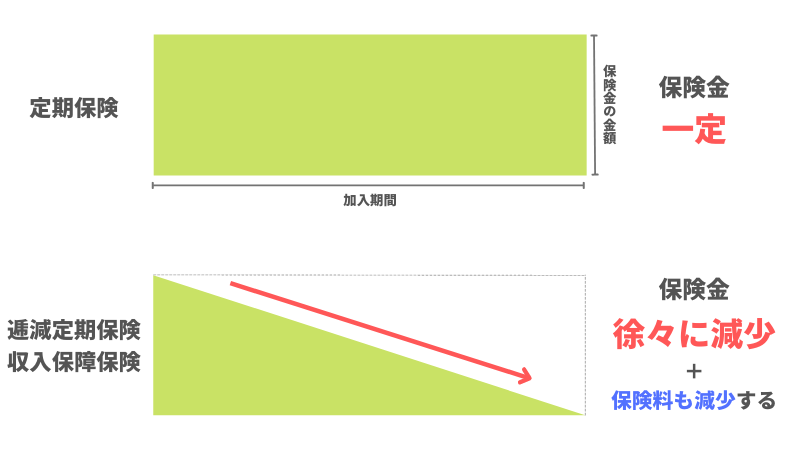

定期保険型に関しては覚えておいて欲しい応用形があります。

先に解説したように、定期保険は保険料を払う間は一定の保障を行う長方形型の保険ですが、実際のニーズにおいてはこの長方形型の保障を必要としない人も多いです。

自分が小さい子をもつ親である場合を考えてみましょう。子どもが小さいうちに自分が死んでしまうということも考えられます。その際に子どもの学費や生活費をまかなうために定期保険で手厚い死亡保障を確保しておくということはよくあります。

しかし、これはあくまで万が一の備え。自分が死亡することもなく順調に子どもが育っていけば、当然ながら保険で備えておくべき保障金額は徐々に減っていくことになります。

そのため、通常の定期保険の形では徐々に余計な保障が増えていくということになりますね。

死亡保障は欲しいけれども将来に向かって徐々に保障も減らしていくという形が理想形であり、そのニーズに応えたのが「逓減(ていげん)定期保険」「収入保障保険」です。

これらは満期に向かって徐々に保障金額と保険料が下がっていくという特徴を持ちます。図でいえば長方形ではなく三角形に近い形ですね。

逓減定期保険と収入保障保険は型としてはほぼ同じですが、保険金の受け取り方が違います。逓減定期保険は一括での受け取りで、収入保障保険は年金のように定額での受け取りが可能です(一括も可能だが金額が安くなる)。

定期保険に関しては、一般的な家庭においては徐々に保障が少なくなっていく型のほうが状況に合っており、かつ保険料も抑えられますので覚えておきましょう。

ちなみに、マネーセンスカレッジでは子どもがいる家庭では万が一の死亡保障として「収入保障保険」に加入することをおすすめしています。

必要な保険については「【世帯別に解説】本当に必要な保険とは?」でも解説していますので良ければこちらもご覧ください。

医療保険の3つの分類

医療保険とは病気や怪我をした時に入院給付金がもらえる保険です。この保険は日常生活を送る上でのリスクに備えた保険であり、その範囲は生命保険と損害保険にも重なる部分があるため、中間的な保険とされていますね。

医療保険は大きく医療保険・がん保険・就業不能(介護)保険の3つに分けられます。もっともスタンダードな保険が医療保険で、その中でもがんに特化したものががん保険です。

そして、就業不能(介護)保険は働けない状態(要介護状態)になってしまった時にサポートする保険ですね。介護に関しては公的な介護保険や障害年金などもありますが、必要であれば自助努力として上乗せで入る保険といえます。

生命保険が死亡保障、いわゆる「死ぬリスク」に備える保険とするならば、損害保険は「生きるリスク」に備える保険といえるでしょう。

この2つを組み合わせることで生きるから死ぬまでの保障が網羅できるため、生命保険分野と医療保険分野を組み合わせることで保険が作られています。

損害保険はまったく別の考え方が必要

損害保険は、偶然のリスクによって生じた損害を補償するための保険です。この保険に関しては先述した生命保険や医療保険とはまったく違う性質なので考え方が違います。

まず、損害保険に関しては損害が起こりうるリスクごとに保険が存在します。自動車での損害に関しては自動車保険、火災には火災保険、地震には地震保険といったように損害をある程度まとめてカバーしてくれるというものは存在しません。

商品としてはありますが、明細を見れば商品の中にそれぞれの保険が入ってパッケージになっていることが分かります。

そして、保険金のもらい方も「実損払方式」という生命保険や医療保険とはまったく違う支払われ方をします。これは生命保険・医療保険との最大の違いともいえるでしょう。

生命保険や医療保険は状態がどうであろうと契約に沿った金額の保険金が支払われます。しかし損害保険の場合は受けた損害額までしか保険金は支払われません。

たとえば300万円の車両保険に加入していた場合に200万円の車が大破した場合でも、最大で200万円までしか支払われないということです。

このように損害保険は自分に必要な保険の種類と補償金額の上限などを個々人に合わせて見極める必要があるため、生命保険や医療保険とは別物として考えます。

損害保険と他の保険との違いについては「勘違い注意!損害保険と他の保険との違い」で詳しく解説していますのでこちらもご覧ください。

型を覚えて分解すれば保険はわかりやすくなる

一見複雑そうに見える保険ですが、もらい方など多少の変形はあれど基本は組み合わせです。

損害保険は別物として、保険商品の基本は生命保険と医療保険の組み合わせ。生命保険は3つの型があり、特にもらい方にバリエーションがあります。そこに医療保険が乗っかっているかどうか。

そう考えると保険もシンプルなものだと思えてきませんか?

型がわかれば見直しや新規加入を検討する際に分解して考えることで理解しやすくなりますし、内訳がわかるのでどれが必要でどれが不必要なのかも判断しやすい。つまり保険料の節約もできるようになります。

保険の見直しで迷う方は多く、自分だけではなかなか判断できない人もいます。自分で判断基準を持つという意味でもぜひ保険の型と特徴については覚えておきましょう。