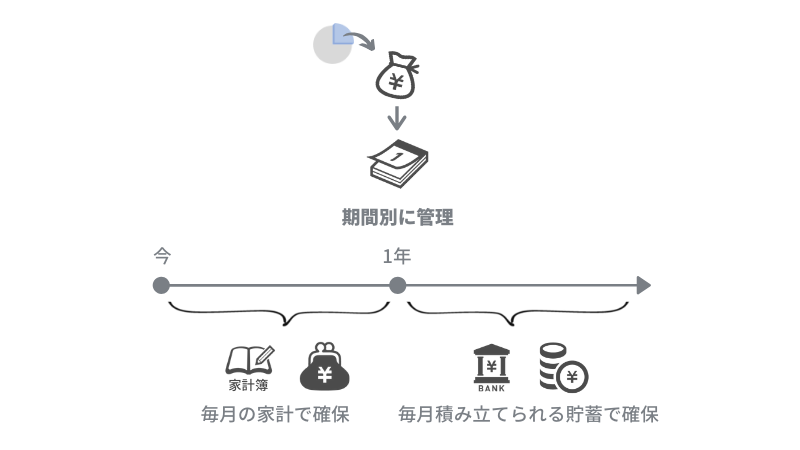

挫折せずに理想の未来を叶えるためのお金を確保するためのポイントとして、お金を「期間」で分けて管理するということが挙げられます。

詳しくは「お金を管理する目的と手段」でお伝えしていますが、お金を必要とする「期間」によって家計・貯蓄・投資のどれでお金を確保すべきか選択しやすくなり、また毎月必要な積立額が計算できるため、挫折しやすい人間の心情に惑わされずシステマチックに貯めることができるメリットがあります。

本記事ではより具体的な期間で分けるお金の管理方法について解説していきます。

支出を家計で確保するか貯蓄で確保するかの基準は「1年」

基本的な考え方として、支払う期間が1年以下になる項目に関しては基本的に毎月の「家計」の中で、支払う期間が1年を超える項目に関しては毎月一定額積み立てていく貯蓄の中で確保していきます。

1年以内の支出は「家計」でまかなう

前述したように1年以内の支出については一般的にいう「家計簿」で収入と支出を管理します。

「お金を管理する目的と手段」でも言及しましたが、貯蓄に回す部分を一定額(理想は収入の25%)生み出せるように生活を整えましょう。

毎月の家計の収支計算は給料が入ってくるスパンで考えてください。

毎月15日が給料振込日であれば当月の15日~来月の14日までの1ヶ月で考えましょう。お金は生活銀行(普段使いの銀行)での口座管理で問題ありません。

毎年の定期的な支出については家計から「自動積立定期」への積立で準備する

1年以内の支出の中でも毎年定期的に払わなければいけないものがあります。たとえば、国民年金や保険の年払いなどです。

これらに関しても家計でまかなうのは変わりませんが、こちらは普段使う銀行でも構いませんので「自動積立定期貯金(預金)」を作って管理することをおすすめします。

これは、普通口座から一定の金額を移動させて積み立てていく口座です。

年払いのものは基本的に支払う時期が決まっているので、前倒しで自動的に積立していく仕組みをつくってしまいましょう。

年払いの項目をまとめた金額を計算し、12分割して1ヶ月あたりの額を算出します。家計で使用する口座からその額を毎月自動積立定期に移動させていけば、来年の支払時期には年払い分のお金が貯まっていくという仕組みです。

年金などは月払いもありますが、年払いのほうが割引がありますのでより経済的ですのでぜひ年払いにしましょう。

自動積立定期を使わない場合は、毎月の家計で使うお金の分から1ヶ月あたりの金額を毎月封筒などに入れて管理しておきます。

この場合は出来心でつい使ってしまわないようにしましょうね。自動積立定期で機械的にやってしまえばその心配はなくなります。

「自動積立定期貯金(預金)」については「1年以内の定期支出は自動積立定期で貯める!ポイントやおすすめ銀行を解説」の記事で詳しく解説しています。

おすすめの口座も紹介していますのでぜひチェックしてくださいね。

定期的ではない1年以内の支払いは?

1年以内でも1回きりの支払いなどもあります。そういった項目の取り扱いですが、1年以内でも臨時の支払いとなるものに関しては貯蓄でまかなうようにしてください。

1年超の支出は「貯蓄」でまかなう

1年を超える支出については、前述したように貯蓄(もしくは投資)によって確保していきます。

未来の支出項目と支出が必要となる期間を書き出し、それぞれの項目を期間で割って1ヶ月当たりの積立額を計算しましょう。

ここで、どうやって確保するかを私たちがもつ選択肢(貯蓄・投資)から選んで計画を立てていきます。

口座は貯蓄用の口座を準備します。投資が必要になる場合は投資のための口座も持って管理する場合もあるでしょう。

このあたりはファイナンシャルプランの話になってくるので今回は割愛します。

投資を始めるにしろ初めないにしろ、未来の支出項目と支払期間は可能な限り書き出すことがいずれ必要となります。

なので理想の未来に必要な支出はこの時点で書き出しておくと良いでしょう。

目標として3年以内の支出を貯めてしまおう

1年超といっても遠い未来は予測しにくい人もいるかもしれません。

そのような方は、とりあえず1年超3年以内の支出について考えてみましょう。

3年以内であれば比較的予測も立てやすいはずです。現在より3年先の生活にかかるお金まで確保できたら心理的にも安心ですよね。

ひとまずの目標として3年以内の支出を貯めてしまいましょう。

また、こちらは余談ですが「3年以内」をおすすめしたもうひとつの理由が、投資を含めてお金の確保を考える場合でも3年以内に該当する項目は投資が上手くいっても利益がほぼ出ないため、殆どの場合貯蓄で確保するという判断になるからです。

なので、支払時期が3年以内の項目に関しては定期預金などに入れて管理してもいいかもしれません。

失敗しないお金の管理で理想の未来を叶えよう

支出の金額や期間を書き出したりする作業は手間がかかるかもしれません(特に未来に関する支出項目)が、システム的には難しいものではありません。

基本的には、支出項目は期間で割って1ヶ月に必要な額を算出して、1年以内の支出は家計のお金で確保し1年超の支出は貯蓄(場合により投資)のお金で確保するという考え方で行動に落とし込んでいきます。

お金を好きなだけ使って今を精一杯楽しむというのもひとつの選択肢かもしれません。

しかし、それは未来の生活を代償にしているともいえます。

理想を諦めても人生は続いていきますが、どうせ一度きりの人生ならすべての理想や目標を叶えたいですよね。

そのためにもお金の管理を学んで、お金の流れをコントロールする術を身につけておきましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。