証券会社を決める際に「SBI証券と楽天証券は結局どっちがいいの?」と悩んでいないでしょうか。サービス内容の比較はよくありますが、どちらかのサービスが飛び抜けて優れているわけではないのでさらに悩みますよね。

マネーセンスカレッジではサービス内容はもちろんですが、そのほかに重きを置いている視点があります。それは「事業継続性」です。

本記事では、証券会社を選ぶ際になぜ事業継続性が大切なのか解説します。事業継続性を踏まえて2社を比べてみると、長期投資に向いている証券会社がわかるのでぜひ最後まで読んでくださいね。

証券会社を選ぶ前に投資戦略を決めておこう

初めて投資を行う方の多くは、購入できる金融商品の種類やポイントサービスなどで証券会社を選びます。もちろん、そのような項目を比較することは大切です。

ただ、そもそも利用する証券会社(金融機関)は「投資戦略」を基準に選ばなければなりません。あなたが行う投資戦略を実行しやすい証券会社を選ぶということです。

たとえば、マネーセンスカレッジが推奨している投資方法は「全世界投資」です。全世界投資は、世界中の株式や債券、REITなどの金融商品を購入し、世界全体の経済成長の波に乗ってその恩恵を享受する投資戦略になります。

つまり、証券会社を選ぶ場合は、全世界投資を実行しやすい会社を厳選し、さらにその中から細かいサービスなどを比較して決めているのです。

このように、まずは自分が行う投資戦略をハッキリとさせることが重要です。

もし投資戦略が決まっていない方は、下記の記事でおすすめの投資方法である「全世界投資」を紹介してるのでご参照ください。

証券会社選びは「事業継続性」もチェックする

利用する証券会社は、あなたの投資戦略を実行しやすい会社を選びます。そして、もし複数の会社がある場合はその中から最終的に1つに絞っていきます。

証券会社選びの具体的な基準は「証券会社の選び方がわかる4つの基準」の記事で解説しているので、そちらをご参照ください。

証券会社を1つに絞っていく段階で考えて欲しいことが投資を始める目的です。

多くの方は老後資金や子どもの教育資金など「未来のお金」を確保するために投資を始めるのではないでしょうか。

つまり、私たちは20年、30年と長期的に投資を行う予定なのです。たとえば、老後資金のためにiDeCoを利用する場合も基本的に60歳までは引き出せません。

非常に長期間投資を行う予定ですが、もし利用している証券会社が潰れてしまうと大変です。

基本的には、証券会社が潰れたとしても金融商品取引法によって分別管理が義務付けられているため、預けていた資産がなくなることはありません。

ただ、別の証券会社へ移すための手続きはお金と時間がかかります。また、NISA口座で運用していれば購入していた商品を移すこともできません。

老後を迎えた際に破綻が起こると、証券会社を選びなおして移管手続きを行うといった面倒な手続きが増えてしまうだけなのです。

そのため、長期投資を行うのであれば証券会社が事業を20年、30年先も継続できるかどうかはしっかりチェックする必要があります。

巨大証券会社「山一證券」の破綻事例

ここで気になるのが「事業が立ち行かなくなり、証券会社が潰れることがあるのか」ということではないでしょうか。

実は、1997年11月に山一證券という証券会社が破綻(正確には自主廃業)をしました。

当時、山一證券は野村証券と大和証券、日興証券(現:SMBC日興証券)の4つで四大証券会社と呼ばれていたほどの大企業。そんな企業が突然、破綻したのです。

山一證券は、1997年8月ごろに「飛ばし」と呼ばれる手法を使って約2,700億円の損失を隠していたことがバレてしまいました。飛ばしの事実が報じられると、金融市場での信用がなくなり資金調達が困難に。そして経営難に陥って、最終的には自主廃業に追い込まれたのです。

最近投資を始めた方の中には、山一證券があったことすら知らなかった方もいるでしょう。

ただ、このように巨大な証券会社が破綻する可能性はゼロではありません。そのため、万が一のことを考えて事業の継続性は必ずチェックしておきましょう。

SBI証券と楽天証券の経営状況と顧客層の比較

事業の継続性を予想するために、まず2022年現在の経営状況からみていきましょう。投資に関係する項目の中でも特に大切な「口座数と預り資産残高」と「顧客層」を確認します。

口座数と預り資産残高は両社伸びている

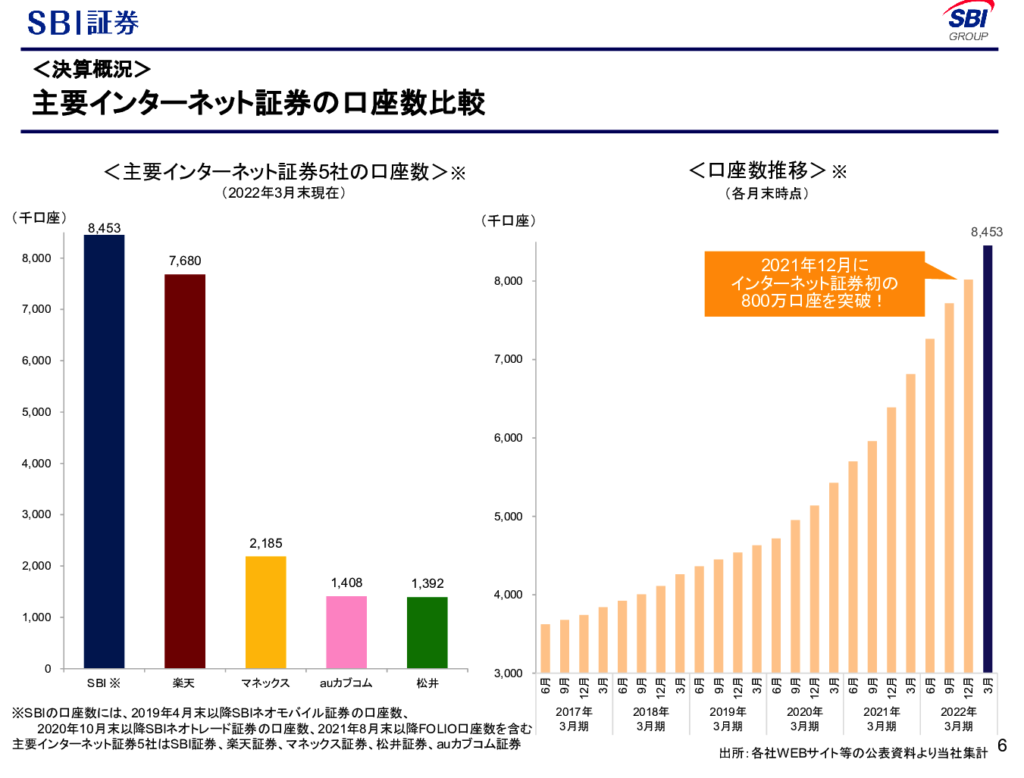

SBI証券と楽天証券の証券口座の開設数は以下の通りです。(SBI証券の決算資料2022年3月末発表)

- SBI証券:845万口座

- 楽天証券:768万口座

有名なマネックス証券やauカブコム証券と比べて、SBI証券と楽天証券が圧倒的に突き抜けていることがわかります。

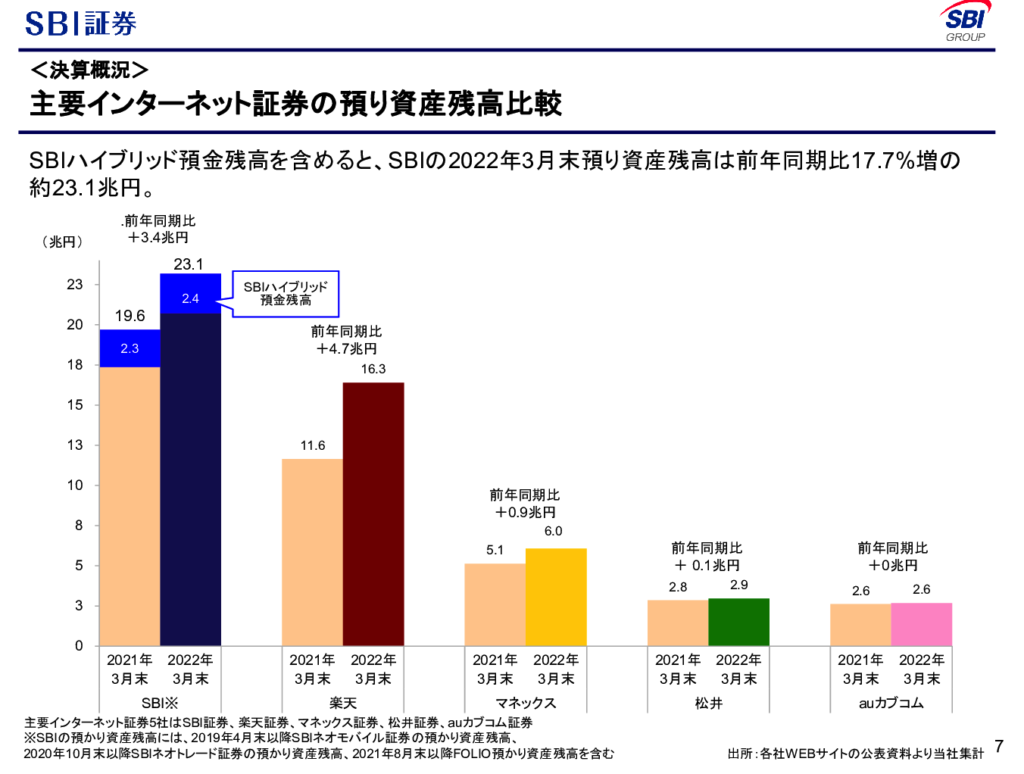

次に預り資産残高です。

- SBI証券:23.1兆円

- 楽天証券:16.3兆円

やはり2社が抜きん出ていますが、SBI証券のほうが楽天証券よりも約1.5倍ほど預り資産残高は多い状況です。

この結果から、両社を比べると現状はSBI証券が優勢だということがわかります。

扱っている金融商品の数を比べることもありますが、全世界投資で購入するのは投資信託のみです。目的の商品が購入できればいいので、金融商品の多さはそれほど関係ありません。

特に楽天証券の顧客層はこれから資産形成を始める人が多くなっている

SBI証券と楽天証券を比べると、口座開設数の伸び率と預り資産座高の伸び率はそれほど変わりません。

口座開設数の前年度同期比は以下の通り。

- SBI証券:約160万口座増加

- 楽天証:約260万口座増加

一見すると口座開設数が近づいているので、楽天証券の伸び率が高いように見えますね。

預り資産残高の伸び率はどうなっているのでしょうか。

- SBI証券:3.4兆円増加

- 楽天証券:4.7兆円増加

口座開設数の伸び率を考えると、楽天証券の預り資産残高はそれほど増えていません。楽天証券ユーザーよりも、SBI証券を利用している方一人あたりが1.5倍ほどお金を持っている状態です。

つまり、楽天証券はこれから資産形成を始めようと少しずつ投資をしている顧客が多いということです。一方で、SBI証券のユーザーは資産形成をすでに始めている方が多いと予想できますね。

資産形成を始めたばかりのユーザーは、基本的に一括投資ができるような大金を持ち合わせていない可能性があります。そのため、毎月積立投資を行い資産を築いていくはずです。

ということは、毎月預かるお金はSBI証券も楽天証券もそれほど変わりがなく、口座数の伸び率にも大きな差はありません。そのため、楽天証券が画期的なサービスを展開するなどがなければ2社の差はなかなか縮まらないと予測できます。

SBI証券と楽天証券の事業継続性

投資を行う上で20年、30年先の将来を見据えると事業の継続性は大切な要素です。この項目で、SBI証券と楽天証券の事業が今後どのような展開になるのかマネーセンスカレッジ独自の視点でお伝えします。

SBI証券は他社とのシナジー効果がより発揮されて成長する

SBI証券は、今後も事業が安定して続いていく可能性が高いと予想しています。

SBI証券は新生銀行などの地方銀行と業務提携を行いました。その結果、たとえば地方銀行の窓口などでSBI証券の商品を販売可能になります。

地方は高齢者が比較的多く、その地方の銀行で証券口座を開設したり、取引を行ったりする個人や企業が多くいます。このようなネット証券を利用しないユーザーを新規顧客として取り込むことで、商品の販売数や口座開設数などは増加するでしょう。

地方銀行側も、SBI証券が持っているFinTechのノウハウを取り入れられ、販売手数料やアドバイス料などを得られるため、地方創生にもつながる業務提携です。

ビジネスとして非常に効果のある業務提携やサービス展開を行っているので、SBI証券は今後もより一層事業が拡大すると予想しています。

楽天証券は先行きが不安な一面がある

楽天証券は今後より証券事業を強化できれなければ、SBI証券に追いつけない可能性があります。

口座の伸び率はあまり変わらず、顧客層にも大きな違いはありません。そのため、現状と同じサービスを提供していても横ばいのままです。

ただ、新しいサービスを展開するにしても、この頃はポイント還元率やSUP条件などの改悪が続いています。

さらに、近年は楽天モバイルが楽天グループ全体の足を引っ張っている状態です。

というのは、楽天グループはモバイル事業を行うにあたって総務省から12の条件を出されました。その中に「自己資本比率」を上げなさいという条件があります。

重要なインフラ事業なので、もしお金が足りずにサービスが提供できなくならないように自社で持っているお金を増やしておきなさいということですね。

ただ、楽天グループの主要産業は金融事業(証券、カード、銀行)です。したがって、当然ながら自己資本比率は低くなります。その状態で楽天モバイルに投資をする必要があるので自己資本比率は下がっていました。

実際に、過去の決算情報を見てみると2017年の自己資本比率は11.05%でしたが、2021年には6.50%まで下がっています。そのため、テンセントや日本郵政などから第三者割当増資が行われたということですね。

これでは、なかなか自己資本率は上がりませんし、今後も高いサービスを提供し続けられるのかわかりません。

楽天モバイルの黒字化の目処もあまり予想できない状態なので、サービスの改悪が今後も続けば、事業が伸び悩む可能性も考えられます。

ここ数年で危険になる可能性は低いですが、20年、30年後と長期的に見て現状のままでは楽天グループがどうなっていくのかは不安な面があります。

マネーセンスカレッジのおすすめはSBI証券

SBI証券と楽天証券を比較した結果、マネーセンスカレッジがおすすめしている会社は「SBI証券」です。

事業継続性だけでなく、その他の細かいサービスを比べると全世界投資を行う上ではSBI証券のほうが利用しやすくなっています。

勘違いして欲しくないのは「楽天証券はやめたほうがいい」と言っているわけではありません。

ポイントサービスなどで投資の裾野を広げたのは、間違いなく楽天証券の功績です。マネーセンスカレッジの設立理念に「投資を文化に」という想いがあるので、楽天証券のおかげで投資を始める人が増えたのは非常に喜ばしいことなのです。

まず投資方法が全世界投資であり、さらにサービス内容や事業継続性を考えてSBI証券を推奨しているだけです。

現在、楽天経済圏を活用していたり、すでに楽天証券で口座開設をされている方に、絶対にSBI証券で投資をしなさいと言っているわけではありません。

また、SBI証券と楽天証券を使い分けるのはどうなのか?という質問をされることがあります。マネーセンスカレッジとしては、証券口座は複数持つよりも1つにまとめることをおすすめしています。

詳しい理由は下記の記事で解説しているので、気になる方はぜひチェックしてください。

20・30年後の未来も考えて証券会社を選ぼう

SBI証券と楽天証券を比較しましたが、どちらも素晴らしい証券会社です。サービス内容も豊富で、使いやすい管理画面など私たちが投資をする上で欠かせない企業になっています。他の主要ネット証券がこの2社に追いつく可能性は低いでしょう。

ただ、数十年先にお金を引き出すことを考えると、選んだ証券会社の事業が続いているかどうかはしっかりとチェックしておきたいポイントです。

そして事業継続性を加味すると、長期投資をする場合「SBI証券」をおすすめしています。

投資だけでなくビジネスや友人関係なども長い目で見ることが大切。証券会社選びも同様です。目先のことにとらわれず、きちんと考えて自分自身に合う証券会社を利用しましょう。

投資は始めたいけれど、証券会社の開設方法がわからない方は多くいます。そのような方に、会員制「チーム7%」の中では誰でもわかるように開設方法を詳しく紹介しています。

設定方法や実施する投資方法などに悩んでいる方は、まずはぜひ以下の無料プレ講座をご視聴くださいね。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。