子どもが生まれる前後に親が考えることのひとつが子どもの教育資金のこと。

教育資金については、昔から子供の学費なら学資保険で用意するのが一番という考え方があり、その考え方は今でも残っています。家庭によっては自身の親から学資保険をすすめられることもあるでしょう。

しかし、マネーセンスカレッジでは教育資金を学資保険で用意することはまったくおすすめできません。今や学資保険は教育資金の確保手段として魅力的なものではなくなってしまいました。

本記事では学資保険の問題点やおすすめできない理由、そしてどのような方法で学資を用意するのが最適なのか解説していきます。

そもそも子どもの教育資金はいくら必要?

そもそも子どもにかかる教育費としていくら必要なのかご存知でしょうか。まずは必要な教育資金がいくらかざっくりでも知っておかないと話になりません。

早くから私学に通う場合は多少事情が異なってきますが、基本的に国公立であれば高校までは家計の中でまかなえる程度の金額しか負担がありません。

したがって、教育資金として考えるべきは「大学資金」です。

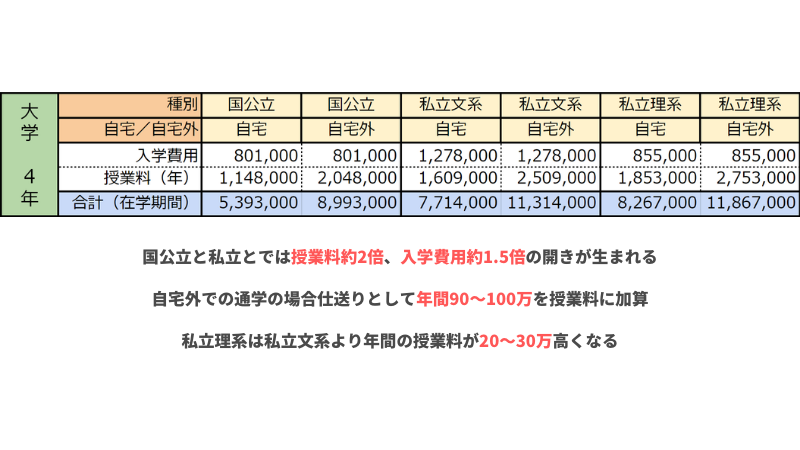

幼稚園〜大学までにかかる教育資金については「教育費はいくらかかる?幼稚園から大学までにかかる金額の試算方法を解説」で解説しているので詳しくは割愛しますが、重要である大学資金をピックアップすると以下の表のようになります。

大学費用として子どもが15歳までに最低500万円は用意しておきたい

上の表より、もっとも費用がかからない国公立大学(自宅通学)で総額500万円近くかかることがわかります。

そのため、最低限500万円は遅くても大学入学までに用意しておきたいですね。500万円用意しておけば自宅から国公立大学に通う学費は確保したことになります。

表の金額は大学4年間にかかる金額です。もちろん500万円以上を用意できるのであればそれに越したことはありませんが、最低クリアする金額として500万円ほど先に用意しておいて残りの金額は大学在学中の4年間で用意するという方針でも構いません。

この場合、私立大学(自宅通学)であれば月5〜6万円の積立貯蓄で工面できる計算になります。

(上記提示の画像データより)私立大学・自宅通学の場合を約770万円として、500万円用意した場合の不足分

770万円ー500万円=270万円

不足分270万円を4年で準備すればよい

270万円÷4年÷12ヶ月=5.625万円/月

もっと金額がかかる場合は収入や積立額をさらに増やすなどの対策が必要になるかもしれませんが、夫婦共働きがスタンダードになってきている今では収入的にも間に合うのではないでしょうか。

最低限の500万円を貯め切る期限は大学入学(18歳)時点ですが、可能であれば子どもの中学卒業(15歳)時点までに貯め切るのが理想です。

高校生になると食費や部活動費、通学や塾など生活費が大きくなってきます。加えて、高校は私立に通う人も増えるため学費面でも多くなる可能性もあります。

先述したように、国公立の高校生の教育費は特別な貯蓄で用意するまでもなく家計の範囲内でまかなえますが、子どもが小中学生の頃と比較すると貯蓄の余力が少なくなることは予想されます。

これにより大学費用を貯め切れなくなる可能性も考えられるため、高校生活が始まる前に貯め切ってしまう方が得策というわけですね。

これで月当たりいくら積み立てれば良いのか計算できるようになります。計算式は以下の通りなので計算してみましょう。

500万円÷(15年-子どもの年齢)÷12ヶ月=月当たりの積立額

0歳から積み立てる場合

500万円÷15年÷12ヶ月=27,778円

もし0歳から積み立てる場合、毎月27,778円の積立が必要になります。

中学校修了まで月額1万円もしくは1.5万円もらえる児童手当だけでは足りないため、手当にプラスしてまかなう必要が出てきますね。

もちろん子どもが生まれる以前に500万円貯まっている状態であれば特に何かする必要はありません。私立や自宅外通学の場合を想定してさらにお金を用意するのもいいですし、第2子、第3子の予定があるならプラスして用意しておくのもいいですね。

すでに確保したお金は、目安として10年以上の投資期間があれば運用してもかまわないと思いますが、個人向け国債変動10年や定期預金などリスク商品でないものは、必要な時が来るまで置いておいてもよいでしょう。

貯め切れていないのであれば積み立てる必要があるのですが、その方法としてあげられるのが積立貯蓄、積立投資、そして学資保険です。

詳しくは後述していきますが、この中でもおすすめするのが積立投資で準備する方法で、もっともおすすめできないのが学資保険で準備する方法なのです。

投資だけだと怖いという方は学資保険と組み合わせても問題ありません。しかし、学資保険単体だけではおすすめしません。

なぜ学資保険がおすすめできないのかについては以下より解説していきます。

学資保険をおすすめしない理由①学資保険だけでは大学資金を用意できない

学資保険の積立金額は平均月10,000〜15,000円の家庭が多いです。代表・浅田の経験則でもありますし、インターネットで保険会社や保険関連のサイトを見てみても平均額を10,000円前後としている場合が多いです。

月10,000〜15,000円の学資保険で結果いくらお金を用意できるのかというと、10,000円の15年積立の場合で約200万円、15,000円の15年積立の場合で約300万円になります。

大学資金として最低でも500万円は用意しておきたいと先に解説しました。つまり、この数字でわかるように学資保険だけでは大学資金として最低限確保しておきたい金額を用意できません。

学資保険を利用したとしても、いずれにせよ保険以外に何かしらの方法で大学資金を確保する必要が出てくることになります。

よくある方法としては、自分の老後資金などを取り崩して学費にあてるか、子どもに奨学金を借りて学費の足しにしてもらうかですね。

最近は晩婚化も進んでいるため、子どもが巣立ってから老後を迎えるまでの期間が短くなっています。老後資金の一部を教育資金に充ててしまうと、改めて老後資金の確保を間に合わせられない可能性も生まれてしまいます。

奨学金については子どもに借金を背負わせてしまうことになるので親としてはできれば避けたい選択肢でしょう。

親ができる長期的な計画(ファイナンシャルプランニング)によって、子どもが働き出した時にすでに借金を背負った状態は避けることができます。利用するにしてもできるだけ小さい金額になるように準備できることはしてあげたいのが親心だと思います。

詳しい解説は後述しますが、積立投資で長期的に運用していけば学費だけでなく自身の老後資金の面でも苦労することが少なくなるくらいの資産を形成できます。

学資保険をおすすめしない理由②返戻率が低くお金が増えない

学資保険のような貯蓄性保険(保障のみではなく貯蓄の性質も持ち合わせる保険)には「返戻金」というものがあります。

返戻金とは満期を迎えた場合や解約した場合に手元に返ってくるお金のこと。満期時や解約時以外にも「お祝い金」のような名目でお金が返ってくる保険もあります。学資保険の場合は子どもの卒業時期などに合わせてお祝い金がもらえるものもありますね。

そして、この返戻金について元本(支払った保険料)に対してどのくらいもどってくるかの割合を「返戻率」といい、この返戻率が高いほど満期時にもらえるお金が多くなります。

返戻率は以下の計算式で算出できます。

返戻率=満期金やお祝い金など受け取れるすべての金額の合計÷支払保険料総額×100

この返戻率が高い保険を選べば返ってくるお金がより多くなるのでお得なのですが、実は学資保険は返戻率が非常に低いのです。

ネットなどで検索できる返戻率ランキングを見てみても中央値で104%ほどで、トップでも106%ほどしかありません。

「返戻率106%」という字面だけ見ると投資のように年利回りが6%あるように思えますが、これは全期間を通して6%プラスという意味です。つまり、加入して満期を迎えるまでに合計100万円払ったとした場合、満期時に受け取る金額は106万円ということ。

15〜18年積み立てたとして、利回りで換算すれば1%を大きく下回ります。

仮に返戻率106%で満期金300万円の学資保険で15年積み立てた場合、試算した結果利回りはわずか0.55%でした。

満期金300万円、0歳加入、15歳時払済(15年積立)、18歳時一括受け取りの場合

保険料:月15,723円積立(保険料総額2,830,140円)

満期金:300万円

返戻率106%

利回り:0.55%

返戻率106%という数値はあくまで良いパターンの例であり、場合によっては保険料の支払いが高すぎて返戻率が96〜97%(払った金額より貰う金額のほうが少ない)の商品もあります。

十数年保険料を払って、やっと満期を迎えても銀行預金よりわずかにお金が増えるだけ。途中で解約すれば解約返戻金が大きく目減りし、むしろ損をしてしまいます。

貯蓄を目的としてお金が減ってしまうのは論外なので、これだと銀行預金のほうがまだマシと言ってしまっても過言ではありません。今の学資保険には加入する旨味がほぼないのです。

それよりは年利回り5〜7%も狙える積立投資を選んだほうがはるかに運用益や利息でお金が増えるため、資金確保という視点では優れているでしょう。

長期の積立投資では多くの人が気にする元本割れ(損をする)リスクもかなり低いです。

投資は期間が長ければ長いほど元本割れのリスクが低くなります。子どもが0歳の頃から積立開始するとして、投資期間は15年です。15年という十分な投資期間があるならば元本割れのリスクはかなり抑えられるでしょう。

マネーセンスカレッジが推奨している全世界投資では10年以上運用すると元本割れする確率が10%以下になるというデータがあります。

長期投資のリスクについては「多くの人が誤解している長期投資の「リスク」の意味」にて詳しく解説しています。上に示した全世界投資のデータも一部用いて解説していますので、ぜひこちらもご覧ください。

学資保険の返戻率が低い理由

学資保険の返戻率が低い理由はその運用方法に原因があります。

学資保険のみならず、終身保険、養老保険、個人年金保険などの「貯蓄性保険」と呼ばれる保険はほぼ日本国債で運用されています。現在の日本銀行の金融政策の下では日本国債は利回りが非常に低いため運用益も少なく、結果として返戻率が低くなっているのです。

バブル時代は学資保険のような日本国債で運用している貯蓄性保険でも利回りが5%近くあり、お金が増える商品でした。

バブル時代に現役世代だった方は未だにその時代の印象があるため、学資保険はお金が増えると思っている人も少なくないのですが、残念ながら今はそのようなことはありません。

学資保険含めた貯蓄性保険がお金を増やす(=資産形成)に向いていない理由については「貯蓄型保険を使って資産形成をやってはいけないわけ」でより詳しく解説していますのでこちらもチェックしていただくとより深く理解できます。

ちなみに、今の学資保険は返戻率が低いという背景を受けて、保険会社も学資を目的として外貨建て保険や変額保険をすすめたり、終身保険で解約返戻金などを学資にあてるという提案などをしていますが、これらよりも投資のほうが便利なためあまりおすすめできません。

外貨建て保険は、米ドル建てであれば米ドルで、豪ドル建てであれば豪ドルで満期金が支払われます。

しかし、日本国内の大学に入学させるなら学費は日本円で支払うことになりますので、為替リスクを負うことになります。

為替リスクだけを負うなら全世界投資をやった方がより高い利回りを見込めるとともに、アセットアロケーションのリスク軽減効果により比較的安全に運用ができます。

変額保険というのは保険の中でファンドや投資信託で運用する保険ですが、こちらについても自分自身で運用したほうが自由度が高く非課税枠(NISA制度)も使えるので投資よりは魅力が劣ります。

円建ての終身保険で解約返戻金などでお子さんの学資にするのも学資保険にちょっと毛が生えたくらいの返戻率しかありません。

学資保険をおすすめしない理由③払込免除特約のメリットが他の保険で代替できてしまう

保障面における学資保険の最大のメリットが、通常無料でついてくる「払込免除特約」という特約です。

払込免除特約は契約者に万が一の場合(死亡や高度障害など)が起きた場合に保険料の支払いなく保険金が受け取れるという制度です。この特約により、親が亡くなってしまったような場合でも教育費を確保できるというメリットがあります。

しかし、この払込免除特約については定期保険や収入保障保険など死亡保障の保険でも代替できてしまうのです。

詳しくは「【世帯別に解説】本当に必要な保険とは?」で解説していますが、子どものいる世帯では親に万が一のことがあった場合の死亡保障が必要だと説明しています。

死亡保障は親が死亡してしまった場合に子どもが自立するまでの資金を確保するための保険なので、死亡保障の内容に大学費用も含めてしまえばまかなえてしまいます。

つまり、万が一の保障という面でも学資保険に加入する理由がなくなってくるわけです。

加えて、収入保障保険や定期保険は掛け捨ての保険であるため同様の保障でも非常に低価格のため、夫婦2人分でも負担が少ないという利点があります。

年齢によりますが、1,000万円の定期保険でも1人あたり月額1,500円ほどで済みます。そのため、保障がほぼ同様でより経済的な収入保障保険や定期保険に加入するほうが賢い選択といえるでしょう。

学資保険をおすすめしない理由④流動性が低い

学資保険のデメリットのひとつに流動性が低いという問題点があります。流動性が低いとは簡単に言えば、いったん学資保険をはじめると学資の確保に関して柔軟な選択が取りづらくなるということです。

学資保険などの貯蓄型保険は、満期を迎える前に解約すると解約返戻金がそれまでの積立総額より低く設定されているため、ほぼ確実に損をすることになります。

当然損はしたくないので、自然と「満期を迎えるまではやめられない」となってしまいますよね。

もし今貯めてる学資保険より良い方法や商品を知ったとしても、途中解約はほぼ確実に損をするのでその決断も取りづらくなってしまうのです。

加えて、子どもの急な進路変更など想定外のライフイベントの変化によって早めにお金が必要になる場合もあります。その場合は、ほぼ確実に損をする決断をしなければいけないということになります。

そのような場合のために、学資保険には保険に入りながらお金を準備できるように契約者貸付制度という制度もあります。

これを利用することで損をしない満期まで保険を続けられるようにはなりますが、この状態は子供のためのお金のという目的から外れていますし、契約者貸付に対しては利息を払わなければなりません。

低い金利しかつかないので損しないために満期まで続けるしかなく、損しないためにお金を借りて利息を払わなければならないという状況になるのであれば、もはや加入している意味がなくなってきますね。

それなら自分で管理できる積立投資などの方が柔軟にお金の出し入れも商品の切り替えもできるのでおすすめできます。

学資保険をおすすめしない理由⑤場合によっては課税される

満期を迎えても受け取る金額は十分ではないことは説明してきたとおりです。ただ、契約者と受取人の設定によっては満期金の受け取り時に課税されて、さらにもらえるお金が減る可能性があります。

契約者と受取人が同じ場合は所得税がかかる

契約者と受取人が同じ(例:契約者も受取人も親)であれば所得税がかかります。

一括で受け取る満期保険金であればそのお金は「一時所得」として扱われ、給与所得などと合わせて所得税が課税されます。

しかし、この場合は課税されないケースのほうが多いです。

一時所得は「総収入金額-収入を得るために支出した金額-特別控除額(最高50万円)」で計算されます。ここでいう総収入金額は満期保険金で、収入を得るために支出した金額はこれまで支払った保険料の総額を指します。

さらに、この一時所得の1/2が課税所得となり、給与所得などの他の所得の金額と合計して累進課税されます。

返戻金が低い学資保険の場合、特別控除額50万円を超えることがあまりないため、ほとんどの場合一時所得は0円になり、課税されることはほぼありません。

学資保険の中には満期金を一括ではなく分割で受け取る「学資年金」の形式もあります。この場合は一時所得ではなく「雑所得」として扱われます。

雑所得は「総収入金額-必要経費」で計算されますが、分割で保険金を受け取る場合は必要経費も受け取る金額あたりの金額で計算しなければなりません。必要経費は以下の計算式で算出できます。

学資保険年金額×(払込保険料総額÷総支給見込額)

契約者が会社員であった場合は給与所得と退職所得以外は合計20万円まで申告が不要です。契約金額にもよりますが、ほとんどの場合あまり課税されるパターンは見られないでしょう。

よって、契約者と受取人を同一人物にしておくと税金の負担をなくせる確率が高いのでおすすめです。

契約者と受取人が異なる場合は贈与税がかかる

次に、契約者と受取人が違う(例:契約者が祖父母で受取人が親もしくは子、契約者が親で受取人が子)場合ですが、この場合は所得税ではなく贈与税がかかります。契約者から受取人への贈与とみなされるからですね。

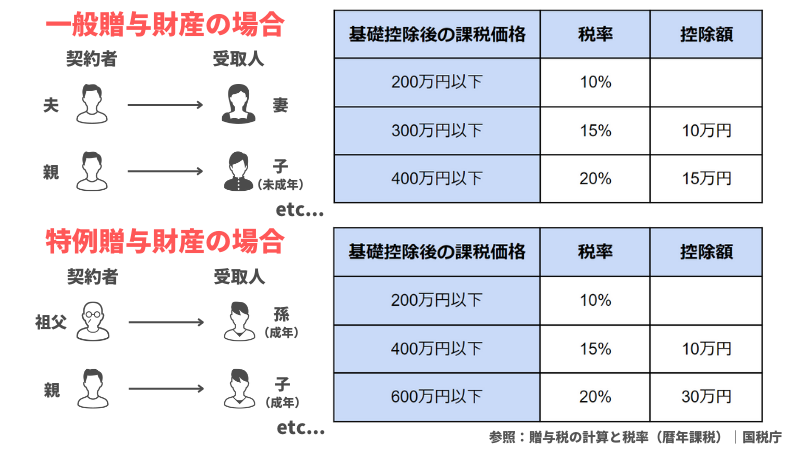

贈与に関しては贈与する人とされる人の関係によって「一般贈与財産」と「特例贈与財産」に区分され、それぞれ税率が異なります。

直系尊属(父母や祖父母)から成人した子や孫への贈与であれば特例贈与財産、その他の兄弟間や夫婦間の贈与、親から未成年の子への贈与の場合などは一般贈与財産です。

贈与税には110万円の基礎控除があり、受け取った金額から110万円差し引いた金額に対して課税されます。ちなみに、所得税のように必要経費を差し引くことはできません。

一般的におすすめされる学資保険が300〜350万円なので、仮に300万円の保険で贈与税が発生する場合は控除分を引いた190万円に対して所定の税金を払う必要があります。

それぞれの区分における税率は以下の通り。

先の例で一般贈与財産だった場合、190万円に10%の税がかかるため19万円を贈与税として支払う必要がありますね。

贈与税が発生する契約状況の場合は損をする可能性もあるため、状況に合わせて契約者変更の手続きをしても良いかもしれません。

投資ならNISA口座で非課税運用も可能

実は、受け取るお金に対して課税されるというのは投資も同じです。

投資にかかる課税は利益に対して譲渡所得税が課税されます。税率は復興特別加算税を合わせて一律20.315%を乗じた金額が税金になります。

投資には非課税で運用できるNISA口座があります。夫婦あわせて2つのNISA口座があるので、学資に関しては非課税で運用できます。

マネーセンスカレッジが推奨している一般NISAでは1人あたり600万円まで枠があるので、単純計算で子供2人(最低額500万円×2)でもNISA内でまかなえる計算になります。

さらに2023年までは子供にも「ジュニアNISA」があります。年80万円まで投資できて、18歳まで運用益は非課税になりますので親のNISA口座と合わせるとより強力です。

このように税制面で見ても投資のほうが有利といえるでしょう。

ジュニアNISAの制度内容は下記の記事で解説しているので、ぜひご参照ください。

学資保険をおすすめしない理由⑥生命保険料控除は微々たるもの

学資保険などの保険商品で学費を貯めることが勧められる理由のひとつに、生命保険料控除があることを挙げる保険屋さんも多くいます。

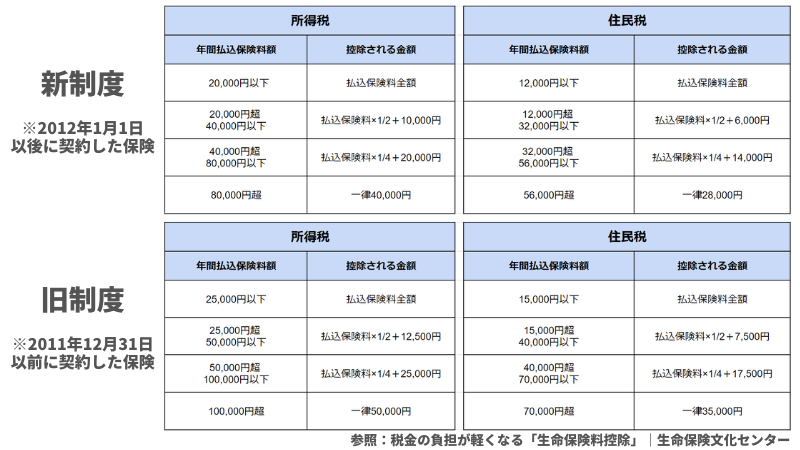

生命保険料控除とは、年間で一定の生命保険料を支払った場合に一定金額の所得控除(所得税と住民税の減額)が受けられる制度のことです。

生命保険料控除は一般生命保険料控除・介護医療保険料控除・個人年金保険料控除の3つに分類されており、このうち学資保険は一般生命保険料控除に含まれます。

控除額が実際いくらになるのかは年間に支払う保険料の総額で変化します。所得税・住民税それぞれの控除額は以下の表の通り。

生命保険料控除制度の改正によって、契約した年によって適用される制度が違うことがあります。本記事が公開された2022年時点では、すでに契約した保険で旧制度が適用される場合もありますが、ほとんどの場合は新制度が適用されます。

先述したように学資保険での平均積立額は月10,000〜15,000円の家庭が多いため、ほとんどの場合は控除額が上限いっぱいの68,000円(所得税控除:40,000円、住民税控除:28,000円)になるケースが多いでしょう。

しかし、68,000円がすべて還付金として戻ってくるわけではありません。手元に戻ってくるのは控除額の税金部分です。

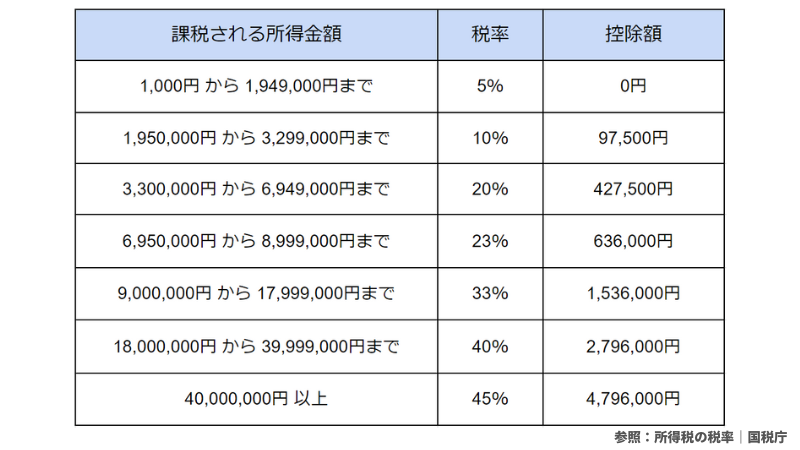

所得税の税率については契約者の所得金額(年収から必要経費を差し引いた金額)に応じて変動します。所得金額と適用税率の一覧は以下の表の通り。

住民税の税率については、原則的に全国一律で10%となっています。

よって、仮に所得税率が10%とした場合は学資保険による控除額68,000円のうち手元に返ってくるのは6,800円となります。

所得税率10%の場合

所得税:40,000円×10%=4,000円

住民税:28,000円×10%=2,800円

合計 6,800円

15年積み立てると考えると6,800円×15年で102,000円のお金が返ってくる、という点をメリットとして挙げることもあります。

しかし、冷静になって考えてみるとこの金額は微々たるものなのです。

「学資保険をおすすめしない理由②」の項で例として出した、返戻率106%で満期金300万円の学資保険で15年積み立てた場合の年利回りは0.55%でした。

この試算に生命保険料控除による還付金(年6,800円)を加味した場合の利回りはどうなるかあらためて試算した結果、年利回りは0.99%でした。

生命保険料控除で返ってくるお金を加味しても、利回りは1%程度にしかなりません。しかも返戻率106%は返戻率が高い場合のケースです。

控除が使えるのはたしかにメリットではありますが、全体的なお金の増え方で見れば積立投資のほうに軍配が上がるのです。

大学資金を貯めるなら学資保険より投資が便利

これまで解説してきたように、大学資金という大きなお金を貯めるのに学資保険が最適という時代は終わってしまっています。

学資保険よりも積立投資で準備するほうが、利回り・利便性・税制などあらゆる面を見ても優れています。

投資は100円単位など細かい金額設定が可能ですし、非課税口座も利用できます。利回りを見ても間違いなく学資保険よりは大きなお金を作れるでしょう。

マネーセンスカレッジの推奨する全世界投資だと平均利回り5%、期待利回り7%も目指せます。0歳から運用するとして15〜18年間あれば運用期間としては十分です。

子供の教育資金をリスク商品で準備するのはどうなの?

貯める期限が決まっていて、確実に用意したい教育資金をリスク商品で準備するのはどうなのか、という意見があります。

知っての通り、投資商品は価格変動のリスクがある商品なので元本割れなどお金が減るリスクも当然あります。そういう意味ではまっとうな反対意見でもありますね。

リーマンショックやコロナショックのような金融危機が今後も来ないとは限りません。大幅な下落が大学入学に重なってしまうと価格が下がっている状態で引き出さないといけなくなる可能性は考えられます。

そのような金融危機が来なかったとしても価格の上下はします。価格の波が上下しながら全体的に上昇していくため、経験が長い人は価格が下落してもあまり動じないのですが、投資経験が浅いうちはどうしてもメンタルを消耗してしまうため精神的なケアが重要になってきます。

これはたしかに投資で教育資金を用意していく上でのデメリットといえるでしょう。

しかし、リスクを抑えた上で投資をやっていく方法もあります。

マネーセンスカレッジがもっともやってはいけないとしているのは「学資保険のみ」という選択肢を取ること。不安であれば投資と学資保険を組み合わせて用意していくという方法もよいでしょう。

0歳から15歳までに500万円を貯める場合の必要積立額である約28,000円(27,778円)のうち15,000円分を保険で用意し、残りの金額を全世界投資で運用して用意するといった方法でも問題ありあせん。

自身のリスク許容度と相談しながらうまく貯め切れるよう組み合わせを考えることが大事です。

パターン別積立金額シミュレーション

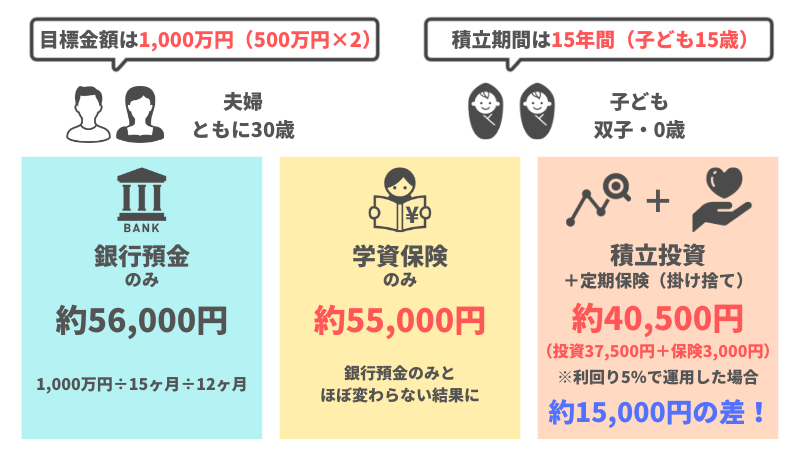

具体的なイメージをもってもらうために、教育資金を銀行預金のみ・学資保険のみ・積立投資+死亡保障で準備した場合の月の積立金額がいくらになるかシミュレーションをしてみました。

年齢が違う場合は少し計算が複雑になりますので、今回はわかりやすく以下の条件でそれぞれの場合のシミュレーションを行います。

- 夫婦ともに30歳

- 0歳の双子(500万円×2人=1,000万円)

- 積立期間は0歳から中学卒業までの15年

積立貯蓄の場合はシンプルに月割りで積み立てていくだけなので、計算は以下の通り。

1000万円÷15年÷12ヶ月=55,556円

つまり、貯蓄の場合は毎月約56,000円の積立が必要となります。

では学資保険で同じような積立をするとどうなるのかというと、15歳払済17歳満期の場合で約55,000円の積立が必要です。

銀行預金とほぼ変わらないような結果になりますね。

最後に投資で積み立てる場合ですが、年平均利回りを5%で計算すると毎月の積立額は37,500円になります。

加えて保障として死亡時に1000万円受け取れる定期保険に加入すると考えた場合、この金額だと1人あたりの保険料は約1,500円なので合計は以下の通りになります。

運用分37,500円+定期保険(夫婦2人)分3,000円=約40,500円

銀行預金や学資保険との差額は約15,000円となりました。

差額15,000円に関して、案外差が小さいなと思う方も多いかもしれませんが、実はこの差が後々大きな差を生むのです。

15,000円を老後資金として35年間(30歳から65歳まで)平均利回り5%で運用すればなんと約1,600万円にまで膨れ上がります。

この金額は夫婦2人うち1人分の老後資金としては十分な金額です。

つまり、投資+死亡保障を選択することで学資保険や積立貯蓄より月15,000円浮くので、浮いた分は老後資金用として同時に運用していくだけで夫婦いずれかの老後資金はほぼ用意できてしまうわけですね。

教育資金が用意できた15歳以降はそのまま自分自身の老後資金として積み立てるだけでも相当な金額になるため、夫婦2人分の老後資金は老後を迎えるまでに十分まかなえるでしょう。

今回は最低限必要な500万円の計算であるため、私立進学などで想定よりお金がかかった場合も15,000円分の投資で増やした老後資金の一部を学資に変更すればよいだけです。

30歳から貯め始めた場合、教育資金が貯め終わるのが45歳。45歳から老後(65歳)までは20年あります。20年あれば十分に間に合うでしょう。

今回のケースは夫婦30歳で子ども0歳が2人という設定でしたが、実際には各家庭それぞれ状況が異なるため金額の大小はあります。ぜひ自分の家庭の場合はどうなのか計算してみてください。

投資+死亡保障で子どもの未来をしっかり守ってあげよう

子どもがどのような進路を選んでも巣立つまではしっかり支えてあげるお金を用意しておくのが親心だと思います。

生まれた時から子どもの将来を考えて資産を形成していけば奨学金で子供に負債を抱えさせながら卒業して社会人をさせるということもなくなりますし、子供の進学先の希望をお金がなくて行かせられないということも避けられます。

そして、それを実現する選択肢としては学資保険よりも投資のほうが最適といえるでしょう。

学資保険だけで教育資金を用意できたのはバブル時代の話で、今では最低限必要な金額を積み立てることさえ難しいです。

晩婚化が進む日本では、子供の学資を貯めてから老後を迎えるまでの時間が短くなっている事情もあり、夫婦の老後資金と合わせて教育資金も投資で準備してしまうのが自分たちも子どもも幸せになれる最良の選択と考えます。

ぜひ積立投資+死亡保障で子どもの未来をしっかり守ってあげましょう。

全世界投資であれば年平均利回り5〜7%を目指せます。全世界投資を始めたい方やより詳しく学びたい方は会員制プログラム「チーム7%」でより具体的な情報を共有していますので、良ければ記事下の案内をチェックしてみてくださいね。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。