貯蓄型保険は、保障も得られながら貯蓄もできるという特性から根強い人気がある保険商品です。販売員などから「貯蓄型保険を使って資産形成を始めましょう」といわれた方も多いのではないでしょうか。

しかし、実は貯蓄型保険は資産形成の手段としておすすめできません。資産を築いていくのであれば、投資を活用したほうが圧倒的に有利だからです。

今回の記事では、貯蓄型保険が資産形成におすすめできない理由を解説していきます。記事をチェックして、保険と投資はどちらがあなたに合っているか判断してくださいね。

貯蓄型保険とは貯蓄性のある保険商品

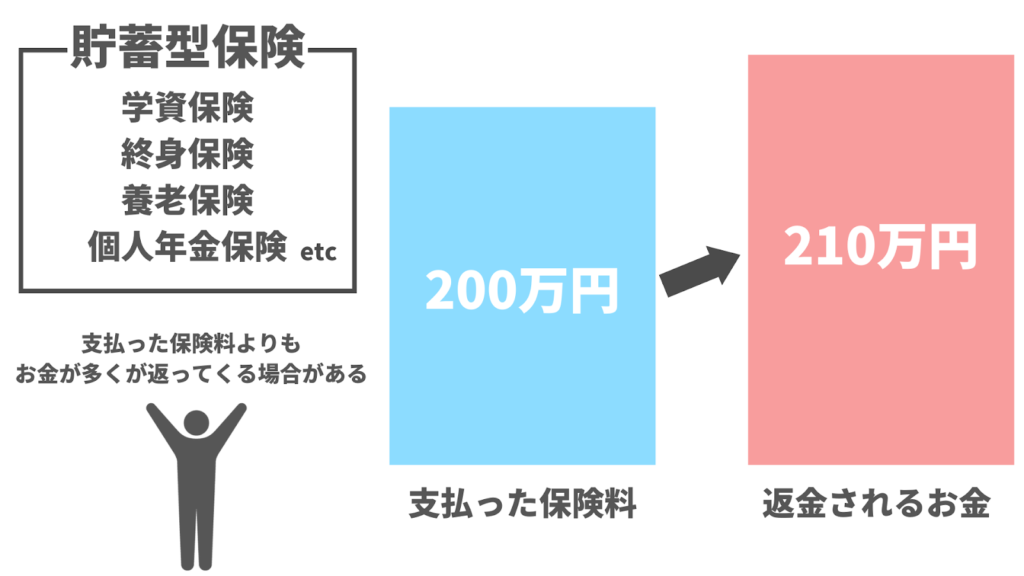

貯蓄型保険は、終身保険(死亡保険)や学資保険などの貯蓄性のある保険を指します。

保険商品に解約時の解約返戻金(へんれいきん)や満期時の払戻金、祝い金などを受け取れる商品が貯蓄型保険です。

基本的に一定期間以上契約していれば支払った保険料と同額か、もしくはそれ以上の保険金を受け取れます。

最終的に受け取るお金が支払った保険料と同額もしくは増額するということは、毎月保険料を積み立ていることと同じですよね。そのため、貯蓄性がある保険といわれます。

貯蓄型保険が資産形成の手段としておすすめできない3つの理由

貯蓄型保険は満期を迎えれば支払った保険料が少し増えて将来戻ってくる特性がありますが、なぜ資産形成の手段としておすすめできないのでしょうか。

この項目で、貯蓄型保険が投資よりも資産形成に向いていない理由を3つ解説します。

1.お金を自由に引き出せない

貯蓄型保険は、基本的に支払った保険料を自由に引き出すことができません。

もし怪我や病気で急に20万円が必要になっても、保険から20万円だけ引き出すことはできないのです。

契約途中でお金を引き出したい場合は、保険を解約しなければなりません。ただし、契約途中で解約すると、今までに支払った保険料よりも少ない金額しか返ってきません。

たとえば、支払った保険料の総額が200万円だったとしても、途中解約の解約返戻金は160万円しか支払われないのです。

要するに、貯蓄型保険は途中解約した場合、ほとんどの商品で元本割れを起こすということです。

そのため、契約が満了するまでは基本的に保険料を払い続けることが貯蓄型保険を利用する際の前提になります。

元本割れになることを考えると、急なアクシデントでお金が必要になっても解約すべきかどうかの判断が難しくなりますね。

いま解約したらどれだけ損をするのか、損をしたお金を取り戻すにはどうしたらいいのかなどを考えなければなりません。

その点、投資の場合は急な出費が必要になってもすぐにお金を確保できます。

購入している金融商品を必要な金額が抽出できるまで売却することでお金をすぐに用意できますね。途中で売却したとしても、後から買い戻すことは可能です。

このように投資と比べて貯蓄型保険はお金を自由に引き出すことが難しいため、資産形成の手段にはおすすめできません。

契約者貸付は保険商品よりも高い金利がかかる

「お金を自由に引き出せない」というと、保険会社から契約者貸付という制度を利用できるので問題ないと言われることがあります。

契約者貸付とは、解約した際に返金される解約返戻金を担保に一定範囲の割合で保険会社から借り入れができる制度です。

契約者貸付を使えば、保険を解約しなくてもある程度まとまったお金を用意できるということですね。

ただ、契約者貸付は一般的なカードローンなどと同じで、借りたお金に対して「金利」が発生します。保険会社や契約時期などで変わりますが、一般的に契約者貸付の金利は3~8%です。

後述していますが、貯蓄型保険の金利は年利回りに換算するとほとんどの商品で1%以下になります。

つまり、保険商品よりも高い金利がかかる制度を使って、自分が積み立てたお金を引き出すということです。

借りたお金は返済期間が長引くほど利息が増えていき、返済が滞れば借入金と利息の合計が解約返戻金を超える可能性があります。その場合、保険の契約自体が失効する場合もあるのです。

そのため、契約者貸付を安易に頼って現金を用意するのは非常に危険です。もし利用する際は、返済計画をしっかり立てるように注意しておきましょう。

2.貯蓄型保険はほとんどの商品が年利回り1%以下

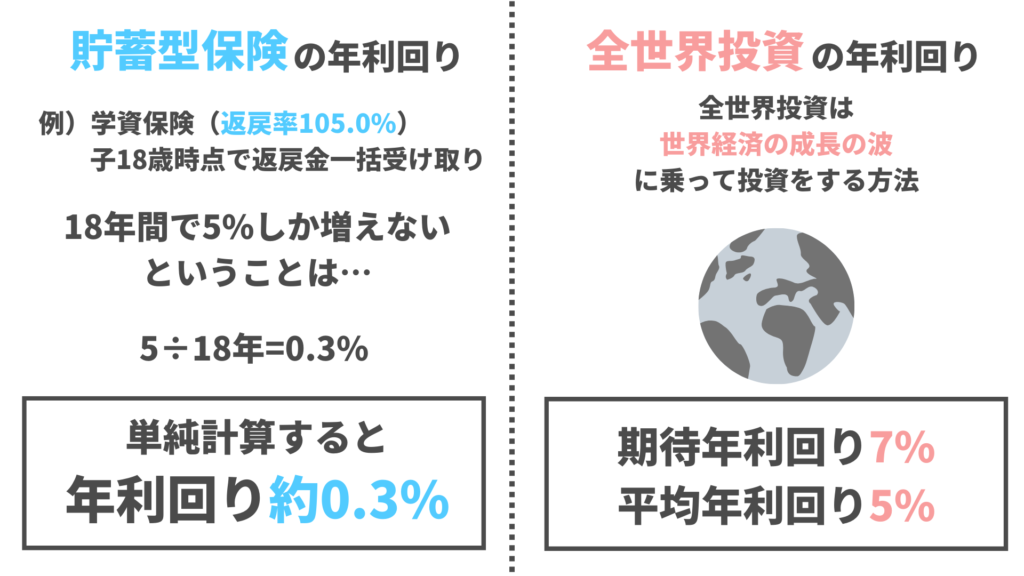

貯蓄型保険で受け取る返戻金には、商品によって一定の返戻率が設定されています。

返戻率とは、簡単にいうと支払った保険料に対する返金額の割合です。

保険の種類や契約内容、年数にもよりますが、たとえば学資保険であれば満期時の返戻率は約100.0〜105.0%がほとんどです。保険料の総額が200万円だった場合、返戻金は200〜210万円になるということですね。

仮に以下の条件で学資保険を契約したとしましょう。

- 子どもが18歳時点で返戻金一括受け取り

- 返戻率105.0%

- 子どもが0歳の時に契約

このような学資保険の場合、保険料を18年間払うだけで積み立てたお金が5%増えて戻ってくるなら十分と思うかもしれません。

しかし、18年間で5%増えるということは、単純計算をして年率で考えてみると年利回りは約0.3%(5%÷15年)しかありません。

このように年率換算すると、貯蓄型保険の多くは利回りが1%を切る商品ばかりなのです。

一方、マネーセンスカレッジが推奨している全世界投資は期待年利回り7%。投資対象は価格が変動する商品なので常に資産は上下動して確実なこととはいえませんが、10年以上運用を続けると元本割れが起こる確率も低いです。

年利回り1%を切る貯蓄型保険よりも、投資のほうが圧倒的なスピードで資産が増えていくことがわかります。

そのため、利回りが低く、途中解約した場合は元本割れする貯蓄型保険よりも資産形成の手段としては投資をおすすめします。

投資による資産の増え方は「20代・30代の積立投資は敵なし!長期投資による資産の増え方とは」の記事で解説しています。投資の資産の増え方を知りたい方は、ぜひ読んでくださいね。

3.保険会社は保険に関する手数料などを開示していない

貯蓄型保険が資産形成の手段になり得ないのは、保険会社が保険商品に関する手数料などを開示していないことも理由のひとつです。

金融の分野であれば、運用方法や手数料などは細かく伝えなければなりません。

保険では、そのような情報の開示が一切ありません。

商品の具体的な中身が知りたいときに詳細が公開されていないと、購入する側は正しい判断ができませんよね。

投資信託の場合、運用報告書や月次レポートというものが商品ごとに発行されています。報告書やレポートの中には、投資信託の中で何を購入し手数料がどれくらいかかるのかなどが細かく記載されています。

そのため、投資信託は商品同士の比較が行いやすく、どこにお金を投じていいのか判断がしやすいです。

一方で、保険会社はこのような細かい手数料を開示していません。その商品で何に投資をしているのかや保険会社の利益などがほとんどわからないのです。

長期間かけないと必要な資産を築いていくことができないのに、少なくともそのような手数料がよくわからない商品を購入してもいいのでしょうか。

保険を保険用途で使うなら、手数料などが開示されていなくてもそれほど問題ではありません。

しかし、保険を「貯蓄」や「資産形成」の手段として活用する場合、必ず購入者と保険会社は利益相反関係になります。

要するに、購入者に多くの利益を上げようとすれば保険会社の利益は減り、保険会社の利益を上げようとすれば購入者の利益は減るという関係性にあるのです。

そうであれば、販売者である保険会社は保険に関する手数料などについて説明する責任があります。

この説明を保険会社が一切行わないため、貯蓄型保険を資産形成の手段としてはおすすめしていません。

今回は代表的な理由を挙げましたが、そのほかにも貯蓄型保険をおすすめしない理由があります。具体的な内容は「貯蓄型保険をおすすめしない5つの理由」の記事で解説しているので、興味がある方はぜひチェックしてください。

保険会社がなぜ貯蓄型保険をおすすめするのか

お金の管理や利回りなどで考えても、貯蓄型保険より投資のほうが資産形成の手段として圧倒的に有利です。

ただ、それでも保険会社が貯蓄型保険を推奨するのは、大きく分けて以下の3つのメリットが加入者にあるためです。

- 生命保険料控除が使える

- 相続税対策になる

- すぐに現金を用意できる

それぞれのメリットについて解説します。

生命保険料控除により一定の利回りを計算できる

学資保険や死亡保険などの貯蓄型保険の保険料は「生命保険料控除」という制度を使えます。

生命保険料控除とは、1年間に支払った保険料から算出した一定額をその年の所得から控除できる制度です。

生命保険料控除を使うことで、所得税や住民税が安くなり手取り額を増やすことができます。

そして、控除した金額から算出した金額分の還付を受けられます。受け取る還付金を毎年の利回りとして計算すると、一定の利回りが確保できるメリットがあるということです。

ただ、生命保険料の控除額には上限が設定されています。全額が控除されるわけではありませんので、還付金も莫大な金額にはなりません。

したがって、生命保険料控除による利回りをプラスしたとしても、やはり投資のほうが利回りは高くなります。

相続税対策になる

2つ目は相続税対策になるという点です。

被相続人が死亡した際に受け取る死亡保険金には、一定の非課税枠「500万円×法定相続人」が設けられています。

法定相続人とは、民法に定められる被相続人の財産を相続できる人です。被相続人の配偶者と血族が当てはまり、相続順位もあります。

この非課税枠により、相続税の負担が軽減されるメリットがあるということです。

ただ、死亡保険金の非課税枠以外にも相続税にはさまざまな控除が活用できます。代表的な制度として、以下の3つがあります。

- 基礎控除

- 配偶者控除

- 小規模宅地等の評価減の特例

まず基礎控除は「3,000万円+(600万円×法定相続人)」の金額が適用されます。配偶者と子供が2人いた場合、3,000万円+(600万円×3人)=4,800万円が控除されるということですね。

次に配偶者控除とは、配偶者が相続人となる際は民法に定める法定相続分と1億6,000万円のいずれか多い金額が控除される制度です。

そして築数十年経過した持ち家で、建物自体の評価額はなくても基礎控除を超えるような高額な土地を相続する場合「小規模宅地等の評価減の特例」という制度も用意されています。

小規模宅地等の評価減の特例は、被相続人が自宅として使っていた土地を相続する場合、相続税評価額を80%減額できる特例です。

ほかにも、賃貸住宅や事業として使っていた土地にも特例が用意されています。

配偶者であれば無条件に制度を活用可能です。もし相続人が子どもなどで同居していなかったとしても、持ち家がないなどの条件を満たしていれば特例を使用できます。

使用できれば、途端に基礎控除内に収まることも少なくありません。

このように相続に対する控除はさまざまな種類があるため、よほど大きな資産でない限り相続に関する税金はかからない可能性が高いです。

そのため、相続税対策のために貯蓄型保険へ加入する必要もありません。

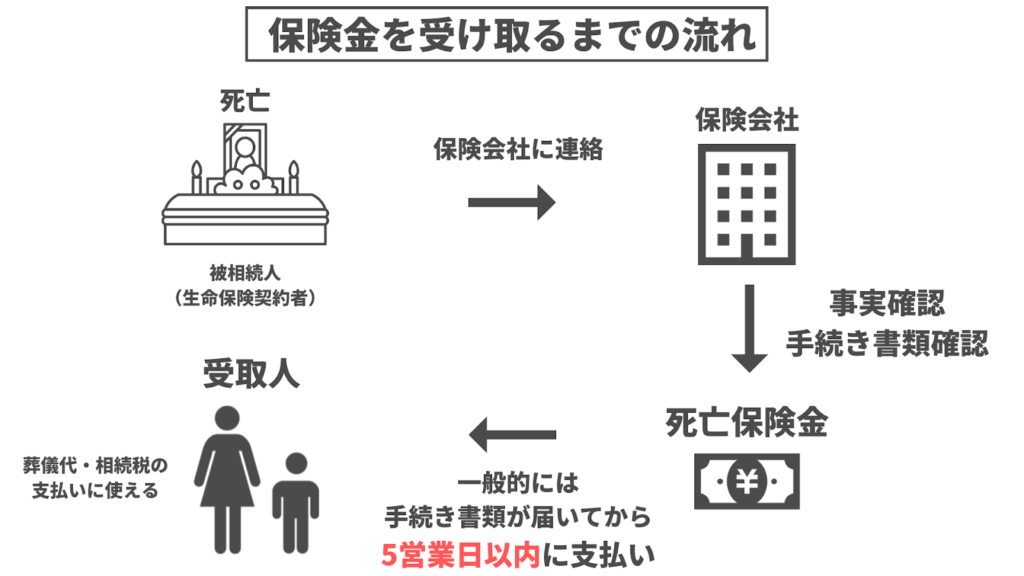

死亡した場合にすぐに現金が手に入る

貯蓄型保険は、被相続人が死亡した場合にすぐに現金が振り込まれるメリットがあります。

通常、被相続人が死亡した場合に銀行や証券会社の口座は凍結されて現金を引き出せなくなります。

凍結を解除するためには「遺産分割協議書」か「遺言書」が必要です。

ただ、急な死亡により凍結を解除するための必要な書類がなく、相続に争いが生まれることがあります。この場合、すべての相続財産の処分は凍結され、現金をいつまで経っても引き出せません。

ただ、相続に争いがあったとしても葬儀代や相続税の支払いは必要です。

葬儀代は、一般的に葬儀のあと約1週間〜1ヶ月以内の支払い。相続税は、現金での一括納付が原則で、被相続人が死亡したことを知った日の翌日から10ヶ月以内に納税しなければなりません。

もし現金がない場合、支払いや納税ができないといったことが起こりえますね。

さらに相続財産がすぐに処分できない高額な不動産のみの場合なども、現金が用意できず納税ができない場合もあります。

この点、保険金の場合は相続に争いがあったとしても、被相続人の死亡後すぐに指定された受取人(通常は相続人)に支払われます。

一般的には、手続きに必要な書類が保険会社に届いてから5営業日以内に振り込まれます。そのため、ある程度大きな現金をすぐに用意できるのが保険のメリットです。

ただ、これは投資でも同じこと。

葬儀代や相続税を事前にある程度計算してコツコツ積立投資を行っていれば、必要なときに必要なお金は用意できます。

また、2019年の民法改正によって創設された相続財産の預金の仮払い制度もあります。

この制度は、被相続人の預貯金が遺産分割の対象となる場合、遺産分割が終了していなくても銀行口座から一定額のお金を引き出せる制度です。

要するに、遺産の割り振りで争っていたとしても、葬儀代や相続税などの支払いに困らないように、凍結された口座からある程度まとまったお金を引き出せるのです。

出金できる金額の上限は、以下のどちらか低い方の金額になります。

- 死亡時の預貯金残高×法定相続分×3分の1

- 150万円

このような制度を使ったり、投資でしっかりとお金を積み立てたりしていれば、保険に入っていなくても葬儀代の支払いや相続税の納付にも対応できるでしょう。

保険と投資を比較できるマネーリテラシーが大切

貯蓄型保険にもメリットはありますが、資産形成の手段としては投資がおすすめです。投資の始め方は「投資を学ぶ」のコンテンツやチーム7%「無料プレ講座」を見ると学べるので、ぜひ参考にしてください。

ただし、保険でしか対応できない問題もあるので保険が不要と言っているわけではありません。たとえば、子どもがいる家庭であれば死亡保障は必要です。子育て期間中に親が亡くなってしまうと、それだけで家計が破綻してしまいます。

そのため、保険は最低限の保障として必要な場合もあります。

保険を保障に使うのか、貯蓄に使うのかをしっかりと使い分けることが大切。日頃からマネーリテラシーを高めて、保険と投資を比較できるようになりましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。