投資信託とETFはどっちを購入すべきか悩む方は多くいます。投資信託は少額で購入できる魅力があり、ETFはリアルタイムで売買ができるという特徴があります。

マネーセンスカレッジでは、投資初心者にはETFよりも「投資信託」をおすすめしています。安全に長期的な運用をするためには投資信託のほうが適しているためです。

そこで今回の記事では、ETFと比べてなぜ投資信託がおすすめなのか解説します。記事を読めば2つの違いを把握でき、自分自身で商品の良し悪しを判断できるようになります。

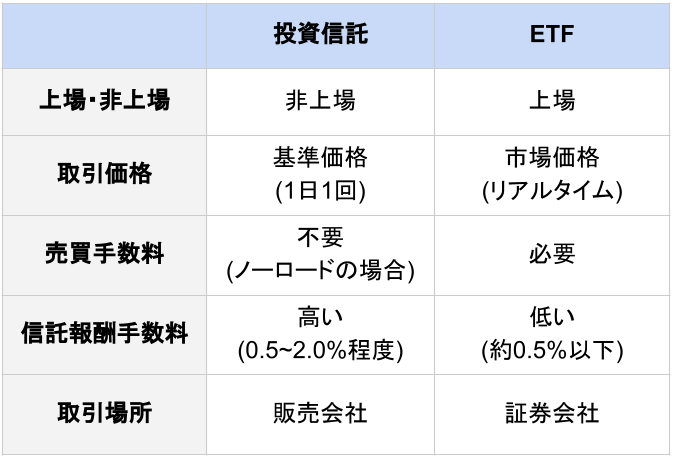

投資信託とETFの違いとは?

投資信託とETFは非常に似ています。そのため、まずは自分で判断ができるように下記の表を用いて2つの違いを解説します。

投資信託

投資信託(ファンド)とは、たくさんの投資家からお金(基金)を集めて、投資信託ごとのルールに従い金融商品を購入・運用する商品です。

運用して発生した利益は、投資額に応じて投資家へ分配されます。

個別株式を買おうとする場合、1口あたりの購入単価が高額です。個人で買おうとすると、多額の資金が必要になります。そのため、そもそも個別株式を買えない方が多くいました。

そこで「たくさんの人から集めた資金で金融商品を購入し、大規模の運用から得た利益を投資額に応じてみんなで分け合おう」というのが投資信託の考え方です。

それぞれの投資信託によって、購入する金融商品や運用方針は異なります。

したがって、購入する際にはしっかりと投資信託の中身や手数料を調べておきましょう。

ETF(上場投資信託)

ETF(Exchange Traded Funds)とは、証券取引所に上場した「上場投資信託」を指します。

通常の投資信託と仕組みは同じで、投資家から基金を集め金融商品を購入して運用を行います。

ただし、上場していることで個別銘柄を購入するときと同じように、誰もが証券取引所でリアルタイムの売買が可能です。これが投資信託とETFの大きな違いです。

上場した投資信託は、株式と同じように場中(証券取引所が空いている時間)で自由に売買ができます。さらに値段を指定して購入できる「指値注文」や、値段を指定せずにその時の最も低い価格で購入する「成行注文」が可能です。

一方、投資信託は1日1回決まる「基準価格」で売買を行います。そのため、1日1個の値段しかありません。

売買を行う際は、売ると決めた日の翌営業日の値段で売買が行われるので注意が必要です。

投資信託とETFはトータルコストで比較する

投資信託とETFを比較した際に、多くの方は「ETF」をおすすめしています。なぜなら、ETFは信託報酬手数料が安く設定されているためです。

ただ、ETFの信託報酬手数料が安くても必ず投資信託よりもお得なわけではありません。

2つを比較する際は、売買に関わるトータルコストで判断することが大切です。

ETFは販売手数料がかからない

ETFの信託報酬手数料が安い理由は、販売会社に支払う販売手数料がかからないためです。

信託報酬手数料とは、投資信託を運用・管理する経費として投資家が商品を持っている限り支払い続ける費用です。

たとえ運用成績が良かったとしても、信託報酬手数料が高いファンドであれば利益は少なくなります。そのため、投資信託を購入する際には非常に重要な項目です。

信託報酬手数料は、以下の3つの会社に支払う手数料を合わせた金額になります。

- 受託会社:資産運用をする会社

- 販売会社:銀行や証券会社などの金融機関

- 信託会社:信託銀行

通常の投資信託では、直販型以外のファンドのほとんどが販売会社に金融商品の売買を委託しています。売買を委託しているので、当然、販売会社への手数料が必要です。

しかし、ETFは上場されている金融商品を扱います。上場され、すでに市場で自由に取引されている商品なので、販売会社を経由せずに売買が可能です。

したがって、ETFは受託会社と信託会社にだけ信託報酬手数料を支払うため、投資家へ手数料も安く設定しています。

ETFは売買にかかるトータルコストが高くなりやすい

投資信託とETFの売買には、信託報酬手数料以外にもさまざまなコストがかかります。

そのためトータルコストを比べた際に、ETFの総額が投資信託の総額を上回る場合があります。

ETFの注文依頼を出す場合、証券会社などの上場されている取引所との取り次が必要です。取り次を行ってもらうため「取次手数料」がかかりますね。

さらに海外ETFを購入する場合は、その国の証券取引所に上場している商品を売買します。つまり、取引に円からドルに変換する際に「為替手数料」も必要です。

このように、ETFは信託報酬手数料以外に売買に関係する手数料が多くかかっています。

信託報酬手数料だけで比較すると、投資信託はETFよりも高いコストになるでしょう。

ただ近年は、販売手数料が無料の「ノーロードファンド」と呼ばれる商品が主流。ノーロードファンドであれば、投資家側は売買に関係する手数料を支払う必要がありません。

つまり、投資信託とETFの手数料を比べる場合は「信託報酬手数料+販売手数料」で考えるとどちらが安いのか判断できます。

単純に「信託報酬手数料の低さ」だけをみるのではなく、そのほかの手数料も加味して商品を選びましょう。

何十年も運用を続けるなら投資信託がおすすめ

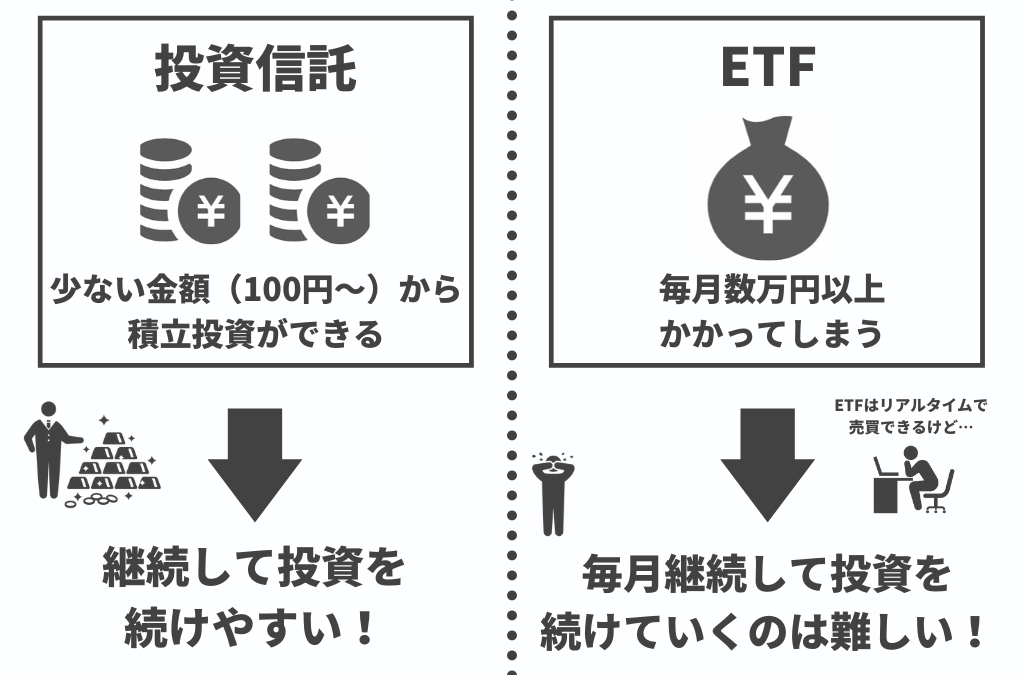

それでもETFを購入したいと考えている方は、本当に長期間継続して積立投資が可能なのか計算してみましょう。

ETFの最低売買金額は、最低売買単位(口数)に売買時の取引価格を掛けた金額です。

最低売買単位(口数)×取引価格=最低売買金額

したがって、ETFを1口購入するだけでも最低1万円〜10万円程度の金額を必要とします。最低購入単価が1万円でも、複数の金融商品を購入すると1回の投資で十数万円を超える可能性があるのです。

つまり、投資する資産が潤沢でなければETFを利用しても積立投資を継続するのは難しいでしょう。

さらにETFを購入する場合は、金額指定ではなく口数指定がほとんどです。口数指定では、積立投資に最適なドルコスト平均法が持つ本当の強さを発揮できません。

投資信託であれば100円から積立投資を始められ、金額指定も可能。加えて、近年は手数料の安いノーロードファンドも増えています。

そのため、安全に安定的な投資を行うことが目的ではETFよりも投資信託をおすすめしています。100円からでも積立投資を始めるべき理由は下記の記事で解説しているので、ぜひチェックしてください。

自分の投資戦略に適した金融商品を選んで投資をはじめよう!

投資初心者に投資信託をおすすめしているのは、おそらく多くの方は毎月1〜2万円ほどの金額で投資をはじめたいと予想しているからです。

資産が十分にあり、長期保有を前提とするバイアンドホールド戦略が可能であれば、ETFを選んでも問題ありません。

ただ、マネーセンスカレッジの投資戦略では、毎月一定金額購入していく戦略「ドルコスト平均法」を大切にしています。

そのため、自分が毎月積み立てられる金額やどんな成果を求めているかなど、自分の投資戦略に合わせた金融商品を選んで投資を始めていきましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。