マネーセンスカレッジでは、FIRE(ファイアー)を達成するための道のりを大きく3つに分けています。

詳しくは「FIREの目指し方3パターン!経済的自立は誰にでも達成できる!」の記事で解説していますが、その中で現役世代のうちにFIREを目指す道のりを「ダッシュFIRE」と呼んでいます。

今回の記事では、ダッシュFIREを達成したい方へ向けて、実現のために大切な5つのSTEPを紹介します。ぜひ記事を参考に、経済的な自立と早期退職を目指していきましょう。

FIREとダッシュFIREの違いは?

「FIRE」や「ダッシュFIRE」といわれても、違いがあまりわからないですよね。とくに「ダッシュFIRE」は、マネーセンスカレッジ独自の命名なので聞き慣れない言葉でしょう。

そこで、まずは2つFIREの違いを説明します。

FIREは経済的自立と早期退職を指す

「FIRE」とは、Financial Independence Retire Earlyの頭文字を取った造語です。経済的自立と早期退職という意味があります。

お金のために働かなくていいような経済的に自立した状態を作り、仕事を早めに辞めて残りの人生を好きなことをして楽しもうという考えです。

経済的な自立は、支出よりも資産収入による利益が多い状態。この状態を作り、できるだけ年齢が若いときにリタイアする生き方がFIREです。

ダッシュFIREは現役世代でリタイアを目指す道のり

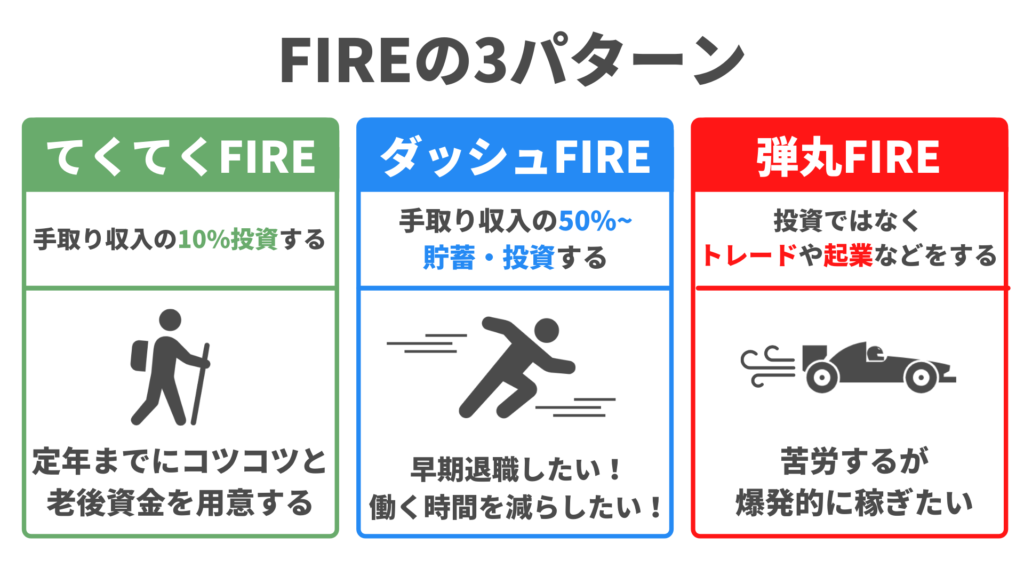

マネーセンスカレッジでは、FIREを達成するまでの道のりには大きく3つのパターンがあると考えています。

- てくてくFIRE

- ダッシュFIRE

- 弾丸FIRE

てくてくFIREは、年金収入と資産収入を掛け合わせることで経済的自立を目指す歩み方です。投資によってコツコツ資産を増やし、定年と同時のリタイアを目指します。

ダッシュFIREは、てくてくFIREと同様の考えです。ただし、投資に回すお金の比率が違います。てくてくFIREよりも多くの資金を投資に回して、より若い現役世代のうちにFIREを目指す歩み方です。

弾丸FIREは、起業やトレードなどで資産を爆発的に増やしてFIREを達成する道のりです。ただ、弾丸FIREは誰にでも目指せる歩み方ではありません。それなりの覚悟がなければ、達成は難しいでしょう。

FIREを達成するまでには3つの道のりがありますが、そのどれもで大きな資産を築く必要があります。

生活レベルを落とさずに経済的自立を目指すため、最低でも現年間支出の25倍以上の資産を確保しなければなりません。

しかし、それだけ大きな資産を築くのは、今の家計状態や収入では難しいと感じる方も多いのではないでしょうか。

そこでおすすめの考え方に、FIREのハードルを半分に下げた「バリスタFIRE(サイドFIRE)」と呼ばれる生き方があります。

バリスタFIREとは、「半分だけFIRE」という意味。要するに、生活費の半分は資産収入でまかない、残りの半分は労働収入からおぎなうことで経済的に自立している状態を作る考えです。

労働を行う場合は自分の好きなときに働いたり、週に数回働いたりして、資産収入では足りない生活費を稼ぐのが目的です。

つまり、通常のFIREよりも達成するハードルが低いバリスタFIREであれば、てくてくFIREやダッシュFIREの歩み方でもより実現しやすいのです。

ダッシュFIRE達成への5STEP

ダッシュFIREを目指すための道のりは、大きく分けて5つのSTEPにわかれます。したがって、たった5回行動するだけでダッシュFIREは達成できるのです。

では、具体的な手順とポイントを解説していきます。

STEP1.QGSで家計を整えよう

最初のステップは、QGSの考えをもとに家計を整えていきます。

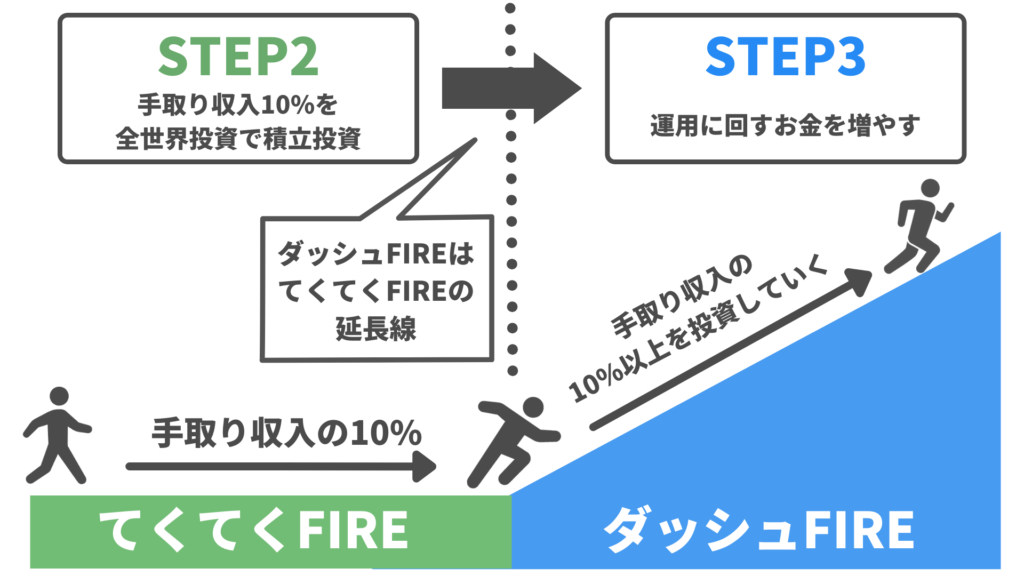

年齢にもよりますが、てくてくFIREは手取り収入の10%を全世界投資(期待年利回り7%)で運用したら達成できる道のり。そしてダッシュFIREは、てくてくFIREの延長線上にある目指し方です。

つまり、てくてくFIREが達成できる状態でなければ、そもそもダッシュFIREは実現できません。

そのため、最低でも手取り収入の10%を毎月確保できるように家計を整えましょう。

家計を整えるためには、QGSの考えがおすすめです。

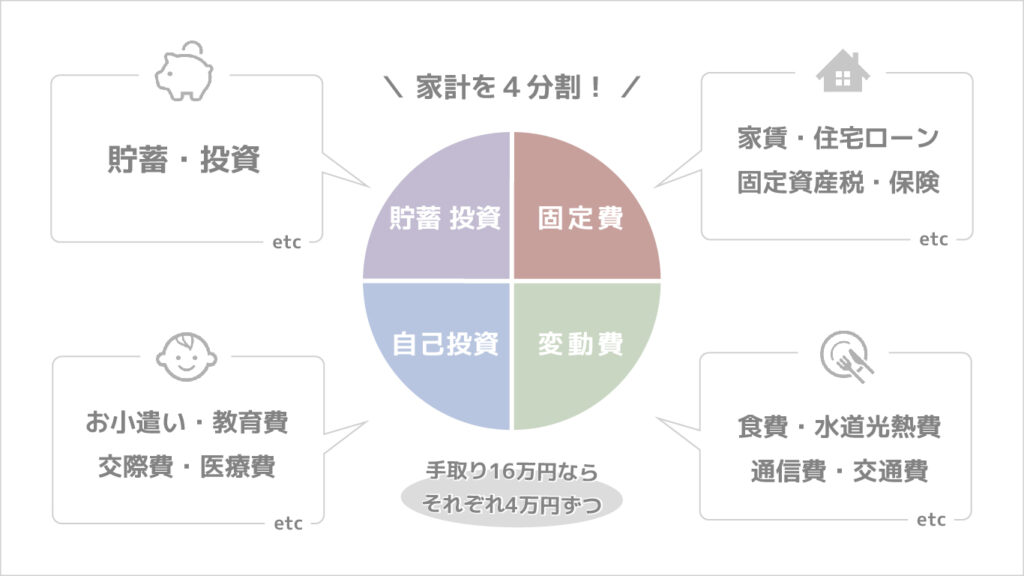

QGSは、家計を4分割に分けて、各支出の割合を25%ずつに整える方法論です。

- 固定費(住居費・保険など)

- 変動費(光熱費や食費など)

- 自己投資(おこづかいや教育費など)

- 貯蓄・投資

支出を上記4つの項目に当てはめて25%ずつに調整するとお金の管理がしやすく、貯蓄・投資が簡単にできるようになります。

たとえば、手取り収入16万円の場合で考えてみましょう。QGSに当てはまると、それぞれの項目で使っていい金額は4万円です。多少のズレは問題ないですが、できるだけ25%前後に抑えましょう。

家計が破綻している方もしくは破綻する可能性が高い方の多くは、固定費と変動費の割合が30%や35%などになっています。

そのため、まずはQGSのバランスになるように家計を整えましょう。QGSで家計が整えば、手取り収入の10%の確保は簡単です。

QGSの内容は下記の記事で詳しく解説しています。FIREを目指すなら、家計が整っていないと何も始まりません。まだQGSを実践していない方は、ぜひそちらもご参照ください。

STEP2.収入の10%を全世界投資で積立投資しよう

家計がある程度整ったあとは、手取り収入の10%を全世界投資で積立投資していきましょう。

たった10%だとしても、老後までの長い期間投資し続けると複利の効果により資産はどんどん増えていきます。

たとえば、以下のような条件の方でシミュレーションしてみましょう。

- 独身25歳

- 手取り収入23万円

手取り収入の10%だと、毎月2.3万円を積立投資します。2.3万円を全世界投資(年利回り5%)で40年間運用した場合、老後資金は3,410万円になります。

3,410万円を年利回り5%で運用しながら老後の35年間で切り崩していくと、毎月の資産収入は17.4万円です。

さらに、現役世代の月収に所得代替率(37%)をかけて計算すると、老後年金が毎月8.5万円入ります。

つまり、25歳の方が手取り収入の10%を老後まで積立投資できると、老後は毎月25.9万円の収入になるのです。老後に月25.9万円の収入があるなら、経済的に自立している状態といえるのではないでしょうか。

このように、手取り収入の10%でもしっかりと積立投資を行えば、将来大きな資産を築けることがわかります。

そのため、家計が整ったあとは少ない金額からでも投資を始めていきましょう。

STEP2までクリアできると、てくてくFIREは見事達成です。てくてくFIREを達成できる準備ができたら、次はいよいよダッシュFIREを目指します。

年齢別の投資に回すお金の比率は下記の記事を参考にしてください。あなたの年齢にあった貯蓄率を確認できます。

STEP3.運用に回すお金を増やそう

STEP3では、ダッシュFIRE達成のために運用へ回すお金の割合を増やしていきます。

STEP2までは、てくてくとゆっくり時間をかけて歩いていました。しかし、ダッシュFIREを目指す場合は歩く速度を変える必要があります。

ここでいう歩く速度は、「貯蓄率(投資に回すお金)」のこと。要するに、投資に回していたのが手取り収入の10%だったのを、15%や20%など徐々に引き上げるのです。

なぜなら、投資の利回りを増やすよりも毎月入金するお金の比率をあげるほうが難しくないためです。

利回りを上げるには、株式や海外に投資する比率を上げなければなりません。それなりのリスクが伴うため、投資初心者の方には難しいでしょう。

一方で、節約や家計の見直しは簡単ですよね。固定費や変動費をさらに見直して支出を減らしたり、副業を行って収入を増やしたりできると貯蓄率は上げられます。

したがって、ダッシュFIREを目指すためには運用に回すお金を増やしていくことが大切です。

ただし、貯蓄率を上げる際には現状の生活を不幸せにして欲しくありません。将来の生活も大切ですが、今の生活も重要です。節約をしすぎて生活に不便さを感じたり、寝る間を惜しんで働いたりして幸せを感じられないのは本末転倒です。

STEP3を実行していく段階であれば、てくてくFIREはほぼ確実に達成できています。つまり、老後資金は最低限確保できる状態なのです。

そのため、投資に回すお金と現在の生活のバランスをしっかりと取りながら、STEP3を実行するのがポイントです。

STEP4.残り何年でサイドFIRE・FIREできるのか計算しよう

具体的な方法は、STEP3で終了です。ただ、STEP3までの内容では、運用を何年も続けるのが嫌になったり、面倒くさくなったりする場合があります。

そこでモチベーションを高めるために、運用を続けると残り何年でFIREを達成できるのか計算しましょう。

- 目標金額

- 現在の毎月の積立金額

- 年利回り

上記の3つがあれば、金融庁の「資産運用シミュレーション」や楽天証券の「積立かんたんシミュレーション」などを使い、残り何年でダッシュFIREできるのか計算ができます。

STEP5.”STEP3″と”STEP4″をひたすら繰り返そう

STEP5では、STEP3とSTEP4をひたすら繰り返す段階です。

STEP2の例で、25歳の方が手取り収入10%を40年間積立投資した場合、65歳でFIREを達成できましたね。

ただし、あの例は投資に回すお金を40年間変更せずに計算しています。30歳や40歳になっても、手取り収入が23万円とは考えにくいですよね。

つまり、年齢が高くなれば手取り収入が増える可能性は高いため、10%の割合が同じでも中身の投資額は増えているでしょう。

さらに、投資に回すお金の比率も15%や25%に上げる可能性があります。

このように手取り収入が増えたり、運用に回すお金の比率が増えたりすると、FIREをできる年齢がより若くなりますよね。

シミュレーションするたびにFIREがより現実味をおびてくると、毎日が楽しくなり、仕事や普段の生活に注力しやすくなります。

そのため、STEP3とSTEP4をひたすら繰り返すことがSTEP5の考えです。

ダッシュFIREを目指すために投資を始めよう

今回は、ダッシュFIREを達成するための5STEPを紹介しました。

- QGSで家計を整える

- 収入の10%を全世界投資で積立投資する

- 運用に回すお金を増やす

- FIRE達成までの期間をシミュレーションする

- STEP3とSTEP4を繰り返す

上記5つのSTEPを実行できると、経済的自立と早期退職は夢物語ではありません。もちろん、ダッシュFIREではなく、てくてくFIREは誰にでも達成できる目指し方です。

そのため、ぜひ今回の記事を参考にダッシュFIREやてくてくFIREを実現し、幸せで豊かな生活を送るための準備を始めていきましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。