資産形成を考えるにあたって特に計算しづらくわかりにくいものが「教育費(大学資金)」と「老後資金」の2つ。

今回は老後資金について具体的に解説していきます。教育費については前回の記事で解説していますのでそちらをご参照ください。

老後資金の計算で考えるべきこと

老後資金がどれくらい必要か知る上で考えるべきことは3つです。

まずは老後に必要なお金を計算すること。老後資金がどれくらいの金額になるかは統計データを元に算出できます。

次に老後にもらえるお金をすべて計算しましょう。老後は給料のかわりに年金などのお金が収入として入ってきます。もらえる年金は経済状況によって変わってきますが、だいたいの金額は算出できます。

この2つが算出できれば、あとはかかる金額からもらえる金額を引くことで老後を迎えるまでに準備しておくべきお金(不足金)を求められます。

この不足金をどう工面するかファイナンシャルプランを考えるという順序です。

今回はよりイメージしやすいように試算のモデルケースを用いて以下より具体的に解説していきます。

老後にかかるお金を計算しよう

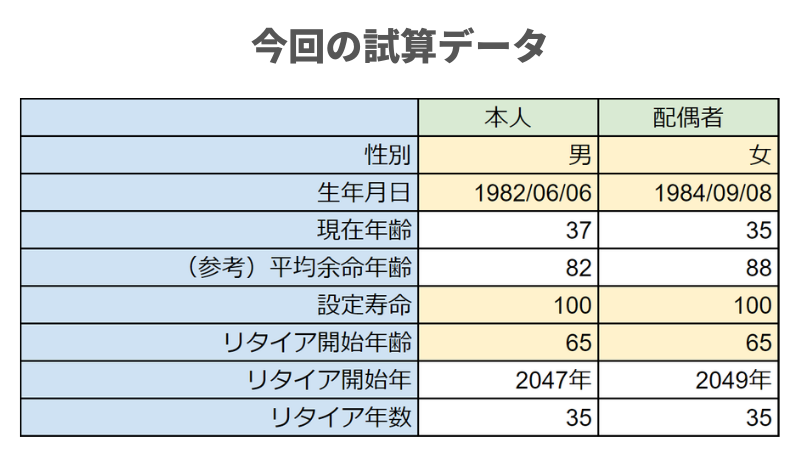

今回は以下のような試算ケースで計算していきます。

老後資金を考える時に困るのが、自分がいつまで生きるのかという設定です。

リタイア開始年齢とは退職して働かなくなる年齢のこと。もしかすると今後リタイア開始する年齢はもっと遅くなるかもしれませんが、今回は現実的な年齢として65歳で設定します。

平均寿命や平均余命は過去のデータから算出されていますが、今後医療や食べ物の発達でさらに伸びていく傾向があります。統計データからも伸びていくことは予想できますので、設定寿命は100歳をおすすめします。最低でも90歳で設定して計算しましょう。

当然リタイアの開始年齢を遅くするほど老後のお金は楽になります。自分がいつまで働くかをイメージしながら設定しましょう。

設定寿命を100歳にすることをより詳しく知りたい方は「平均寿命の正しい意味をわかりやすく解説!老後資金は100歳で考える」の記事で解説しています。興味がある方はぜひチェックしてくださいね。

リタイア期間を算出する

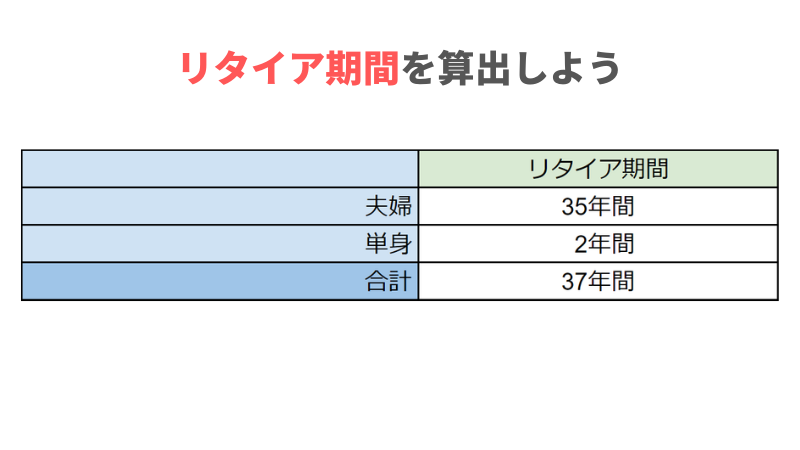

まずはこの2人でどのくらいのリタイア期間があるのかを計算しましょう。

リタイア開始年齢も設定寿命も揃っていますが、年齢差がある場合はリタイア期間は変わります。また、実際は早くに亡くなる場合もありますので、あくまでこちらは設定通りに進んだとして試算します。

今回のケースの場合は奥様が2歳下で寿命が100歳設定なので、夫婦でのリタイア期間は35年間。その後旦那様が亡くなって2年間は単身(奥様のみ)でのリタイア期間となります。

統計データを元にリタイア後の生活費(月額・全期間)を算出する

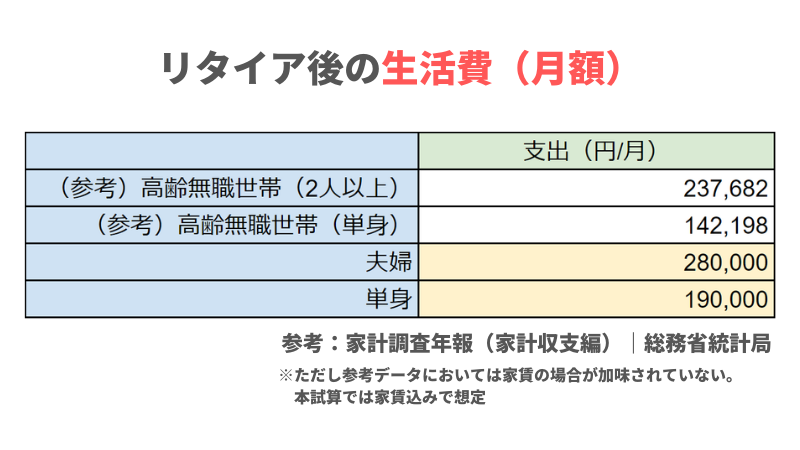

老後の生活資金すべてを算出するために、まずはリタイア後の月額生活費を出します。こちらに関しては総務省統計局の「家計調査年報(家計収支編)」という統計データを参照して出すことができます。

しかし、実はこの統計データにおいて、持ち家率は80%以上となっています。

賃貸の場合にかかるお金がほぼ加味されていません。そのため、老後の生活を賃貸で考えている方は家賃代としてプラス5万円程度必要です。

マネーセンスカレッジでは賃貸をおすすめしていますので、今回の試算は家賃込みで想定しています。

今回の場合、夫婦の場合で約28万円、単身で約19万円必要となりました。持ち家を考えている方は白枠の数字となります。もちろん金額はご家庭によって変わりますが、だいたいこのくらいの金額になるでしょう。

ちなみに、今の時点でこの金額以上生活費が大きい場合は老後が大変になる危険性があります。なぜなら、生活水準を落とすのは大変だからです。今のうちから家計のダイエットを始めましょう。

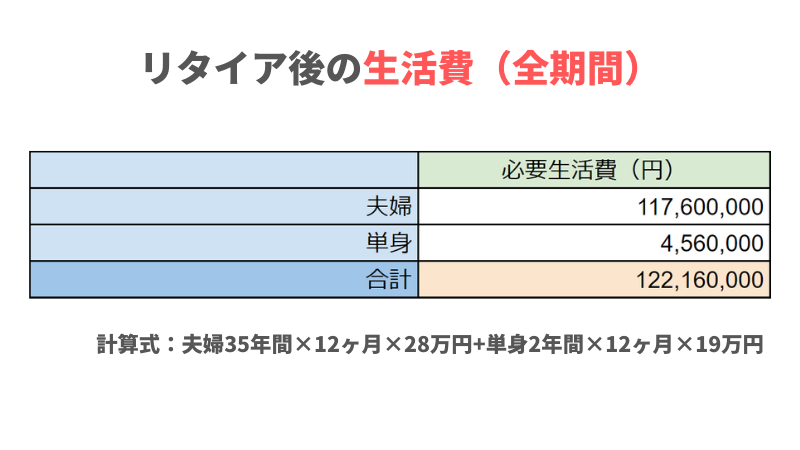

では、月額生活費を元にリタイア全期間の生活費用を算出します。

このケースだと計算式は「夫婦35年間×12ヶ月×28万円+単身2年間×12ヶ月×19万円」となり、合計は1億2000万円を超える金額となりました。

この合計が夫婦で老後に必要なお金となります。

ちなみにこの金額は年金収入や資産運用など収入となるお金を一切考慮していない金額です。まとめてかかる金額ではありませんのでご注意ください。

35年間夫婦2人であれば1億円くらい使うことがわかります。老後資金はほかの支出よりも桁が全然違いますね。

老後にもらえる年金額を計算しよう

続いて老後にもらえるお金を計算していきます。

老後の収入となるのは主に「年金」です。

年金は将来もらえるのか不安視されていますが、そのあたりも踏まえて計算方法をお伝えしていきます。

年金でもらえるお金は現時点よりも確実に減る

私たちが老後にもらえる年金についてですが、残念ながら現時点よりは確実に少なくなるでしょう。

年金が今後どうなっていくかは厚生労働省が5年ごとに実施する「年金財政検証」を見ていくことで分かります。

年金財政検証とは、現在から未来の人口の将来的な推移などのデータを元に、将来の年金財政の見通しを検証する調査のこと。

この検証の中で、政府は「年金額を下げていきます」ということを「所得代替率」という一般にはわかりにくい言葉を用いて説明をしています。

所得代替率とは、年金としてもらえる金額が今働いている現役世代の平均的な家庭が1ヶ月で使うお金(ボーナス込み)に対して何%にあたるかを示す数値のこと。

簡単な例を挙げると、もし現役世代の手取り月収平均が20万円で所得代替率が50%の場合は、老後世代は20万円の50%なので10万円を年金として毎月支給されるということですね。

2019年頃の水準では61.7%。これが年金財政検証で5年毎にデータが出てきます。そして、5年前から政府は「マクロ経済スライド」という仕組みによって年金の給付額を下げていくと説明しているのです。

マクロ経済スライドを簡単に説明すると、現役人口の減少や平均余命の伸びなどの社会情勢に合わせて年金の給付水準を自動的に調整する仕組みのこと。

今の年金は年金支給のために必要な財源をその時々の保険料収入から用意する「賦課方式」です。現役世代から年金受給世代への仕送りのようなイメージですね。

今の日本は少子高齢化社会。少子化・高齢化が進んでいくと支える人よりも支えられる人が増えるため、支給割合を減らさないと財政が破綻してしまいます。

そこで、マクロ経済スライドという仕組みを使って「少子高齢化が進めば進むほど支給割合を減らしていきましょう」としているのです。

所得代替率について、政府は今後50%まで下がるとしています。現時点ではまだこの数値まで下げきれていません。

これが遅くなればなるほど現役世代(特に30代)は年金を多く払って少なく貰うということになってしまいます。

年金受給の世代が毎月現役世代の61.7%分の年金を負担しているのに、いざ貰う側に立つ時は50%分しか貰えないという事態になりうるわけですね。

ここは余談ですが、本来は現時点のレベルで50%まで下げておかないと問題が起こるレベルの話なのです。

しかし、いまだに61%も支払うことになっているのは、ひとつは若者が選挙に参加せず政権に対しての声も出ないことが一因かもしれません。

年金世代は選挙に行って年金世代にとって都合のいい政策のところに投票しています。要は「若者よ選挙に行こう!」ということですね。

話を戻して、では私たちがもらえる年金は現役世代の月収の50%になるのかということですが、マネーセンスカレッジの見解は「ほぼ不可能」です。

「所得代替率50%」という数字は、日本経済がかなり右肩上がりに成長している状態を想定してやっと確保できる数字なので、実際は50.1%をほぼ確保できないだろうと想定しています。

マネーセンスカレッジが試算した結果、現在の約半分ほどである約33.3%くらいになると予想しています。

かなり厳しい数字ですね。いずれにしろ今より貰える金額は減ってしまうので、そのことを踏まえた計算を行い、ファイナンシャルプランを考える必要があります。

年金は厚生年金や国民年金などさまざまありますが、自分の年金の種類や65歳でもらえる年金の金額試算は「ねんきん定期便」や「ねんきんネット」で確認できます。

とりあえず現時点でもらえる年金額はこれらでわかりますが、先述したようにマクロ経済スライドや今後の年金政策によって変わります。少なくとも現時点で政府は50.1%を明言しているので確実に今から年金は下がっていきます。

ねんきん定期便やねんきんネットで見ることができる支給額は現時点の64.1%の場合なので、あなたがリタイアするときの年金支給額を試算するには計算し直す必要があります。

年金政策は予想はできませんがマクロ経済スライドによる所得代替率の変化は予想ができますので、今回は上記に出てきた3つのパターン(61.7%・50%・33.3%)で年金受取額を試算してみましょう。

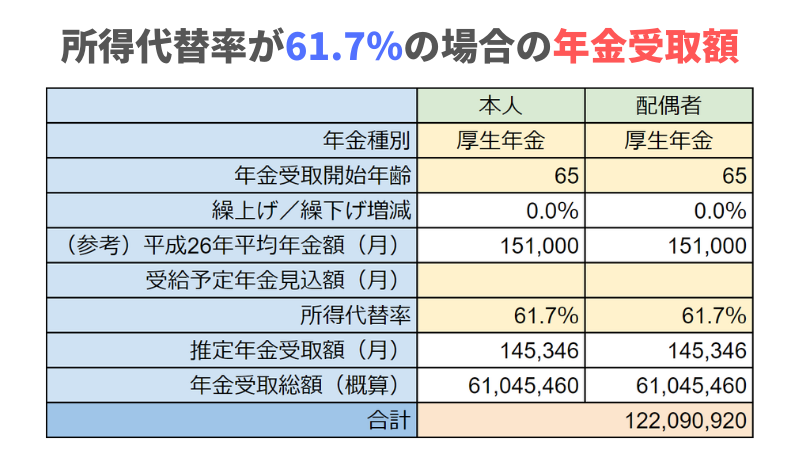

所得代替率が61.7%の場合の年金受取額

減ると分かっているので61.7%で計算する意味はあまりないのですが、参考として現水準ではこのようになります。

現水準では約145,000円が平均値としてもらえるお金となっています。ねんきんネットを見て自分の数字を入れてみるとこのくらいの金額になるはずです。

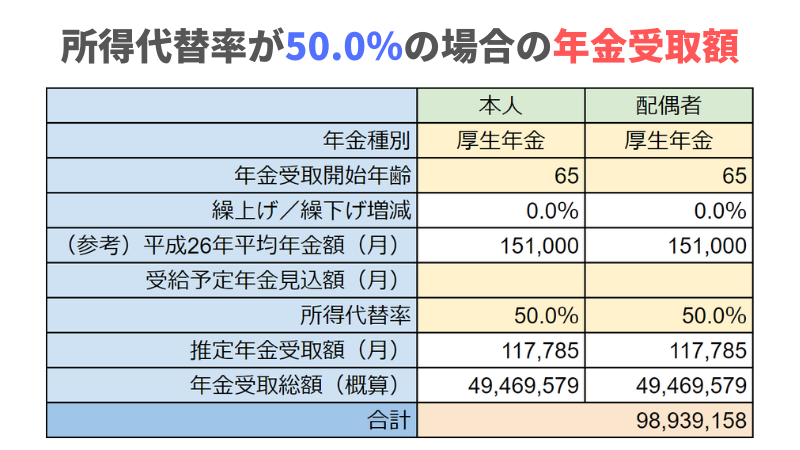

所得代替率が50%の場合の年金受取額

現水準は61.7%で計算されているもの。これが政府が下げると明言している50%まで下がるとこのように変化します。

50%で計算すると月117,785円と約3万円ほど減額されてしまいました。これがすでに政府の方針によって決まっています。

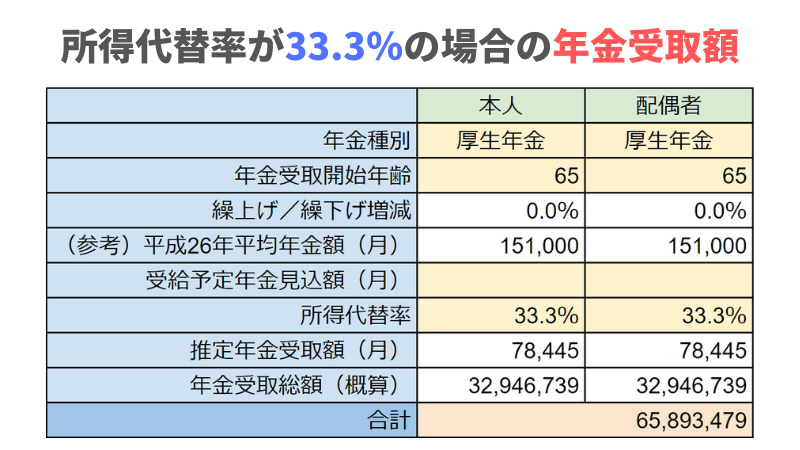

所得代替率が33.3%の場合の年金受取額

マネーセンスカレッジでは所得代替率が33.3%程度まで下がると予想しています。もしこの予想が実現した場合はどのようになるでしょうか。

今の水準では15万円もらえていたのが78,445円と約半分になってしまいます。こうなると1人でも生活できないし2人でも生活できません。2人分合わせてようやく1人が生活できる程度の金額です。

このような状況になると年金だけで生活するのはほぼ不可能となります。

老後に必要なお金を計算しよう

老後にかかるお金ともらえるお金を算出したら、あとはかかるお金からもらえるお金を引けば老後に必要なお金がどれくらいか算出できます。

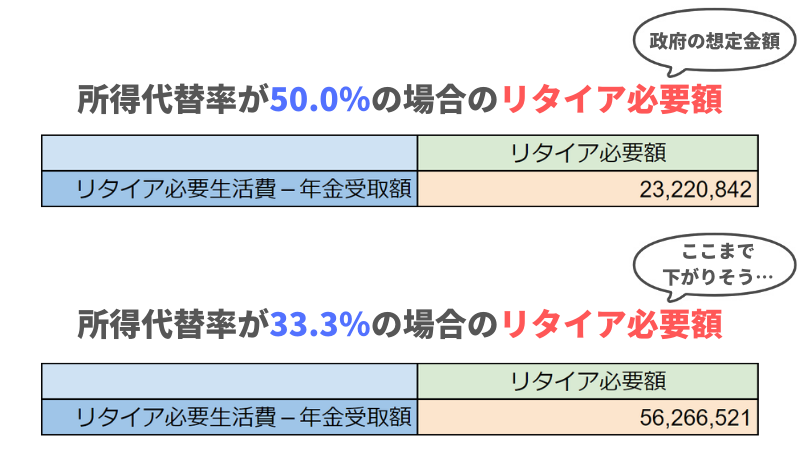

ちなみにこの金額は資産収入・資産運用などを一切考慮していない金額の総額です。61.7%が維持されることはありませんので、50%の場合と33.3%の場合を見ていきましょう。

政府の見通し通りになった場合(50%)で2,000万円ちょっと。必要金額が1人あたり約1,000万円ということになりますね。

しかし、これは前述したように日本経済がかなり右肩上がりに成長している場合のパターンです。

マネーセンスカレッジはさまざまなニュースや資料などをみる限りは想定通りにいかない(33.3%)と推測しています。

この場合、リタイア必要額は約5,600万円。1人あたり約3,000万円必要となりますね。

どちらで計算するかは個人の判断ですが、政府の見通しよりも悪くなるという可能性があることは頭に入れて準備をしておく必要はありますね。

算出された老後の必要生活費はリタイア時点(働かないと決めた時点)で用意しておく必要があります。

そのため、甘めの見通し(政府の想定通りになった場合)でも1人あたり1,000万円、経済の落ち込みを加味した見通しで3,000万円を老後生活に入るまでに準備する必要があります。

いずれの場合も年金だけで一生を過ごすことは難しいので年金以外の収入を考える必要がありますね。

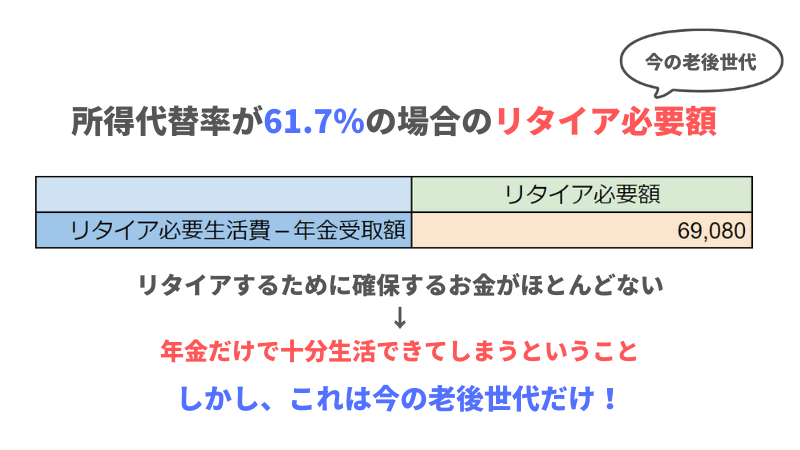

今の年金世代を見て「いけそうな気がする」は危険

年金で生活している今の年長者を見ていると「いけそうな気がする」という気がします。実際、今の年金受給者は生活ができています。

しかし、それは現役世代の64.1%分のお金をもらい続けているからに過ぎません。

試算を見ればわかりますが、61.7%分もらえている場合は多くの方が年金で生活できてしまうのです。

しかし、私たちが老後を迎える頃にはこの金額をもらうことはできません。

そこに気づかないと老後を迎えたときに大変なことになってしまうのです。

その意味でも老後資金の計算をしておいて今から計画を立てておくことが非常に大事になります。

老後を迎えるまでに必要な不足金をどう確保するか考えよう

計算しても分かる通り、老後資金は甘めの見通しでも夫婦で2,000万円(1人あたり1,000万円)以上もの大金が必要となります。

このお金をどのように確保するかを考えていきましょう。資産形成はまず積立貯蓄でできるかを考えます。

具体的な考え方は「資産形成をまず「積立貯蓄」で考えてみよう」でも詳しく解説しているのでぜひチェックしてください。

おそらくですが、貯蓄だけで老後資金まで確保するのはほとんどの方が厳しい結果になるでしょう。

貯蓄で無理だった場合に考える選択肢が「積立投資」です。

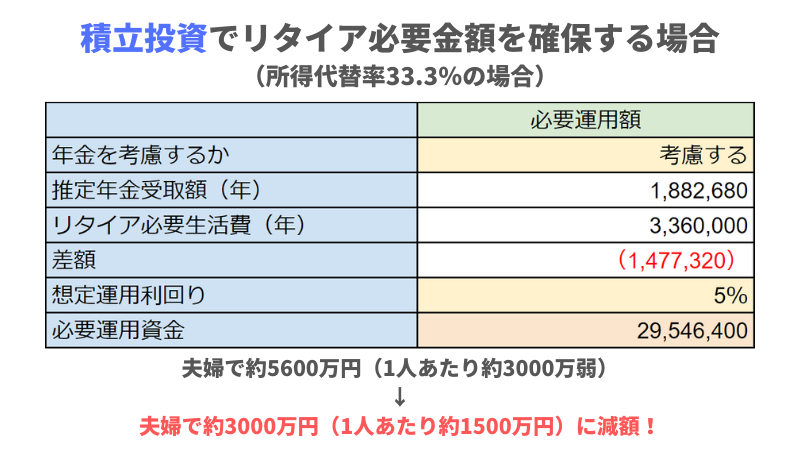

もし老後資金を積立投資で確保する場合はどう変化するのか試算してみます。今回は年金がもらえる金額が所得代替率33.3%の一番低いパターン(貯蓄の場合の必要生活費は夫婦で約5,600万)で見てみましょう。

年間利回りで考えますので、夫婦での年間のリタイア必要生活費(夫婦28万円×12ヶ月)から年間の推定受取額(夫婦78,445円×2×12ヶ月)を引いた差額を出します。

この差額が老後の年間あたりの不足金です。

この年間の不足金を自分の想定利回りで割って出てきた数字を元本として確保すれば、その運用で毎年足りない金額が補えるということになります。

想定運用利回り5%で考えるとして、この場合は差額の1,477,320円を5%(0.05)で割ります。すると、必要な金額は夫婦で約3,000万円(1人あたり約1,500万円)になります。

運用利回りは変動するので元本取り崩しになったりすることもありますが、理論的には100歳まで生きても元本はなくならない金額です。多少取り崩したとしてもおそらく100歳まで生きるのに十分なお金になるでしょう。

老後資金は大金だが必要!必要金額を算出し、若いうちから準備しよう

老後資金は一番最後に必要な支出であり、一番金額が大きい支出でもあります。そのため、どうしても何をすればよいかというイメージが湧きにくく、今の年金生活者を見てなんとなく「大丈夫だろう」と考えがちです。

しかし、きちんと計算して数字に出すと、年金だけで生きていくことが今後難しくなることがわかります。

この事実にいち早く気づき、若いうちに準備をしておくことが老後の不安をなくす第一歩なのです。

運用しないのであれば全額貯蓄になります。貯蓄での確保はおそらく厳しいとは思いますがそれでも計算してみることが大事。

ねんきんネットやねんきん定期便で見込み金額を確認後、所得代替率を考慮した老後貰える金額を計算し、老後必要なお金を引いて不足金を出します。そして不足分の老後資金は運用するのか貯蓄するのか決めて、運用するならいくら必要か計算しましょう。

投資で資産運用するのであれば若さは最強の武器になります。期間が長いほど複利の力が大きくなるのもありますが、若いうちから「投資」を経験しておくことが重要です。

年単位・月単位・1日単位で元本の変動があります。これは思っている以上に大きい変動なので、大きな変動を経験すると精神的にダメージを受けることもあるのです(月で100万動くことも余裕であります)。

そういった体験を若いうちから理解できる範囲で行い経験値を積むことで老後は変動に動じず安定して運用できるようになります。

老後にいざ投資を始めようとなると、まず理解するだけで大変な作業ですし精神的に変動に耐えられず挫折してしまうかもしれません。

したがって、投資を選択する場合は早いうちにチャレンジしてみましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。