住宅費用・教育資金・老後資金は人生の3大支出といわれており、それぞれには特別な事情があるため、私たちの資産形成には「投資」の力を借りる必要性があると「「預金ではインフレに勝てない」は本当か?私たちの資産形成に投資が必要な真の理由」でお伝えしました。

本記事では人生の3大支出のうち住宅費用の確保において、なぜ投資の力を借りる必要性があるのかについて詳しく解説していきます。

住居を持ち家にすべきか賃貸にすべきかという問題についてはマネーセンスカレッジでは「賃貸」を推奨していますが、基本的には個人の価値観や人生観によるものなので持ち家が人生に重要なものであれば買うべきです。

意外な事実として、持ち家と賃貸では実際にかかるお金はさして変わりません。ただし新築の場合は例外で持ち家のほうが2割ほど高くなります。

つまり、冒頭に述べた住居費用における「特別な事情」は、単純なお金の問題ということではありません。

すべての人が知っておきたい内容ですが、特に持ち家派の人にとっては重要度が高い問題なので最後までチェックしてくださいね。

教育資金・老後資金については以下の記事で詳しく解説していますので、こちらも合わせて読むことをおすすめします。

「住宅」は「老後」まで考える必要がある

持ち家にしろ賃貸にしろ、住居を選ぶ場合は「老後」の生活のことまで考える必要があります。

賃貸の場合は引っ越しという手段はありますが、老後を迎えてから賃貸を借りれなくなるというリスクもあります。その場合の選択肢として、終の棲家となる中古物件を買うという可能性も考えなければなりません。こちらについては後述します。

持ち家の場合は基本的に建てた家に老後も住み続けることになります。

持ち家を買う場合は、ほぼ確実に「住宅ローン」を組むことになるでしょう。ほとんどの人は「35年ローン」になると思いますが、これは視点を変えると35年分の家賃を前借りしているようなものです。

言わずもがなですが、35年という期間は非常に長いです。30歳に買ったとして、65歳まではローンを払い続ける必要があります。そこからすぐ老後生活に入り、人生100年と考えると残り35年の人生を買った家で暮らすことになります。

ローン返済中の35年+老後生活の35年の合計70年を同じ家、同じ地域に住み続けることを考慮して、まずはそれでも持ち家を持つ価値が自分にあるか考えてみましょう。

大事なのは家を買うあなたの意見です。友人や知人が家を買っているから、親が買えと言っているからというような第三者の意見や行動に左右されて安易に購入を決めるのはやめてください。

人生を左右する買い物なので、あとで後悔しないように自身の心と向き合って決めましょう。

老後を踏まえた住環境の問題点

住居の場所を決める際にどのような住環境が良いかは考えるかも知れませんが、その考えが現在から想像できる近い未来の範囲内でしか及んでいないことも多いです。

自分が老後を迎え、現役世代の頃と生活が変化したあとも住みよい環境であることまで想像して住環境を考える必要があります。

そこで大切になってくる視点が「人口」です。日本の総人口は現在減少の一途をたどっており、これにより私たちの老後の生活に大きな問題が生まれてしまうのです。

この問題を考えずに居住地を決めてしまうと、いざ老後を迎えた時に後悔することになりかねないため、特に持ち家派の方は頭に入れておきましょう。

人口減少によるサービス提供機能消失への対策が必要

老後の住環境を考えた時に特に重要になってくるのは福祉・医療サービスの充実度。つまり、自分の「終の棲家」となる住宅の生活圏内が福祉・医療サービスを不便なく受けられる環境にあることが大切です。

福祉・医療サービスの充実度を考える上でポイントとなってくるのは、ニュースなどでときどき耳にする日本の「人口減少問題」が関係します。

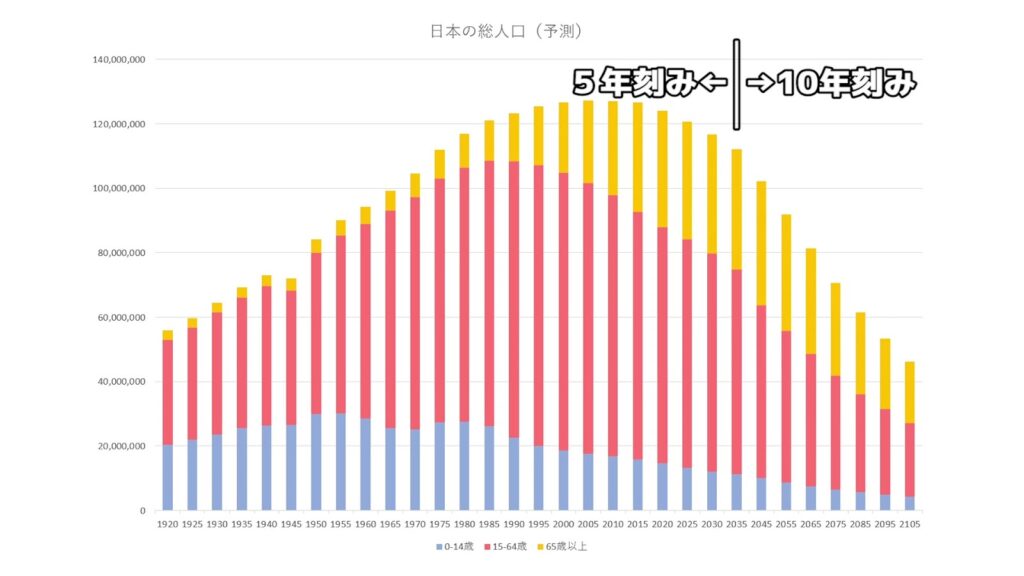

上のグラフは国立社会保障・人口問題研究所の「日本の将来推計人口」や総務省統計局の統計データ「人口推計」などを元にマネーセンスカレッジで作成した日本の総人口の予測グラフです。

グラフでは14歳以下の人口を青色、15〜64歳を赤色、65歳以上を黄色の線で示しています。

注意点として、図の横軸(年)は基本的に5年刻みですが、2035年からは10年刻みになっています。そのため、10年刻みのほうが5年刻みと比較すると動きが激しめに見えるので要注意です。

ただ、その点を加味しても2020年ごろからは目に見えて人口が下がりはじめているのがわかりますね。

仮に2020年時点で30歳の人が35年ローンを組んだ場合を考えてみましょう。現在の定年の年齢は65歳なので、ローンを65歳となる2055年で完済しそのまま老後生活に入ることになります。

2055年の総人口は約9,000万人と2020年から約3,500万人ほど減っています。これは東京圏(東京、埼玉、千葉、神奈川4都県)の人口とほぼ同じくらい。35年でそれだけの人間がまるまるいなくなることになるのです。

これはあくまで全国的な統計であり、実際はまんべんなく人が減るのではなく地域により増減幅に濃淡があると言われてます。

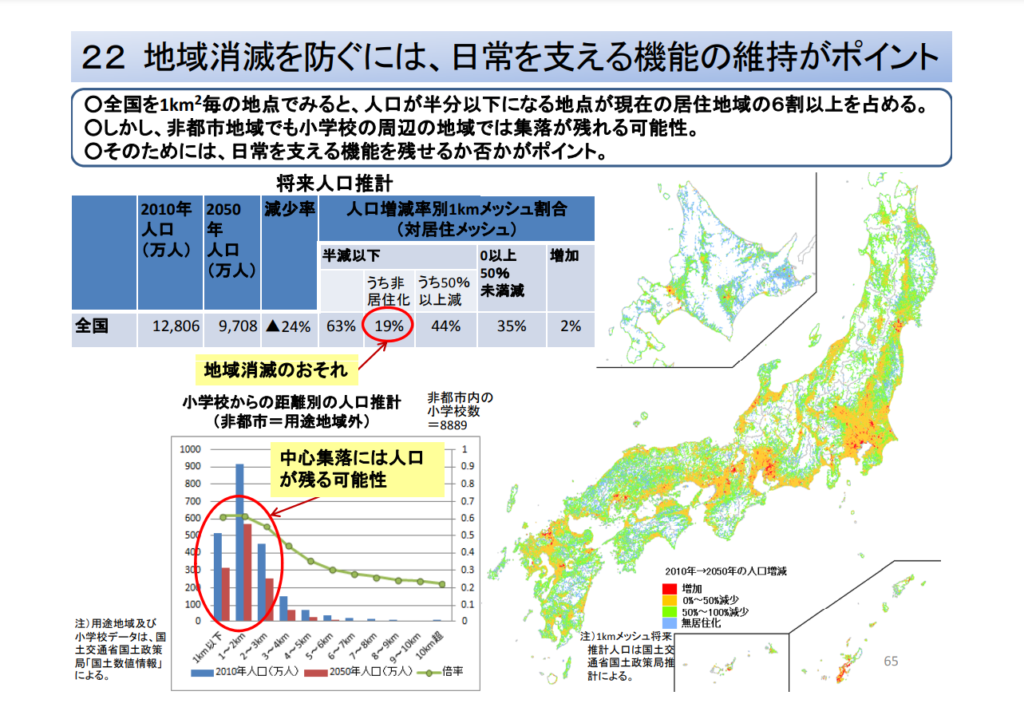

2055年時点で日本がどのような状態になっているかを見える化したのが、下図の国土交通省の政策課題勉強会の資料画像です。

将来人口統計の項目にある「人口増減率別1kmメッシュ割合」とは、全国を1キロ単位で網目状に分け、分けた1キロ圏内の人口の増減割合を示したものです。

この結果を見ると、1キロ圏内の人口が半数以下になってしまう地域が63%を占め、そのうち非居住化(=住民がいない)となるのが19%もあります。

全体的な減少率は24%ですが、この24%がまんべんなく消えるわけではなく、図右の地図で青・緑色に塗られている部分はすべて人口が半分以下となってしまうということですね。

現時点で人口30万人以下の地域は老後の生活が不便になる危険性が高い

このような状況になってしまうと、人口が減っていく地域は医療や各種サービスが維持できなくなり、サービス施設が消失したり新たに設置されなくなるということが起きはじめます。

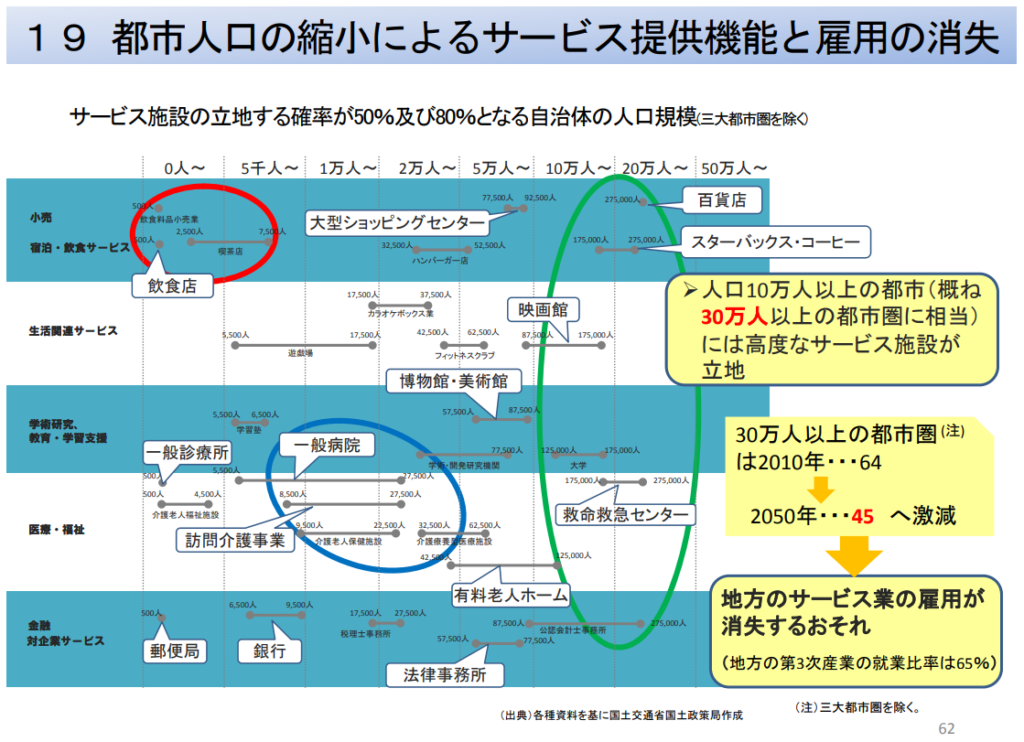

以下の図はサービス施設の立地する確率が50%および80%となる自治体の人口規模(三大都市圏を除く)を調べたものです。

サービス施設の各項目ごとの左端の点がその施設が立地する確率が50%となる人口規模、右端の点が80%となる人口規模となります。

前述したように、老後に大事になってくるサービスは行政を除けば医療や福祉分野のサービスになってきます。しかし、有料老人ホームの項目を見てみると、有料老人ホームが80%の確率で立地する人口規模は12万5,000人です。

救命救急センターにおいては27万5,000人で80%となり、大きな都市でないと設置されないことが示されています。

このデータの結論としては、人口10万人以上の都市(30万人以上の都市圏)には高度なサービス施設が立地しているということになっています。

ということは、私たちが老後を迎える時に必要なサービス施設が立地しているであろう地域に住居を構える必要性があるというわけですね。

今後の人口減少の予測を加味すると、老後を迎える時期にもよりますが、マネーセンスカレッジでは2023年現在の人口が30万人以上の地域がマストと考えています。予測はなかなか難しいですが、自分自身が老後を迎える時点で30万人以上の都市がベストと言えます。

地方自治法で定義されている「中核市」というものがあり、この中核市に指定されるには人口が20万人以上という決まりがあります。

中核市に指定されると保険や福祉などの市民サービスが都道府県から権限委譲されるため、よりきめ細かいサービスが期待できます。条件には合うのですが、2023年現在で20万人規模の都市ではもしかすると将来10万人を切ってしまう規模になり、サービスが維持できない可能性も考えられます。

この点を考慮すると、最低でも20万人の都市圏内で可能であれば30万人超の都市圏内がマストでしょう。

これから人口はどんどん減っていきます。現時点ですでに人口30万人を切っている地域は今後都市機能が維持できないところが出てくると予想できます。

いま現在が20万人規模の中核市に住んでいたとしても、今後は財政が成り立たなくなる、もしくは行政サービスの縮小やコミュニティ分割などの厳しい状況になるかもしれません。

自分が都市に住んでいなくても、生活圏内に30万人以上の都市圏があれば問題ないかもしれませんし、もしくは市町村合併などで回避できることもあるかもしれません。

いずれにしろ、現時点でお住まいの地域がどこなのか、それによって今後の対策が変わってきます。

総務省が公開している「住民基本台帳に基づく人口、人口動態及び世帯数」などで都道府県の人口などがわかるので、まずは自分の住んでいる地域の人口規模を把握してみましょう。

2023年をピークに世帯数も減少していく

これまでは人口について考えてきましたが、世帯数も減少していきます。

国立社会保障・人口問題研究所の推計によると、日本の世帯数は2023年の5,419万世帯をピークに、その後は減少に転じていきます。2040年には5,076万世帯にまで減少し、約20年間で約350万世帯(年間17.5万世帯)が「消失」します。これは、住居となる家屋がこの分だけ不要になることを意味します。

さらに「単身」や「夫婦と子」の割合は増加していきますが、「ひとり親と子」の割合は減少していきます。世帯数の減少だけでなく、世帯の中身も変化していくのです。これは、間取りや広さのニーズや住まい方が変わるということでもあります。

戦後、急速に増える人口に対して住宅が足りず、住宅不足を早急に解消しなければなりませんでした。その数なんと420万世帯。20年経った1968年(昭和43年)にようやく総住宅数が総世帯数を上回りました。

その後も増え続けていき、高度成長時代以降の推移を見ると、1968年から2018年の50年間で2,800万世帯を超える世帯数増加がありました。これは人口にして5,000万人から6,000万人になり、国が一つできるくらいインパクトのある人口・世帯数の増加だったといえるでしょう。

それが、2008年に1億2,808万人をピークに人口は減少に転じており、2023年から世帯数も減少し始めます。

いま、日本の住宅を取り巻く環境は、大きな転換点を迎えているといえます。

持ち家を持つことを「不動産投資」と捉える方もいらっしゃいますが、そうであれば、本項や前項の人口や世帯数の減少、都市化や過疎化を踏まえて、購入する土地を選んでいるでしょうか。残念ながら到底そうは思えません。

さらに三大都市圏であれば大丈夫なのでは、と考えておられる方も多くいらっしゃいますが、東京都であっても約20%の都市が「消失」します。

高齢化率も急速に上昇していく

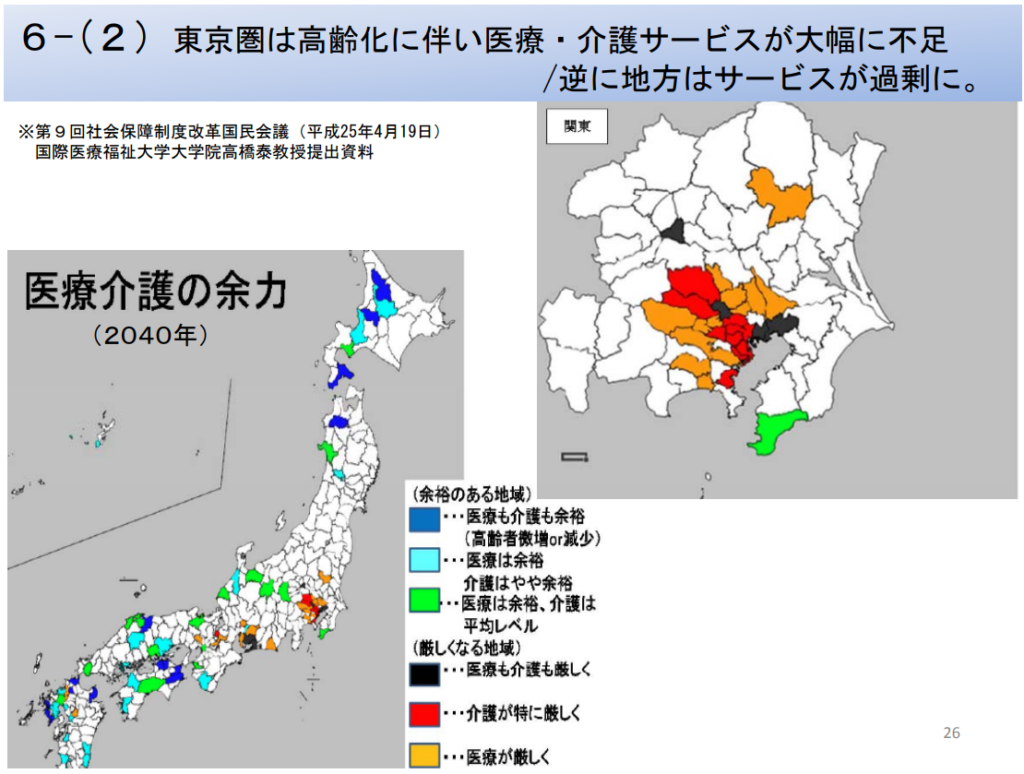

三大都市圏は人口や世帯数減少の問題だけではなく、高齢化率の問題も抱えています。人口移動が都市部に集中することで高齢化も進んでいきます。

日本全国で人口が減少していく中で平均寿命が伸びていくことから、全体として高齢化率が上がっていくのはみなさんもご存知のことでしょう。

また、都市(特に三大都市圏)には若者が流入していくから大丈夫というイメージがあることも理解できます。

しかし、イメージではなく数字で捉えることが重要です。

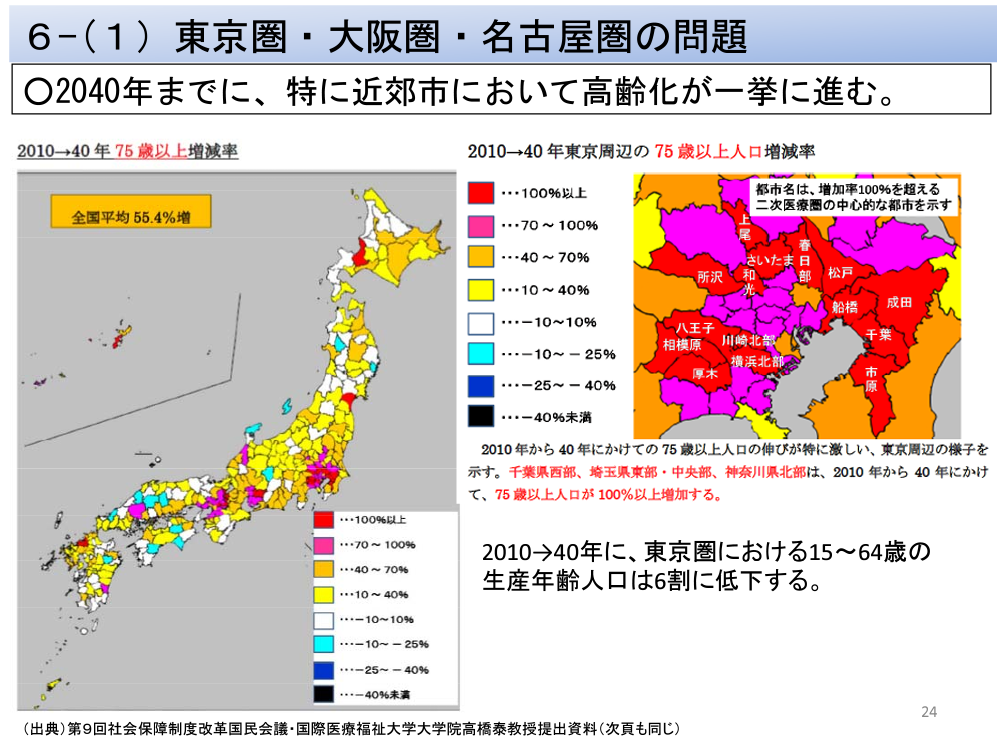

2010年から2040年の30年間で75歳以上の増加率は全国平均で55.4%増。その中で三大都市圏は100%以上の増加率になります。

都市には若者が集中するというイメージだと思いますが、2040年ではすでに日本の若者の数は相対的に少なく、都市には高齢者が集中していくのです。

75歳以上の高齢者が増え続ける中、都市としての機能が維持できるのでしょうか。これは世界のどの国も経験したことのない未知の体験となります。

このような状況下で35年間の住宅費の前払いをローンで行い、いま住んでいる地域に安易に持ち家を持つことの危険性を十分に考慮していただきたいと思っています。

老後の住居は身内の近くに

老後を過ごしていくにあたって介護や認知症の問題とは切り離せません。もし、そうなったときに夫婦であれば互いに助け合うこともできるかもしれません。

しかし、程度によっては老老介護では乗り切れず、その時に頼りになるのは第三者になります。老後資金が潤沢にあれば老人ホームなどの老人保健施設の選択肢もあると思いますが、自助努力で乗り切るのであれば頼りになるのは家族でしょう。また、夫婦いずれかが亡くなり、独り身になったときにも頼りになるのは家族となります。

子どもたちが巣立ち、周りに頼りとなる人がいなくなった地域にある持ち家に住み続けるのが本当に人生の選択としてベストなのかを考える必要があります。住環境を柔軟に考えるのであれば、同居は無理だとしても子供たちの近くに住むという選択肢も取りえます。

同居や近くに住むという選択肢が取れるのも持ち家か賃貸かによって大きく変化するのではないかと考えます。

持ち家を処分して、家族のいる地域に引っ越すこともできると思いますが、人口減・世帯数減・都市の超高齢化を受ける時代に持ち家を売却する価値が残っているのかもわかりません。

高齢者の賃貸住宅の貸し手がいないという問題を解決する方法としても、老後の終の棲家にこそ、住宅費用は必要なのではないでしょうか。

地域がどこになるのかは子どもたちの住まいによって変わります。それがいまからわかるでしょうか。

このような考えからマネーセンスカレッジでは若年層の住宅取得に懐疑的なのです。

賃貸派・持ち家派の住宅の考え方と投資の必要性

これまでの内容を踏まえて、賃貸派・持ち家派それぞれの立場で今後の対策を考えてみましょう。

まず前提として、2023年現在30万人以上の地域に住んでいる人はおそらく老後もいまと同等程度の行政サービスや福祉・医療環境があると考えられるため住む地域を変える必要はありません。

有料老人ホームの設置数も少なくなるため、賃貸物件から有料老人ホームに住み替えるという選択肢が取れなくなる可能性がでてきます。

また、人口30万人以上でも三大都市圏、特に人口が集中する関東圏については高齢化が一挙に加速し高齢化率が非常に高くなることで、著しく福祉や病院医療のサービスが不足すると指摘されています。

現時点で30万人を下回る地域や関東圏に住んでいる方は、ゆくゆくはほかの都市部に引っ越すということを考えておく必要があるでしょう。

賃貸派:老後に賃貸を借りられないリスクを考慮し、中古物件を買う可能性を踏まえた資金を積立投資で準備するのがベスト

賃貸派が住居を変える場合に必要となるお金は基本的には引っ越し費用なので、投資の必要性は一見なさそうに思えますが、実は老後の賃貸暮らしには若い時代にはなかったリスクが生まれます。

それは「老後に賃貸を借りることができない(借りにくい)」ということ。

大家さんからの視点から見て、いわゆるシニア世代に賃貸契約をするということはリスクでもあります。

- 身体的な懸念(病気等で部屋内で死亡する可能性が若者より高いため資産価値が下がるかもしれない)

- 金銭的な懸念(収入がなく年金と預貯金を切り崩して生活するため将来的に家賃滞納者となる可能性がある)

- 保証人が見つからない など

高齢者と契約する場合、先に述べたようなリスクが大家さんに発生するのです。

もちろん絶対に借りられないというわけではありませんが、契約に消極的になる要因があるため、望む条件の物件を借りられないということは大いに有り得る話です。

このことを考えた場合にひとつの選択肢として、終の棲家となる中古物件を買うというパターンも考えておいてよいでしょう。そのくらいのリスクを考慮して多めにお金の準備をしておくと安心できます。

人口が減れば物件の需要が減り物件価格も下がるため、中古物件であれば夫婦2人で生活するのに十分な家が1,000万円かからず購入できるでしょう。おそらく数百万円あれば買えるかもしれません。1,000万円ほどあれば終の棲家としては十分すぎるほどいい家が買えるはずです。

物件の間取りも選べます。子どもがいる家庭の一軒家であれば、おそらく2階建てか3階建てになると思います。

老後を迎えるにあたって、狭い急な階段を上り下りすることは骨が折れるどころか危険でもあります。本当に骨が折れてしまって寝たきりになることも十分考えられます。

終の棲家として、バリアフリーとまではいかなくともマンションや平屋などフラットな家を選ぶことも可能だと思います。

このための資金を用意するために、積立投資が必要になってくるでしょう。数百万円でも買えるため、人によっては積立貯蓄でも準備できるでしょう。貯蓄で間に合うならそれでも問題ありません。

しかし、終の棲家を買うとしても必要になるのは10年以上先になります。それだけの期間があれば、長期投資での元本割れリスクは限りなく低くなるので、積立投資をしたほうがお金も増えるためおすすめです。

持ち家派:メンテナンス費用や引越し先の住宅費用として積立投資が必要

持ち家派の人は、まずいまから家を建てようと考えている方には、2023年現在で人口30万人以下の地域に家を持つことは本当におすすめしません。

いまから買うなら三大都市圏(特に東京圏)以外の人口30万人超の都市圏内に家を建てるほうが老後を考えるとおすすめです。持ち家の場合は賃貸のように引っ越しもできない、いわば一発勝負みたいなものですので、しっかり考えましょう。

すでに持ち家がある方で人口30万人以上の都市圏に住んでいる方は、今度は自身が亡くなるまでのメンテナンス費用(維持費・修繕費)が必要となります。

「人生100年時代」と言われる現在、100歳まで生きるとして30歳に家を購入した場合は70年間という長い間住み耐えなければならないのです。

いまの日本住宅は昔の日本家屋のように丈夫なわけではありません。当然年数が経てば修繕する箇所も規模も大きくなってきます。日本は災害も多いので災害による大規模な修繕もあるでしょう。

これらの事情も加味すると、家のメンテナンス費用は積立が必要となる項目です。

アットホームが2021年に発表した「新築一戸建て購入後30年以上住んでいる人に聞く「一戸建て修繕の実態」調査」によると、平均築年数36.8年で平均総額532.1万円の修繕費用がかかったという調査結果が発表されています。

当然築年数が経つほど費用が高くなり、築50年になると木造で平均630万円、鉄筋・鉄骨造で平均1,475万円となっていました。

前述したように30歳で購入して100歳で死亡するとした場合は70年間住み続けることになります。先ほどのデータを参照する限り、下手すると合計1,000万円近いお金が必要となる可能性も考えられますね。

これだけのお金を準備すると考えると、やはり積立投資で複利の力を借りるほうが最適です。少し極端ですが、上の例だと積立期間は最大で70年間もあります。これだけの期間があるのであれば長期の積立投資のほうが元本割れのリスクも少なく、より多くの利益が得られるのでおすすめです。

持ち家がいま現在人口30万人以下の地域にある方は積立投資がほぼ必要となるでしょう。

老後を迎えた時にその地域は医療や福祉など各種サービスが十分に受けられない可能性が高いため、いまの持ち家を売却してサービスが十分に受けられるところへの引っ越し費用などの拠出が必要となってきます。

これから人口がどんどん減っていく地域ということは必要とする人が少なくなるということなので、いまの持ち家の売価はどんどんと下がっていきます。早めに動いて売却できたとしても、その売却益で同じスケールの家を買うことは厳しくなってくるでしょう。

持ち家を買い替える費用を確保するためには投資の力を借りるのがベスト。

先述したように現在でも1,000万円あれば終の棲家として十分すぎる中古物件が買えるので、ここを目標とするのであれば長期の積立投資でリスクを抑えつつ確保しましょう。

老後を考えた能動的な住宅選びができるよう投資で準備しておこう

特にマイホームを持ちたい方や既に持っている方にとっては不安を感じさせるような内容となっていますが、決して煽っているわけではありません。

今はあまりピンとこないかもしれませんが、今回紹介したような日本の人口減少とそれにともなう低人口の地域のサービス提供機能などの消失は、かなり現実的な問題として降り掛かってきます。

30万人以上の三大都市圏を除く都市圏は2010年時点で64都市ほどありますが、2050年には45都市まで激減し、地方のサービス業の雇用が消失するおそれがあります。

総人口の減少は日本だけが抱える問題ではありませんが、日本は全世界に先駆けてこのような状況を迎えることになるでしょう。

国や地方自治体、企業がサービス維持のためになんとかしてくれると期待して受け身になっているような時代ではありません。サービスをただ待つのではなく受けられる環境に身を置けるよう能動的に動いていくような生活スタイルが今後は求められるのかもしれません。

医療・福祉サービスの充実を考えれば「現人口30万人」がひとつのキーワードとなります。これを踏まえて現状と老後に何を求めるかを考え、今から準備してほしいと思います。

特にいま都市圏に住んでいない方は1つ大きな岐路になると思うのでしっかり考えましょう。

ずっと賃貸もしくは持ち家で暮らす以外にも、途中から持ち家もしくは賃貸にシフトする、家を売却・解約して有料老人ホームに入居するなどさまざまな選択肢が取れます。

今後人口が減り、おそらく住宅市場はデフレが進んでいくでしょう。マネーセンスカレッジは賃貸を推奨しているので、賃貸で暮らして老後は終の棲家としてデフレで下がりきった都市圏の中古物件を買うという選択肢もありなのではないかと考えています。

どのような選択を取るにしても、資金面に余裕を持ってあらゆる状況・選択肢にも対応できるようにしておくと安心です。

住宅費用は基本的に大きな支出となりますが、必要となる時期までに十分に時間があることが多いです。であれば、長期投資で元本割れリスクを極力抑えつつ複利の力でお金を増やしていくほうが合理的なのでおすすめ。

マネーセンスカレッジが推奨している全世界投資は平均年利回りでも5%、期待利回り7%の実績があります。初心者にも始めやすいので興味がある方はぜひ以下の記事をチェックしてみてください。

今回の内容は会員制プログラム「チーム7%」内で動画解説を行っています。本サイトの内容からまた一歩踏み込んだ情報などを動画やテキストで解説していますので興味がある方はまずは無料のチーム7%プレ講座を受講してみてください!

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。