借金については「基本的にやるものではない」というのが原則。しかし、これはあくまで原則であってローンや借金は何が何でもするなと言っているわけではありません。

実は、マネーセンスが考える「借金してもいいパターン」が3つほどあります。本記事ではどのような場合に借金をしても良いのかについて解説していきます。

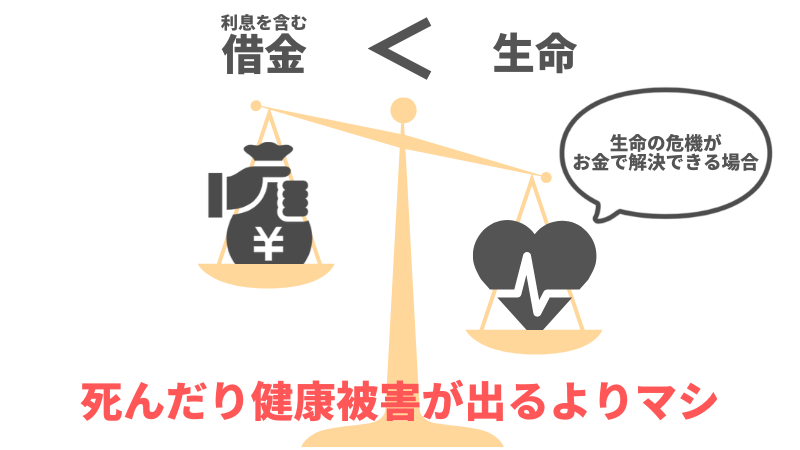

借金してもいパターン①:命や健康の危険がある場合

命はお金では買えませんが、お金で命の危険から脱することができる場合はあります。そして、その場合は当然生命を優先すべきです。

たとえば手術代がないけれど、手術しないと命の危険があるといった直接生命の危機に直結する事態の場合はローンや借金はやむを得ないでしょう。死ぬよりはマシです。

「健康」については範囲が広いため少し場合分けが必要です。

たとえば健康食品や効くかどうかわからないものにお金をかけるのは、自分自身の収入に見合うもので適度にやれば問題ありませんが、借金してまでするものではありません。

水道が止められるなど、放っておくと健康被害が出る場合や災害が起きてどうにもならない場合などは借金もやむを得ないと言えるでしょう。

重要なのは、本来はこういう非常事態に借金をするということにならないように万が一の際の生活防衛資金などを貯めておくということです。

生活防衛資金は自分の生活や身体を守るという意味でも投資よりも優先度の高いお金です。詳しくは以下の記事でも解説していますのでチェックしてみてください。

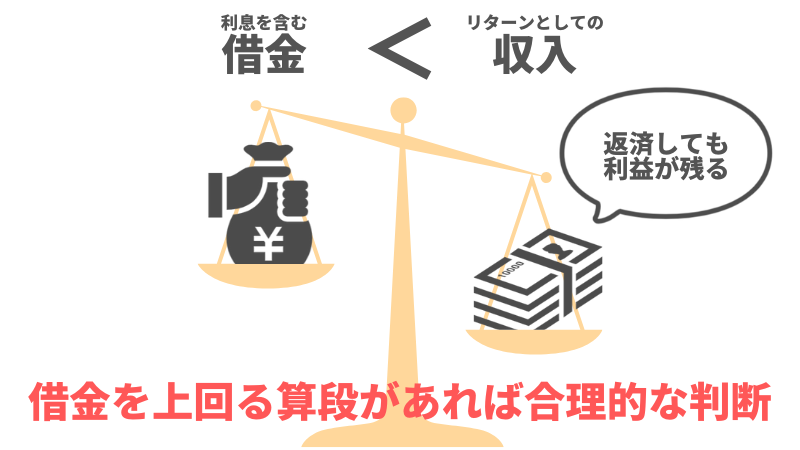

借金してもよいパターン②:借金+利息を上回る収入を得られる場合

もし借金をしても、その借金によって得られる収入が利息を含めた借金の総額よりも上回るという計算ができているのであれば問題はありません。

借金をすることで結果プラスになるのですから、それは合理的な手段と言えるでしょう。

重要なのは借金+利息を上回る収入が得られるという「計算ができている」ということ。

未来のことなので当然不確定要素はありますが、借りた分を上回る収入を得られなくなるリスクを1つずつ潰しておくことが大事になります。

何か事業などのアイデアがあって借金したいとして、それに対して考えが及ぶ範囲でリスクを潰しておくということができており、かつ第三者に言っても納得できるものであればチャレンジしてもよいでしょう。

このパターンでよく引き合いに出されるのが不動産事業(不動産投資)です。不動産投資は投資の面もありますが事業の面が色濃いためここでは不動産投資ではなく不動産事業と呼びます。

不動産を自分自身で借金(銀行ローン)して買い、顧客を付けて家賃を得るという事業で政策金融公庫や政府系の金融機関からお金を借りる場合、事業計画書を提出して聞かれる質問にきちんと答えられないとお金を貸してくれません。

逆に言えば借金+利息を上回る収入が得られる(収入が得られなくなるリスクに対して対策が取れている=利息含め回収できる)と判断されたから、金融機関から借金ができるということなのですね。

借金をしてまで投資をするのはおすすめしない

また、投資に関していえば「借金して投資をしてもいいのか?」という議論もあります。

たとえばマネーセンスカレッジの会員制プログラムである「チーム7%」では全世界投資で期待利回り7%、平均利回り5%を目指せる運用を行っています。

平均利回り5%ということは、お金を1%の金利で借金して運用すれば4%分の利ざや(借金の利子と投資で得た利息の差で得られる利益)が取れるという計算ができますが、これは果たしてやるべきかどうかということですね。

これについては、理屈上はアリですが、基本的に他人のお金を借りてまで投資をするものではないと考えます。

まず、金融機関はお金を貸してくれません。

金融機関からの借金は、借りたあとの動きについて基本的に口出しされることはありません。契約に基づいた返済をしていれば何も言われないため、借りた後については比較的自由なのです。

ただし、口は出さないが返済は確実にやってもらわないと困るため、金融機関からの借金は契約の段階でかなり詳細を詰めるのですね。

先述した不動産事業の例のように契約前にリスクを潰すなどかなり煮詰めるのであれば可能性はあるかもしれないが、個人の投資のようなケースではまず無理でしょう。

なぜ投資に金融機関がお金を貸さないのかの細かい言及は避けますが、ひとつ挙げるとするならば、不動産事業ならば賃貸人を探す客付けや部屋の改装や設備のグレードアップなどを行うことができますが、投資はこれらのように「市場に働きかける」ことができません。そのためリスクを抑えることが難しいということが挙げられます。

金融機関が無理であれば個人間の融資になります。利ざやが確保できる範囲の金利で貸してくれる人を個人的に募集するといった形ですね。

法律などいろいろな問題をクリアしたとしても、個人間の融資になると金融機関からの借金と異なり、借りている間は貸した側が口を出してきます。

口を出してくるということはさまざまな問題やトラブルが発生しやすくなるというのは想像に難くないでしょう。

そのため、他人のお金を個人的に借りてまで投資をするものではありません。

奨学金を借りて投資をするのは「条件付き」でアリ

この項目に関連して「奨学金を借りて運用するのはどうなのか?」という議論もあります。

奨学金の場合は個人間ではなく日本学生支援機構などの公的機関や団体などからの借金であるため、契約に基づいた返済の実態があれば口を出すことはありません。

加えて利息が非常に低く、借金+利息を上回る収入が見込めるため、借金してもよい条件には合致しています。

もちろん条件には合うため理屈上は問題ありませんが、奨学金だと子どもを巻き込む形になることを留意しておかないといけません。

親だけでなく、子どもも十分なマネーリテラシーを持ち合わせていないとお金が増えるどころか転落してしまう可能性があるため、儲かるかもという安易な気持ちでやるべきではないでしょう。

また、奨学金のお金そのものを投資に回すというのは制度の悪用でもあります。すでに学資をまかなえるほどのお金を確保している上で奨学金はそのまま学資に充て、学資に回す予定だった自分自身の手元にあるお金をそのまま投資の運用に回すといったようなものであれば問題ないかもしれません。

ただし、親子それぞれがこの方法がお得になるかどうか計算して理解できるマネーリテラシーを持ち合わせており、お金を感情をコントロールできることが条件です。

これについては以下の記事で詳しく解説しているので興味がある人はチェックしてみてください。

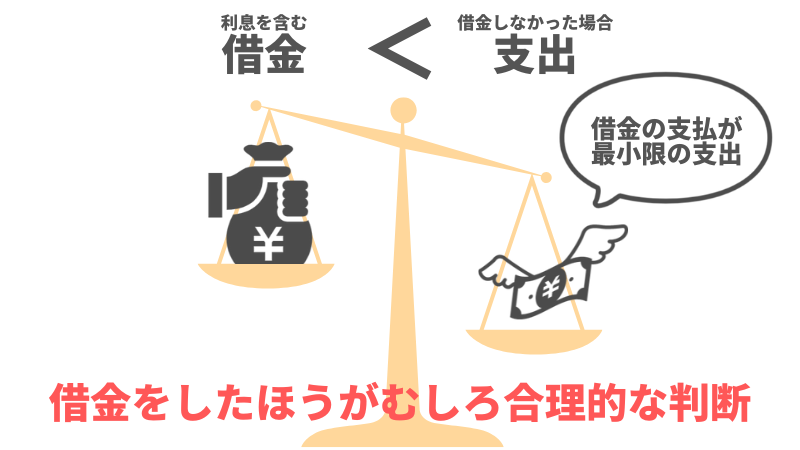

借金してもよいパターン③:借金+利息を上回る支出を抑えられる場合

借金をしないままで時間が経過すると、借金以上の支出が上乗せで発生する可能性があるという状況があります。

たとえば災害などで家が倒壊しそうになって解体する必要が出てきたり、敷地内にある木が倒れそうで引っこ抜かなければならない場合などですね。

このような状況でお金がないから放っておいたり後回しにした結果、たとえば家や木が倒れて他人の敷地に損害を与えたり誰かに怪我を負わせてしまったりするという危険が考えられます。

これが実際に起こって損害賠償が発生してしまえば、本来の解体・撤去費用に加えて賠償金が上乗せで発生してしまうことに。

このように、お金がないため問題を放置することでさらなる支出が生まれる危険性がある(=借金が支出を最小限に抑えられる手段である)場合は借金もやむを得ないでしょう。

ただし、ここでもこのような事態に借金しなくてすむように生活防衛資金を備えておくべき、ということは言えますね。

住宅ローンは賃貸による支出を抑えるから借りても問題ない

日本でトップクラスに利用されている住宅ローンについて、マネーセンスカレッジは住宅ローンはダメと言ってはいません。

持ち家と賃貸では賃貸の方を推奨していますが、持ち家が自分の人生や生き方において幸福の要素であるならば持ってもよいというスタンスです。

基本的に賃貸の場合は賃料、持ち家の場合は住宅ローンが住居費の主な支出となるので、持ち家を持つということは「将来、賃料という支出を抑えることができる」ということとも言えます。

これは本項のパターン③に当てはまるのでしてもよい借金と考えられます。

住宅ローンを組む際に重要なのは、賃貸に住むことで将来自分が払い続けるであろう賃料の総額と持ち家に住むことで支払うすべてのお金の総額をしっかり天秤にかけて判断・制御することです。

賃貸に住む場合は基本的には賃料が住居費であり、他にも引越し費用や家財の入れ替えの費用などが都度発生します。

一方、持ち家の支払いは住宅ローンだけではありません。

賃貸の場合はエアコンやトイレなどの修理や壁の塗替えなどは基本大家さんがやってくれるのですが、持ち家の場合は当然ながら全部自分がやらないといけません。

このような修繕費の他に税金(固定資産税・都市計画税)などもかかります。

このような維持費なども盛り込んで考えると同じグレードであれば実は賃貸も持ち家もかかるお金としてはあまり大差ないのです。

しかし、持ち家になると維持費のことを無視してグレードを上げてしまう人も少なくありません。

しかも、耐久性や防犯性など大事な部分ではなくアイランドキッチンやメンテナンスのかかる床暖房など、別になくても困らない(あったらいいな程度の)機能をつけてしまうのです。

ちなみに持ち家は最終的に売ればいいので資産価値があるという方がいらっしゃいますが、これらの「自分仕様」の装備は持ち家の売却価格にはまったく評価されません。つければつけるほど損をするのが現在の中古不動産市場の価格相場になります。

結果、持ち家のほうが支出がかさんでしまう人もいます。そうなるとこのパターンには当てはまらなくなるので、持ち家を持ちたい人は賃貸と持ち家のお金をきちんと計算・比較ができる合理的な判断力とお金をコントロールできるリテラシーも必要です。

3パターン以外の借金は基本NG!感情優先の借金はやめよう

今回紹介した3つのパターン以外の借金は基本的に全部NGです。買い物でのローンやリボ払いなど、借りたお金が何も生み出さない「浪費」のための借金はやるべきではありません。

「お金の使い方」については欲しいという感情と理性(経済的合理性)をかけて、その上で感情が上回ればお金を払ってもいいでしょう。

何故ならそれは豊かさなどのお金にかかわる領域ではなく、個人の求める幸せの領域になるからです。

マネーセンスカレッジは「幸せで豊かな生活」を送っていただきたいという想いでコンテンツの発信をしています。

「幸せ」については人それぞれで他人が口を出せるものではなく、お金を基準にするものではありません。

しかし、「借金」については話が別です。

幸せを求めるのは間違いではありませんが、その手段が借金であるのがダメなのです。それでは豊かな生活が遠のいていきます。

どうしても欲しいならそのためのお金を貯めて買えばいいのです。借金に関しては感情優先の判断は絶対にしてはいけません。

幸せを手に入れるための「感情」と豊かさを手に入れるための「理性(経済的合理性)」を天秤にかけ、経済的合理性がないのであればそれはおそらく不必要なものでしょう。

どうしても欲しいという感情が勝るのであれば、借金するのではなくファイナンシャルプランに組み込むなどしてお金を貯めて手に入れましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。