私たちには、毎月の家賃や食費などさまざまな支出があります。このような支出を計算する際に金額ばかりに注目しているのではないでしょうか。

「毎月〇〇円かかった」のように、額面でみることは間違いではありません。ただ、お金に振り回されたくない場合は、常にパーセンテージ(%)で考える癖を身につけることをおすすめしています。

今回の記事では、お金をパーセンテージでみるべき6つの理由を解説します。毎月の出費が多くて貯金が苦手な方は、ぜひ記事を読んでお金を貯める参考にしてくださいね。

理由1.支出を制御できるようになる

お金をパーセンテージで考えることがおすすめである1つめの理由は、収入が増えても支出の制御を行いやすくなるためです。

多くの方は収入が増えた場合、増加額に比例して支出が増えてしまうことがあります。

たとえば、毎月の給料が30万円から31万円に上がったとしましょう。ほとんどの方は「給料が1万円増えたから、自由に使えるお金も1万円増える」と考えるのではないでしょうか。

お金を金額だけみていると、上記のような考え方になってしまいます。

ただ、給料が1万円増えたとしても、あなたが使えるお金は1万円分増えるわけではありません。

パーセンテージで考えると、1万円の昇給は3.3%の増加(1万円÷30万円×100=3.3%)ですよね。

つまり、給料全体でみると3.3%しか増えていないため、自由に使えるお金も3.3%しか上がっていません。もし毎月1万円のお小遣いがあった場合は、330円(1万円×3.3%=330円)しか増えないのです。

そのため「給料が1万円増えたからお小遣いも2,000円や3,000円あげてくれ」という感覚では、逆に支出がどんどん増えてしまうわけですね。

このように、パーセンテージで判断することで収入と支出の関係を冷静に捉えられるため、たとえ収入が一気に増加しても支出の制御を行いやすくなります。

理由2.他人と比べなくなる

2つめの理由は、常にパーセンテージで考えると他人と自分のお金を比べなくなります。

収入や生活レベルはどうしても差が生まれてしまうもの。この差を他人と比較してしまったときに「痛み」を感じることがあります。

たとえば、収入がほぼ一緒の同僚と家賃の話になったとしましょう。

- 同僚A:家賃10万円の賃貸

- あなた:家賃6万円の賃貸

自分より4万円も高い家に住んでいる同僚に対して、うらやましく思う感情が出てくるかもしれません。

このような劣等感は、お金にまつわる痛みの一種ですよね。同僚と比べて生活レベルが低い自分が劣っているように感じてしまうのです。

しかし、これを金額ではなくパーセンテージで考えてみると違った捉え方ができます。

- 同僚A:総収入の30%の家に住んでいる

- あなた:総収入の20%の家に住んでいる

マネーセンスカレッジでは、QGSという考え方をもとに家賃と保険料を合わせた費用は手取り収入の25%以内に抑えることをおすすめしています。

したがって、パーセンテージで比較した場合はあなたのほうがお金の使い方が健全であるといえるわけです。

金額の大小だけ見ると、どうしても評価が他者との比較になってしまって劣等感を感じてしまいます。

そのため、支出を金額の大小ではなく収入に対する比率で見て、自分が収入に見合った支出のバランス感覚を持ち合わせているかどうかを評価しましょう。

この考え方だと他人がどうであれ、自分がきちんとしたお金の使い方ができていればそれでOK。他人と比較することもなくなります。

トラブル発生時に支出のバランス感覚のズレがあると危険

10万円の家賃を払っている同僚Aの場合でも、その支出分の価値を十分理解して享受しているのであれば問題はありません。

ここで重要なのは、支出のバランス感覚がズレた状態で生活してしまっているのかどうかということです。

もし、病気や怪我などで働けなくなり収入が減った場合、支出感覚がズレていると普段通り買い物をして、高い家賃の家に住み続ける可能性があります。

その結果、貯金がなくなり窮屈な生活を送ったり、最悪の場合は借金をしたりするかもしれません。

家賃や生活費を常にパーセンテージで考えていれば、支出のバランス感覚のズレは起きなくなります。収入に対する健全な支出割合を把握でき、手元に入るお金が減ったら自然と支出も減らせるのです。

理由3.アクシデントに耐えられるようになる

アクシデントとはたとえば怪我や病気です。

サラリーマンの方であれば、怪我や病気で働けなくなった場合は、傷病手当金もしくは労災保険からの休業補償などが入ってきます。どちらも計算方法は異なりますが、自分自身の収入に対して66%(2/3)支給されます。

66%支給されることはわかっているため、自分の収入に対して支出が何%あるのか把握していれば、アクシデント後も普段通りの生活を続けられるかどうかわかりますよね。

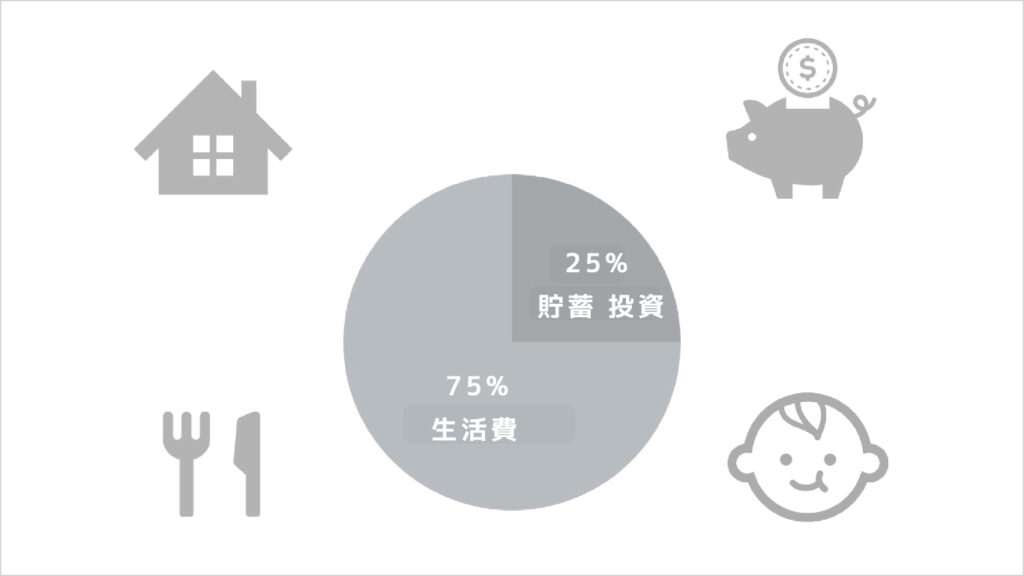

支出のバランスは、家計を固定費・変動費・自己投資・貯蓄に4分割するQGSという管理法を推奨しています。

この方法で毎月手取り収入の75%で生活し、残り25%のお金で万が一のときのお金である生活防衛資金や貯蓄を形成していくのが理想の家計バランスです。

要するに、普段手取り収入の75%で生活をしている方なら、多少貯蓄を切り崩すかもしれませんが、66%分の支給があれば問題なく暮らせるはずです。

しかし、普段の支出を金額で考えていた場合、途端にお金の管理が難しくなります。

支給されるお金が収入の66%といわれても、生活費が手取り収入の何%必要なのかを把握していません。

そのため、支給されるお金(66%)で本当に今の生活が維持できるのか判断ができず、大きく生活や家計が崩れるアクシデントに耐えられず精神的に不安になってしまうのです。

パーセンテージで考えていれば、お金の管理がしやすく、支出の見直しも簡単。

収入が途絶えても生きていけるだけの生活防衛資金も確保していれば、精神的に余裕があるので、アクシデントがあっても乗り越えられるでしょう。

急な出費で家計が崩れないようにするためには、生活防衛資金の確保は必須事項です。下記の記事で詳しい内容を紹介しているので、ぜひご参照ください。

理由4.支出の予算感を把握できるようになる

お金をパーセンテージで考えると、自分が扱える金額を超えた支出を把握できるようになります。

ここでいう「自分が扱える金額」とは、あなたの人生の中で一番大きな支出のこと。たとえば、車を300万円で購入した方は、300万円が自分が扱える最大の金額になりやすいです。

300万円を超える支出に関しては、どのように貯めたり、扱ったりしたらいいのかわからなくなるのです。

そのため、たとえば「教育資金は700万円必要です」といわれても、いまいちピンとこない方が多いのではないでしょうか。

貯金を始めないといけないとは思うかもしれませんが、毎月いくらの貯金が必要で目標金額まで何年かかるのかという、具体的なイメージがまったく湧かないという人も多いでしょう。

金額だけで考えて大雑把に積立額を決めてしまうと、金額を多くしすぎて毎月の生活が苦しくなってしまったり、逆に少なすぎて後々大変な思いをしてしまう場合もあります。

金額の大きさに思考がショートしてしまい、とりあえず後回しにしてしまうかもしれません。

しかし、単純に考えてみると子供がお腹の中から出てきたら18年後には大学入学です。そのため、子供が生まれたら毎月3.5万円積立貯蓄できれば大学資金は貯められます。

18年(216ヶ月)後に大学資金700万円が必要

700万円÷216ヶ月=3.24万円/月

余裕を持って見積もると月3.5万円の積立貯蓄

3.5万円は700万円の0.5%

3.5万円÷700万円=0.005=0.5%

いいかえると、大学資金の0.5%を毎月積み立てると必要な費用は貯まるということです。

このように自分の扱える金額より大きい支出だとしても、パーセンテージで考えることで予算感を把握しやすくなり、どのように貯金をしたらいいのかイメージできるようになります。

子どもの教育費について「教育費の試算方法」の記事で解説しているので、具体的な費用を知りたい方はぜひチェックしてください。

理由5.資産額の規模を整えられるようになる

パーセンテージで積立貯蓄をしたり、積立投資をしたりすると、自分の収入の規模感に積立金額が合いやすくなります。

たとえば、老後資金を貯めるために積立投資を行うとしましょう。

- 毎月2万円の積立投資をする

- 毎月収入の10%を積立投資する

毎月の積立金額を決める際に「金額」と「パーセンテージ」は、どちらがあなたの今の生活規模と合うでしょうか。

金額で考えた場合、収入が低い方にとって毎月2万円の積立投資は負担が大きいですよね。2万円投資に回すことで、普段の生活が苦しくなる可能性があります。

一方でパーセンテージで考えると、収入によって投資金額が異なります。収入が低い方は、毎月1万円の投資になるかもしれません。収入が高い方は、毎月5万円投資する場合もあります。

このように、パーセンテージで考えるとその人の資産額や収入に合った投資金額や積立金額を決められるのです。

理由6.扱える金額が大きくなる

お金をパーセンテージで考えることで、扱える金額が大きくなります。これは、長期投資を続けていく上で非常に大切です。

金額に注目すると価格変動に恐怖を感じやすい

投資信託や個別株式などの金融商品は、常に価格が上下動しています。たった1日だけでも、あなたが思っている以上の値動きがあります。

そのため、金融商品の価格変動を金額だけで考えてしまうと値動きに恐怖を感じやすいです。

たとえば、全世界投資であれば1日1%程度はほぼ毎日上下しています。そのため、あなたが購入した金融商品の価格が「1%」動いていたとしましょう。そうすると、1%の変動であっても資産額によって以下のように価格が動きます。

- 資産総額10万円…1,000円の値動き

- 資産総額100万円…1万円の値動き

- 資産総額1,000万円…10万円の値動き

たった1%の変動でも、資産総額が大きくなるほど大金が動いていますね。もし資産が1億円ある場合、1%下落すると価格が100万円下がってしまうのです。

そのため金額ばかりに注目していると、数%の下落にも恐怖を感じやすくなります。資産形成の初期であればそれほど気になることもないでしょう。

しかし、資産形成が進み、ある程度大きな資金になってくると途端に怖くなっていきます。

その結果、自分のお金をコントロールできず投資をやめたり、管理できなくなったりしてしまいます。

動く金額が大きくなってもパーセンテージの変化は同じ

金額だけで考えると、1%の変動で100万円動くと恐怖を感じるかもしれません。

しかし、パーセンテージで考えると100万円価格が下がったとしても資産総額1億円からみた下げ幅はたった1%です。資産総額が1,000万円あれば、10万円価格が下がったとしても下げ幅は同じ1%です。

このように、たとえ動く金額が大きくなっても、パーセンテージで考えると変動率は同じ割合になります。

投資の世界では、毎月1%程度の値動きは普通です。マネーセンスカレッジの運用実績から、普通の動きさえできれば年5%利回りを貰えることもわかっています。

また、自分自身で1%の価格変動を積み重ねて、チーム7%の実質年利回り5%を体験できれば、何も怖いものはないですよね。たとえ1%の値動きによる金額が大きくなっていようとも、乗り越えられるはずです。

今からの時代、投資の力を借りなければ教育資金や老後資金を貯めるのが難しくなっています。給料は上がりにくくなり、受け取れる年金も下がっているためです。

そのため、投資の力(複利の力)を使って資産を蓄えていくことが重要になります。

資産が増えて数%の価格変動で大きな金額が動くようになると、パーセンテージで考えることがより大切になっていきます。

投資によって資産がどれくらい増えていくのかについては「20代・30代の積立投資は敵なし!長期投資による資産の増え方とは」の記事がおすすめです。積立投資のパワーを学ぶことができます。

お金をパーセンテージで考える癖を身に付けよう

お金持ちは、紹介した以下の6つの理由からお金を常にパーセンテージで考えています。

- 支出をコントロールできるようになる

- 他人と比べなくなる

- アクシデントに耐えられるようになる

- 支出の予算感を把握できるようになる

- 資産額の規模を整えられるようになる

- 扱える金額が大きくなる

お金の価値は人それぞれです。あなたにとって1,000円は少額かもしれませんが、別の人にとっては高額の場合もあります。

しかし、パーセンテージで考えてみると、たとえ平均の割合で話されても金額の規模感をイメージしやすいですよね。

そのため、ぜひ記事を参考に日頃の生活費や支出をパーセンテージで考える癖を身につけてみてはいかがでしょうか。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。