自分の理想とする生活を叶えるために家計の見直しと向き合っていきますが、ひとつの目安としてマネーセンスカレッジでは家計を固定費・変動費・自己投資・貯蓄の4つに分類して、この4つを等しく25%ずつの比率で回していく家計を理想としています。

この理想を実現するためのQGSという手法や、QGSを用いて家計の現状を把握するための家計の理想比率シートなども無料配布していますので、こちらを利用している方も多くいるでしょう。

理想的な家計の比率があって、いざ自分の家計を見てみた時に現実と理想のギャップが大きくて悩む人は少なくありません。

このような事態に陥った時に、あなたが何を考えるべきなのかについてお伝えします。

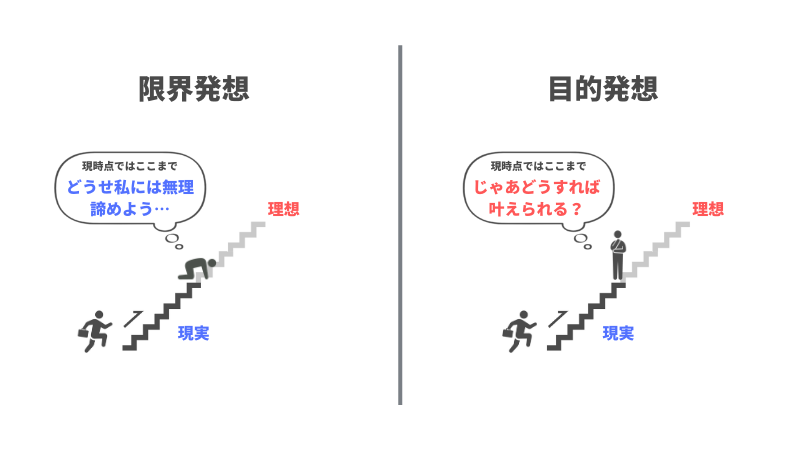

「限界発想」を捨て「目的発想」を身につけよう

自分の理想や望みを叶えるために、まずはあなたの物事の考え方を見直してみましょう。

ものごとには「限界発想」と「目的発想」の2つがあります。

限界発想とは理想に対して自分が今できる範囲のことをするということ。

これは今自分が持っているものでどうにかするという考え方なので、お金がなければ「お金がないから買えない・できない」という発想になってしまいます。

言い換えれば、現状を変えたくないという「恒常性バイアス」に思考が支配されているともいえます。

今を変えようとチャレンジしないとそこから動き出せません。そのため限界発想は常に同じ結論になってしまいます。

なにかに挑戦しようとする時に「だって」とか「でも」や「私なんて」といった言葉を発している人はまさに限界発想に囚われている人の典型ですね。

自分自身の可能性について限界的に発想し、限界的な決断をしているのでそれ以上の発展は見込ません。

この考え方だと家計の現状を理想に近づけることは難しいですし、なにより人生において可能性が狭まって人生の幅も狭まってしまうので非常にもったいないです。

対して目的発想は、理想に対してどのようなことをすればいいか?という発想をします。

お金がない時に「お金がないから買えない」で終わるのではなく「買うお金を手に入れるにはどうすればいいか?」と考えるということですね。

このような考え方を持てるようになれば、現状が厳しいということで思考停止してしまうことがなくなりますし、理想の実現を成し遂げる力が備わってきます。

そうすると家計に限らずあらゆる物事に対して可能性が広がりますし、人生もより豊かになります。

自分の理想に近づこうと行動している人って輝いて見えますよね? 目がキラキラしていて顔つきも違うし、話をしていても楽しい。

そんな人の周りにはどんどんお金や人、チャンスが集まってくるものです。

なので、まずは物事を限界的に考えるのをやめ、目的発想で今一度家計の理想と現実に向き合ってみましょう。

今の状況で理想を叶えるのが無理と考えてしまうよりも、もっと色々考えて理想を実現させることを考えるほうが建設的ですし魅力的な考え方です。

理想と現実のギャップに悩んだら「あなたの理想」とじっくり向き合う

実際に現実の家計が理想と離れている場合にどう向き合っていくのか解説していきます。

冒頭でも述べましたが、マネーセンスカレッジでは家計を固定費・変動費・自己投資・貯蓄の4つに分類して、この4つを等しく25%ずつの比率で回していく家計を理想としており、この考え方で今の家計の状態を把握するための家計の理想比率シートを配布しています。

ただ、この家計の比率は個々の家庭の事情や考え方を考慮していません。この比率だったらどんな人でも大丈夫という最大公約数的な理想ではありますが、実際の家計はそれぞれ違うものです。

なので、まず考えてほしいのが「“あなたの”理想の生活はどういうものか」ということ。

その上であなたの理想とモデルケースとなる理想(この場合マネーセンスカレッジが推奨する比率)とのバランスを考えることが重要です。

自分の理想や目的のために家計のバランスを崩してもよい

自分の理想の人生を想像してみた時に、マネーセンスカレッジが推奨する家計の考え方が自分の理想に合わないことも十分ありえます。

そのような場合はたとえ家計のバランスが崩れていても、それであなたの理想や目的が成し遂げられるのであればそれでいいのです。

ただし、家計のバランスが崩れていると他の部分に影響が出てしまうこと、バランスが悪くなっている部分は疎かになってしまうことは理解しておきましょう。

たとえば、あなたが子供の豊かな人生のために十分な教育資金を用意してあげたいと考えており、自己投資の割合を多く取ることがあなたにとって理想であるのであれば、将来の貯蓄などを削って自己投資の割合が全体の30~40%になってしまってもまったく問題はありません。

ただ、家計のバランスは崩れていることを受け入れ、どこかで調整することを考えましょう。

子供の教育資金は十分に用意できる代わりに老後資金など自分の将来のお金が少なくなることを把握しておけば、たとえば子供が大きくなったら老後資金の確保を多めに調整するなど時間的なバランスを考えることもできますね。

このような考え方をできるようになるためにも目的発想は大事なのです。

理想の生活を想像し、現実とすり合わせてあなたの理想の家計を作り上げよう

自分の理想があって、その理想のために家計のバランスを崩してしまっても、そのことを受け入れられるのであれば何の問題もありません。

疎かになっている部分がわかっていれば、ではどうしていけばいいか目的発想で考えていけるからです。

大事なのは、家計も人生も自分でコントロールすること。

マネーセンスカレッジが推奨する比率は長年の経験や知識から一番理想的なモデルとなるバランスです。ですが、これがあなたの家計の完璧な理想というわけではありません。

もしモデルケースに近づけたらどんな生活になるのか?何を捨てて何を手に入れるのか?その結果得られた生活は果たして自分の理想なのか?

具体的に想像しながらあなたの理想とすりあわせてみましょう。

たとえば、現在家賃7万円の部屋に住んでいるが、理想比率シートによる理想の家賃が5万5千円だったとします。

無理と諦めるのではなく、まずは5万5千円の範囲で住みたい家の条件を出して実際に探してみましょう。条件に合う物件が見つかったら、今の生活を比べてどのような生活になるだろうか想像してみます。

家賃が減ることで生み出された1万5千円をどのようにお金を使うか、その結果生活はどうなるだろうか…

イメージを具体的にしていき、あなたの理想の生活とすり合わせていくと、あなたにとって理想の家計バランスが作り上げられていきます。

それがバランス的に不均衡でも、それがあなたの理想を叶える道ならば受け入れられるはずです。バランスが崩れていることさえ理解しておけば修正も可能です。

理想と現実にギャップが生まれたら、自分の理想の人生を見つめ直すチャンスだと思ってとことん向き合ってみましょう!

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。