「預金ではインフレに勝てないから投資しましょう」という言葉を聞いたことはないでしょうか。投資をしていない人に投資をすすめる際の謳い文句として度々使われる言葉です。

インフレになれば投資をしていないと金利が追いつけない=相対的に損をするという状況になることは確かにあります。しかし、過去データなどを用いて長期的な目線で話をすれば、実は少し話が変わってくるのです。

そこで本記事では「預金ではインフレに勝てない」ということが果たして本当なのかどうか、投資をする理由として正しいものなのかどうかについて解説します。

預金はインフレに決して負けているわけではない

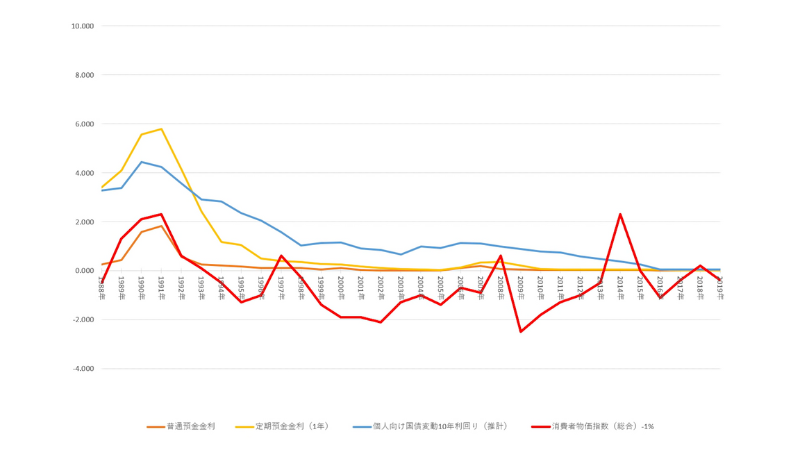

日本のインフレ率を測る指標のひとつに「消費者物価指数(総合)」というものがあります。

こちらと預金などの金利を比較してみてみましょう。預金などの金利が消費者物価指数を下回っていれば、金利によるお金の増え幅よりインフレによる価格の上がり幅が上回っている=インフレに負けて相対的にお金が目減りして損をしている状態というのがわかります。

消費者物価指数(総合)はディスカウントが反映されていなかったり、品目が数年固定であったり、価格が上昇することで安い代替品で間に合わせるといったことが反映されていなかったりと、私たちの肌感よりは上振れる傾向があります。

そのため、図で使用している消費者物価指数(総合)はマイナス1%の調整をした数値を用いていますのでご注意ください。

また、3ヶ所ほど数値が跳ね上がっている部分がありますが、2008年以外の2ヶ所は消費税増税の影響、2008年はエネルギー上昇の影響なので例外と捉えてください。

図の赤色が消費者物価指数(総合)の推移です。

普通預金金利(オレンジ色)はバブル期は金利が2%近くありましたが、そこからぐんぐんと下がっていき、ゼロ金利政策が始まった1998年頃からはほぼゼロ状態となりました。

定期預金金利(黄色)は基本的に普通預金金利よりは上回っているのですが、こちらもゼロ金利政策が始まるころには普通預金の金利とほぼ同じくらいになってしまいました。

預金とはすこし違いますが、個人向け国債変動10年の金利(青色)も図に加えています。

冒頭にも触れた「インフレに勝てないので投資しましょう」という謳い文句と合わせて預金代わりによく紹介されるのがこの個人向け国債変動10年という商品なので、預金ではないですがこちらも合わせて比較します。

個人向け国債はこの図の表示期間に常に存在したわけではなく、2003年3月から発売されたので「推計」ということで出しています。また、2011年7月から金利の計算方法が変わったため、現在の計算方法ですべて計算されています。あくまで推計であり、2011年より前が実際に図のような利回りだったというわけではないのでご了承ください。

個人向け国債変動10年の金利は「10年国債」の金利を0.66倍した数値が金利となっています。

ただし、この商品は最低金利が0.05%と設定されているため、たとえ10年国債がマイナス金利になったとしても0.05%は最低限得ることができます。

個人向け国債は中途解約する場合、1年経つと直前2回分の税引前利子相当額(1年分の利子相当額)を支払えば解約することが可能です。つまり、1年経てば元本を確保した状態で引き出すことができ、元本保証商品ということができます。

定期預金と比較されたり、預金代わりとしておすすめされたりするのには、10年預けなくても元本は保証されているという背景があるからなのですね。

バブル時代と比べて、どの商品の金利も今や底をついている状態ですが、消費者物価指数と照らし合わせて全体的に見てみると、そもそも日本が例外の箇所以外はすべてデフレ状態であり、バブル崩壊前も含めてそれぞれの金利は消費者物価指数を上回っている結果になっています。

つまり、全体的な視点で見れば預金金利がインフレに負けるという状態は消費税増税などの数回の例外を除きこれまでほとんどなかったのです。

個人向け国債はずっと上回っていますし、定期預金もほぼ全期間にわたって勝てている状態。普通預金はバブル期は流石に負けていますが以降はほぼ負けていません。

決して預金がインフレに負けているわけではないのです。

預金がインフレに負けなくても投資をしたほうがよい3つの事情

「預金はインフレに勝てないわけではない」というのであれば、リスクを取ってまで投資をする必要はないのでは、と考える人もいるかもしれません。

先のデータでわかるように「インフレに負けるから投資をする」という考え方は厳密には正しくありません。

しかし、マネーセンスカレッジがあなたに投資をしてほしいという想いは変わりません。そして、その理由は「インフレに負けるから」という理由ではなく別にあります。

先述したように預金はインフレに負けないため、日々の生活や近い将来に使うためのお金は強いて投資をする必要はないでしょう。

マネーセンスカレッジでも1年以下の支出については家計、1年超の支出でも最低でも3年以内までの支出については貯蓄でまかなったほうがよいと伝えています。人にもよりますが、車や家電の買い替えなどで積み立てする分には定期預金でもよいでしょう。

ただし、「人生の3大支出」と呼ばれる教育資金・住宅費用・老後資金については事情が異なります。

実は、先述した3つの支出項目についてはそれぞれに特有の事情があり、その事情があるゆえにマネーセンスカレッジは資産形成に投資を加えてほしいのです。

それぞれの事情については別記事にて詳しく解説していますので本記事では簡潔にお伝えしています。詳しく知りたい場合は解説記事もあわせてご覧ください。

教育資金:大学費用の特異的なインフレ

子どもの教育資金の大部分を占めるのは「大学費用」ですが、実はこの大学費用は特異的にインフレを続けています。

先ほどの消費者物価指数と預金などの比較では、預金がインフレに負けているわけではないと結論付けましたが、大学費用に関してはインフレの度合いが大きいため金利がもっとも高かった個人向け国債変動10年でも大負けしてしまいます。

実際の金額の話をすると、1989年時点での4年間の平均学費は国立大学で300万円以下、私立大学(文系)でも400万円程度という金額でした。ところが2019年には国立大学で約550万円、私立大学(文系)で700万円超と約2倍にまで膨れ上がりました。

これは授業料のみの話ですので実際に大学に通う場合はもっとお金がかかることは想像に難くありませんね。

子どもを大学まで通わせる場合のことを考えておくと、教育資金の確保には貯蓄だけでは間に合わず、どうしても投資の力が必要になる部分が出てきます。

教育資金における投資の必要性においては以下の記事で解説していますので、詳しくはこちらをご覧ください。

住宅費用:人口減少問題による住環境変化への対応

住宅に関しては、教育資金のようにお金の大小やインフレの問題とはあまり関係はありません。

住宅というものは、私たちが老後を迎えた際に直面する「人口減少問題」による住環境の変化を踏まえて考える必要があります。そして、その変化に対応するためにはお金が必要となり、その確保に投資が一部必要となってくるということです。

2055年には東京圏(東京・埼玉・千葉・神奈川の4都県)と同じくらいの人口(約3,500万人)が消滅するという試算が出ています。この人口減で有料老人ホームや病院などさまざまなサービス提供が維持できなくなり、老後を過ごすには厳しい住環境となる地域が数多く出てきます。

つまり、将来的に住環境が厳しくなる地域に住んでいる方は、いずれ引っ越しや持ち家を売却しての移住などが必要となる可能性が高いのです。

その時に賃貸暮らしでは老後に物件を借りられないリスクがあるため、終の棲家として中古物件を買う可能性があります。持ち家は人口減少による物件価値の下落により、家を売却して別の家を買うとしてもお金が足りない可能性があります。

持ち家で移住する必要がない地域に住んでいたとしても、今度はその家で住み耐えるための維持費が必要です。30歳で家を購入して100歳まで生きると仮定すると、70年間は同じ家に住むことになります。時間が経つほどメンテナンス回数も規模も拡大していくため大きなお金が必要です。

これらの状況に対応できる資金を作るために「投資の力」を借りたほうがよいということです。

詳しくは以下の記事でデータなど用いて解説していますのでこちらも合わせてご確認ください。

老後資金:年金の減少による生活費の不足

年金財政検証という政府の報告では、現時点で受け取れる年金額を所得代替率50%まで引き下げることを示しています。

これは私たちが老後を迎えた時に年金を現役世代の収入の50%分しかもらえないということです。ただ、これは政府の思惑通りにうまくいった場合の数値であり、マネーセンスカレッジではおそらく所得代替率30%近くまで下がってしまうと予想しています。

一時期話題になった「2,000万円問題」は老後の生活には月に約5.5万円の赤字が発生するため、30年で約2,000万円の取り崩しが必要という話題でした。

これを貯蓄で解決するには、月5万円を30歳から定年(65歳)まで定期預金で積み立てれば2,100万円となり確保ができます。

しかし、これはあくまで今の水準、つまり年金を所得代替率50%分貰えていた場合です。

この水準が下がれば、ただでさえきつい月5万円の定期預金でも足りなくなります。仮に2019年の年金財政検証のワーストケースである所得代替率37%まで下がった場合は、さらに月5万円ほど足りない計算になります。

月の積立額を日々の生活が破綻しない金額に抑えつつ、たとえ年金が想定より減っても老後資金を確保するためには投資の力が必要です。

30歳から始めるとして35年あるのであれば、長期で年利回り5%運用できれば毎月5万円を積み立てしなくても確保できます。

詳しくは以下の記事で解説していますのでこちらもチェックしてくださいね。

人生の3大支出の確保のために投資の力を借りよう

投資の力を借りるのは、預金だと金利がインフレに負けて相対的にお金が減っていくからというわけではありません。

預金だけでは貯めきるのが難しい支出があるからなのです。その代表的なものが教育資金・住宅費用・老後資金の「人生の3大支出」です。

マネーセンスカレッジがおすすめしている家計管理システム「QGS」でも、3年以内の支出に関しては家計や貯蓄で準備してもよいだろうとお伝えしています。

3年超の支出については、確保する手段をファイナンシャルプランに合わせて貯蓄か投資か取捨選択していくことになりますが、もし理想の未来のためにきちんと準備したいと思っているなら、今回言及した人生の3大支出に関してはほぼすべての人が投資の力を借りる結果になるでしょう。

投資をやらず貯蓄のみで頑張ってきた人からすると投資はお金が減るリスクもあって怖いと感じる方も多いでしょうが、ギャンブルみたいな間違ったやり方さえしなければ損をする確率を下げることは可能です。

特に今回の人生の3大支出のような、必要となるまでに長い猶予がある場合は時間をかけて長期投資をすれば元本割れ(=損をする)リスクはかなり小さくなります。

マネーセンスカレッジが推奨している「全世界投資」は初心者でも始めやすく、平均年利回り5%、年利回り7%も期待できる運用ができています。

もし興味がある方は本サイトでも全世界投資の解説記事を用意していますので、まずは以下の記事からご覧になってみてください。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。