数ある支出の中でも住宅資金・教育資金・老後資金は「人生の3大支出」と呼ばれています。

これらの準備には貯蓄だけでは賄えない特別な事情がそれぞれに存在し、この事情があるからこそ私たちの資産形成には「投資」の力を借りる必要性があるとマネーセンスカレッジは考えています。

本記事では、金額・準備期間ともにもっとも大きくなる「老後資金」について解説します。

老後資金を考える上で避けて通れないのが「年金」の問題です。

今後私たちの年金はどうなっていくのか、そして年金に不安を抱える中で老後資金をどのくらい準備すべきなのか不安になっている人も多いでしょう。

今回はさまざまなパターンでのシミュレーションを用いて解説を行います。具体的なイメージを持つことで積立金額の目安や行動指針が立てやすく、同時に老後資金の準備には投資の力が必要となってくることも理解できるでしょう。

人生の3大支出の残りの住宅資金・教育資金についてもそれぞれ以下の記事で解説していますのでチェックしてくださいね。

年金だけで生活するのは難しい

まずは現在の老後世代の暮らしがどのような現状にあるのかを知っておきましょう。

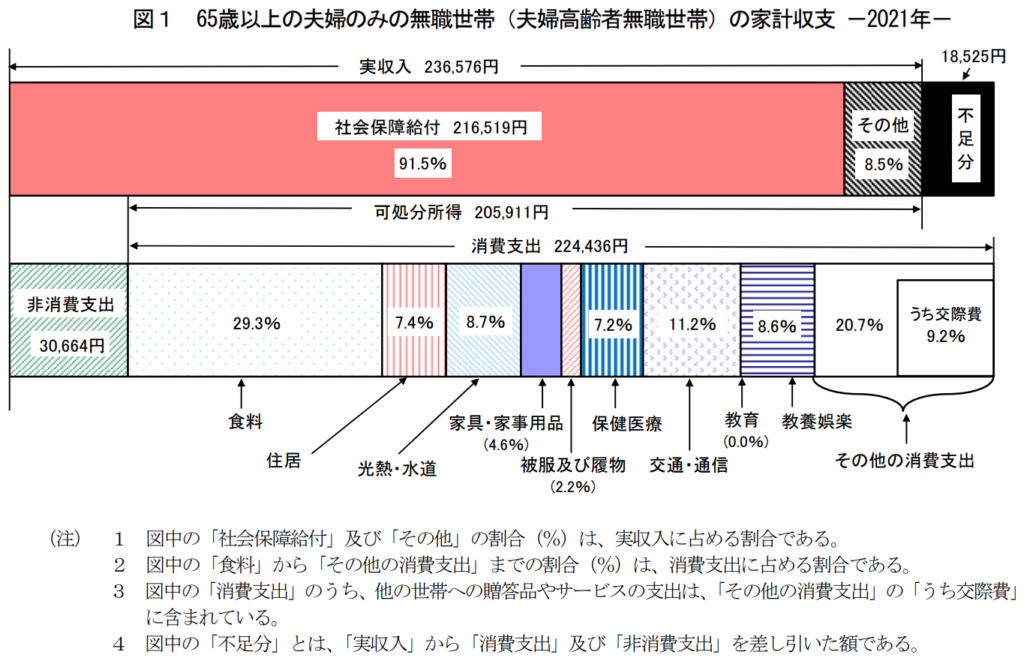

総務省統計局の「家計調査年報」において、65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の平均的な家計収支データが発表されています(※本記事では2021年度版を参照)。

このデータを見る限りは、税金など(非消費支出の部分)も加味するとだいたい月26万円が月の支出として発生しているようです。

このデータはあくまで平均であり、実際は住居が持ち家か賃貸かなど生活スタイルで支出に差が生まれますが、全体的に見れば月26万円があれば生活ができているということですね。

昭和時代はこれだけの支出を年金(主に厚生年金)で賄えていた、つまり年金だけで十分生活できていたのですが、残念ながら今はそうもいきません。

社会保障給付額を見てみると夫婦で約22万円の給付を受けることができています。

不足分が約2万円なので、貯蓄から切り崩したり、いろいろと消費を切り詰めていけば満足いく暮らしなのかは置いといて、年金で生きてはいける金額はもらえています。

ただし、後述しますが年金は現時点よりは確実に減っていくため年金だけで生活していくのはもはや難しい時代に突入しています。

やはり老後に備えてお金を積み立てておくことは必要不可欠でしょう。

投資をしない(年金+貯蓄のみ)場合のシミュレーション

老後のためのお金を準備しておくことは必要ですが、そこに投資の必要性があるのかを解説していきます。

投資を行わず積立貯蓄のみで老後資金を準備した場合のお金の動きがどうなるのかシミュレーションしてみました。

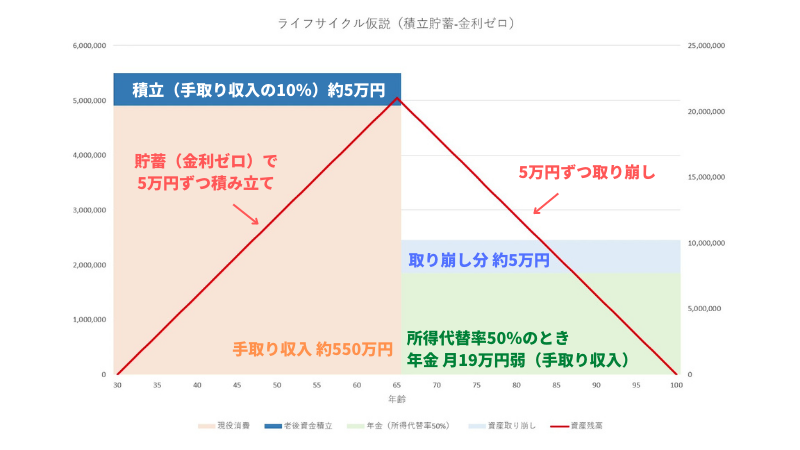

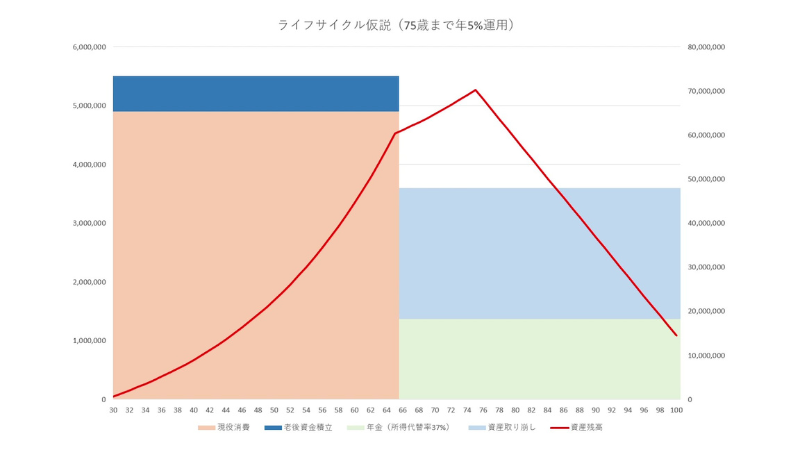

今回は「人々は一生涯での消費額を一生涯で使えるお金と等しくなるように毎年の消費量を決める」という考え方のライフサイクル仮説に基づいてお金の動きをグラフ化しました。

モデルケースは積立開始年齢を30歳として100歳までの夫婦2人。世帯の手取り収入は平均的な数値として約550万円と設定しています。

マネーセンスカレッジでは手取り収入のうち10%は老後資金として積立が必要と伝えているため、10%分にあたる毎月約5万円(年間約60万円)を30歳から65歳(定年)までの計35年間積み立てます。

毎月5万円を35年間積立貯蓄した場合、65歳時点の合計金額は2,100万円になります。

受け取る年金額について政府は「所得代替率」という言葉で説明しています。簡潔に説明すると、年金を受け取り始める時点における年金額が、現役世代の手取り収入額(ボーナス込み)と比較してどのくらいの割合かということです。

仮に現役世代の手取り月収が30万円で所得代替率が50%の場合、月あたりの年金額は15万円ということですね。

もらえる年金(図の緑色)について、政府は年金の給付額が所得代替率50%近くまで引き下がることを2019年の年金財政検証で示しています。

政府が示している所得代替率50%のときの年金を計算するとだいたい月19万円弱です。これに取り崩す分の5万円を加算すると24万円前後になります。

先ほどの2021年の家計収支データと比較すると、貯蓄だけでも老後の生活はなんとかできる金額にはなっていますね。消費支出の金額はこれまで大きな変動はないため、現状を見る限りは今後も消費支出はさほど変わらないでしょう。

インフレを加味する必要はありますが、上記の貯蓄についてもインフレの影響(金利上昇など)が加わるので、差し引きすることで今回は考慮しなくても問題ないと考えます。

よって、30歳から所得の10%(5万円)を貯蓄で積み立てていくと、65歳から年金(厚生年金を想定)を受け取り始めて35年間毎年5万円を取り崩して100歳にちょうどほぼゼロになるという結果になり、ライフサイクルは保たれます。

年金の所得代替率が50%を下回ると大赤字になる

結果を見ると「ちゃんとコツコツ貯蓄さえすれば投資は決して必要なものではないのでは?」と思ってしまうかもしれませんが、実はこのシミュレーションには大きな落とし穴があります。

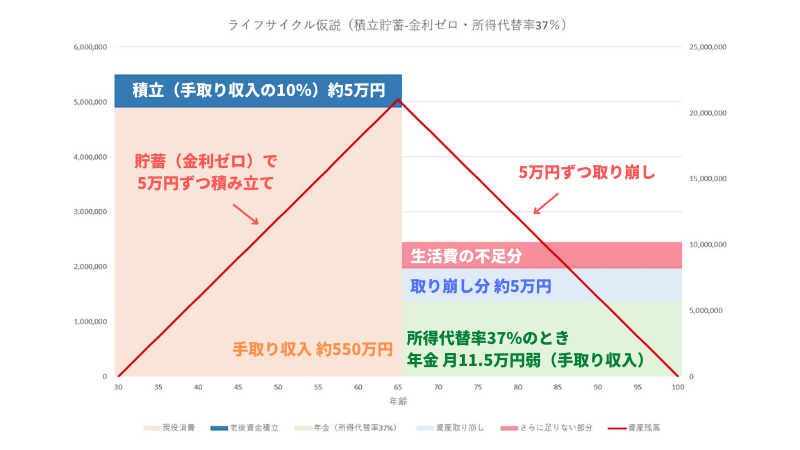

先ほど提示したシミュレーションは、政府が想定している所得代替率50%で受け取る年金額を計算した場合の結果ですが、マネーセンスカレッジでは所得代替率が50%よりも下回ると考えています。

政府が想定している所得代替率50%という数字は、政府の政策などがうまくいって日本の景気が順調に回復した場合の数字です。

景気が回復しなかった場合は当然50%を下回ってくることになります。現状を見ていると、そう都合よくはいかないでしょう。

マネーセンスカレッジでは30%台まで下がると想定しているので、今回は所得代替率が37%まで下がった場合をシミュレーションしてみました。

所得代替率37%になると年金は月11万5千円弱まで減ってしまいます。取り崩し分の5万円を加えたところで16〜17万円ほどにしかなりません。

月5万円というのは結構な大金です。これだけのお金を35年間欠かさず毎月積み立てても足りなくなるのです。

所得代替率が下がれば「老後2,000万円」では済まなくなる

所得代替率の問題を考えると、一時期話題となった「老後2,000万円問題」が2,000万円だけでは済まないということが分かってきます。

そもそも老後2,000万円問題は、金融庁の金融審議会「市場ワーキング・グループ」による報告書「高齢社会における資産形成・管理」内での「老後20〜30年で1,300〜2,000万円が不足する」という試算が発端となりました。

この試算の内容を簡潔にまとめると以下の通り。

- 平均的なデータとして、高齢夫婦無職世帯では毎月約5.5万円の赤字が発生する

- 赤字を補填するためには20年で約1,300万円、30年で約2,000万円の取り崩しが必要となる(=老後にそれだけの資産が必要)

これは先ほど提示した「所得代替率50%」のシミュレーションの結果とほぼ同じ結果を示しています。

つまり、老後2,000万円問題は政府が想定している所得代替率50%分の年金をもらえることを前提としているのです。

マネーセンスカレッジは所得代替率50%を下回ると考えているため、年金が下がった分さらに不足分は大きくなります。

先述したように、月5万円を35年間欠かさず積み立てて2,000万円(月5万円×12ヶ月×35年=2,100万円)貯めても、それだけでは足りません。

年金の所得代替率が政府の想定より下回ることを考慮すると「老後2,000万円問題」は実際2,000万円で済む問題ではないのです。

それを貯蓄だけで準備するということは、現役のときに老後資金として約20%の貯蓄率が必要になることになり、正直かなり厳しいということは想像に難くないでしょう。

投資をおこなう場合のシミュレーション

所得代替率を考えると貯蓄だけでは非常に厳しい結果になりましたが、これが積立投資を加えるとどう変化するのでしょうか。

マネーセンスカレッジの会員制プログラム「チーム7%」での全世界投資の平均年利回りである5%運用で65歳まで積立、75歳まで運用した場合をシミュレーションした結果が以下の通りです。

積立金額は貯蓄のみの場合と変わらずモデルケースの収入の10%である約5万円ですが、積立投資だと100歳を迎えても1,500万円程度余る計算になります。

所得代替率37%で計算した年金を合わせても毎月30万円ほど使えます。それでも資産の大きさからすると1,500万円余るほど取り崩しの量としては少ないです。

つまり、積立投資を加えると今の老後世帯と比較してもかなり余裕のある生活ができるといえるでしょう。

「人口統計から考える住宅の考え方と住宅費用の投資の必要性」でも言及しているように、老後は終の棲家として中古物件を購入する可能性があるのですが、物件購入の資金をこのお金でまかなっても問題ないくらいです。

心身に大きな問題がなければ75歳くらいまでは運用できるでしょう。仮に運用を70歳までにしたとしてもその時点から取り崩しても問題はありません。その場合は100歳でほぼゼロになるくらいになるでしょう。

老後の生活費の確保には積立投資が必要

ここまでのシミュレーションを見たらわかる通り、老後資金を確保するには積立投資が必要です。

政府想定の所得代替率50%で計算しても月5万円で35年間積立貯蓄でようやく足りるか足りないかの状態です。これが所得代替率37%になると生活が破綻します。

このような状況だからこそ投資の「複利の力」を享受すべきです。

先ほどのシミュレーションの通り、30歳から積立投資を始めれば余裕のある生活を送ってなお1,500万円近く余るほどの力があります。

これは30歳で積み立てを開始したケースなので、たとえば今40歳の方はこれ以上の積み立てが必要です。図でいう濃い青色の部分を少なくとも同じにしないといけません。

40歳で開始した場合は、30歳で開始した人より10年間分の600万円(年間60万円×10年)不足しています。

ただし、600万円はあくまで額面の話。600万円を10年運用すれば約900万円とほぼ倍になります。つまり40歳でまったく積立投資していない人は、30歳で始めた人と比べて約1,000万円遅れているということなのです。

でもまだ間に合います。まだ時間は十分にあります。

自分の場合はどうかと考える場合は、グラフを読み替えながら対策を考えてみましょう。

当然今回のシミュレーションのように順調にいかない場合もあります。投資を開始する年齢が遅かったら積立金額を増やす時期が必要かもしれません。子どもがいる場合は教育資金などにお金を使うので老後資金が定年までに間に合わないこともあり得ます。

特に教育資金は老後資金ほどではないにしろ大きな金額なので、老後資金との両立が難しい人も少なくありません。

この場合は65歳の定年退職を延ばすこともひとつの選択です。退職を延ばすだけで年金の額は上がり、積立金額も増えます。図でいう資産残高(赤線)が右にずれていくイメージですね。

順調にいかない場合ばかりお伝えしましたが、投資は上振れる場合もあります。

運用利回りが上振れた場合は開始が遅くても間に合う可能性もありますし、場合によってはFIREなども見える可能性もあります。

ただ上振れることを前提に行動するのは危険ですし、上振れたとしてもFIREで早期退職してしまうと年金は少なくなるため定年までは働いたほうがよいとは思いますが、そのような選択肢も考えられるような結果になる可能性も十分にあるということです。

いずれにしろ、まずは投資を始めないと何も始まりません。

今が一番早いとき。将来のために今すぐ動き出しましょう。

年金の不安はコツコツ積立投資で吹き飛ばそう

2,000万円では収まらないほどの大きなお金が必要となる老後資金ですが、積立投資を加えれば資金面で老後の生活を心配することはないと考えています。

条件としては、手取り収入の10%を老後資金の運用資金としてずっと積立・運用すること。

老後資金は貯める金額も大きく、準備する期間も長いので不安があるのもよく分かります。老後の頼みの綱となる年金も不安要素が多すぎる今は尚更です。

そのため、今回のように今ある情報でシミュレーションなどを行い、具体的なイメージを持って取り組んでいくことが大事になります。

100%の未来予測は不可能なので、続けていくうちにどこかでおそらく当初のシミュレーションからずれていきますが、それはそういうもの。

ライフプランは常に修正していくものなので都度修正を行っていけばよいのです。

30歳の方は手取りの10%だけ。決して安くはないですが、それだけ投資するだけで老後資金を心配する必要はなくなります。少なくとも現時点では一番悪い所得代替率37%で想定しても大丈夫です。

積み立て開始が遅かったり足りないと思ったら前倒しで投資金額を少し増やしてもいいですし、いきなり全力で始めるのが怖いという方はまず一部を投資に回すのでも良いです。

前倒しで進めるほど楽になります。一部だけ投資に回す人もいずれは最大限投資に回してほしいですが、少なくとも今やらないよりはまだ良いです。

繰り返しになりますが、これからの老後資金の準備には積立投資が必要であり、本記事を読んでいただいた皆さまには今からでも投資をスタートさせてほしいと思っています。

もちろん資金が十分に貯まったと思ったら投資をやめても構いません。順調に増えている時に果たして投資を辞められるかどうかはわかりませんが、半分を預貯金にしておき、残り半分を運用し続けるなどの安全運用に変更することも可能です。

50歳の方でもやろうと思えば投資期間が15〜20年は作れます。投資期間が10年以上あれば長期投資で元本割れするリスクはかなり低くなりますし、利益もそれなりに増えるはずです。

遅すぎることはないので今からでもスタートしていただけたらと思います。

年利回り5%は本当に得られるのか?という疑問についてですが、マネーセンスカレッジが推奨する「全世界投資」は初心者の人にも始めやすく、会員制プログラム「チーム7%」参加者の運用結果を見ても平均年利回り5%、さらには年利回り7%を期待できる運用ができているため、現実的な数字であると考えています。

年利回り5%はマネーセンスカレッジの20年間の運営経験より現実的な数字であるとして提示しています。

もし全世界投資に興味があれば本サイトでも基本的な考え方を公開しています。まずは以下の記事をチェックしてみてください。

今回の内容は会員制プログラム「チーム7%」内で動画解説を行っています。本サイトの内容からまた一歩踏み込んだ情報などを動画やテキストで解説していますので興味がある方はまずは無料のチーム7%プレ講座を受講してみてください!

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。