「なぜ自分の親は教えてくれなかったんだろう」

投資やファイナンシャルプランなどを勉強していると、上記のように感じる方は多くいます。それほど、お金に関する知識を持っているかどうかはあなたの人生に大きな影響を与えるのです。

その教訓から自分の子どもにお金の知識を伝えようとしても、なかなか難しいですよね。投資や家計管理の方法など、子どもにはまだ早い知識です。

実は子どものお金の教育に関しては「使い方」と「貯め方」の2つの知識を身につけさせるだけで十分。この2つを身につけておくだけで、大人になったときにお金に困りにくくなります。

お金について学ぶ6つの段階

子どもにお金の使い方と貯め方を教える前に、お金の学習には6つの段階があることを覚えておきましょう。

お金の使い方から始まり、貯め方、稼ぎ方、増やし方、守り方、分かち合い方の順に学ぶことで正しいお金の知識を身につけられます。

もし先に稼ぎ方や増やし方などを学んでも、無駄なものばかりにお金を使ったり、なぜ貯めるのかがわからなかったりするため、お金と健全に付き合っていけなくなってしまいます。

実際に大人になってお金に困っているほとんどの方は、お金の使い方や貯め方に問題があるか、理解をしていないかのどちらかでしょう。そのため、子どもの頃に2つの知識を教えることは非常に大切です。

では、子どもに教えるべきお金の「使い方」と「貯め方」について以下より解説していきます。

子どもに伝えるお金の使い方で大切な2つのポイント

子どもへお金の教育を行う際、最初に伝えるのはお金の使い方です。上記の6つの知識の中で重要な段階であり、使い方さえ身につけられたら貯金ができない状態にはならないでしょう。

1.使い方とは価値のあるものを厳選する力

お金を使うというのは、自分が何かものを買う行為です。子どものおもちゃを買ったり、好きな洋服を買ったりした際に「お金を使った」といいますよね。

つまり「お金を使う」というのは「お金を支払うこと」と言い換えられます。

そして、お金を支払う際には支払うものを選ぶ力が必要です。価値のないものばかりにお金を使っていると、自分の幸せは満たされません。

そのため、何にお金を使うのか選ぶ力を子どもに身につけさせることが大切になります。わかりやすくいうなら、自分にとって価値のあるものを厳選する力です。

価値のあるものを選ぶためには、2つの考え方が重要になります。

それはトレードオフと機会費用です。

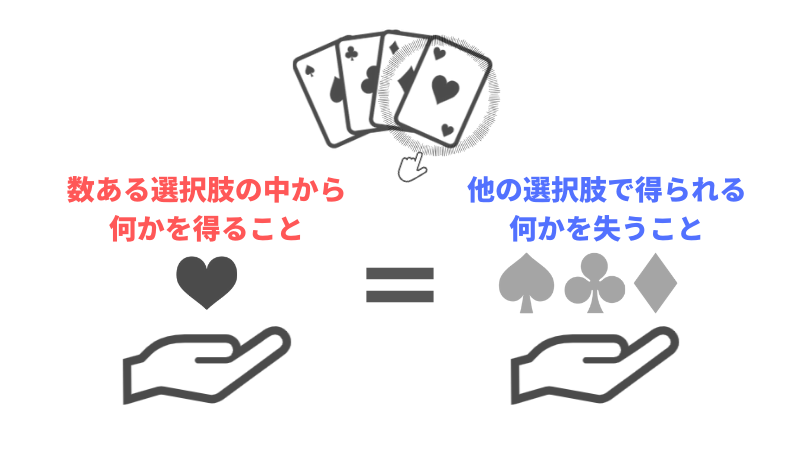

トレードオフとは「あるものを選択することは、別のあるものを選択しないことになる」という考え方。

たとえば、お金が1万円あるとしましょう。1万円でどこか食事に行った場合、チケット代が1万円のコンサートには行けなくなりますよね。要するに「食事に行く選択」をしたと同時に「コンサートに行かない選択」をしているのです。

さらにトレードオフで考えたとき、ある選択をして利益を得た場合、ほかの選択をしたら得られた利益を損なっていますよね。

1万円で美味しいものを食べに行くと、コンサートに行くと得られたであろう何かしらの利益を失います。この「もしその選択をせずに、ほかの選択をしたら得られたであろう利益」が機会費用です。

機会費用は、お金や経験の他に「時間」にも当てはまります。

たとえば、午前中にアルバイトを行えば5,000円稼げたとします。しかし、目覚まし時計が壊れていて寝坊してしまいアルバイトに行けませんでした。この目覚まし時計が壊れた+朝寝坊の機会費用は5,000円になります。

機会費用で物事を考えると、選択したものが自分にとってもっとも価値があることが大切です。他の選択肢から得られる利益と比べて、自分が選んだものの利益が低かったら損をしています。

人は常に複数の選択肢の中から何かを選び決断を行っており、そのとき選べるすべての選択肢の利益(機会費用)を認識して、評価しなければならないということです。

A,B,Cのように複数の選択肢がある中で、それぞれを選んだときの利益と選ばなかった場合の機会費用を比べてどの選択を取るか決断しましょう。

トレードオフと機会費用の考え方を子どもが覚えると、何にお金を使うのか考える癖が身に付きます。

・自分を知ることで価値のあるものを選択できるようになる

価値のあるものを選択する際には、基準がなければ判断ができません。

値段やデザイン、機能性や耐久性など、自分なりの基準をもとにお金を使うか決めますよね。判断基準は、大人でも子どもでも持っているはずです。

ただ、ものを購入する際の基準があいまいな場合、複数の選択肢の中から自分にとってどれがもっとも価値があるかわかりません。

AとBの商品があったとしても、明確な判断基準がないため自分にとって価値の低いもの選んでしまう可能性があります。

そこで重要になるのが「リサーチ能力」です。

ただし、リサーチ能力はGoogleやSNSを駆使した検索能力とは少し違います。検索能力も大切ですが、リサーチ能力は自分に必要な機能を理解して探し出す力です。

価値のあるものを選択するためには、「自分」がどんな機能を必要としていて、優先すべき要素は何かを知る必要があります。

リサーチ能力が低い方は、欲しいと思ったときに感情だけでお金を使ってしまい貯蓄ができません。したがって、自分が何に価値を感じるのか、自分が幸せだと思うこと何かを常に考えて調べることを子どもに伝えましょう。

自分自身を知ることが、お金の使い方を考えるカギです。自分を知ってものを購入する際の基準が明確になれば、トレードオフと機会費用の考え方をより実践しやすくなります。

2.お金は有限であることを知る

使い方で大切な2つめのポイントは「お金は有限である」ということです。ただし「お金は使ったらなくなる」という意味ではありません。

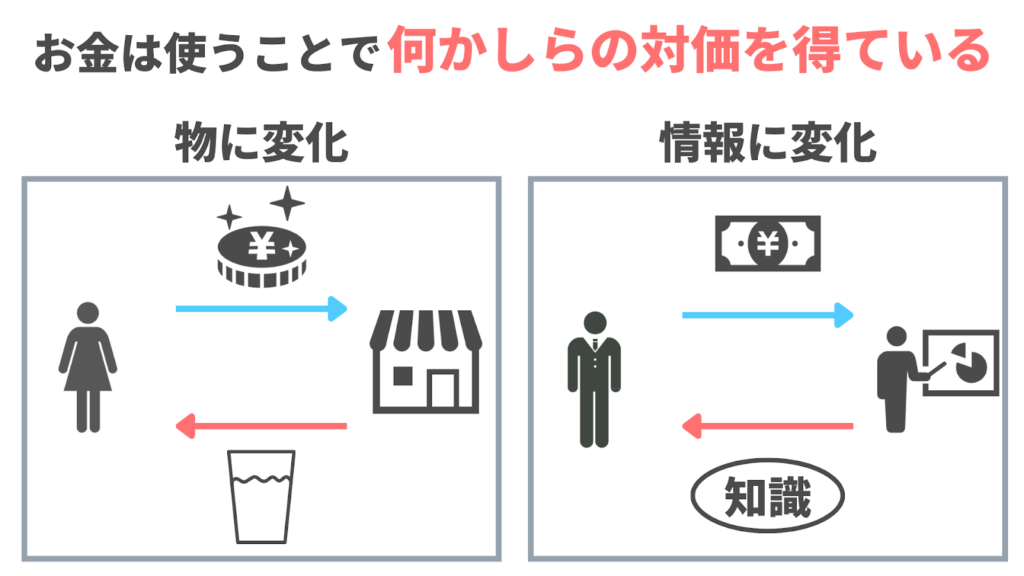

お金は有限であることの本当の意味は、お金を使うと減ってしまうかもしれませんが、使うことで何かの対価を得ているということです。

たとえば、あなたが他人から「1万円ちょうだい」と求められたらどのように対応するでしょうか。おそらく、1万円を渡すことはまずないでしょう。何かものや情報などの対価をもらわなければ渡さないはずです。

つまり、あなたが普段お金を使う際には必ず何か対価を得ているはずなのです。支払うお金と相応の価値があるものと交換をしています。これを一般的に「等価交換」といっています。

しかし、等価交換と言うのは誤りだと考えています。

支払うお金と同じ価値のものだと判断するとあなたはお金を使わないからです。なぜなら、同じ価値ならば現金のほうがより万能であり、何にでも交換できるためです。

つまり、基本的に私たちは支払った金額よりも価値が高いと感じたときにお金を使います。

わかりやすい例として、あなたが予算1,000円で雑貨を買う場合を想像してみましょう。

1,000円のコップを見つけたとして、1,000円ぴったりで買えるからという理由で買うでしょうか。現金1,000円と1,000円のコップが同価値だとしても、それだけではきっと買わないはずです。

もしこのコップを購入するのであれば、それは今あなたがコップを欲しているから。

1,000円でお皿や包丁を買うよりも、コップのほうが必要で1,000円以上の価値を見出しているからお金を使うのです。

上記のことをイメージすると、お金は使ったらなくなるのではなく別の価値ある何かに変化していることがわかります。

変化した場合はお金に戻れず、戻ったとしてもお金は減ってしまいます。コップを欲していた自分にとっては価値が高いものでも、コップをたくさん持っている人からしたら不要なものだからです。

少し難しい表現になってしまいましたが、単にお金は使ったら減ると覚えさせるのではなく、お金を使うと必ず何か対価を得ていることを子どもに教えておきましょう。

お金の貯め方は「習慣」と「資産」がカギ

お金の使い方を教えたあとは、貯め方が重要になります。トレードオフや機会費用を実践しただけでは、貯蓄はなかなか進みません。具体的な実践方法を教えることも必要です。

貯める習慣を身につけられると、大人になったときも自然と貯蓄ができるようになります。

収入の一部を貯蓄に回す習慣を身につけさせよう

結論として、お金を貯める方法は「収入の一部を貯蓄に回す」ことです。

大人になってお金に困っていない人は、この習慣ができているからそうなれると言っても過言ではありません。これさえ実践していれば、お金にまつわる問題のほとんどは解決できてしまいます。

そもそも私たちがお金を貯めておく理由は、そのときに買わないと意味がないものを買えるようにするためです。

たとえば、大学の入学費用。子どもが入学するときに用意しておかなければ意味がないですよね。奨学金を否定するわけではありませんが、できることなら子どもに借金をさせたくないのが親心ではないでしょうか。

もし必要なときに必要なお金を用意できないと、ローンを組んだり、借金をしたりしなければなりません。借金やローンを組むのが当たり前になると、家計の管理が難しくなってしまいます。

そのため、将来必要になるお金を用意できるように幼いころから収入の一部を貯蓄する習慣を身につけておくことが重要です。

ただ、今後どれだけのお金が必要なのか完璧に把握するのは難しいです。人間の欲望に際限はなく、私たちは一生お金を使っていきます。その中で、自分の収入よりも高いものにお金を使うことがあるでしょう。

将来の支出を現時点ですべて書き出すのは不可能であり、そのときにならないとわかりません。

しかし、将来の教育資金や老後資金、移動が不便な地域なら車代などにお金が必要なことは予想できます。

そのため自分自身が将来必ず使うだろう何かのために、あらかじめお金を貯めておくことは必要なのです。

子どもにお金の貯め方を覚えてもらう場合は、収入の50%ほどがおすすめ。そして残ったお金を何に使うのか、トレードオフと機会費用の考えを実践させて、価値のあるものを判断できる力を身につけさせていきましょう。

積立貯蓄の具体的な方法は『資産形成をまず「積立貯蓄」で考えてみよう』の記事で解説しています。大人の方でも貯蓄が苦手な方は多いので、ぜひ参考にしてくださいね。

収入を得るために「資産」の考え方を教えよう

お金の貯め方で大切になるのは、収入の一部を貯蓄する習慣です。ここで考えて欲しいのは「収入」の部分。お金は何もせずに入ってくることはありません。お金を得るためには、収入となる原因が必要です。

このお金が入ってくる原因になるものを「資産」といいます。

収入を得るためには「資産」の考え方を身につけておくことが大切です。子どものうちに自分がもっている資産は何があるのか教え、認識させておきましょう。

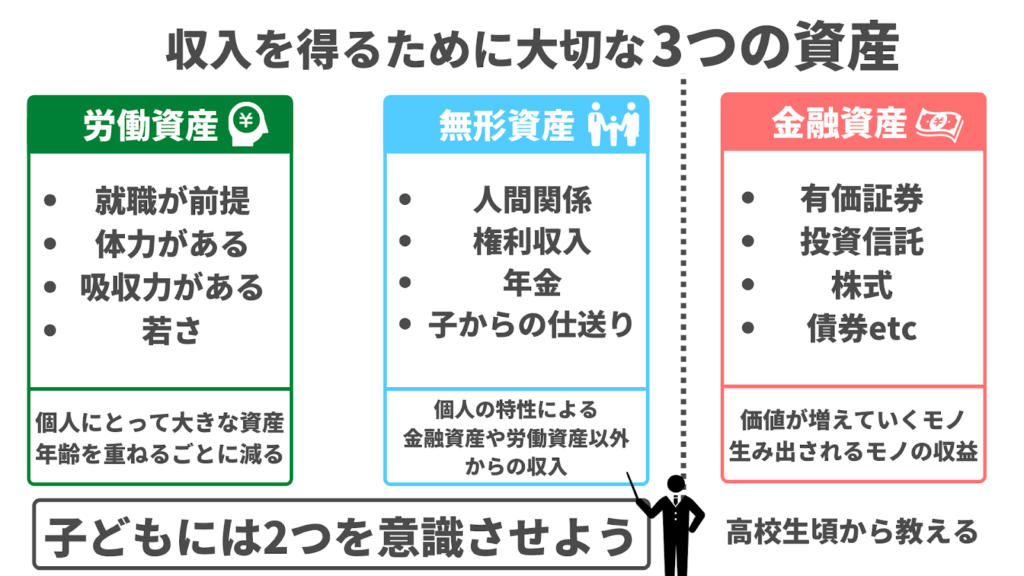

収入を得るために重要な資産は労働資産・無形資産・金融資産の3つがあります。

労働資産

労働資産とは、労働を提供して価値を生み出すこと。労働資産は、誰もが持っていて、誰もが平等に失うものです。

私たち大人は自分の能力や体力、時間などを会社での労働に使い、会社に価値を提供することで対価として収入を得られます。

これは大人だけのものではありません。子どもなら、たとえば家のお手伝いを行いおこづかいをもらうことも立派な労働資産で収入を得るということです。

お手伝いなどを通して比較的年齢の低いうちから学びやすい部分ではあるので、子どもでも労働資産によって収入を得られることを教え、できれば経験を通して子どもに意識してもらうとよいですね。

無形資産

2つめの「無形資産」からも、子どもが収入を得ることは可能です。

無形資産とは、実体はないけれど価値を生み出すもの。少しわかりにくいかもしれませんが「仕組み(システム)」や「関係性(家族や友人)」によって価値を生み出すものが無形資産です。

実は、子どもは意識するだけで無形資産からの収入が得やすいです。

たとえば、お年玉や教育上良いと思うものには親からの援助などがありますよね。これは、子どもと親・祖父母などとの関係性(無形資産)によって得られる収入です。大人になってお年玉や親からの援助をもらう方はあまりいません。

このように子どもは無形資産から収入を得やすいです。そのため、無形資産があることやそこから得られる収入を維持したり、増やしたりするためにはどうしたらいいのか考えさせることも、大人になったときに交渉スキルやマーケティングスキルとなって役に立つでしょう。

金融資産

3つめの資産は「金融資産」です。金融資産を手に入れて、そこから得た利益が収入となり貯蓄に回すことができます。

ただし、金融資産から収入を得る方法を子どもに教えるのは難しいでしょう。金利や複利効果などの基礎的な部分から教えなければなりません。大人でも知らない方はたくさんいます。

そのため、金融資産は子どもが中学生や高校生になってから徐々に教えていけば問題ありません。

金融資産よりも、労働資産や無形資産から収入を得ることの大切さや得るための方法を子どもに伝えていきましょう。

お金に関する3つの資産は「投資家なら知っている!あなたのポケットにお金を入れる3つの資産」で解説しています。お金について勉強する際に重要になるので、ぜひご参照ください。

子どもの頃に2つの知識を身につけさせて、お金に苦労しない大人を目指してもらおう

お金の使い方と貯め方の大切なポイントや実践方法を解説しました。子どもに2つの知識を教える際は順番が大切です。

使い方を学んでトレードオフと機会費用を常に考えることができれば、ムダなものにお金を使わなくなります。そして、収入の一部を貯蓄することで、お金はどんどん溜まっていくでしょう。

金銭教育について悩まれている方は、ぜひ記事を参考にお金の使い方と貯め方を子どもに教えてください。そうすることで、将来お金に困らない習慣を身につけることができます。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。