家計に大きな影響を与えている保険。よく巷の家計診断や家計の見直し相談でトップに挙がってくるのが保険です(ちなみに真っ先に見直すのは住居費です)。

家計の中でも大きなシェアを占めがちな保険ですが、それが本当に必要なのかそうでないのか吟味せずに「とりあえず保険に入る前提」で保険を考えている人もいるのではないでしょうか。

本記事ではあなたが保険に入る理由と自分が保険に入るべきかそうでないかの考え方を解説します。

保険はなんのために入るのか、そしてどういう人が保険を必要とするのかを知っておけば適切な保険選びができるようになりますので頭の中に入れておきましょう。

リスクに対してどう対処するか知っておこう

私たちが生活する上でどうしても病気や怪我などのリスクを必ず抱えます。このリスクに対処する手段のひとつに保険がありますが、これがすべてではありません。

まずは、これから生活していく上で降り掛かってくる将来のリスクに対してどう対処しておくべきか知っておきましょう。

自分が保険を必要するのかそうでないのかの判断の指針となります。

リスクマップでリスクとの付き合い方を考える

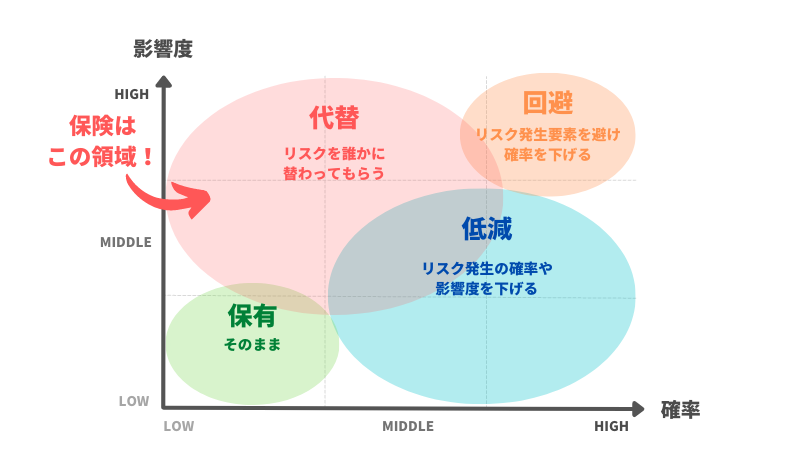

将来のリスクに対してどういう行動・手段をもって付き合うかという考えを「リスクマネジメント」といい、リスクマネジメントを考える上ではリスクマップと呼ばれる以下のようなマップを用いて検討がよく行われます。

リスクマップは保険に限らず企業などのリスク分析などでも使われる手法です。マップ内の4領域の大きさは個人や企業の考え方などでまちまちですが、領域の配置については基本的にどの場合でもこのようになります。

横軸の「確率」は文字通りそのリスクが発生する確率のことで、縦軸の「影響度」については、今回は個人の保険による家計への影響で大小を考えます。

それぞれのリスク領域の考え方を簡潔に説明します。

| 回避 | 確率も影響度も高いため、可能な限りリスク発生を回避する行動を取り確率を下げる |

| 保有 | 確率も影響度も低いため、そのままにしておく |

| 低減 | 確率は比較的高いが影響度は低いため、確率や影響度を下げる行動を取る |

| 代替(移転) | 確率は比較的低いが影響度は高いため、誰か(何か)にリスクを肩代わりしてもらう行動を取る |

この図を参照していくことでリスクに対してどう付き合っていくか指針が立ちますので、普段の生活や仕事でも色々当てはめて考えてみましょう。

ちなみに保険は「代替(移転)」にあたるリスクに対して取る行動のひとつです。

私たちが生きていく上で、たとえば仕事を休む必要があったり長期の入院が必要な病気や怪我をしてしまったりすることがあります。

確率はさほど高くありませんが、なってしまうと収入が途切れる・大きな医療費がかかるなどの家計に大きな打撃を与えるリスクが存在し、いざ発生した時に家計への影響を肩代わりしてくれる「保険」という商品が存在するのですね。

保険は「万が一の時に家計が破綻する人」に必要

資産を形成していく上ではファイナンシャルプランが重要であり、その目的は「必要な時に必要な分のお金を用意する」ということ。

保険についても同じ考え方です。何かアクシデントが起こった時、必要なお金が無かったら家計が破綻してしまい借金や破産という道を辿ってしまいます。

この状態は必要な時に必要なお金を用意できていないことになりますね。こうなるのを防ぐという意味で保険に入るというのは適切な手段であるといえるでしょう。

逆に考えると、たとえ大きな怪我や病気が発生したとしても必要なお金をしっかり確保できている場合は保険に入る必要はないということなります。

リスクマップの影響度は「家計にどれだけ影響を与えるか」なので、影響度の度合いはあなたの資産状況によっても変わるのです。

あなたがお金をたくさん持っていれば大きな怪我や病気が発生しても家計が崩れることなく自分のお金で支払いができる。自分で支払いができるのならわざわざ安くはないお金を払っていろんな保険に入る必要もない、ということですね。

リスクマップでいえば今まで保険で金額的損失を「代替」してもらうことで対処していたリスクが、資産が増える(=家計への影響が小さくなる)ことで自分で対処できる「保有」リスクに移動していくということです。

マネーセンスカレッジでは資産形成の前に万が一の時に使う用の「生活防衛資金」を貯めましょうということをお伝えしています。

この生活防衛資金が確保できていれば、実はほとんどの保険が必要なくなります。

そもそも日本では皆が使える公的保障も手厚く、こちらも活用すればある程度の蓄えがあれば十分対処が可能です。

「保険を考える前に知っておくべき備えの基本知識」でもお伝えしていますが、備えの基本は自身の貯蓄(生活防衛資金)であるということは必ず頭に入れておきましょう。

生活防衛資金については「資産形成の前に貯めるべき生活防衛資金とは?金額の目安や口座などを解説」で必要な金額などを解説していますのでこちらもご確認くださいね。

家計が破綻しなければ保険は不要!自分の状況にあわせて保険を取捨選択しよう

保険の対象となるものは基本起こってくれて良かったと言うものではないし、保険はお金が返ってくる・得するということを期待するものでもありません。

であれば、保険が肩代わりしてくれる部分を自分で手当できるのであれば入らないほうが支出も減るので経済的でしょう。

しっかりとプランを作り家計を整えれば大きな怪我や病気に対処できる生活防衛資金を確保することは難しくありません。

資産を形成する土台を作りつつ、自身の状況にあわせて保険に入るかどうかを選択しましょう。

あなたの資産状況もしくは家庭状況によって必要となる保険については「【世帯別に解説】本当に必要な保険とは?」にまとめていますのでこちらの記事もチェックしてみてください。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。