「支出を抑えて家計を上手にやりくりしよう!」とやみくもに節約に着手しても、ほとんどの場合上手くいきません。その理由は、多くの方が節約する順番を間違えているからです。

ここでは、まずは基本的な家計の考え方を押さえつつ、リバウンドしない正しい家計のダイエット方法をわかりやすく解説していきます。

毎月の支出は手取り収入の75%以内に収めよう!

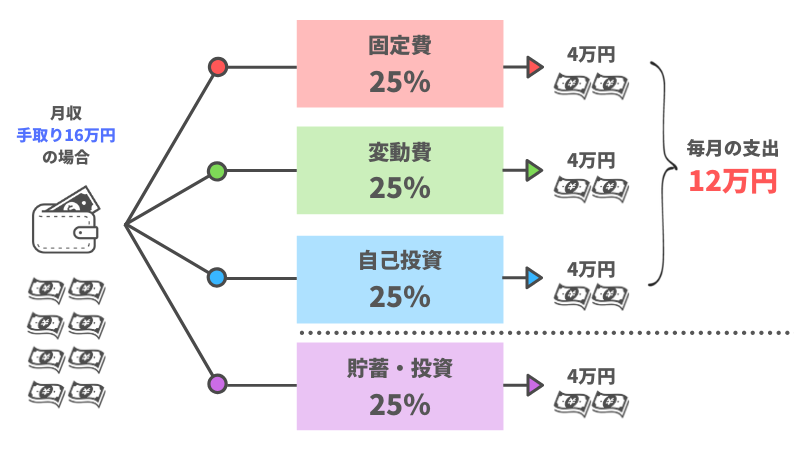

「家計のダイエット」の前に、まずは基本的な家計の考え方を押さえておきましょう。マネーセンスカレッジが独自に提唱している家計の考え方があり、これをクォーターグリッドシステム(QGS)といいます。

名称だけを聞くと難しそうに思えますが、考え方自体はとてもシンプルです。まず、あなたの収入を均等に4つに分割します。つまり、25%ずつに分割するということ。またこのときの“収入”とは、総収入ではなく手取り収入のこと指します。

そして、4つに分割したものを下記のように当てはめていきます。

④の貯蓄・投資をのぞいたものが家計の支出です。つまり、手取り収入の75%で毎月生活していこうというのが、QGSの基本的な考え方となります。

重要なのは、手取り収入の75%という支出の目安は、収入の大小に左右されないということです。個人事業主の方も新卒社会人の方も、独身の方も子どもがいる方も、基本的に支出は手取り収入の75%以内、上記の①~④の割合も変わりません。

新卒社会人を例にとると、平均的な総収入額は約21万円(参考:令和元年賃金構造基本統計調査結果(初任給)/厚生労働省)です。手取り収入で考えると、17万円を切る程度となります。

仮に毎月の手取り収入を16万円とすると、①~④の各項目に割り当てられる予算は4万円ずつとなり、支出を12万円内に抑えることが理想的な家計といえます。

固定費→変動費→自己投資の順に節約すれば家計はリバウンドしない!

「節約をしよう」「支出を抑えよう」というとき、重要なことは2つあります。

1.各項目「25%」の数字は極力変えないようにする

1つは、①固定費、②変動費、③自己投資、④貯蓄・投資の4項目に割り当てられた「25%」の数字を、極力変えないようにすることです。独身でも既婚でもお子さんがいてもいなくても、また都会に住んでいても田舎に住んでいても、皆さん同じ割合です。

ただし、ちょっとした誤差と言える範囲だったり、ライフスタイルに合わせた一時的なものだったりするのであれば、少しくらい割合をイジってもOKです。例えば……

例1)会社から住宅手当を支給されている場合

住宅手当によって浮いた分を自己投資に充てたり、貯蓄に回したりするのはOK。ただし、住宅手当をもらえない場合の本来の住居費が、保険費と合わせて25%程度に収まっている前提です。

また、住宅手当がもらえなくなった、住宅手当が支給されない会社に転職した、などのタイミングで、家計の割合の見直しも必須です。

例2)都市部に住んでいる場合

どうしても家賃が割高になりがちな都市部ですが、都市部在住でも田舎在住でも、基本的には住居費+保険費=25%が理想。ただし都市部に住んでいる場合、自家用車の管理費(=変動費)が不要だったり、通勤費(=変動費)を最小限に抑えられたりといったメリットを享受できます。

そのようにして浮いた変動費の一部を住居費に回すのはOK。住居費と保険費とを合わせて、27~28%以内ならば誤差と捉えて問題ありません。一方で、浮いた変動費を回しても住居費+保険費が30%を超えてしまうのはNGです。

例3)子どもが生まれたばかりの場合

お子さんが小さい時期は、何かとお金が入用です。前もって準備していたとしても、時に生活防衛資金では賄いきれないタイミングがあるかもしれません。

そのような場合は、お子さんが小さい間の数年間に限り、25%の割合を崩してもOK。お子さんが大きくなったら、25%ずつの元の家計の割合に戻してくださいね。

長期的な視点でファイナンシャルプランニングができているのであれば、ライフスタイルに合わせて柔軟に家計の割合を変化させるのは問題ありません。しかし、家計の支出全体が75%から大きくはみ出すことのないように注意してください。

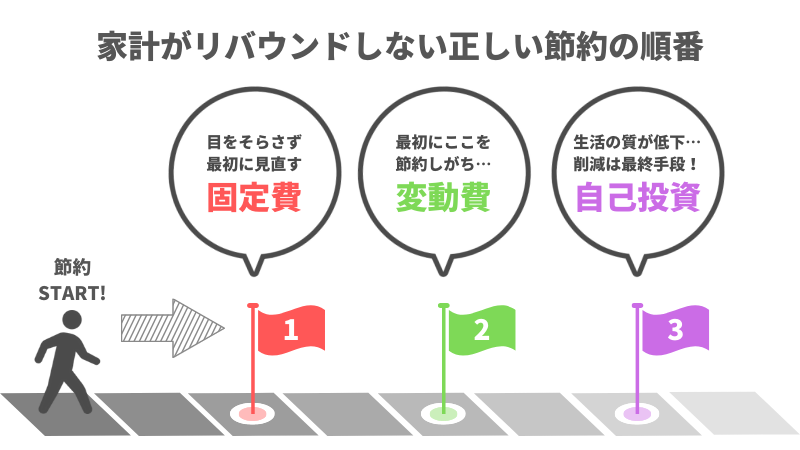

2.節約する順番を間違えない

そしてもう1つ重要なことは、節約する順番です。多くの人が家計のやりくりに失敗する大きな要因のひとつは、節約の順番を間違えていることにあります。正しい節約の順番とは、最初に固定費、次に変動費、そして最後に自己投資です。

ステップ1:ここから目をそらしてはダメ!最初に見直すべき固定費

ご自身の手取り収入を上記の通り4つに分割し、現在の支出をそれぞれに割り当ててみましょう。すると、住居費(持ち家の場合は固定資産税、管理費といった住居関連費のすべてを含みます)+保険の固定費が適性の25%を大きく超えて、30%や35%になっている方も多いのではないでしょうか?

家計を見直そうとするとき後回しにされがちな固定費ですが、実際にはここを最初に見直さなければなりません。不動産屋に行くと家賃の適正額は手取り収入の30%ほどと言われますが、この数字はあくまでも物件を売りたい側の視点です。手取り収入の30%では確かに家計が破綻することはありませんが、将来(老後の家計)が破綻します。

特に、都会に住んでいる方の場合は、地価が高いため固定費も大きくなりがちです。しかし基本的には、前述の通り、固定費=手取り収入の25%という適正額は、住んでいる場所が都会でも田舎でも変わりません。

都会の場合は車がいらないため自動車関連費が節約できたり、移動交通費が小さくなったりするため、その分を家賃に上乗せして、固定費が数%大きくなるくらいならOK。しかし、家賃だけで手取りの25%を超えている方は、ご自身の手取り収入に見合った物件へ引っ越すことも検討してみましょう。

保険については、終身、個人年金、養老保険、学資保険といった貯蓄型保険への加入は一切不要です。夫婦でも独身でも、1人当たり2~3万円の保険に入っていたら、あっという間に家計は破綻してしまいます。掛け捨てで安く加入でき、必要なものが網羅されている保険に切り替えられないか検討してみましょう。

ステップ2:ここから手をつけても上手くいかない!2番目に見直すべき変動費

家計のダイエットが上手くいかない大きな原因は、固定費をほったらかしにしてまず変動費をどうにかしようとすることにあります。ちなみに変動費とは、食費や水道光熱費、日用品費、移動交通費、自動車関連費など生活にかかるお金です。

確かに、食材をまとめ買いしたり、節約して切り詰めたりすれば変動費はある程度抑えられます。しかし、固定費は一度見直すだけでいいのに対し、変動費の節約は日々頑張り続けなければなりません。

加えて、日々の頑張りに対し、金額的に固定費ほどの削減効果が得られないのも変動費の特徴です。変動費よりも先に、固定費を今よりも抑えられないかを検討してみましょう。

ステップ3:ここを減らすと人生の質が低下!自己投資を見直すのは最終手段

自己投資とは、通信費や交際費、娯楽費、被服費、子どものための教育費、医療費、お小遣いなど、自分や家族のために使うお金です。自己投資も固定費より優先して手を付けられがちですが、自己投資を削るのは最終手段。

自己投資を節約すると、人生の質(クォリティオブライフ/QOL)が低下し、何のために働いているのかもわからなくなってしまいます。なぜお金を稼ぐのかというと、自分や家族の人生を豊かにするためですよね。にもかかわらず、自己投資にかけるお金を削ることで人生の質が下がっては、本末転倒です。

自己投資の場合は、「節約しよう」ではなく「手取り収入の25%なら使ってもいい!」という考え方で、まずは固定費→変動費の順に節約するようにしましょう。

「25%の貯蓄・投資」が幸せな老後をつくる

そもそもなぜ、毎月の支出は手取り収入の75%以内に収めなければならないのか、そしてそのために家計のダイエットをしなければならないのでしょうか?

それは「貯蓄・投資に回す25%」を確保するためです。

貯蓄・投資の25%は、あなたの老後にお金の不安を残さないための最低ライン。生活防衛資金が貯まっていない、貯蓄や投資を始めたのが40代50代からと遅かったなどの場合、家計における貯蓄・投資の割合は25%より増える可能性が高いからです。

支出が手取り収入の75%から80%、90%と大きくなっていくにつれ、あなたの老後に対する漠然とした不安が現実のものになっていきます。「貯蓄の25%を確保するために、支出を75%に抑える必要がある」ことを意識して、なるだけ早い段階から家計のダイエットに着手し始めましょう。

「なぜ手取り収入の25%を貯蓄しなければならないのか」については、別記事で詳しく解説しています。

住居費と保険の見直しからスタートし、家計のダイエットを成功させよう!

改めて、リバウンドしない正しい家計のダイエット方法の大きなポイントは以下の3つです。

上記のポイントを押さえて家計を考えると、節約にも無理が生じないはずです。まずは、住居費と保険の見直しから。できることからひとつずつ始めていきましょう!

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。