自分自身で商品を選ぶ必要がないバランス型ファンドは、投資初心者に人気の金融商品です。少ない資金で安定運用ができ、自動でリバランスもしてくれます。そのため「初心者ならバランス型ファンドを購入したら良い」と主張される方もいらっしゃいます。

しかし、投資初心者がバランス型ファンドを安易に購入するのは非常に危険です。一生涯続く可能性がある投資生活に悪い影響を与える可能性があります。

今回は見落としがちなバランス型ファンドを購入してはいけない3つの理由を解説します。ぜひ記事をチェックして、バランス型ファンドは本当に購入していいのか改めて考えてみてください。

バランス型ファンドとは複数の資産で構成された投資信託

バランス型ファンドとは、簡単にいうと株式や債券、REITなど複数の資産(アセット)で構成された投資信託のことです。日本株式と日本債券、日本REITだけで構成されていたり、海外株式と海外債券だけで作られていたりします。

バランス型ファンド1つで複数の資産に投資をするため、資産分散ができ安定的な運用を目指せるのが人気の理由です。

さらに運用会社にリバランスを任せられるのもメリットとされています。詳しい内容は後述していますが、リバランスは投資をする際に利益を最大化するために大切な作業です。

ただ、初心者がリバランスの判断をするのは難しいとされるので、自動的にしてくれるバランス型ファンドがお得と進められるのです。

このように購入すると初心者でもすぐに投資を始められて安定運用ができるため人気を集めています。

バランス型ファンドをおすすめしない3つの理由

バランス型ファンドは少ない資金で安定運用を目指せるので、一見すると投資初心者にやさしい商品のように思えますよね。

ただしメリットがあるということは、もちろんデメリットもあります。そしてこのデメリットが、特に投資初心者に悪い影響を与えてしまうのです。

バランス型ファンドのデメリットは以下の3つ。

- 投資先を把握しなくなる

- 信託報酬手数料が高い

- 運用会社のリバランスによるパフォーマンス低下

それぞれのデメリットをしっかりと理解して、バランス型ファンドを購入するか判断していきましょう。

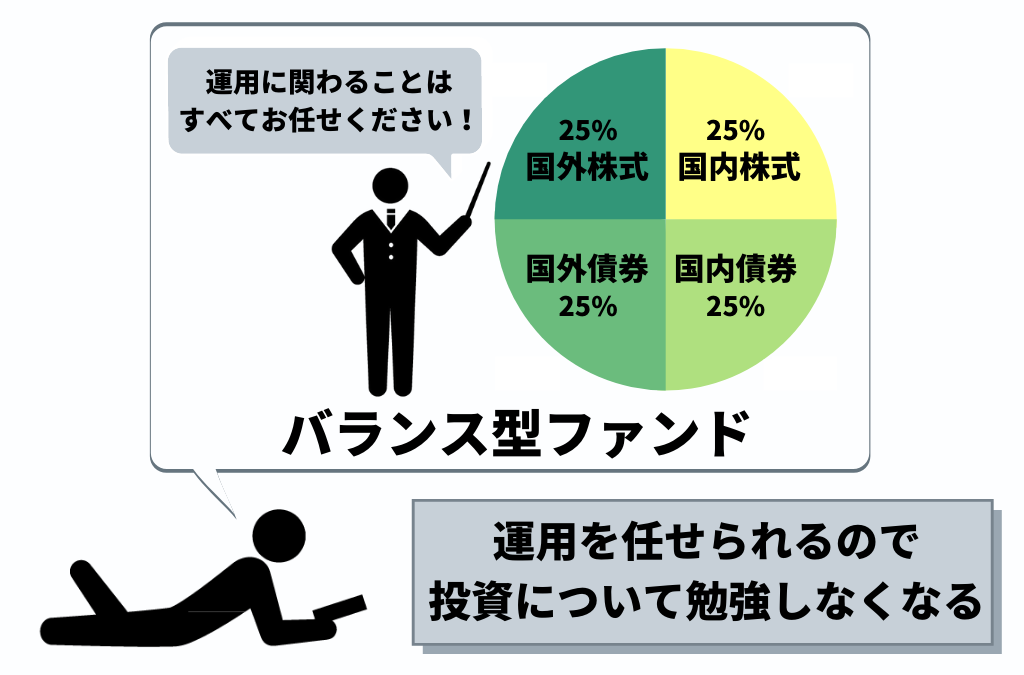

1.投資先が何か把握しないまま運用を続けてしまう

バランス型ファンドをおすすめしない1つめの理由は、投資先についてきちんと把握せずに運用ができてしまうことです。

上述したように、バランス型ファンドは金融商品の選定からリバランスまで運用のすべてを任せられるのがメリットになります。

しかし、運用をすべて任せるということは、副作用として「何に投資をしているか把握しない状態」になりやすいです。その結果、投資の勉強をしなくなり急なアクシデントに対応できなくなってしまいます。

事実、投資先を把握しないまま運用を続けてしまい失敗した例が「厚生年金基金の制度破綻」です。

制度が破綻した根本的な原因は、アセットアロケーション運用ではなくアクティブ運用をしていたからですが、厚生年金基金を運用する会社の中にはバランス型ファンドを購入していたところもありました。

安定した運用ができるバランス型ファンドを購入していたにもかかわらず基金が破綻をしたのは、運用担当者がファンドの中身を把握していなかったためです。

「バランス型ファンドだから中身は把握しなくてもいい」という安易な考えの結果、アセットバランスが崩れているのに気づかず運用に失敗してしまいました。

投資先の中身やアセットバランスを把握しないことが非常に危険であることは、過去の事例から既にわかっているということですね。

なるべく労力をかけずに、資産を増やしたい気持ちは共感できます。

しかし、あなたの大切なお金を運用に回しているので、投資先の中身や変動幅などに関しては最低限の勉強をして自分自身で管理できることが大事です。

2.バランス型ファンドは信託報酬手数料が高い

2つめの理由は、バランス型ファンドは信託報酬手数料が高く設定されていることです。信託報酬手数料とは、投資信託を運用・管理する経費として投資家が商品を持っている限り支払い続ける費用のことです。

ほとんどのバランス型ファンドは信託報酬手数料が1%を超えています。

- インデックスファンド:平均0.5%

- バランス型ファンド:平均1.0%

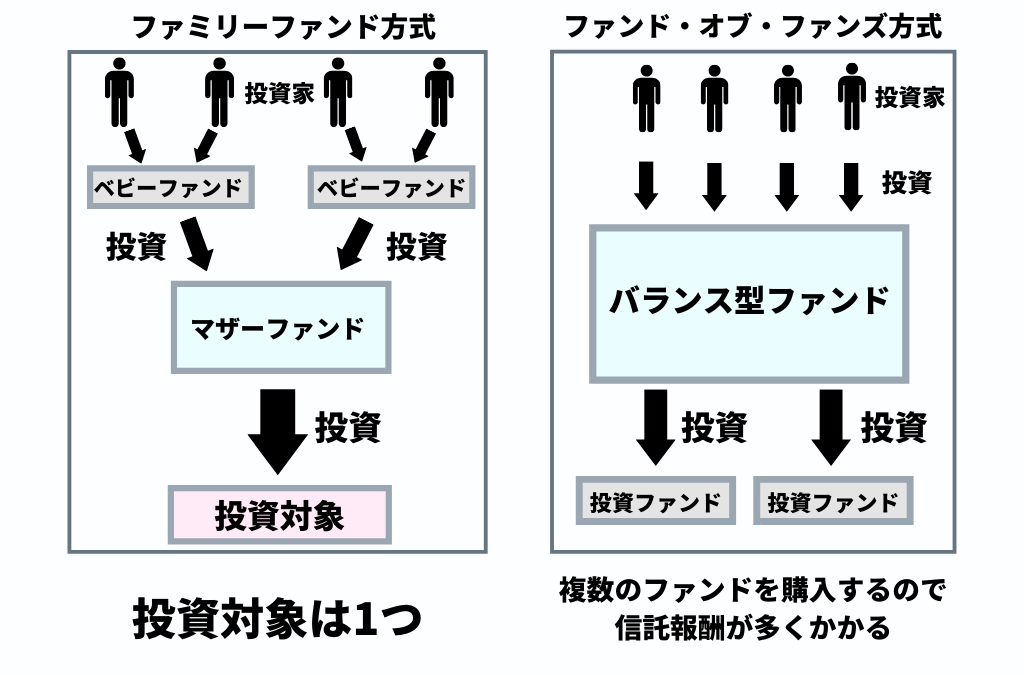

インデックスファンドの信託報酬手数料が安い理由は売買方式の違いです。

基本的にインデックスファンドは「ファミリーファンド方式」と呼ばれる売買方式を採用しています。ファミリーファンド方式とは、マザーファンドとベビーファンドに母体を分けて運用を行う投資方法のこと。

私たち一般の個人投資家が投資信託を購入した場合、その商品は「ベビーファンド」にあたります。ベビーファンドを複数個まとめて運用するファンドが「マザーファンド」です。

マザーファンドでまとめて運用することで、ベビーファンドそれぞれで個別運用するよりも規模を大きくして効率化が測れるため、インデックスファンドは手数料を安く設定できます。

一方、バランス型ファンドは「ファンド・オブ・ファンズ」と呼ばれる、複数の投資信託を組み合わせて購入し運用をする売買方式を採用しています。投資信託を何個も購入し、まとめてバランス型ファンドにして運用をしているようなイメージです。

ファンド・オブ・ファンズ形式の場合、複数の投資信託を運用するためのコストが多くかかるので必然的に信託報酬手数料を高く設定しなければなりません。

そのため、インデックファンドに比べてバランス型ファンドの信託報酬手数料は高くなります。

もちろんバランス型ファンドは、運用に関するそのほかの手間を省けるメリットがあります。

ただ、もし投資の勉強をして自分で運用ができるようになると管理するための手数料を省くことができます。管理できるのであれば、わざわざ手数料が高いバランス型ファンドを購入する必要はなくなりますよね。

時間は多少かかるかもしれませんが、管理をするだけであれば覚えることは簡単です。したがって、わざわざ信託報酬手数料の高いバランス型ファンドを購入する理由はないと考えています。

3.リバランスにより投資パフォーマンスが低下する

3つめの理由は、ファンドマネージャーが実施するリバランスによって投資パフォーマンスが下がることがあるためです。

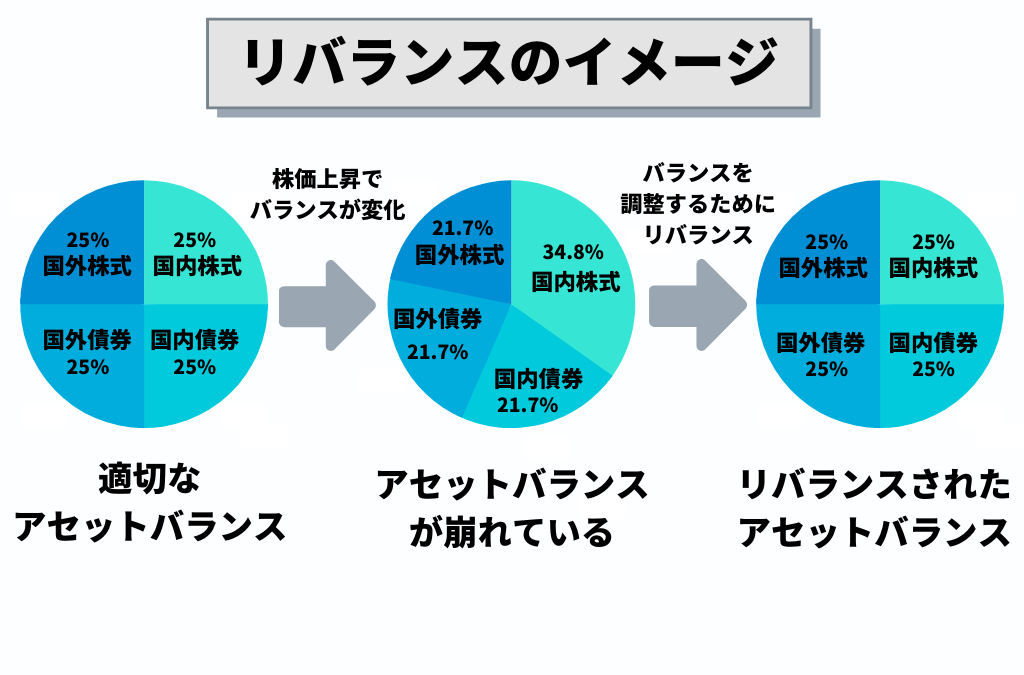

リバランスとは、株価の上昇や下落などで各資産(アセット)のバランスが崩れた際に、保有している商品の売買をして適切なアセットバランスに戻す作業のことです。

バランス型ファンドは、自動で毎月リバランスを行ったり、ファンドマネージャーにリバランスを委託したりすることでアセットバランスの調整をしています。

ただ、何度もリバランスをしたらリターンが最大化するのかというとそういう訳ではありません。

たとえば、1つのアセットがずっと値上がりしており、別の1つのアセットは値下がりしている状態だとします。この場合に毎月リバランスすると、アセット同士の価格に差が出ないまま調整されてしまうのです。

その結果、損失は少なくなりますが利益も上がりません。

通常は、リバランスをするアセット同士の価格がある程度離れたタイミングで調整を行い、差額で安いファンドを多く購入して利益を生み出します。

この売買タイミングは自身のポートフォリオや資産額によって変わることがあるため、バランス型ファンドのように他人に任せるのではなく、自分自身で管理できるようになることが大切になります。

リバランスの詳しい解説は以下の記事で説明しています。利益を最大化するためには大切な考え方なので、本記事と併せてぜひチェックしてください。

他人任せは危険なので自分で運用できるように最低限の勉強をしておこう

まとめるとバランス型ファンドは次の3つの理由からおすすめしていません。

- 投資先を把握しなくなる

- 運用にかかる手数料が高い

- リバランスによるパフォーマンスの低下

特に「投資先を把握しなくなる」ことが投資初心者にバランス型ファンドを推奨しない最大の理由です。未来のことは誰にもわからないので、何があっても対応できるように自分自身の投資先はきちんとチェックしておくべきです。

もし購入する金融商品に悩んでいる場合、マネーセンスカレッジではインデックスファンドの購入をおすすめしています。信託報酬手数料が低く、投資先を自分自身で把握してリバランスもしやすいです。

インデックスファンドの選び方に興味がある場合「はじめての投資信託は4つの選定基準を満たす商品を選ぶだけ」の記事を読んでください。商品の選び方からインデックスファンドをおすすめする理由も具体的に解説しています。

投資がわからないから、運用を任せられるバランス型ファンドを購入したらいいという考えは非常に危険です。自分自身が何に投資をしていて、どのような投資方法で運用をしたらいいのかしっかり勉強をしましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。