資産運用をする上で債券は不要だという「債券不要論」があります。いわゆる、資産運用に債券は必要なく、株式だけで運用しても問題ないという考え方です。

一部の投資家が提唱しているこの考え方ですが、本当に資産運用に債券は意味がないのでしょうか。

マネーセンスカレッジの考えは、資産運用において債券は必須です。株式だけでなく債券なども取り入れることで、より安定的に安全な運用が可能になります。

そこで今回は、大きく分けて5つにまとめられる債券不要論に対して、それでも債券を取り入れるべき理由を解説します。

重厚な内容の記事になっていますが、最後まで読んでいただけると債券を組み入れるべきかどうかの判断がつくようになります。

アセットアロケーションとは

債券が必要かどうかを判断するためには、資産運用をする上で大切な考え方「アセットアロケーション理論」を知っておく必要があります。

アセットアロケーションとは資産配分という意味で、自分の運用資金をさまざまなアセット(資産)に適切な割合でアロケーション(配分)して運用をする考え方です。複数のアセットに分散して投資をすることで、リスク(価格変動リスク)を抑えた運用が可能になります。

そして、マネーセンスカレッジが推奨している投資方法は、アセットアロケーション理論をベースに考えた「全世界投資」です。

全世界投資では、世界中の投資可能な株式や債券、REITなどにまんべんなく投資をします。世界中の金融商品に投資をすることで、世界の経済成長に乗り、その恩恵を受けることができるのです。

後述していますが、全世界投資では債券が価格変動をマイルドにしたり、下落時の回復を早めたりする役割を担っています。債券を持っているかどうかで、運用の安定性や安全性はまったく違うのです。

債券には上記のような役割があるにもかかわらず、なぜ一部の投資家は債券不要論を唱えているのでしょうか。

以下より詳しく解説していきます。

アセットアロケーションの具体的な仕組みや方法論は下記の記事をご参照ください。

債券を不要とする5つの考え

債券不要論を主張する方々の意見をまとめると、大きく以下の5つがあります。

- 価格の上昇が期待できない

- 為替リスクを負う価値がない

- 株式のほうがパフォーマンスが高い

- 個人投資家はリスク許容度が高い

- 暴落した場合は債券価格も下落する

では、それぞれの意見がどのような内容なのか解説していきます。

①先進国債券は価格の上昇が期待できない

先進国債券とは、米国やフランス、ドイツなどの先進国が発行している国債を指します。この先進国債券の価格の上昇が期待できないため、債券は必要ないと言われます。

なぜ先進国債券の価格上昇が期待できないのでしょうか。

債券の価格は「金利」に影響されます。金利とは、お金を借りた際に貸主に対して支払う利息の割合です。基本的に、金利が上昇すると債券価格は下がり、金利が低くなると債券価格は上昇します。

ということは、債券から値上がり益を得るためには金利が下がることが条件ですね。

ただ、先進国債券の金利は下げ幅がほとんどありません。金利を下げられないということは、先進国債券の値上がりはあまり期待できません。

そのため、先進国債券に投資をしても値上がり益がほとんどないので投資をする意味もないという意見です。

②先進国債券の為替リスクは負う価値がない

2つめも先進国債券に関する意見です。

基本的に海外資産に投資をする場合、米ドルなどの外貨建てで運用が行われます。そのため、為替相場の変動により海外資産の価格が上がったり、下がったりします。

この為替の変動によって受けるリスクを「為替リスク(為替変動リスク)」といい、先進国債券は為替リスクの波が非常に激しいです。

たとえば過去10年の「米ドル円レート」だけでも、1ドル=130円ほどになったこともあれば、1ドル=80円ほどだったことがあります。米ドル円レートでは、1年間で15%程度の上下動があると考えていいでしょう。

つまり、先進国債券に投資をする場合は大きな為替リスクを負わなければなりません。

ただ、理論的に計算をしてみると、為替をヘッジ(回避)した場合、先進国債券と日本債券の利回りはほとんど同じになります。

ということは、為替リスクを負って先進国債券を購入しても、期待できるリターンが国内債券と同じであれば、国内債券を買うか現金にして持っておいたほうがリスクは低くリターンは一緒です。

そのため、為替リスクの大きい先進国債券をわざわざ購入する必要はないと言われます。

③最終的に株式のほうがパフォーマンスが高くなる

債券と株式を比べると、最終的にパフォーマンスが高くなる商品は「株式」です。

株式は企業の業績がよければどんどん上昇していきます。当然、下がる時期もありますが世界は経済成長し続けているので、株式だけで投資をしているほうが10年後、20年後と最終的なリターンは高くなるでしょう。

一方で、債券価格はほとんど横ばいです。したがって、株式と債券を組み入れた投資方法は、株式だけで運用するよりも最終的なパフォーマンスは下回ります。そのため、パフォーマンスを下げる債券をわざわざ取り入れる必要はないと考えられています。

④個人投資家はリスク許容度が高い

企業で他人のお金を預かって投資をする機関投資家と違い、個人投資家はリスク許容度が高いと言われます。

リスク許容度とは、自分がどれくらいのリスク(価格変動リスク)に耐えられるかの度合いを表す言葉です。

たとえば、一般的に機関投資家はリスク許容度が低いとされています。

なぜなら、他人のお金を預かって運用しているので、もし資産が目減りしてしまった際はクレームが入ったり、資金を引き上げられたりしてしまいます。そのため、少しでもリターンを上げる必要があるのでリスク許容度というのは低くなるのです。

一方、個人投資家はたとえ資産が30%程度下落しても、自分自身の意思があれば持ち続けることが可能です。

自分で運用しているので、クライアントから怒られることはありません。反対に価格が上がった場合も、利益の還元を要求してくる株主もいませんね。そのため、個人投資家はリスク許容度が高いと言われるのです。

リスク許容度が高いということは、株式だけで運用し大きく下落しても売買をせずに持ち続けることができます。したがって、リスクを抑える役割を担う債券は不要であるという意見です。

⑤世界的な暴落では債券価格も下落する

通常、株価が暴落した場合は債券価格は上昇するといわれます。投資の原理原則に立ち返ると、債券は株式と逆の値動きをするためです。

景気が良くなると株式価格は上昇しやすくなり、人や設備などに投資をするためお金を借りたい人が増えます。その結果、資金需要が高まり金利は上げられ、一方で債券価格は下落するのです。

アセットアロケーション理論で考えると、正反対の値動きをする金融商品を組み合わせることができれば、片方の商品が下がった時にもう片方の商品が同じだけ上昇するため値動きの幅(リスク)を抑えられます。

ただ、世の中には正反対の値動きをする金融商品はありません。そのため、資産全体で値動きが少なくなるように、動きの違うさまざまな金融商品を購入する必要があります。

これが基本的な資産分散の考え方です。

しかし、近年はグローバル化などの影響によって、世界的な金融不安に陥った場合は株式と合わせて債券価格も下落します。

暴落時に株式も債券も同時に下落するのであれば、資産分散にならずリスクを抑えられないので債券は不要という意見です。

債券不要論に対する反論

資産運用に債券が不要と言われる場合の5つの理由を挙げました。少し難しい内容でしたが、それぞれの意見は事実であり、理解できる部分もあったのではないでしょうか。

ただ、それでもやはり資産運用に債券は必要です。

各意見に対する反論は以下の通り。

- 反論①:資産全体での役割が大切

- 反論②:理論値と実際の運用結果は違うものになる

- 反論③:価格の上下動に耐えられない

- 反論④:増やしたお金は使う予定がある

- 反論⑤:価格変動リスクを抑えられる

上記5つの反論の内容について詳しく解説していきます。

①に対する反論:価格の上昇率ではなく資産全体での役割で考える

先進国債券はたしかに金利の下げ幅がほとんどありません。そのため、債券価格の上昇はあまり期待できないでしょう。

しかし、アセットアロケーション(全世界投資)において債券の価格はそれほど重要視していません。株式よりも値上がり益が上がらなくても、債券を組み入れる理由は主に2つあります。

1つめは、株式価格が下がった場合に追加購入するための資金としての役割。

2つめは、株式価格が上がった時に利益を確定し債券に保存しておく役割です。

要するに、資金自体を留めておくためのバッファとしての役割があるのです。債券の利回りが高い低いではなく、アセット全体で見て役割を果たしてくれれば問題ありません。

もちろん、債券価格がマイナスになるものは入れませんが、現状の先進国債券は持っていても損ではないので組み入れるべきだと考えています。

初心者の方で安全に安定的に、また安心して投資を行いたいのであれば債券は必要不可欠です。

②に対する反論:理論的な数値と実際の運用結果は違う

先進国債券の利回りが低いため為替リスクを負う価値がないという意見ですが、これには主に2つの反対意見があります。

・為替ヘッジなしなら日本債券よりも高い利回りが得られる

そもそも私たちは、これから資産を築いていく段階です。ということは、今は資産がない状態ですね。資産がない状態であれば、一括投資ができるだけの資金を持ち合わせていないでしょう。

そのため、投資を行う場合は「積立投資(ドルコスト平均法)」か一定金額貯まったものでお金を継ぎ足しながら投資をすることになります。

少なくとも先進国債券をドルコスト平均法で運用すると、平均購入単価を下げて数量を多く買うことが可能です。為替が変動したとしてもプラスに働く期間があるので、その影響を受けながら債券価格は右肩上がりに上昇していきます。

つまり、実際に運用してみるとプラスになっていることには目を向けず、理論価格だけで債券は不要だと言われています。なぜ、実際の運用結果を確かめないのかが疑問です。

ドルコスト平均法の仕組みやメリットを知りたい方は、ぜひ下記の記事をご参照ください。

・理論価格はあくまでも平均値で実際は「歪み」がある

2つめは、理論価格では日本債券と同じになるかもしれませんが、それはあくまでも平均値だということです。

平均値には必ずバラつきがあります。上ぶれている場合もあれば、下がっていることもあります。これを一緒くたにして平均値で語ってしまうことは、「上下動が大きいものも一直線で右肩上がりするものも、最終的な価格が同じならばどちらを選んでも変わらない」と言っているのと変わりません。

日本人は平均で物事をみるのが大好きですが、平均だけでは何も物事はわかりません。平均から歪んでいて、その歪みを自分に有利なように投資戦略に組み込める人が投資で勝てる人です。

実際の投資ではドルコスト平均法のように価格の上下動を味方につけられます。

2つの金融商品があり、両方が同じプラス利回りになる場合、ドルコスト平均法では価格の上下動の大きいほうが平均購入単価が下がり、より儲けることができるのです。

ドルコスト平均法ではなく、一定額を1回購入したとしても実際に運用すると、過去の実績では先進国債券は日本債券よりも高いリターンが期待できます。ということは、理論値にはならずどこかに歪みが生じているのです。

したがって、実際の運用結果としてきちんとリターンがある先進国債券は持つべきだと考えています。

③に対する反論:リターンが高くても価格の上下動に耐えられない可能性がある

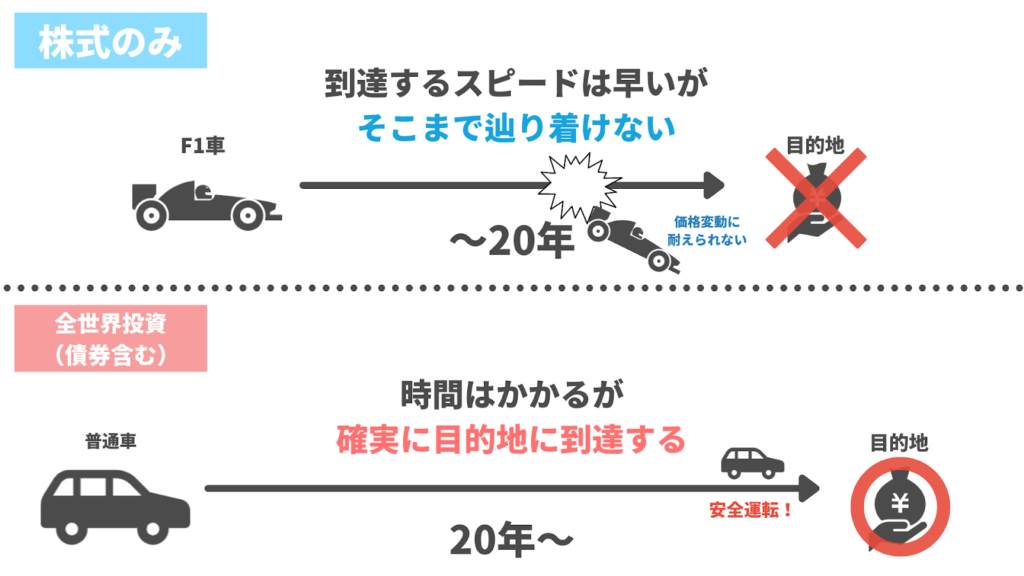

株式と債券を比較して、株式のパフォーマンスが高いのは当然です。資産運用において、資産が増えていく段階では株式が牽引をします。

ただ、債券を含めずに株式だけで運用すると最終的な目的地まで辿り着くことが難しくなります。いわゆる、リスク(価格変動リスク)が高くなってしまいます。

これは乗り物に例えるなら、株式だけの運用はF1車に乗っている状況です。パワーやスピードはとてつもなく早いですが、その分だけ安全性は落ちます。

素人がF1車に乗ったとしても操作できませんし、スピードが早すぎてあなたが最後まで生きていられないということ。

一方で、債券を取り入れた投資は乗用車に乗っている状況です。パワーやスピードを抑える分、安全性を高めています。普通車はとにかく無事に目的地まで辿り着くように、安全基準を作って設計していますよね。

この安全基準の役割が投資でいう債券を持つことです。

実際に過去に起きたリーマンショックの際の株価や債券価格を例にしてみましょう。

2008年にリーマンショックが起きた際、株式だけで運用した場合は約66%の下落が起きました。

一方、株式だけでなく債券やREITにも投資をする「全世界投資」であれば、下落幅は約30%ほどに抑えられたのです。

60%と30%の下落は、実際に体験するとまったく違います。あなたがコツコツと貯めた資産1,000万円が一気に400万円まで下がるのと700万円まで下がるのでは、当然700万円で下げ幅が落ち着くほうがいいですよね。

多くの方は、資産が60%も目減りすると投資を途中で辞めてしまいます。最終的に高いリターンが期待できたとしても、運用に失敗してしまうと本末転倒ですね。

債券はパフォーマンスの面では足枷となるかもしれません。しかし、安全に目的地に到達するためには欠かせない金融商品です。したがって、資産運用において債券は必須になります。

④に対する反論:お金を使うことを想定するとリスク許容度は関係ない

個人投資家はリスク許容度が高いので債券は不要という意見ですが、これは投資を始める人の資産状況が違います。

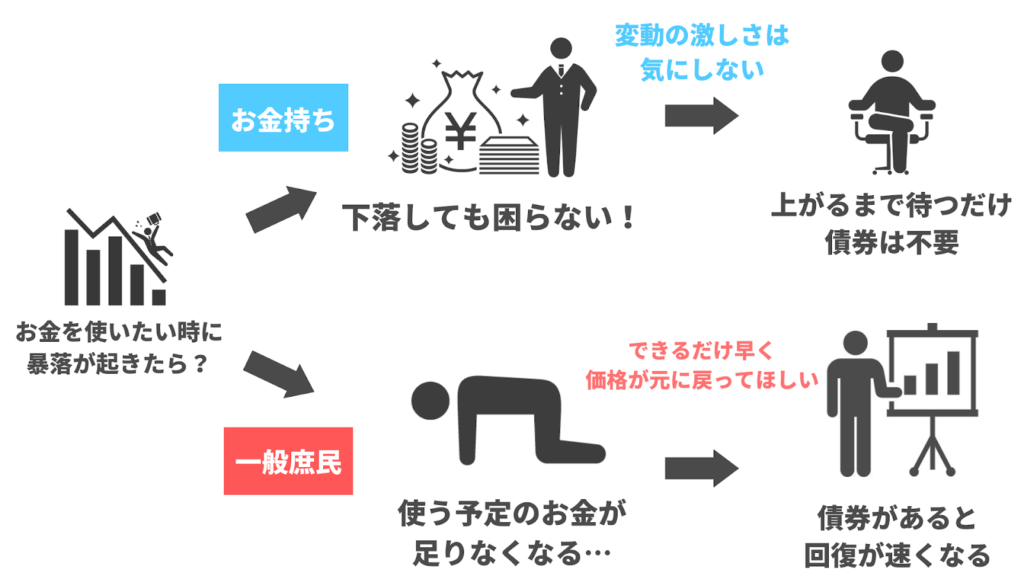

リスク許容度が高いので債券は不要と唱える方達は「増やした資産を今後一生使わない」という前提で話をされているのです。たとえ資産が減っても生活に支障をきたさないことを前提に債券不要論を推奨しています。

しかし、私たちは投資したお金を使う予定がありますよね。子どもの大学費用や老後を迎えた際の生活費として増やした資産を使うことが前提です。

ここに投資方法の違いがあるのです。

もし、お金を使うときに資産が大きく目減りしてしまうと、必要なときに必要なお金を用意できません。老後資金を確保するために投資していたのに、老後に入った途端下落を受けてお金を準備できなければ本末転倒です。

もちろん投資はいつ下落が起きるのかは誰にもわかりません。

しかし、株式だけの運用と債券を含めた投資(全世界投資)は、先にお話ししたように下落幅に大きな違いがあるとともに、その後の回復するスピードにも違いがあります。

債券を不要とする人たちは、運用しているお金を使う予定がないため、暴落してもいつか元通りになったらいいと考えています。上がるまで待つだけなので、回復の速さは関係ないのです。

一方で、私たちは将来使う予定のあるお金を運用しているので、暴落が起きた際はできるだけ早く回復して欲しいですよね。その際に債券が活躍します。

たとえば、リーマンショックが起きた際は株式価格は4年が経過しても最安値を更新しており元に戻るまでは5〜6年ほどかかりました。

債券価格はというと、リーマンショックの全貌が明らかになると1年を待たずに下落幅の半分以上を一気に取り戻し、2~3年で緩やかに戻っています。債券を含めた投資(全世界投資)全体でいえば、2年6カ月でリーマンショック前の価格に回復しています。

たしかに2年6カ月という期間は決して回復が早いとは言えないかもしれません。ただ、100年に一度起こるかどうかという金融危機だということも考慮すると驚異的とも言えます。

少なくとも回復が早いということは、それだけ使う予定が相場に左右されにくいと言うことができます。

そのため、個人のリスク許容度が高いからといって、株式だけでいいというのは説明不足。リターンを追い求めるよりも将来確実にお金を用意することが大切です。

リスク許容度ではなく「リスク選好度」で投資方法は考える

リスク許容度と何度も使っていますが、そもそもリスク許容度という言葉は適当ではないと考えています。

リスク許容度ではなく「リスク選好度」です。自分がリスクを好むか、好まないかで投資方法などは考えなければなりません。

- リスク許容度:リスクをどれだけ許せるか

- リスク選好度:リスクを好むかどうか

たとえば、一般的に年齢が若いと「リスク許容度」は高くなり、年齢が高いほど「リスク許容度」は低くなるという考え方があります。

要するに、年齢が若い時はやり直しが効くし働けるからリスクをとっても問題ないのでリスク許容度は高く、一方で高齢者は時間も体力もあまりなく失敗すると取り返しがつかなくなるのでリスク許容度は低くなるということです。

この考え方を改めて考えてみると、リスクが高くていいことはないですよね。

高齢でも、老後資金が足りないなどとリスクを取って投資や投機をしたい方もいれば、反対に年齢が若くても、時間をかけてじっくりと資産を増やしていきたいと最低限のリスクで投資に臨みたい方もいます。

そのため、一律に年齢でリスクを決めるのではなく、あなたがリスクをどれだけ好むのかという「リスク選好度」で投資方法などは考えましょう。

リスク選好度は下記の記事でも詳しく解説しています。年齢と投資方法の関係性が気になる方は、ぜひチェックしてください。

⑤に対する反論:債券を持っていたほうが価格変動リスクを抑えられる

世界的な暴落が起きた場合は株式と債券が同時に下落するので分散効果がないといわれます。

たしかに、近年は株式と債券は逆相関の値動きをしにくくなっています。これは、金融商品の値動きの連動性を示す指標である「相関係数」を調べるとわかります。

相関係数は-1.0〜1.0まで数値があり、1.0になるほど連動性が高く、逆に-1に近づくほど2つの商品は反対の値動きをしているということです。

以下の表は2020年4月にGPIFが発表した各アセットに対する相関係数のデータです。

表をみるとわかるように、現状のアセットでマイナスの数値になっているのは国内株式と国内債券の関係性だけです。あとはすべてプラスになっています。

国内株式と外国債券の相関係数は0.06、外国株式と外国債券の相関係数は0.585です。

したがって、株式が暴落した際には債券も同じように値下がりをすることがわかります。

上述したように、実際にリーマンショックが起きた際には株式と同様に債券価格も下落しました。しかし、債券価格はリーマンショックの全貌が明らかになると1年でほどで戻っています。一方で株式は回復するのに5~6年ほどかかりました。

この回復の速さが重要なのです。

未曾有の金融危機があった際に価格が下がるのは、すべての金融商品に当てはまることです。ただ、一時的に下がることはあってもその後は回復します。

さらに、回復の速さが違うということは、値動きが異なるということです。投資を行う際の価格変動リスクを抑えるためには、値動きの異なる金融商品を複数購入し資産全体で考えます。

この戦略をリバランスといいます。リバランスはたとえ同じ方向に動くものでも、値動きが異なるのであれば価格変動リスクを抑える効果があります。

したがって、たとえ株式と債券が同時に下落しても値動きが異なるため、債券を持っていたほうが一定の分散効果を期待できます。

リバランスについてより詳しく知りたい方は、下記の記事をご参照ください。資産をなぜととのえる必要があるのか理解できるようになります。

資産運用に債券は必要不可欠!長期的な目線で投資を考えよう

「債券不要論」の考え方は根強く残っています。ただ、マネーセンスカレッジは20年前から一貫して、投資には債券は必須だとお伝えしています。

あなたが投資を始めた目的は、老後資金や教育資金を確保して今後の人生を幸せで豊かに過ごすためではないでしょうか。そうであれば、株式だけで資産運用をしているのは危険です。価格の上下動に耐えられない可能性が高く、金融危機があれば下落の影響を受けやすくなります。

もし運用を辞めてしまえば老後資金や教育資金を用意することが難しくなり、時間をかけてやってきたことが水の泡です。そのため、投資をしているけれど債券を持っていない方やこれから投資を始める方は、ぜひ記事を参考に債券を含めた投資を考えてみてはいかがでしょうか。

債券を含めた投資方法や資産全体に対する債券の割合などは、マネーセンスカレッジの会員制サイト「チーム7%」の中で詳しく解説しています。具体的な内容をもっと知りたい場合は、まずは以下のプレ講座をご視聴ください。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。