「投資をしたいけど、金融機関の選び方がわからない」

「どの証券会社で投資を始めるか悩んでしまう」

「利用している銀行で投資を始めるのはダメなの?」

上記のような壁に当たってしまい投資を始めていない方は多くいらっしゃいます。SBI証券や楽天証券など世の中には数多くの金融機関があるため、自分に合う金融機関を見つけるのは難しいですよね。

金融機関はある4つの基準をもとに絞り込んでいくと自分に合う会社を選ぶことができます。

そこで今回は、投資初心者の方におすすめの「金融機関選びの基準」を紹介。記事を読むことで、自分で金融機関を選定することが可能です。

また、マネーセンスカレッジが金融機関を選ぶ前に大切にしている考え方も紹介しています。投資を成功させる秘訣にもなるのでしっかりとチェックしてくださいね。

金融機関は「運用の自動化ができる」ことが前提

選び方を紹介する前に、そもそもの前提条件について説明します。

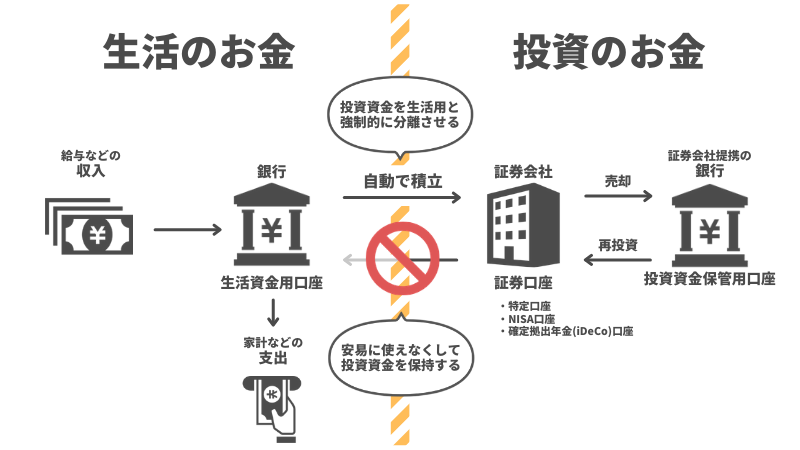

マネーセンスカレッジでは、長期投資には投資を自動化する「My金融システム」という仕組みが欠かせないと考えています。投資を自動的にできる状態を作ることで、少ない労力で資産を増やすことができます。

つまり、投資で利用する金融機関は「My金融システム(運用の自動化)」を構築できることが前提なのです。

投資に失敗してしまう原因の多くは、運用を長く続けられないことにあります。

たとえば、生活に使うお金と投資資金が同じ口座に入っていると、自分の欲に負けて投資用のお金を使ってしまう可能性があります。運用に回せるお金がなくなると日々の生活で手一杯になり、投資を途中でやめてしまうでしょう。

また、毎月の入金や購入作業を手動で行うとなると、手間がかかり面倒くさいです。商品の購入を一度忘れると、そのまま放置してしまうことも考えられます。

投資は長く続けることで本当の力を発揮するため、できるだけ自分の労力をかけずに運用できる環境を最初に整えることが大事なのです。そのため、運用を自動化できる仕組みが作れる金融機関を選びましょう。

自動化するために大切な仕組みは以下の2点です。

- 生活資金と投資資金を物理的に「かく離」できる

- 投資資金「自動」で引き落とす設定ができる

2つを実行できれば、あなたの資産を無駄に減らすことなく長期投資ができる環境が作れます。

My金融システムを初めて聞いたという方は『資産形成は「自動化+資金隔離」がカギ!長期投資に欠かせないMy金融システムを構築しよう』をご覧ください。運用を自動化するために必要な手順や口座を詳しく解説しています。

運用の自動化に必要な4つの口座

運用を自動的に行うための仕組み「My金融システム」を構築するためには、基本的に以下の4つの口座を準備します。

- 特定口座

- NISA口座

- 投資資金保管用口座

- 確定拠出年金口座(iDeCo)

特定口座とNISA口座は、管理を行いやすいように同じ証券会社で開設するのがおすすめです。

投資資金保管用口座は、特定口座を開設する証券会社と連携が取れている銀行で開設することを推奨しています。

証券会社の選び方で重要な4つの基準

上記の内容をふまえると「特定口座を開く証券会社」さえ決まれば、NISA口座と投資資金保管用口座を開設する証券会社も必然的に選べます。

つまり「特定口座を開くにはどこがいいのか?」を考えて金融機関を選んでいきます。

日本全国で見ると金融機関は100社以上ありますが、銀行や信用金庫などは購入できる商品が少ないため、幅広い投資ができません。したがって、商品の豊富さを考えると金融機関は日本全国に約300社ほどある証券会社から選ぶことになります。

そこでここからは「証券会社を選ぶ際に大切な次の4つの基準」について解説します。

この4つが証券会社を選ぶ際の4つの基準です。投資を継続的に行うために重要な項目なので、それぞれの判断ポイントについてしっかりと学んで証券会社を選べるようになりましょう。

1.投資信託を少額で購入できる

1つめの選定基準は、投資信託を「100円」や「1,000円」といった少額で購入できるかどうかをみましょう。

全世界投資では世界中にまんべんなく投資を行うため、複数の投資信託を購入します。投資信託の最低購入金額が高いと、スタート時に必要な投資資金が大きくなりますよね。

その結果、初期費用を用意できず投資を始められない可能性があります。

たとえば、最低購入金額が1万円の証券会社では、全世界投資を始めるためには10万円ほどの資金が必要です。

しかし、投資初心者にとって1度の購入で10万円も投資するのは不安なのではないでしょうか。毎月10万円を用意し続けるとなると、 家計が苦しくなり運用を続けられるかもわかりません。

そのため、恐怖心の出ない範囲ですぐに投資を始めるために投資信託を少額で購入できる証券会社がおすすめです。

日本全国の証券会社のうち、少額で投資信託を購入できるのは以下の7社に絞られます。

各証券会社の最低購入金額は、以下の通りです。

-2-1.png)

SBI証券やauカブコム証券などは、普段使っている銀行からの引き落としでも100円から投資信託を購入できます。

子どものお小遣い程度の金額で運用を始められるおすすめの証券会社です。

少額投資が大切な理由は「投資で数千万円の資産を作るのに最小購入単価が重要な2つの理由」の記事で解説しています。本記事と併せてぜひチェックしてください。

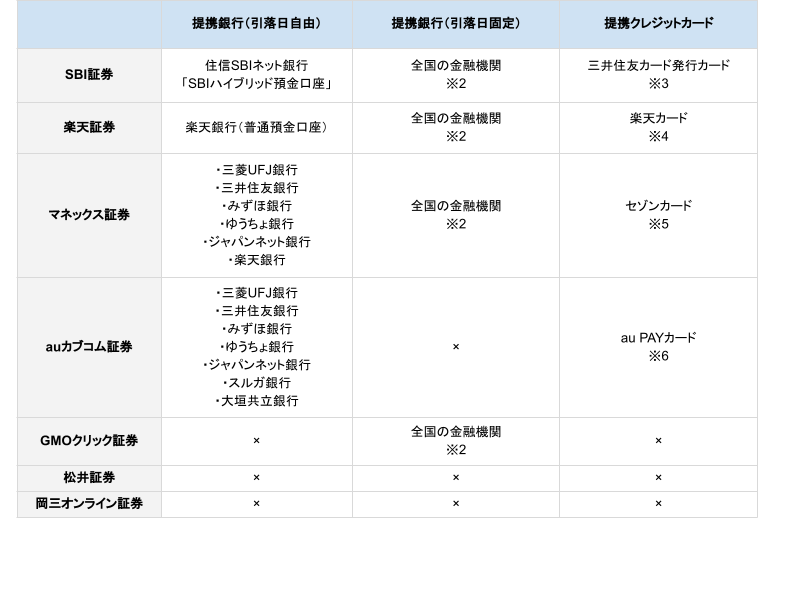

2.自動引落しサービスの提携先が豊富

2つめは、自動引落しサービスを使える銀行やクレジットカードなどの提携先が多いか確認しましょう。

上述したように、My金融システムでは口座から自動で投資資金を引き落として金融商品を購入できる環境を作ります。

したがって、あなたが普段使っている銀行やクレジットカードから、投資資金を自動的に引き落とせたほうが使い勝手もよく便利です。証券会社に提携先があれば、新たに銀行口座やクレジットカードを作る必要もありません。

先ほど選定した最低購入金額が安い7社は、自動引落しサービスの提携先が異なります。

それぞれの提携先を確認して、あなたが使いやすい証券会社を見つけてください。

※1.引き落とし手数料は無料

※2.各証券会社で対応可能な全国の金融機関:SBI証券、楽天証券、マネックス証券、GMOクリニック証券

※3.銀聯、ビジネスカード、コーポレートカード、デビットカード、プリペイドカード、家族カードは不可

※4.家族カード、法人カードは不可

※5.タカシマヤカード赤&GOLD、りそな、静銀セゾン、出光、ダイワハウスは不可

※6.家族カードは不可、Pontaポイントの投資信託の積立取引は現状不可(2023年8月)

松井証券と岡三オンライン証券は、自動引落しサービスは現状利用できません。普段使っている銀行から、自動振込設定をする必要があります。ただし、振込手数料は自己負担です。

残りの5つの証券会社は、自動引落しサービスが利用できて多くの提携先があります。

そのため、残った5つの中から利用する証券会社を選ぶのがおすすめです。

3.キャッシュポジションをかく離して安全に保管できる

投資を続けていくと、大きな暴落が予想されたときに投資資金全体の安全性が危うくなる場合があります。たとえば、2008年にリーマンショックが起きた際は、株式価格は約66%ほど値下がりしました。

そのような危機(リーマンショックやコロナショックなど)が起きた際は、運用していた投資資金を引き上げて暴落の影響を受けない安全な場所(キャッシュポジション)へと一時的に退避させる戦略が必要になります。

キャッシュポジション(以下:CP)をきちんと取れると、資産が大きく目減りせずに安心して投資を続けることが可能です。

そのため、CPにしたお金をかく離して安全に保管できる証券会社を選びましょう。

一時的に避難させた資金は、生活資金口座とは別の場所で保管する必要があります。危機が去ったあとは再度投資にまわすお金ですので、生活費として簡単に使わないように管理しなければなりません。

したがって、CPの資金を安全に保管する「投資資金保管用口座」と連携できる証券会社は使いやすいです。

投資資金保管用口座になるものは、以下の3つがあります。

- MRF

- 銀行預金

- 預り金

3種類ありますが、CPを投資資金保管用口座に移す場合は「スイープサービス」を利用すると資金の移動がスムーズです。

スイープサービスとは、簡単にいうと自動でお金の入出金ができるサービス。

たとえば、証券口座に資金がなかったとしても、提携銀行口座(投資資金保管用口座)にお金があれば自動で引き落としを行い商品を購入してくれます。

逆に、投資信託を売却した場合には売却益を提携銀行口座に自動出金が可能です。

スイープサービスを利用できれば、投資資金保管用口座とCPにするお金の移動が簡単にできます。

そのため、スイープサービスを展開している証券会社が利用しやすくおすすめです。

各社のスイープサービスの状況は、以下のようになっています。

-5-1.png)

※マネックス証券、岡三オンライン証券:信用取引口座などを開いている場合は、MRFの解約が必要になり預り金となる。預り金は信託方式。

※auカブコム証券:正確にはスイープサービスではなく、入金のみの対応。入出金の完全スイープにはauじぶん銀行のみ対応の「オートスイープ」を利用する。

※松井証券:預かり金は信託方式

スイープサービスを加味して比較をすると、以下の3社はCPをかく離して安全に保管しやすい証券会社です。

- SBI証券

- 楽天証券

- マネックス証券

とくにSBI証券と楽天証券は、提携銀行と完全に連携が取れており、CPは各銀行の投資資金保管用口座に自動入出金できます。

4.その他の便利なサービスが充実している

最後に重要なのは、投資戦略に合ったサービスの充実度です。

便利と感じるサービスは、投資方法によって異なります。

提供しているサービスが数十個あったとしても、あなたの投資方法で活用できなければ何も意味がありません。

そのため、自分の投資方法と合ったサービスを提供している証券会社を選びましょう。

・定期自動解約サービスの使いやすさ

全世界投資では、利用できるサービスに「定期自動解約サービス」があるかどうかが大切です。

「定期自動解約サービス」は、現在持っている投資信託を毎月設定した金額や数量だけ自動的に売却して現金を受け取れるサービス。

いわゆる、年金と同じような仕組みをイメージしてください。

定期自動解約サービスがあると、積立したお金を計画的に切り崩せます。

したがって、老後費用や教育費を抽出する際に重要になるサービスです。

7つの証券会社の中で、定期自動解約サービスを行っているのはSBI証券と楽天証券の2社のみです。

-3-1.png)

SBI証券の「投資信託定期売却サービス」では、毎月設定した金額だけ売却を行う受取方法しか選択できません。

一方で、楽天証券の投信定期売却サービスは「金額指定」「定率指定」「期間指定」の3通りの受取方法から選択できます。

金額指定は、毎月一定額を売却し受け取る方法です。

たとえば、毎月1日に1万円売却する場合は、指定した投信信託の評価額が2万円以下になるまで毎月で自動売却益を受け取れます。これは、SBI証券と同じような受け取り方法です。

定率指定は、指定した投資信託から事前に指定したパーセンテージに相当する口数を毎月売却し受け取る方法です。

もし、毎月1日に5%ずつ受け取ると設定した場合は、売却日に指定した投信信託の保有口数のうち、5%に相当する口数を自動で売却し利益を受け取れます。

期間指定は、最終受取年月を指定し、指定した投資信託の保有口数を最終受取年月までの売却回数で割った口数を毎月自動売却していく受け取り方法です。

たとえば、2021年1月から2041年12月まで毎月1日に受け取ると設定した場合、指定した投資信託の口数を240回(20年分)で割った口数が自動で売却されて報酬を受け取れます。

3つの受取方法のなかで「金額指定」は、毎月入ってくるお金が決まっているため管理がしやすくおすすめです。

定率指定や期間指定の場合、基準価額が下がった月は受け取れる金額も少なくなります。

月によって入ってくるお金が変わり生活費が足りなくなる可能性があります。

したがって、お金の管理のしやすさを優先的に考えた場合は「金額指定」での切り崩しを選択しましょう。

・未成年者口座(ジュニアNISA)が利用できるか

利用する証券会社で、未成年者口座(ジュニアNISA)が開設できるかどうかもチェックしましょう。

ジュニアNISAは、未成年者だけが開設できる最大400万円分の運用益や配当益が非課税になる制度です。

そのため、子どもの教育資金を溜めたり、金銭教育を行ったりする際に便利でお得になります。

7つの証券会社すべてで、未成年者口座の開設は可能です。

-4-1.png)

ただし、ジュニアNISAは2023年末で廃止が決定しています。2024年以降は、新規買付ができません。

したがって、ジュニアNISAによる恩恵を最大限受けるには、できるだけ早く口座開設をするのがおすすめです。

マネーセンスカレッジのおすすめは「SBI証券」

結論、4つの選定基準から判断すると、マネーセンスカレッジでは「SBI証券」を推奨しています。

- 特定口座:SBI証券

- NISA口座:SBI証券

- 投資資金保管用口座:住信SBIネット銀行「SBIハイブリット預金口座」

SBI証券と提携しているネット銀行「住信SBIネット銀行」は連携サービスが充実しています。

My金融システムに必要な「投資資金保管用口座」の開設ができ、スイープサービスも利用可能です。

さらに、最低購入金額も100円~と投資信託を安く購入できるのもおすすめのポイントです。

戦略に合わせた金融機関を選んで少額から投資をはじめよう

今回は「全世界投資」に適した金融機関の4つの選び方を解説しました。

選ぶ際のステップとしては、以下のようになります。

- 少額から投資できる7社に絞る

- その中で自動引き落としサービスが使える会社を選ぶ

- CPを安全に保管できる証券会社を選ぶ

- 絞った中からその他のサービスの充実度を比べる

あくまでも、証券会社を選ぶ際にまず考えるのは「投資戦略」です。投資戦略があって、その考えに最も適切で使いやすい証券会社を選びるようになりましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。