投資を始める際に利用する口座はさまざまな種類があります。そのため、各口座をどのように活用したらいいのか悩むのではないでしょうか。

基本的に資産形成を目的とする場合、特定口座とNISA口座、iDeCo口座の3つの口座で十分です。

そこで今回は、これから投資を始める方へ向けて特定口座・NISA口座・iDeCo口座の使い方と使う順番について解説します。各制度の仕組みや使う順番をきちんと把握して、上手に活用できるようになってください。

特定口座・NISA口座・iDeCo口座の違いとは

使い方を紹介する前に3つの口座の特徴を解説します。それぞれの違いを理解しておくと、使い方や使う順番を考えやすくなります。

特定口座:税金の計算が不要になる

通常、金融機関で投資信託や個別株式などを購入する際は「一般口座(総合口座)」もしくは「特定口座」を利用します。

一般口座は金融商品を売却したり、償還したりした場合、自分で年間の損益を計算して確定申告をしなければなりません。

一方で、特定口座は確定申告に必要な「年間取引報告書」を金融機関側が作成してくれます。さらに特定口座には、確定申告自体を行う必要がなくなる「特定口座(源泉徴収あり)」と、自分で申告手続きを行う「特定口座(源泉徴収なし)」があります。

一般口座や特定口座は、どの口座を解説するかは人それぞれです。

ただ、特別な事情がない限りは投資初心者には「特定口座(源泉徴収あり)」をおすすめしています。

NISA口座:いつでも引き出し可能な非課税制度

NISA口座とは、利益に対してかかる税金が非課税となるNISA制度を利用する場合に用いる口座です。

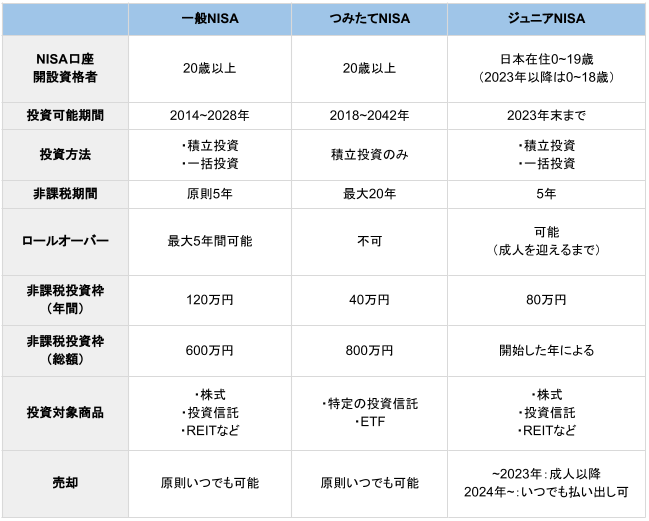

現状のNISA制度は、下記の表のように3種類の仕組みがあります。

特定口座と同様にNISA口座も原則税金の計算は不要になります。

ただ、特定口座との大きな違いは非課税になるかどうかです。

たとえば、特定口座で運用益600万円が出ている場合は、売却する際に20.315%の税金がかかります。したがって、約120万円(600万円×20%)は税金として支払わなければならず、手元に残る利益は約480万円になってしまいます。

一般NISAもしくはつみたてNISAで運用した場合は、利益に対してかかる税金が非課税です。つまり、600万円分の利益をそのまま手元に残すことができます。

このようにNISA口座は投資家側に大きなメリットがある制度です。そのため、投資を始める際は優先的に利用して欲しい口座になります。

NISA口座の詳しい仕組みや使い方は以下の記事で解説しています。より深く学んでおきたい方はぜひチェックしてくださいね。

iDeCo口座:60歳まで引き出し不可の非課税制度

iDeCo口座は「iDeCo(個人型確定拠出年金)」を利用する際に用いる口座です。

iDeCoとは、確定拠出年金法をもとに作られた政府主導の年金制度のひとつ。拠出時(積立時)は掛金の全額が所得控除。運用中は運用益が非課税になります。さらに受取時には、退職所得控除や公的年金控除も適用されます。

このように、iDeCoはNISA制度と比べても税制優遇が大きい制度です。

ただし、原則60歳以上でなければ資金を引き出せません。拠出している途中で急なアクシデントでお金が必要になったとしても、iDeCoのお金は頼れないということです。

iDeCoの詳しい制度や使い方は「確定拠出年金プロジェクト」にさまざまな記事を用意しています。詳しい内容を知りたい方はぜひチェックしてくださいね。

3つの口座を有効的に使うおすすめの順番

3種類の口座がありますが、これから投資を始める方はどのように使っていくと効果的なのでしょうか。

この項目で、投資初心者がそれぞれの口座を利用するおすすめの順番を解説します。

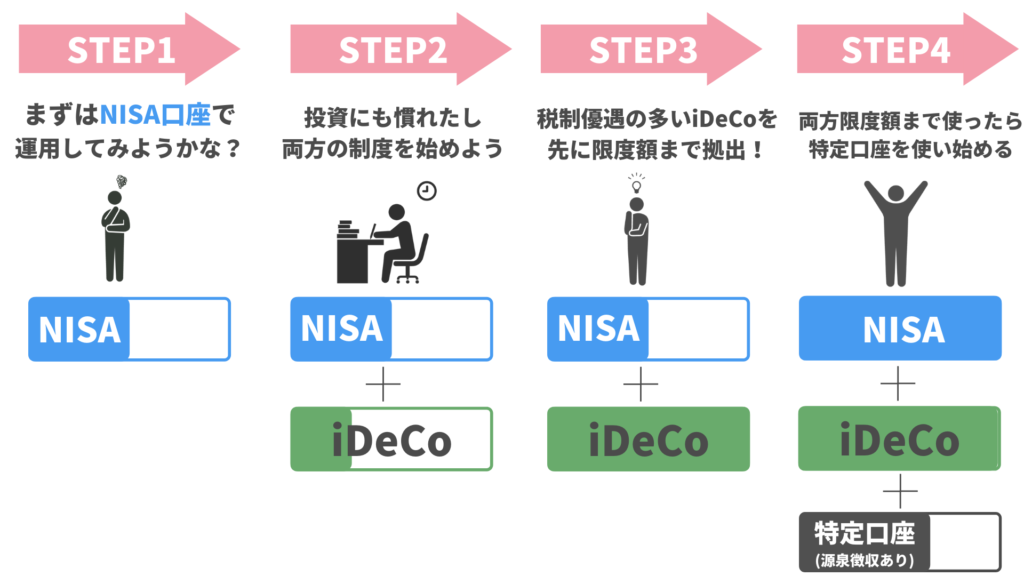

STEP1.引き出し制限のないNISA口座で投資を始める

投資を続けていくうえで、非課税になる仕組みであるNISA制度やiDeCo制度を利用しない手はありません。

ただ、投資をこれから始める方は価格の上下動や元本割れなどに対して不安を感じるのではないでしょうか。

不安や疑問がある状態で引き出し制限のあるiDeCo口座に投資をしていくのは怖いですよね。

そこで、最初の投資は引き出し制限のないNISA口座を利用するのがおすすめです。

NISA口座では、証券会社にもよりますが最低100円から投資をスタートできます。

マネーセンスカレッジの投資戦略「全世界投資」を行う場合は、最低2,000円からスタート可能です。

2,000円ほどの積立投資なら、価格が上下動してもあなたの資産に与える影響は少ないです。子供のお小遣い程度の金額から投資ができるため、それほど恐怖心は生まれないのではないでしょうか。

少ない金額だとしても、コツコツ長期間運用していくとあなたの資産は増えていきます。

もし怖くなった場合は、NISA口座であればいつでも引き出せます。

そのため、まずはNISA口座で投資を始めていきましょう。

STEP2.投資に慣れてきたらiDeCo口座も利用する

最初はNISA口座で問題ありませんが、NISA口座の非課税枠の範囲では将来の教育資金や老後資金が足りない可能性があります。

たとえば、つみたてNISAは20年間で最大800万円の非課税投資枠ですが、老後資金としては全く足りませんよね。

そのため、投資に慣れてきた段階でNISA口座に加えて「iDeCo口座」も活用しましょう。

「NISA口座を満額使ってからiDeCo口座を使う」のではなく、どちらも同時に使うのがポイントです。

iDeCo口座は60歳になるまで引き出せないため、教育資金や車の買い替え費用などの今後近いうちに必要になるお金の確保には向いていません。急な出費にも対応できないですよね。

つまり、それぞれの口座を利用する目的をハッキリさせて、あなたの家計状態もふまえながら投資金額を考えましょう。

- NISA口座:現役世代のお金が目的

- iDeCo口座:老後資金が目的

たとえばマネーセンスカレッジでは、貯蓄・投資に回すお金は手取り収入の25%を推奨しています。

年齢にもよりますが、25%のうちの手取り収入の10%を投資に回すと老後資金は確保できます。

したがって、手取り収入の10%をiDeCo口座で運用して老後資金を確保。残りの15%程度をNISA口座で運用して、現役世代で使うお金を用意するために使うのがおすすめです。

上記のバランスはあくまで一例であり、各口座にどれだけ投資をしたり、貯蓄に回したりするのかは人それぞれで金額が異なります。

そのため、バランスを取りながらNISA口座とiDeCo口座を併用していきましょう。

STEP3.資金に余裕があるなら特定口座を利用する

基本的にNISA口座とiDeCo口座を満額使えていれば、多くの方は将来のお金を心配する必要はありません。

ただ、両口座を満額使っても投資できるお金が余っている場合、特定口座を利用します。

一般NISAの場合は毎年120万円。つみたてNISAを使うなら、毎年40万円が投資できます。

iDeCo口座では、サラリーマンの方で毎月最大55,000円。自営業者や学生などは毎月68,000円を拠出できます。

さらにお子さんがいる方は、毎年80万円投資できるジュニアNISAも使えます。

このような税制優遇の制度を最大限活用し、それでも投資できる状態であれば特定口座を利用するのがおすすめです。

使う口座や順番は人それぞれ!あなたのファイナンシャルプランを大切にしよう

今回は、特定口座・NISA口座・iDeCo口座の使い方を解説しました。

まずは、NISA口座とiDeCo口座を同時に使える状態にすることが大切です。どちらの口座も投資金額を増やすのは簡単にできます。

少額でもいいのでまずは投資をスタートさせ、QGSで家計の状態を整え、資金に余裕が出てきた段階で徐々に投資金額を増やしていきましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。