家計のやりくりの方法として、「毎月の収入からまず貯蓄分を引いて、残った金額で家計をやりくりしましょう」と耳にすることは多いですよね。

しかし、この方法で節約をはじめても、毎回「明日からダイエットはじめます」と言っているダイエッターくらい成功しません。

真っ当に思える「収入-貯蓄=支出」では、なぜ多くの人が家計のやりくりに失敗してしまうのか……その理由を解説していきます。

将来のことだけを考えて貯蓄すると、今の家計が破綻する

ファイナンシャルプランニングでは、将来の支出を見越してその分を先にストックしておく、「収入-貯蓄(将来の支出)=支出(現在の消費)」といった考え方があります。この考え方自体は、間違いではありません。

しかし、この図式をそのまま現代の家計に当てはめても、家計のやりくりはなかなか上手くいかないでしょう。なぜなら、収入に対して将来の支出、つまり毎月の貯蓄分があまりにも膨らみすぎて現在の家計を圧迫し、毎月使えるお金がどんどん減ってしまうからです。

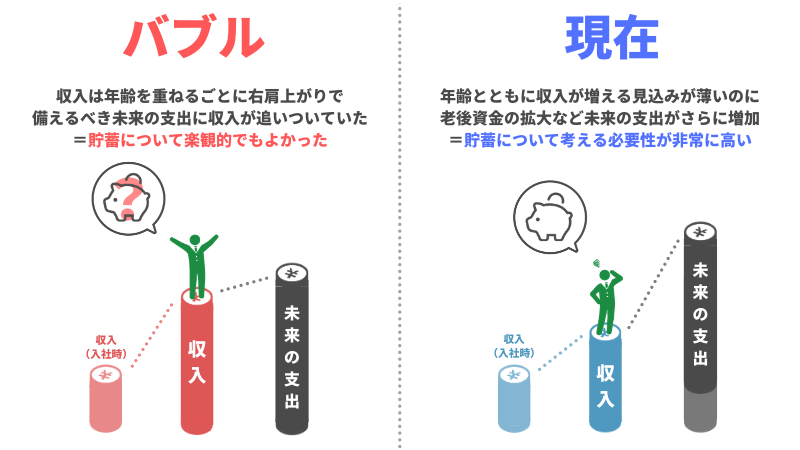

「ファイナンシャルプランニング」が日本に導入されたのは、ちょうどバブルが崩壊するくらいの時期(1991~1993年頃)。現在に比べてずっと景気がよかったので、「年齢に比例して給料も右肩上がりに増えていく」「物価が上昇しても、それ以上の速度で収入が増えていく」と、ある意味将来のお金に対して楽観的でした。

つまり、20代、30代、40代と年齢が上がるにつれて収入も増えていく試算が成り立っていたので、ストックしておくべき将来の支出(=毎月の貯蓄分)も少なくてよかったのです。

厚生労働省の「国民生活基礎調査」でデータを見てみても、2019年調査の年収の中央値(※1)が437万円であるのに対し、最も古い(※2)1995年調査の年収の中央値は545万円。バブル崩壊の直後でも、今より平均的な年収は100万円以上も多かったことがわかります。

※1:中央値とは、データを小→大の順に並べたときのちょうど真ん中に位置する値。年収や資産に関しては、平均値よりも中央値の方が、実際の一般大衆の感覚に近いとされています。

※2:2021年8月19日現在、厚生労働省のHPで確認できるデータのうち、最も古いものを指します。

加えて、20~30年前に比べて平均寿命は伸び、必要な老後資金も拡大しています。年収は以前より減っていて、年齢とともに収入が増える見込みもないのに、将来の支出は膨らんでいく。

この状態で当時のファイナンシャルプランニングの考え方を導入すれば、収入に対し必要な貯蓄額が膨らみすぎて、今の生活が苦しくなってしまうことが容易に想像できるのではないでしょうか。

「だったら、とにかく支出が少なくなるように頑張って、毎月残ったお金を貯蓄に回そう」と思った方もいらっしゃるかもしれません。

しかし、「収入-支出(現在の消費)=貯蓄(将来の支出)」というやり方でも、上手く家計をやりくりすることは難しいでしょう。

今度は毎月の支出が大きくなりすぎて老後資金を十分に貯めることができず、将来のお金に不安を残してしまうからです。

お金のことはすべて金額ではなく「割合(バランス)」で考えよう

そこで、上手な家計のやりくりの方法としてマネーセンスカレッジが推奨しているのが、「クォーターグリッドシステム(QGS)」です。

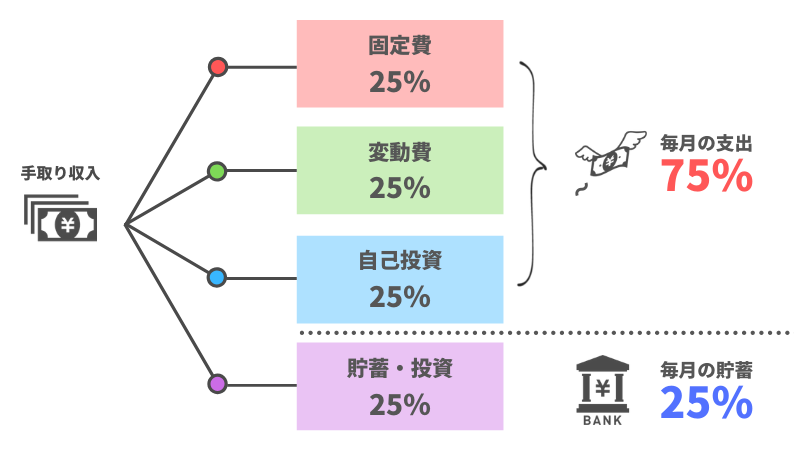

QGSでは、あなたの手取り収入を「固定費(住居費+保険)」「変動費(生活費)」「自己投資」「貯蓄・投資」の4つに均等に分割し、各項目が25%以内に収まるように予算を割り当てます。

つまり、手取り収入のうち75%が支出(=現在の消費)、25%が貯蓄(=将来の支出)です。手取りが60万円であれば毎月15万が、20万円であれば5万円が貯蓄に充てられます。

貯蓄額は、毎月〇円貯蓄しようという絶対値の金額ではなく、「割合」で考えるのがポイント。QGSに従って家計を考えていけば、現在の生活も将来の生活もどちらも大切にしながら、自分の収入に見合った金額を無理なく貯めていくことができます。

「クォーターグリッドシステム(QGS)」についてさらに詳しく知りたい方は「シンプルかつ一定の貯蓄を生み出すQGSの仕組み」もご覧ください。

25%の貯蓄に「投資」という考え方をプラスしよう

毎月手取り収入の25%を貯蓄に回すことで、将来のために一定額のお金を貯めていくことはできます。しかし、前述の通り現代では年齢とともに収入が大きく上がっていく見込みはなく、また、低金利でもあるため、貯蓄だけで十分な老後資金を貯めていくには限界があります。

そこで、皆さんに持っておいてほしいのが「投資」という考え方。手取り収入の25%を投資して運用することで、将来の必要額まで資産を大きくすることを目指しましょう。

マネーセンスカレッジでは、少ない金額でも時間をかけて複利で資産を増やす方法をお伝えしていますので本サイトをぜひご活用くださいね。

お金はバランスが大事。すべて「割合」で考えると覚えよう!

たとえば、ご夫婦で800万円の手取り年収があるとして、「将来が不安だし、たくさん稼げているから半分を貯蓄に回そう」といった極端なやり方は、マネーセンスカレッジでは推奨していません。

もちろん、お二人が納得の上で選択していることなら問題はありません。けれども、「多く稼げる能力を持っている方は、その分豊かさも享受した方が良い」というのがマネーセンスカレッジの考え方です。

将来の生活のために今の生活を限界まで切り詰め、貧しい生活しか送れない――。これでは、何のために働いているか、何のためにお金を稼いでいるか、わからなくなってしまうのではないでしょうか?

理想は、現在も未来も、お金の不安がなく楽しい生活が送れること。

この2つのポイントを毎月の家計のやりくりに活かし、QOL(生活の質)の向上を目指しましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。