投資方法を決める際、投資初心者には「全世界投資」から始めることをおすすめしています。全世界投資とは、世界中の投資可能な株式・債券・REITにまんべんなく投資をし、世界の経済成長の恩恵を受け取る投資方法です。

しかし「本当に世界経済は成長し続けていくのか?」「本当に経済成長に乗っていけばお金が増えていくのか?」と疑問に思う方もいるのではないでしょうか。

そこで今回は複数のデータを用いて、世界が経済成長し続けていることを確認していきます。国ごとの経済成長の違いからわかる投資先の考え方も解説しているので、ぜひチェックしてください。

本記事で使用している各データは、明確な比較というよりも経済成長のイメージを確認するデータとして見ていただければ幸いです。

世界の経済成長を示すデータ

世界の経済成長を確認する場合、どのような数字を用いるかによってグラフの見え方が変わります。さまざまな考え方がありますが、世界の経済成長を示す際によく用いられる指標は「実質GDP」です。

GDP(Gross Domestic Product)とは国内総生産という意味。ある国で財やサービスを生産し、その生産を通じて一定期間内(1年間)で生み出された付加価値の総額です。

たとえば、200円のコップを作る際に必要な原材料費が100円だった場合、付加価値は100円として算出できます。このような付加価値を合計したものがGDPです。

GDPには「名目GDP」と「実質GDP」の2種類があります。

- 名目GDP:価格変動を考慮していない数値

- 実質GDP:価格変動を考慮した数値

世の中に常に一定の金額のモノはありません。物価というのは時間の経過とともに値段が変化します。実質GDPは価格の変動を考慮し調整している数値なので、より実態経済に近いデータです。

そのため、世界の経済成長をみる場合には実質GDP(以下、GDPと呼ぶ)で考えます。

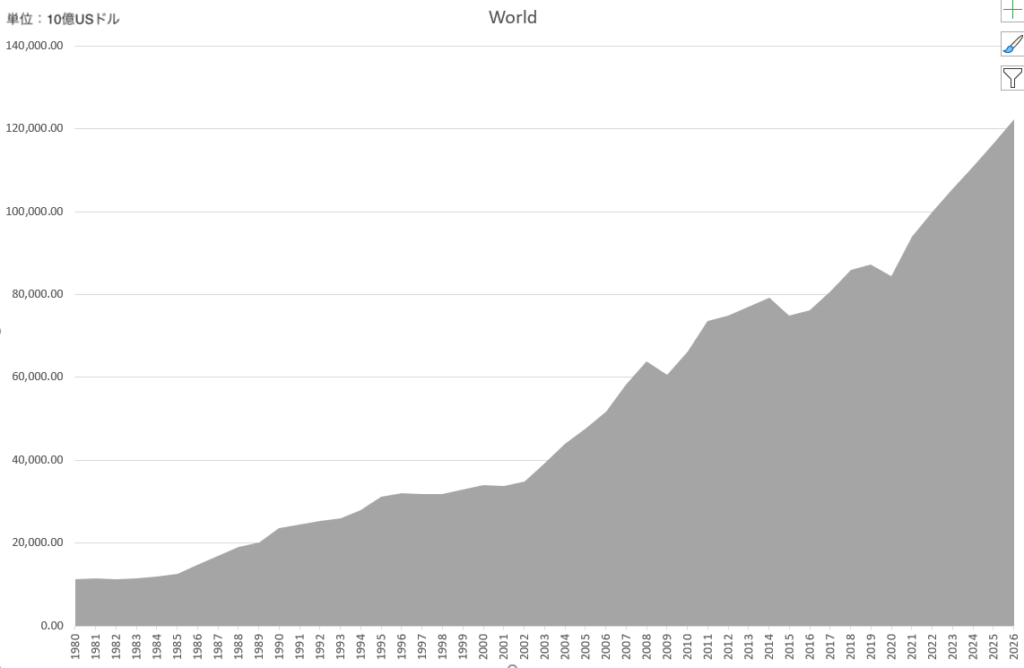

1980年から全世界のGDPの推移をまとめたものが下記のグラフです。

1980年ごろは約10兆ドルだったのに対して、2026年は約120兆ドルにまでGDPは成長すると予測されています。約12倍の数値ですね。

つまり、世界経済は多少の上下動はありますが常に右肩上がりで上昇し続けているということです。

世界の株価の推移を示すデータ

次に世界全体の株価の推移をみていきましょう。

資産形成を行う場合、投資対象となる金融商品は株式や債券、REITなど種類が豊富にあり、投資方法もさまざまです。

ただ、共通点として資産を引き上げていく商品は「株式」です。したがって、世界の経済成長を信頼して投資を行い資産を増やすためには、世界全体の株価も確認しておく必要があります。

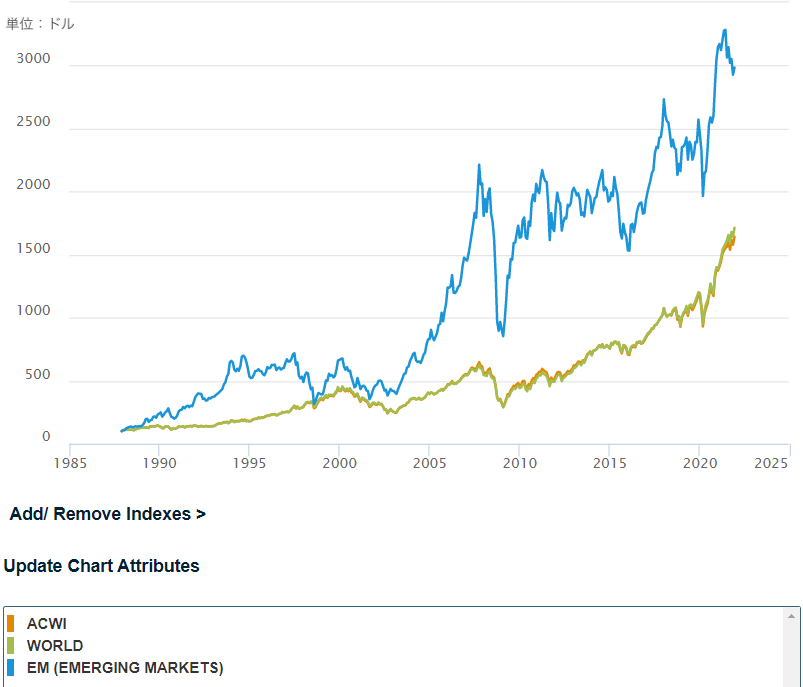

世界の株価は、下記の「MSCI ACWI(全世界株式)」のグラフを参考にします。今回は1987年からドルベース月足レートで表したグラフです。

MSCI ACWIとは、アメリカMSCI社が提供している世界的に有名な株価指数。先進国23か国、新興国(エマージング)24か国などの株式を対象に構成されており、世界全体の株式時価総額の約85%をカバーしている指標です。

そのため、世界全体の株価の推移を確認する場合はMSCI ACWIの指数をチェックします。

1987年の株価を100ドルとした場合に、2022年ごろには1,500ドルまで上昇しています。約15倍になっていますね。

当然ですが、2008年のリーマンショックや2015年のチャイナショック、2020年のコロナショックなど、世界中に影響する大きな金融危機により株価が下がる期間はありました。

ただ、世界的な暴落が起きたとしても結果的に株価は上がり続けています。

世界の経済成長(GDP)と株価には相関性がある

多少期間は違いますが、2つのグラフを比べるとGDPの成長に比例して株価も上昇していますね。GDPが下がっている期間に、株価が下がっている期間もあります。

そのため、2つの数字には相関性があると判断できます。

世界は過去にあった大きな金融危機を乗り越えて、経済成長し続けました。現在もパンデミックや環境・人権問題、経済格差など多くの問題を抱えており、解決していかなければなりません。

ただ、問題を抱えつつも世界が経済成長している理由は、未来をもっとよくしたいという想いを多くの方が持っているためです。

便利な機械や新薬などを開発して「今日より、明日もっといい生活を送りたい」と考えていることが、経済が成長し続けている理由といえます。

今後も人類が明日をよくしたいと願う限り世界は成長していくので、全世界にまんべんなく投資をするべきだと考えています。

世界中にまんべんなく投資をする理由

GDPと株価は比例しているので、世界中に投資をして世界が経済発展すれば自分自身の資産も増えていくと判断ができます。

しかし「GDPと株価には相関性がない」「世界経済にあまり影響しない新興国は投資先にならない」というような、世界中にまんべんなく投資を行うことへの反論もあります。

そのような反論は大きく以下の4つにまとめられます。

- 新興国のGDPと新興国の株価に相関性はない

- 投資先は「先進国」のみでいい

- 投資先は「アメリカ」のみでいい

- 投資先は「株式」のみでいい

この項目では上記4つの意見に対して、実際のグラフを提示しながら投資先が全世界になる理由を解説します。

1.新興国のGDPと株価に相関性はある

一部の投資家が「新興国のGDPと株価には相関性がない」と主張しています。もし新興国が経済発展しても株価が上がるとは限らないため、投資する必要がないという考え方です。

これは実際にグラフで確認していくと、相関性があるのかどうか確認できます。

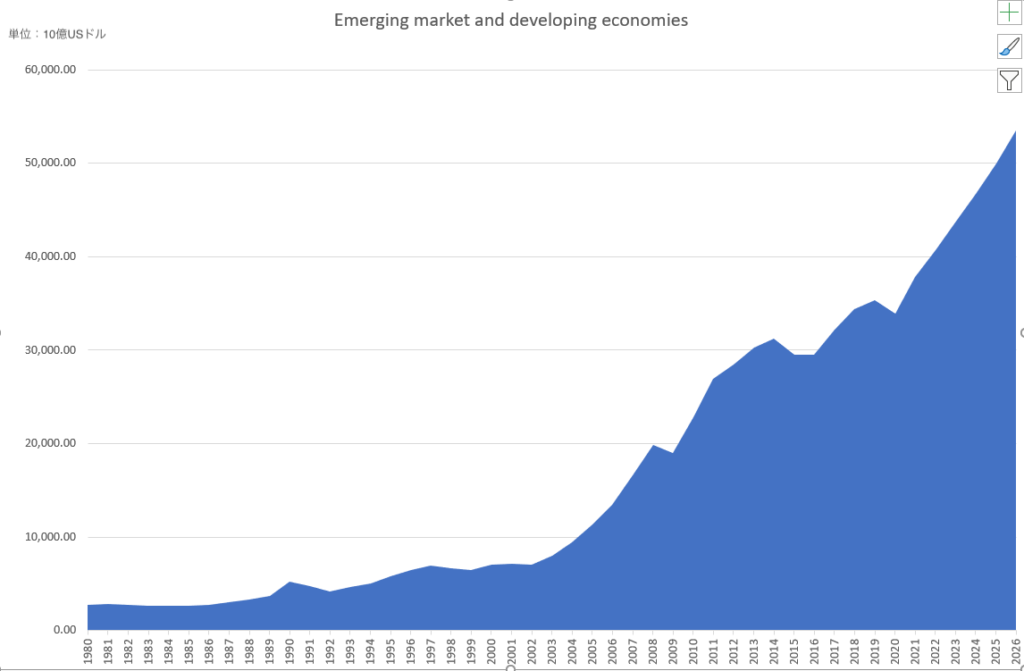

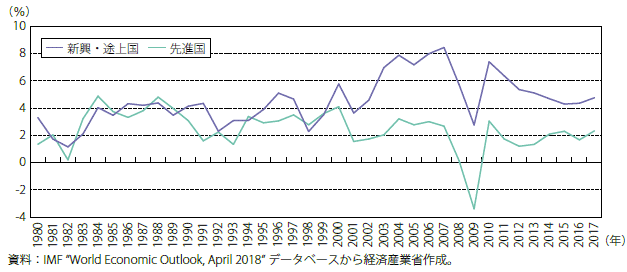

1980年から新興国のGDPの推移をまとめたものが下記のグラフです。

1980年代は2兆ドルほどのGDPでしたが、2022年ごろには約40兆ドルまで上昇しています。約20倍ほどになっていますね。

次に新興国の株価を見てみましょう。

新興国の株価は「MSCIエマージング・マーケット」と呼ばれる指数で確認します。MSCIエマージング・マーケットはブラジルや中国、インドネシアなどの新興国24か国などを中心に構成されている指数です。

価格の上下動は非常に激しいですが、新興国のGDPと同様に1990年ごろから現在まで右肩上がりに上昇しています。実に30倍以上になっていますね。

「相関性がない」と言われる方のほとんどは、5年や3年ほどの短い期間で関係性を比べています。たしかに数年ほどの期間をみると、GDPが上昇している期間に株価は下落しているような状況があります。

新興国市場は先進国と比べて、非常に小さいマーケットです。そのため、先進国で何かあった場合の影響を受けやすく、先進国マーケットでは考えられないようなことで株価が下落することがあるのです。

ただ、全体的にみると新興国のGDPと株価は共に上昇し続けているので、相関性はあると言えます。したがって、新興国の経済成長にも投資をすることで、資産を増やすことができます。

2.先進国と新興国はどちらも必要

「新興国の株価の値動きは先進国に吸収されてしまうので、投資をする場合は先進国のみでいい」という意見があります。

この反論に対しても、実際にグラフで確認していきましょう。

・先進国と新興国の株価の値動きには違いがある

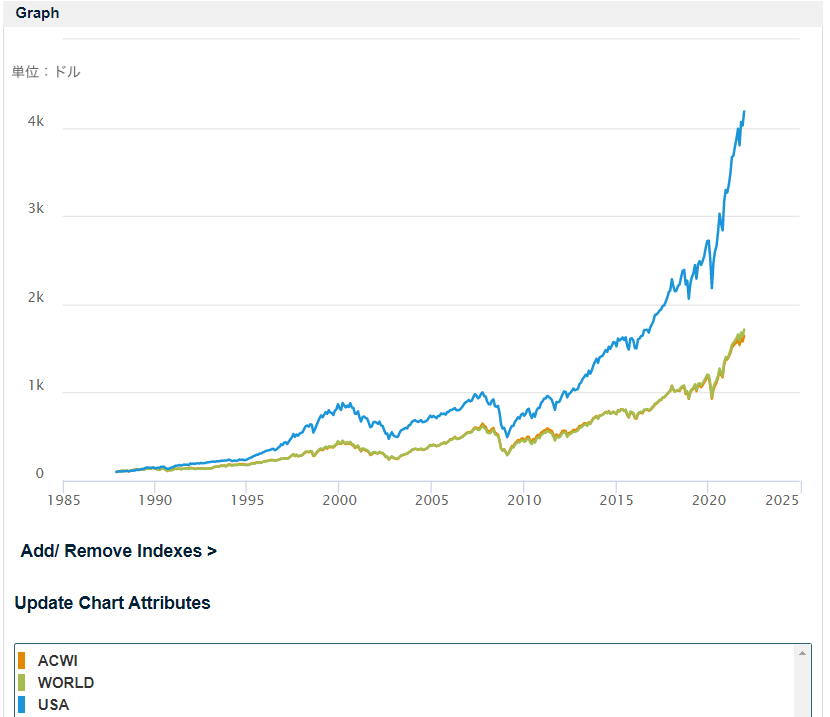

まずは全世界の株価(MSCI ACWI)と先進国のみの株価をグラフにしてみました。

先進国の株価を表す代表的な指数は「MSCI ワールド」の指数です。MSCI ワールド指数は、日本を含む主要な先進国23か国の株式を対象としています。

グラフを見ると、2つの株価はほとんど同じような値動きをしていますね。

「MSCI ACWI」(全世界株式)と「MSCI ワールド」(先進国株式)の違いは「MSCI エマージング」(新興国株式)が含まれるか否かです。「MSCI ACWI」には2022年9月現在で約11.5%の新興国株式が含まれています。その差がグラフの差に表れているのです。

なぜ新興国株式の割合が11.5%になっているのでしょうか?これは株式の時価総額による加重平均による割合になっているからです。

それほど圧倒的に世界に占める先進国株式の時価総額が大きいことがわかります。

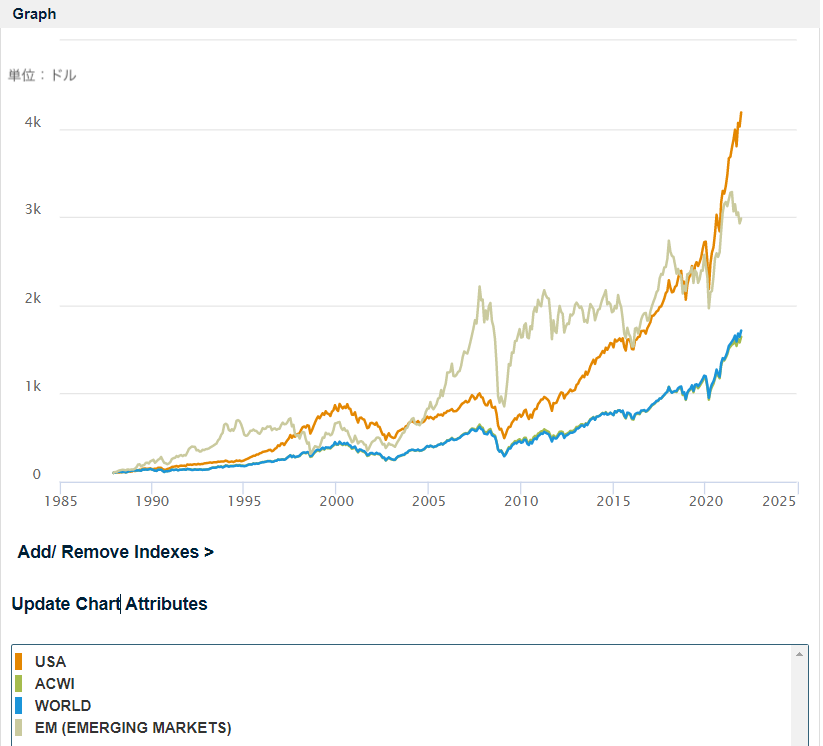

では、新興国(エマージング)の株価も同じ期間で比べてみましょう。

グラフは起点となる場所(今回は1988年ごろ)によって印象が変わりますが、実は先進国よりも新興国のほうが株価は伸びています。このグラフも伸び率に注目するのではなく「各グラフの値動きに違いがある」ということを理解してほしいです。

先進国と新興国の値動きは暴落するタイミングなどは似ているかもしれません。2008年に起きたリーマンショックでは、新興国も先進国も暴落をしています。

しかし、そのほかの期間を比べると同じような値動きはしていません。2000〜2008年ごろをみると、新興国が世界の株価を牽引していた期間もありました。また、上下の値動きは非常に大きいこともわかります。

ここまでをまとめると、全世界株式と先進国株式の推移の差はわずかではありますが、その原因は新興国株式が含まれる割合が時価総額加重平均によって11.5%と低いことが挙げられます。

しかし、新興国株式の伸び率は先進国の2倍以上あり、その差は開き続けているのです。さらに、新興国株式の値動きは先進国株式の値動きより大きく、価格変動リスクが高いこともわかります。

・いつの時代にどの国や地域が隆起するかは誰にもわからない

さらに続けると、投資対象の割合を時価総額加重平均の割合で本当によいのかということも疑問です。

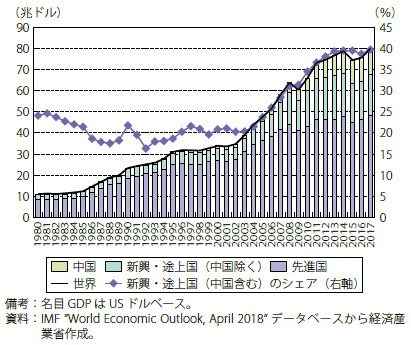

世界の名目GDPの比率の推移(青色折れ線グラフ)を見ると、新興国の名目GDPが世界のGDPに占める割合は1990年には15%程度であったものが2017年には40%を超えてきています。

成長率も2000年を境に、先進国と新興国では2倍以上の差が付けられています。勢いは少し鈍化してきていますが、今後も世界に占める新興国の名目GDPの割合は拡大傾向にあるといってよいでしょう。

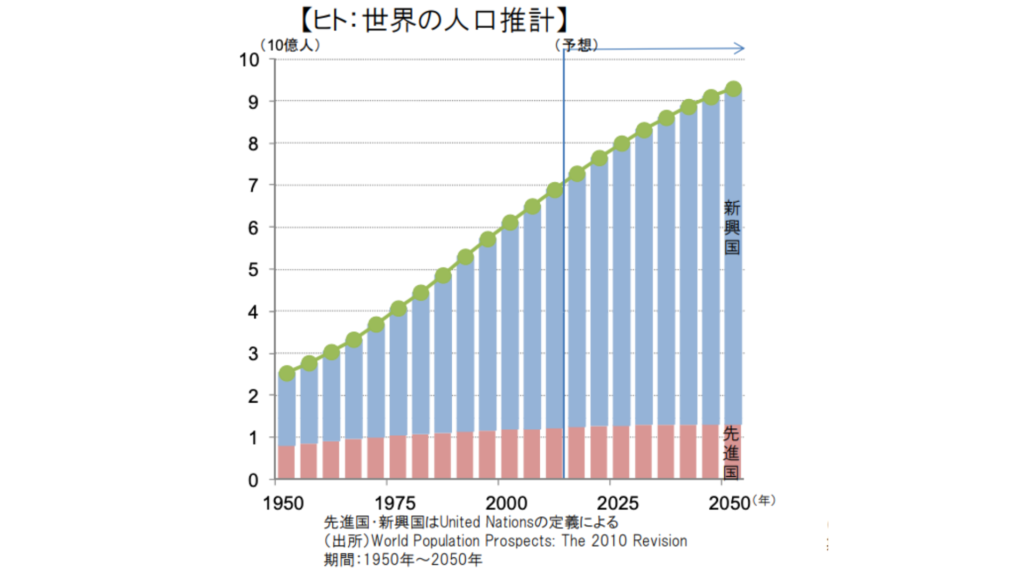

新興国の名目GDPが拡大している理由として、一つに人口増加率の差が挙げられます。

ご存じのように、新興国は先進国に比べて経済的には貧しいといえます。しかし、人口の差は5倍程度まで開いています。そしてその差はどんどん拡大しているのです。

GDPは「1人当たりGDP×人口」とすることもできます。新興国は1人当たりGDPが低く一人ひとりの生活は比較的貧しいとはいえ、人口の増加によってGDPの成長率に差が生まれているのです。

中国が市場経済を取り入れることで大きく豊かさを手に入れたことはすでに歴史が証明しています。それは消費するモノの数が大きく、一人当たりの所得が増えることで爆発的に経済成長したからです。

新興国からさらなる第二、第三の中国がこれからも生まれてくると予測するほうが自然と言えるでしょう。

投資は未来にお金を投じる行為。ほぼ確実に拡大していくことがわかっている新興国経済があるのに、現在の株式時価総額の加重平均だけで投資割合を決めるのは果たして本当に正しいのかが疑問となります。

ただ、いつ新興国経済が隆起してくるかはわかりません。依然として世界経済をリードしているのは先進国になります。

つまり、いつの時代にどの国や地域が隆起するかは誰にもわからないので、先進国と新興国の両方のパワーを享受できるようなバランスで投資を行うことが大切です。

また、全世界投資の基本戦略であるアセットアロケーション投資では、違う動きのアセット(資産)を組み合わせることで価格変動リスクが抑えられる効果があります。

先進国と新興国を組み合わせて資産運用に取り入れることは理にかなっているといえるのです。

価格変動リスクが抑えられる効果については、下記のリバランスの記事をご参照ください。

3.米国とその他の国々の値動きは違う

2つめの意見をさらに絞り「先進国の値動きはアメリカに左右されるのでアメリカだけに全力投資をすべき」と主張する方もいます。いわゆる米国株集中投資だったり、S&P500全力投資と呼ばれるような投資方法です。

では、先進国の値動きはアメリカに左右されるのか確認してみましょう。

- MSCI ACWI(全世界株式)

- MSCI ワールド(先進国株式)

- MSCI USA(S&P500)

上記3つの指数を同じ期間で比べたものが下記のグラフです。

MSCI USAがMSCI ワールドに占める割合は約60%になります。MSCI ワールドがMSCI ACWIに占める割合は90%弱です。

つまり、MSCI USAは全世界の半分強を占めることになります。先進国株式の中でアメリカだけが牽引していて、他は足を引っ張っている構図になっていることがわかりますね。

このように3つのグラフを比較して、アメリカ(MSCI USA)が世界を引っ張っていて高いリターンが期待できるため、投資先はアメリカだけで良いという意見があるのです。

では、同じ期間の新興国(エマージング)の値動きを加えたグラフをみてください。

やはり、新興国は全世界株式やアメリカの株価などと違う値動きをしています。

上述したように、特にアメリカが停滞している2003〜2008年ごろは新興国が急成長しています。

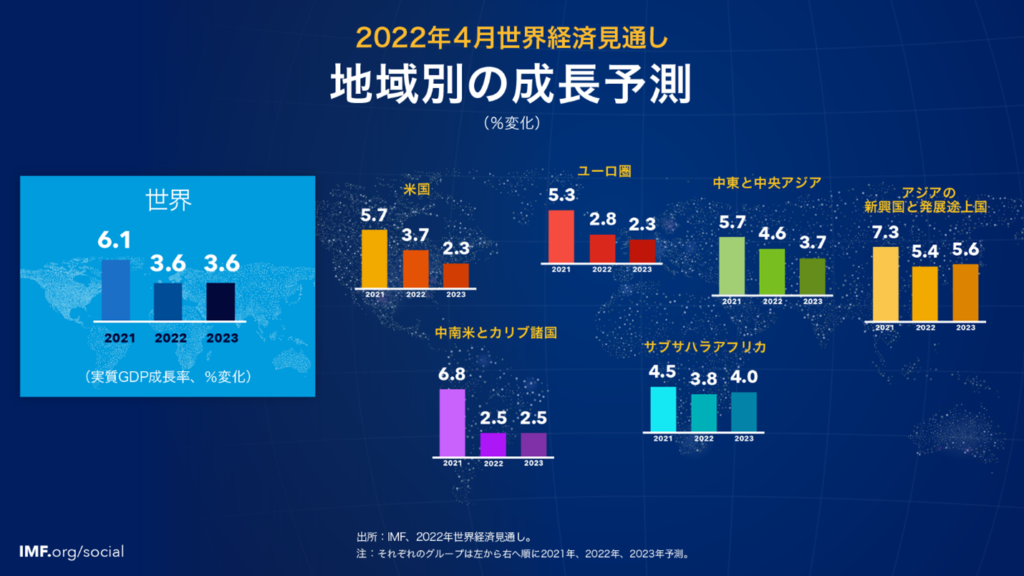

その後、新興国の低迷が始まったとされていますが、2022年を境にまた先進国を新興国が引き離しつつあることが世界通貨基金(IMF)の世界経済見通しからも見えてきています。

このように現在は世界の経済を引っ張るアメリカですが、常に牽引している訳ではありません。新興国が隆起し世界の経済を引っ張る時代もあるので、やはり先進国やS&P500のみの投資方法では、資産分散として不十分です。

特にS&P500のみの投資方法が危険な理由については下記の記事で説明しているので、ぜひチェックしてください。

4.株式だけでなく債券にも投資する必要がある

資産運用を行う際に「そもそも債券は必要がない」という意見があります。

資産を増やしていく際の牽引役は株式やREITです。株式などの値動きの激しい商品や価値を生み出していく商品が牽引役として資産を増やしていきます。

ただ「資産形成」を行っていく場合は大負けを防ぐことが大切です。なぜなら、大きく値下がりした場合は元の価格に回復するまで時間がかかってしまうためです。

たとえば、リーマンショック時は株式価格は4年が経過しても最安値を更新しており、元の価格に戻るまでは5〜6年ほどかかりました。

一方で債券価格は、リーマンショックが起きた理由などが明らかになると1年を待たずに下落幅の半分以上を一気に取り戻しています。その後、2〜3年で緩やかに元の価格に戻りました。

債券を含めた投資(全世界投資)全体でいえば、約2年6ヶ月でリーマンショック前の価格に回復しています。

お金が必要なときに下落を受けてしまうと、価格が回復するまではお金が足りない状態になりますよね。

教育資金や老後資金を確実に用意するために投資を始めたはずが、下落を受けてお金が足りない状態に陥ってしまうことは、資産形成を行う本来の目的を達成できていません。

下落がいつ起きるかは誰にも予測できません。ただ、そこに債券を組み入れておくと下落を受けたあとに回復するまでの期間を早めることができます。

この回復の速さが資産形成を行う上では大切です。そのため、投資を行う際は全世界の株式だけでなく債券にも投資をしましょう。

投資に債券が必要な理由は下記の記事で詳しく解説しているので、本記事と併せてぜひチェックしてください。

成長し続ける世界経済に便乗して自分の資産を増やしていこう

全世界が常に経済成長していることをさまざまなデータを用いて解説しました。

どのグラフも下がる時期はありますが、総じて右肩上がりに成長しているので、経済成長に乗っかって資産を増やしていきましょう。

注意点として、投資方法に悩んでいると「こっちのほうがリターンが高いよ」「こっちのほうが楽だよ」といったノイズが耳に入ることがあります。

ここで思い出して欲しいことが資産形成を始める理由です。

多くの方は、将来の教育資金や老後資金を確実に用意したいので、そのために銀行預金よりも少しでもマシになる投資を求めているのではないでしょうか。

マネーセンスカレッジの全世界投資であれば期待利回り7%、平均利回り5%です。言い方を変えると5%の金利がつくということです。

この5%の金利でも長期的に運用ができれば十分人生を支えるだけのリターンを受け取れます。したがって、資産形成を行う際に資産を安全に安定的に増やす場合は、これから成長し続ける全世界の経済成長に投資をしましょう。

人生の資産形成の手段としては全世界投資がベターでありおすすめ。実際に世界の経済成長のパワーを感じてみたい方は、ぜひ記事を参考に全世界投資を始めてみてはいかがでしょうか。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。