合法的に社会保険料を下げる裏技!選択型DCの効果!

多くのサラリーマンの方が「社会保険料は変えられない」と思い込んでいますが、実は勤務先の制度によっては合法的に軽減する方法があります。

それが選択型確定拠出年金(選択型DC)を活用した手法です。本記事ではこの仕組みの詳細から具体的な効果、注意点まで解説します。

スタート (0:00)

今回は、合法的に社会保険料を下げられる可能性がある「裏技」について学んでいきましょう。ただし、この方法には重要な前提条件があります。

結論 (1:16)

結論から申し上げると、選択型DC(選択型確定拠出年金)を採用している企業で働いていれば、合法的に社会保険料を下げることができます。

選択型DCは個人で加入するiDeCo(個人型確定拠出年金)とは異なり、企業型確定拠出年金の一形態です。個人型と企業型では、社会保険料への影響が大きく異なる点がポイントとなります。

この話を聞いて「それなら無理だ」と諦めてしまう方もいるかもしれませんが、諦めない方法についても後ほどお伝えします。

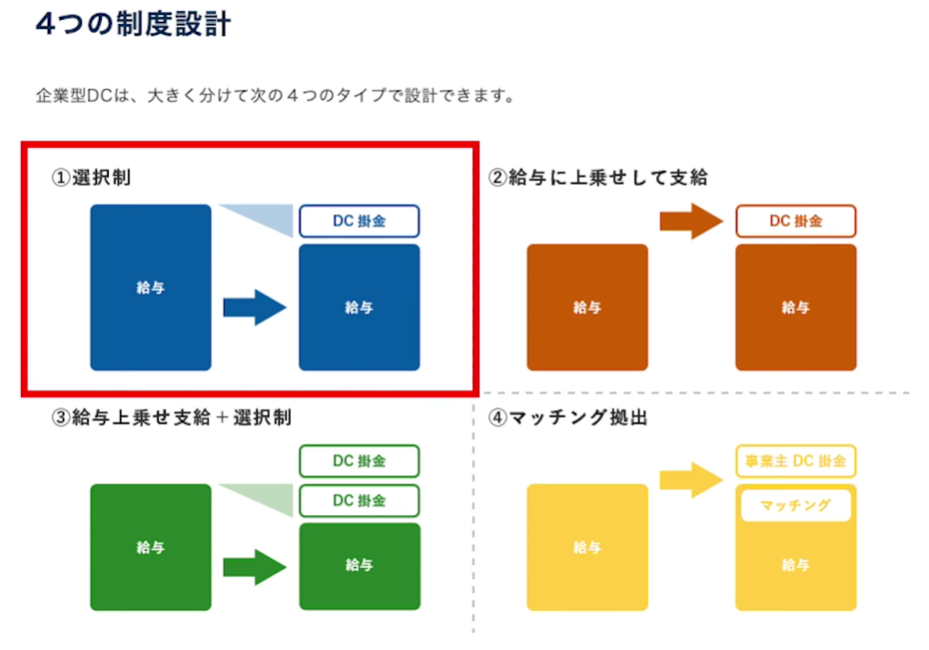

企業型DCの4つの制度設計 (2:08)

企業型確定拠出年金を導入する際には、4つの制度設計から選択することができます。

1.選択型(選択制):従業員が給与の一部を任意にDCの掛金に回す方式です。この分だけ給与が減少し、減った分で社会保険料も計算されるため、結果的に社会保険料が下がります。

2.給与に上乗せして支給:会社が新たな財源として、従業員への福利厚生費として用意したお金で拠出する方式です。ただし、どうしても金額は少なくなりがちです。役職が上がるにつれて拠出額が増える設計になっている場合が多いようです。

3.上乗せ型+選択型:会社が上乗せで出すだけでは不十分なので、それに加えて選択型も併用する方式です。企業が出すお金は決まった額で追加で拠出したい場合は給与を減らして対応します。

4.マッチング拠出:企業型で会社が拠出している場合に、従業員が自分でも追加拠出できる制度です。現在は企業の拠出額と同額まで拠出可能ですが、法改正により3年以内に事業主掛金を引いた残りの金額(最大5万5,000円まで)が拠出できるようになる予定です。

この中で、社会保険料軽減効果があるのは選択型(1番と3番の選択部分)のみです。マッチング拠出やiDeCoでは、残念ながら社会保険料の軽減はできません。

これは、選択型では給与から払うのではなく給与そのものを減らすためです。一方、iDeCoは給与をもらった後の個人のお金から拠出するため、社会保険料の計算には影響しません。

社会保険料はどのくらい少なくなる? (7:01)

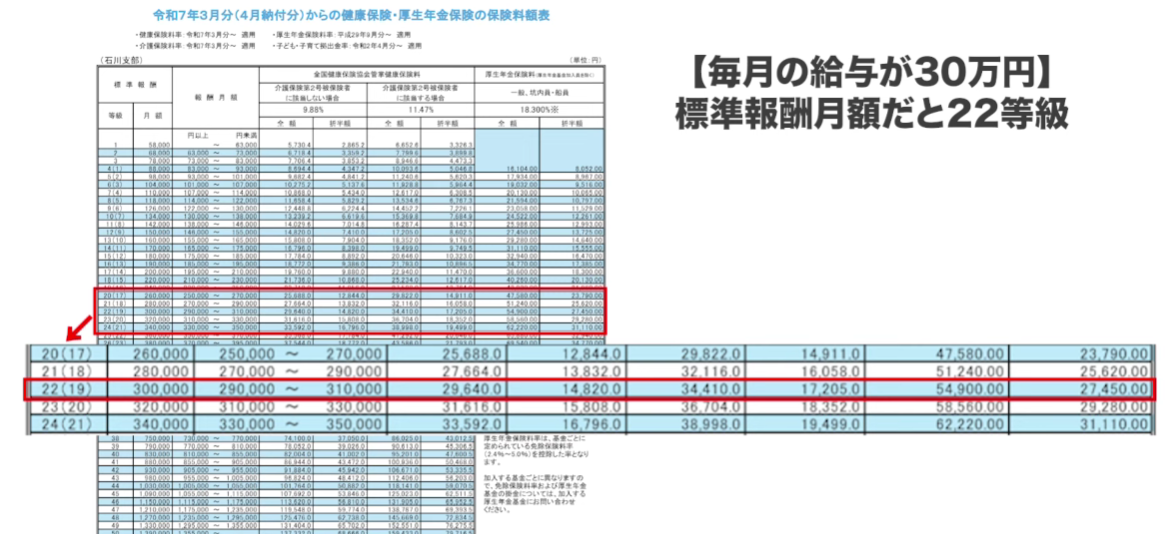

具体的な効果を見てみましょう。社会保険料は都道府県によって異なるため、今回は石川県での計算例を示します。

前提条件

- 月給30万円(標準報酬月額22等級)

- 選択型DCに月2万円拠出

- 介護保険第2号被保険者(40歳以上)

社会保険料の変化 給与が28万円に下がることで、標準報酬月額が21等級となります。

- 健康保険料:1万1,725円 → 1万6,058円(▲1,147円)

- 厚生年金保険料:2万7,450円 → 2万5,620円(▲1,830円)

- 合計:月2,977円の減少、年間約3万5,724円の軽減

つまり、月2万円を拠出することで、年間約3万6,000円の社会保険料が軽減されます。拠出したお金は将来の自分のものですから、実質的には大きなメリットと言えるでしょう。

老齢厚生年金はどのくらい少なくなる? (10:59)

ただし、標準報酬月額が下がることで、将来受け取る老齢厚生年金も減少します。

年金減少額の計算としては、マジックナンバー5.481を使用して計算すると、 2万円 × 5.481 ÷ 1,000 = 約110円。つまり、月2万円標準報酬月額が下がると、将来の年金は年間わずか110円しか減らないのです。

社会保険料の軽減効果(年間約3万6,000円)と年金減少額(年間110円)を比較すると、圧倒的に社会保険料を下げた方が有利です。

5%で運用した場合、年間110円の収益を得るために必要な元本は約2万6,300円程度です。社会保険料の軽減分だけでも十分にカバーできる計算となります。

ただし、厚生年金には老齢厚生年金以外にも遺族厚生年金や障害厚生年金といったセーフティネット機能があることも考慮する必要があります。損得だけで判断するのではなく、総合的なバランスを考えることが重要です。

社会保険料の減少分は運用する (14:24)

社会保険料の軽減分をそのまま使ってしまっては、将来の年金が下がってしまいます。そのため、軽減された分は投資に回すことを推奨します。

年間約3万6,000円の軽減効果があるなら、そのうち25%程度を投資に回すだけでも、長期間の積立により十分な効果が期待できます。複利効果により、年金の減少分を補って余りある結果となるでしょう。

前提条件として、選択型DCが使えることと、軽減された資金をiDeCoやNISAで運用できることが重要になります。

なぜiDeCoではできないのか? (17:51)

多くの方が疑問に思うのが「なぜiDeCoでは社会保険料が下がらないのか」という点です。

現在の制度では、年末調整で所得控除を受ける仕組みとなっています。これと同じような仕組みにすれば、年末に社会保険料が還付されることも技術的には可能です。

しかし、社会保険料は保険料という位置づけのため、毎月の給与で計算される仕組みになっています。年末に調整するものではなく、毎月の給与ベースで考えるという設計思想なのです。

これを税金方式に変更すれば、iDeCoで拠出した分も年末調整で所得が下がったものとして、社会保険料の計算に反映させることも不可能ではありません。ただし、この方式にも問題点があり、年金財政への影響など複雑な課題があります。

他にサラリーマンが社会保険料を下げる方法 (19:22)

選択型DCが使えない場合でも、諦める必要はありません。いくつかの方法が考えられます。

副業が軌道に乗って本業を上回るようになった場合、自分で会社を設立して選択型DCを導入することも可能です。能力のある方であれば、このような選択肢も現実的です。

小さな会社であれば、選択型DC導入を会社に提案することも可能でしょう。会社側にもメリットがあります(社会保険料の軽減)ので、従業員の幸せを考える経営者であれば検討してくれるかもしれません。

諸外国では年金を税金で運営している国も少なくありません。企業型で可能なことが個人型でできないのは制度として歪んでいる部分もあります。将来的な制度改革に期待しつつ、正しい知識を身につけて適切に意見することも大切です。

まとめ (23:38)

選択型DCを活用した社会保険料軽減は、確かにハードルが高い方法です。会社が制度を導入していることが前提となるため、すぐに実行できる人は限られています。

しかし、この知識を持っていることで以下のようなメリットがあります。

- 会社がDC導入を検討する際に選択型を強く推すことができる

- 転職時の判断材料として活用できる

- 将来的に独立・起業する際の参考になる

- 経営者の方であれば従業員への福利厚生として検討できる

サラリーマンだからといって何もできないわけではありません。こうした知識を持つことで、より良い選択肢に向かうことができるのです。

選択型DCは多くの場合、導入費用も1年程度で回収できます。長期運用による効果も考えると、従業員にとっても会社にとってもメリットの大きい制度と言えるでしょう。

ただし、適度なセーフティーネットは必要です。生活に必要な分の給与はしっかりと確保した上で、余剰分を運用に回すというバランス感覚が重要です。経済やお金に関することは、極端に走るほどリスクも増大するため、適切なバランスを保つことをお勧めします。

またこちらの動画「《リーマンショックも経験・新NISA含む》チーム7%の21年間運用利回りは7.04%!【運用結果公開2024】【きになるマネーセンス765】」では、全世界投資の安定性とその効果について理解を深めることができ、投資初心者からベテランまで、幅広い層に有益な情報をご紹介していますのでぜひご覧ください。