これからの人生を考えるときに心配事のひとつになってくるのが「介護」です。

介護状態になってしまうとかなりのお金が必要となるイメージがあるため、民間の介護保険に入ったほうがいいかもと考える人もいます。

介護保険について、マネーセンスカレッジの考え方は「基本的には不要」です。

そもそも多くの人が介護について具体的なイメージを持てていません。介護が不安な気持ちになるのは未知な部分が多すぎるからです。具体的なデータや数字を見ていくと分からなかった部分が明確になり、自分に介護保険が必要なのかそうでないのかがわかるようになってきます。

本記事では、さまざまなデータを用いて介護の実際を明らかにしながら介護保険の必要性について解説していきます。介護についての解像度を上げていき、自分に介護保険は必要なのかどうか見極めていきましょう。

民間介護保険の前に!「公的介護保険」について知っておこう

実は、介護を社会全体で支える仕組みとして「公的介護保険」が2000年からスタートしています。

介護保険に限らず、公的な保障制度があるのであればまずはそちらを最大限利用するのが大前提です。最大限利用した上で必要なお金を計算し、さらに民間の保険で保障を確保すべきか検討します。

そのためにまずは公的な介護保険の内容を事前知識として覚えておきましょう。

公的介護保険は40歳以上の人が全員加入して介護保険料を納め、介護が必要になった時に所定の介護サービスが受けられる保険です。

年齢によって次のように被保険者区分は分かれます。

- 65歳以上:第1号被保険者

- 40〜64歳:第2号被保険者

第1号被保険者は要介護状態になった原因を問わず介護サービスを受けることができます。

第2号被保険者は、加齢に起因する特定の病気(末期がん含む)によって要介護状態になった場合のみ介護サービスを受けることができます。

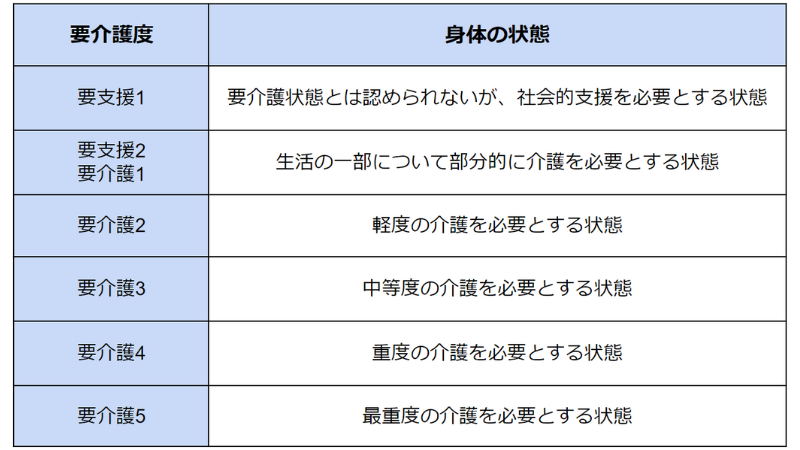

介護サービスを受けるには、介護を要する状態にあることの証明である「要介護認定」を受けなければなりません。要介護認定は、介護の度合いに応じて「要支援1〜要支援2」「要介護1〜要介護5」の7段階に分けられます。

認定された要介護度に合わせて給付の限度額が設定されます。給付といっても介護費用として現金が給付されるわけではありません。

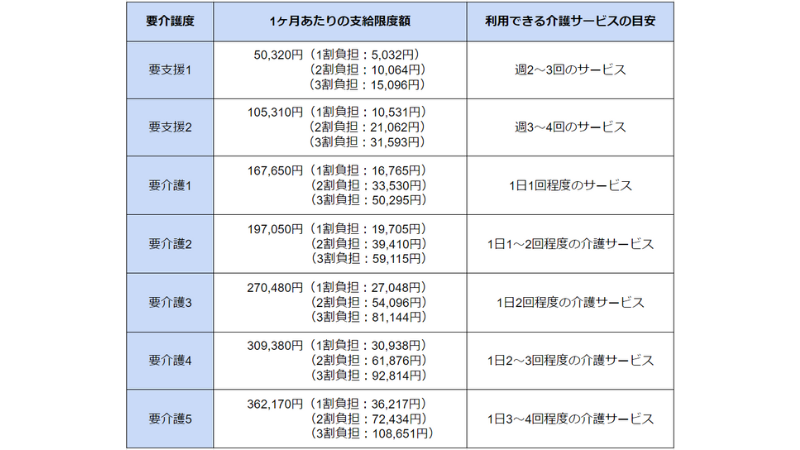

公的介護保険の給付とは、基本的に要介護認定を受けた利用者が所得に応じて費用の1〜3割を負担することで介護サービスを受けることができる「現物給付」です(現金給付も一部あり)。

要介護度が高くなる(=介護により手間がかかる)につれ給付限度額が高くなるため、保険適用内で受けられる介護サービスの内容や頻度を充実させることができるわけですね。

負担の割合については、40〜64歳の人や住民税が非課税の人などは所得に関わらず1割負担です。65歳以上で合計所得金額が220万円(単身で年金収入のみの場合の目安額340万円)以上の人は3割負担となり、160万円以上の方は2割負担となります。

要介護度別の一般的な支給限度額と受けられる介護サービスの頻度目安は以下の表の通り。

多くても3割負担というかなり手厚い保障ですが、世帯で老々介護になっていて両方とも介護保険の対象になっているような状況だと介護費用がかなり大きくなってしまいます。

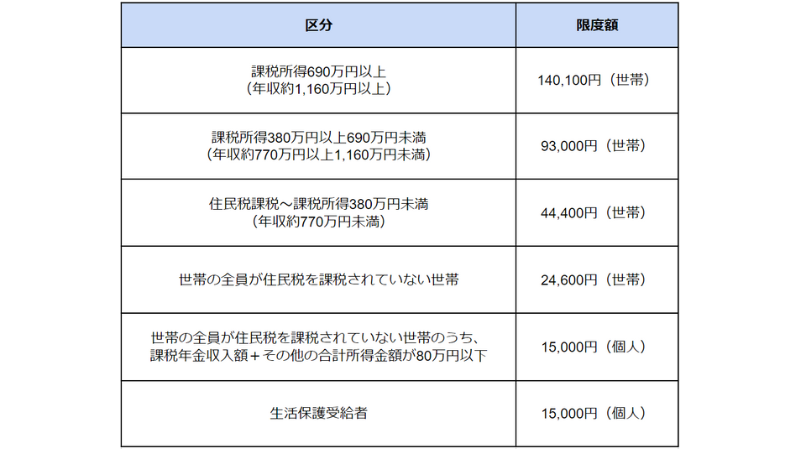

このように介護費用が大きくなってしまう場合に負担を一定に抑えるための制度として「高額介護サービス費制度」があります。

健康保険でいう「高額療養費制度」のようなものですね。限度額は世帯の所得に応じて設定されます。

2021年8月から高額介護サービス費の所得基準・負担限度額が改正されました。限度額の詳しい区分は以下の表の通り。

この制度を利用することで一般的な収入の家庭では、介護サービス費用においては負担が最大でも毎月44,400円となります。

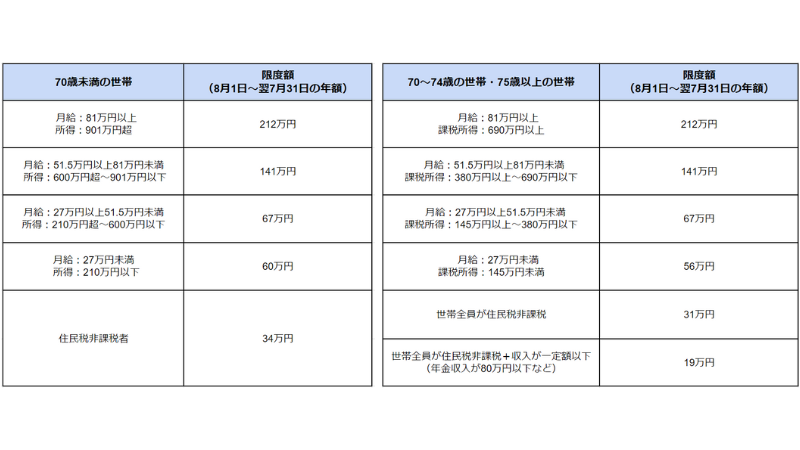

その他にも、高額療養費と高額介護サービス費を合算して負担限度額を超えた場合に一定金額に抑える「高額介護合算療養費制度」もあります。

これは1年間(毎年8月1日~翌7月31日)の医療保険(国民健康保険・被用者保険・後期高齢者医療制度)と介護保険における自己負担の合算額が上限額を超える場合に超えた分の金額が支給されるという仕組みです。

高額医療・高額介護合算療養費制度における限度額は以下の表のとおりになっています。

このように、私たちはすでに手厚い介護の公的保障を手に入れています。

繰り返しになりますが、介護に関しては公的介護保険を最大限使用するのが大前提。以下より紹介していく統計などのデータも公的介護保険の使用を前提としたデータになります。

公的介護保険の内容を頭に入れた上で、民間の介護保険が本当に必要なのかさまざまなデータを見ながら考えていきましょう。

要介護になる原因は「約60%」が生活習慣による疾患

まずは要介護になってしまう原因について解説していきます。

高齢者が全員要介護状態になってしまうわけではありません。要介護者にはそれぞれに何かしらの要介護となる原因があります。

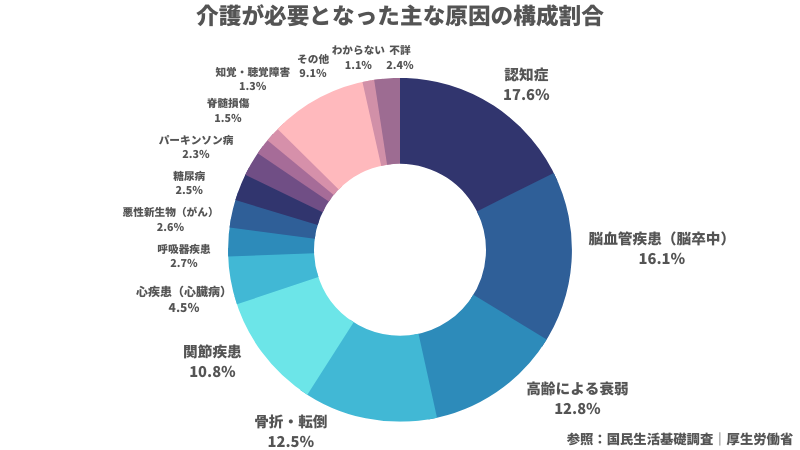

2019年に厚生労働省より発表された国民生活基礎調査によると、介護が必要となった主な原因としては認知症(17.6%)、脳卒中など脳血管疾患(16.1%)、高齢による衰弱(12.8%)、骨折・転倒(12.5%)、リウマチなど関節疾患(10.8%)があることが報告されています。

原因を見てみると、実は生活習慣によらない原因が約40%ほどあるということがわかります。

どんなに若いときから健康や普段の生活に気をつけていても要介護者になってしまう可能性は40%ほどは残ってしまうわけですね。

介護についてはすべての人にかかるリスクであることは知っておくべきです。

逆に考えると、日頃から生活習慣に気をつけている人は要介護になるリスクが半分以下になるということでもあります。

皆に降りかかるリスクとはいえ自助努力は有効といえます。介護のリスクを少しでも下げるために今のうちから日頃の生活に気をつけていきましょう。

要介護になる確率が高くなるのは「75歳以上」から

では、実際に要介護になってしまう確率はどのくらいなのでしょうか。

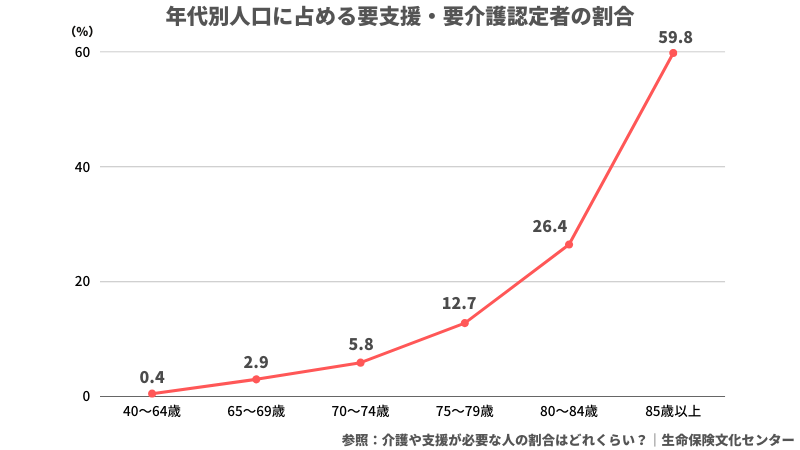

公的介護保険の対象となるのは40歳からなので、40歳からの介護状態になる確率が報告されています。

このデータによると40歳から65歳未満の人が要介護になる確率はわずか0.4%です。定年を迎えるまでに要介護となる人は、ほとんどいないことになりますね。

要介護状態になる確率が10%を超えてくるのは75歳以上からです。少なくとも70歳未満であれば確率は3%未満。しかもその半分は生活習慣(病)の疾患が原因なので健康体であれば確率は1%程度まで下がります。

このように考えると、要介護状態になる確率はゼロではないにしろさほど高くないといえるでしょう。なるとしても75歳以降だとすると、それまでに費用などの準備はできそうです。

介護が続く期間は「約5年間」

もし介護状態に入ったとして、介護期間はどのくらい続くのでしょうか。

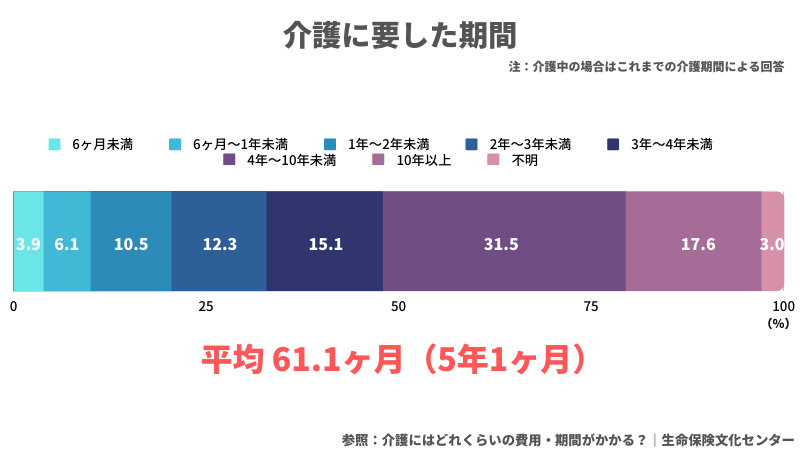

介護がどのくらい続くのかという統計も生命保険文化センターより報告がなされています。

2021年度の発表では介護期間の平均は約5年(5年1ヶ月)となっています。介護期間が10年以上という場合も17.6%程度ありますが、介護期間は約5年あると考えておいてよいでしょう。

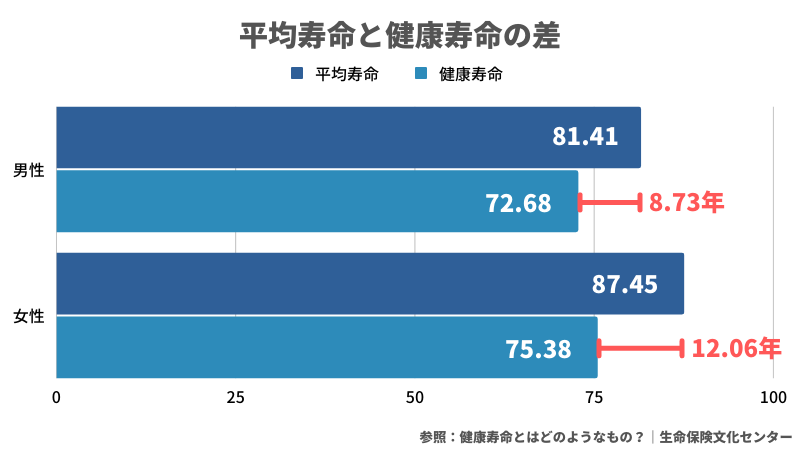

また、健康寿命の視点から介護期間について考えることもできます。

健康寿命とは、健康上の問題がない状態で自立して日常生活が送れる期間のこと。つまり「介護がいらない期間」とも捉えられます。

よって、平均寿命から健康寿命を引くことで「自立した生活が送れない期間=介護が必要な期間」が算出できるという考え方です。

生命保険文化センターで2019年に調査された平均寿命と健康寿命の差を調べてみると、男性は約9年(8.73年)で女性は約12年(12.06年)となっています。

この差が介護期間とも考えられますが、平均寿命や健康寿命のデータはすべての人が対象であるため、実際に介護状態になった人の統計とは異なります。

健康寿命は、国民生活基礎調査における「健康上の問題で日常生活に何か影響がありますか」「あなたの現在の健康状態はいかがですか」という質問に対する回答結果をもとに算出しています(参照:e-ヘルスネット|厚生労働省)。

この調査の性質上、介護期間を平均寿命と健康寿命の差で考える場合は「日常生活に支障が出たり、健康状態が良くなかったりしても即介護状態になるわけではない」という点を考慮しなければなりません。

要介護になる原因としてもっとも多い認知症を例に取ってみても、健康な状態から突然介護が必要なレベルまで症状が進行することはありません。徐々に進行していき、ある段階で家族などの判断で病院に診せて認知症の診断、要介護認定を受けることになると思います。

健康な状態と介護が必要な状態がきれいに分かれているのではなく、その間には日常生活に支障が出ていると判断するかあいまいな状態があるのです。

そして、あいまいな状態であれば主観で回答する形式の調査では実情とのブレが生じることも考えられますね。日常生活に支障があるかどうか、健康状態が良いか悪いかの判断基準も人によって差があります。

実際は健康や日常生活に何かしら支障があっても「自分はまだまだ元気に過ごせてる」と思っている高齢者が少なからずいるというのはなんとなくイメージできるのではないでしょうか。

このような背景もあり、健康寿命と平均寿命の差で算出される介護期間を統計による介護期間の平均を比較するとどうしても長くなってしまうのです。

そのため、平均寿命と健康寿命の差で介護期間を考える場合は、大きく見積もった場合にこの年数になるという参考値として考えておきましょう。

介護費用として必要な金額は「約500~800万円」

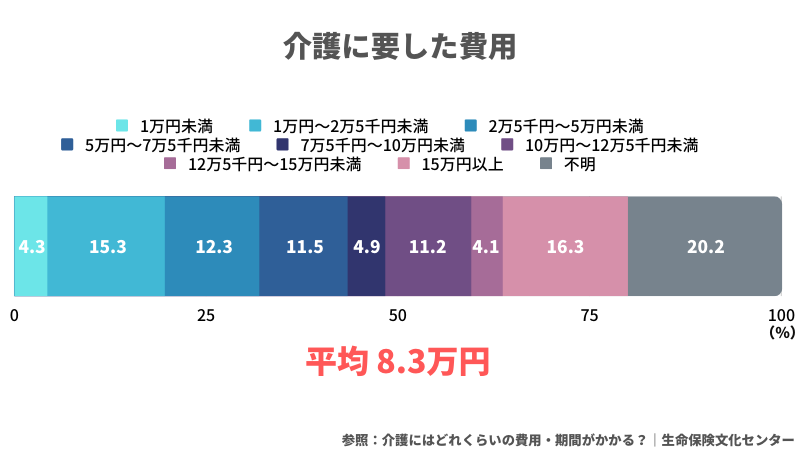

肝心の介護費用ですが、こちらも生命保険文化センターより統計が出ており、平均で月々約8万円(8.3万円)になることが分かっています。

月8万円は公的介護保険の自己負担分に加えて交通費やおむつ台、食費などその他に必要なもの込みでの平均額です。

月あたりの平均が約8万円で介護期間が平均5年なので、この場合の介護費用の総額を計算してみると8万円×12ヶ月×5年間で約480万円になります。

もっとも要介護度が重い要介護5の場合は必要となる費用も大きくなります。要介護5になると介護負担も大きいため、ほとんどの場合が自宅介護ではなく施設を利用することになるでしょう。

介護サービス費が保険の1割負担でも約3万円ほどかかります。加えて施設の居住費や食費、生活費などを合わせると約10万円ほどかかるため、介護費用の総額としては13万円ほどかかると考えられます。

この場合で計算すると、もっともお金がかかる要介護5の場合での介護費用の総額は13万円×12ヶ月×5年間で約780万円です。

これにより、介護費用は状態によって500万円から800万円程度になると考えられます(介護期間5年間の場合)。

ちなみに、前項で解説した健康寿命と平均寿命の差でも計算してみると、月8万円の介護費用の場合で男性は約9年で約900万円、女性は約12年で約1,200万円という結果になりました。

先述したように健康寿命と平均寿命の差で算出した介護期間は統計でのデータより長めに算出されるため、この金額は最大金額に近い金額だと考えておいてください。

基本的には介護を乗り切るための金銭的ハードルは500〜800万円といえるでしょう。

この金額を要介護状態になる確率が上がる75歳くらいまでに準備できていれば介護保険は不要ということになります。

逆に、500〜800万円を確保するのが難しそうであれば保険などでカバーする必要は出てくるかもしれないと考えましょう。

民間の介護保険は対象年齢が65~70歳と低いのがネック

前項でお伝えした通り、要介護になった場合の介護費用は500〜800万円ほど必要となるため、この金額を確保するのが難しければ民間の介護保険でカバーするという選択肢が出てきます。

しかし、介護保険には大きな懸念点が存在します。それは、民間の介護保険は対象年齢が決まっており、その対象年齢が多くの保険で「65歳もしくは70歳まで」となっていること。

この対象年齢で要介護になる確率は2.9〜5.8%程度しかありません。普段から生活習慣に気をつけていればリスクは半分以下になるため、確率は1.5〜3%まで下がると考えられます。

つまり、対象年齢が65〜70歳だとそもそも介護費用がかからない可能性のほうが高いのです。

介護費用は金額が大きいため、500〜800万円を用意できていない間に関しては加入しておく価値は多少はあるかもしれません。

しかし、経済的合理性から考えると民間の介護保険に入る必要はまったくないといえるでしょう。

心理的に不安が拭えないという方は資産が500万円を超えるまでの期限付きで加入しておくとよいですね。

民間の介護保険に加入するのであれば掛け捨てタイプの「就業不能保険」で十分でしょう。

要介護2以上が条件になっていることが多く、月額で5,000円程度で月10万円程度の年金を受け取ることができます。

介護保険に関しては保険会社によって開発が進んでいる分野なので、会社によって条件や内容に大きな差があります。

もし介護保険の加入を検討する場合は比較検討を十分におこないましょう。

民間の介護保険は必要ない!不安なら介護費用が貯まるまでの期限付きで加入しよう

さまざまなデータで介護の実態や介護保険の必要性を解説してきました。漠然としていた介護のイメージが具体的になったのではないでしょうか。

今回紹介したデータでわかったことを一覧にまとめました。

- 要介護状態になる原因の60%は生活習慣によるもの

- 要介護になる確率が上がるのは75歳以上から

- 介護期間の平均は5年間

- 介護費用の平均月額は8万円

- 介護費用として必要な金額は500~800万円

介護における最高の結果は「要介護状態にならない(介護費用がゼロ)」です。

生活習慣に気をつけていれば介護状態になるリスクを半分近く減らせます。自助努力は有効なので、まずは普段の生活を改善していきましょう。

介護保険については、上記で解説してきたように経済的な合理性を考えると加入する価値はありませんので、加入するかどうかの判断材料はあなたの抱える不安や心配の度合いとなります。

介護保険に加入するとしても500〜800万円が貯まるまでの期限付きにしましょう。貯まる頃には少なくとも金額面での不安は薄れているはずです。

特におすすめする介護保険の商品はありませんが、掛け捨てタイプで十分でしょう。

介護分野は商品開発が進んでいる分野なので、もし加入するのであればしっかりと各社の商品を比較検討して自分にあった商品を選んでくださいね。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。