株式投資や債券投資、FXなど世の中にはさまざまな投資方法が存在しています。

これから投資を始める場合、その中でどの投資方法を選んだらいいのか悩むのではないでしょうか。

投資の目的は人それぞれですが、マネーセンスカレッジでは安全に安定的な資産形成を目的にしています。もし、あなたの目的が私たちの目的と似ているのであれば、投資方法は「アセットアロケーション」以外考えられません。

本記事では、投資初心者におすすめのアセットアロケーション投資の仕組みと、この投資方法を導入する理由について解説していきます。

アセットアロケーションの秘訣や投資方法を動画で知りたい方は、以下のボタンから無料プレ講座をご視聴ください。

アセットアロケーションとは「資産分散」の方法論

アセットアロケーションは「アセット」と「アロケーション」の2つの単語が組み合わさった言葉です。アセットが「資産」で、アロケーションが「分散」を意味します。

アセットアロケーションとは、自身の運用資金を国内外の株式や債券、不動産などの各アセット(資産)に適切な割合で分配して運用を行う投資方法です。

投資の世界には「卵は1つのカゴに盛るな」という格言があります。卵を盛るカゴが1つだけだと、カゴを落としたときにすべての卵が割れてしまいますよね。投資においても、1つの商品に集中的に投資することは高いリスクが伴います。

そのため、投資では資産を複数の場所に分ける「資産分散」が重要になります。

アセットアロケーションはもともと、アメリカの経済学者ハリー・マーコウィッツが提唱した理論です。1990年には、この理論をもとにノーベル経済学賞を受賞しています。

ノーベル経済学賞を受賞したことで、長期投資においてアセットアロケーションがもっとも安全に安定的に大きなリターンを得られることが理論的に証明されました。

中身を紐解こうとすると非常に難しい考え方ですが、アセットアロケーションの実践方法は至ってシンプル。

「全世界にまんべんなく長期的に投資をする」

ただそれだけで、アセットアロケーションは実行できます。

アセットアロケーションを導入する理由

安全で安定的な資産形成を行う場合、アセットアロケーションは必須の投資方法です。

では、なぜアセットアロケーションがそれほど大切なのでしょうか。その具体的な理由を解説します。

投資のリスク(価格変動の幅)を抑えられる

アセットアロケーションを導入する理由は、投資におけるリスクを抑えられるためです。

ここでいうリスクとは「価格変動の幅(ブレ)」を意味します。

投資を行う際に売買の対象となる金融商品は、経済状況によって価格が変わります。

たとえば、よく知られている「株式」は常に価格が変動しています。ある時は価格が高くなったり、ある時は下がったり。この値動きの幅を「リスク」と呼びます。

価格変動の幅が大きい商品は「高リスク」、小さい商品は「低リスク」です。このリスクを抑えるためにアセットアロケーションを導入します。

投資を失敗する原因の多くは高リスクの商品ばかり買っていること

では、価格変動の幅が大きいとなぜ危険なのでしょうか。たとえリスクがあっても価格が上がることを優先するなら高リスクの商品だけを購入したらいいと主張する方もいます。

実は価格が大きく上昇する可能性があるということは、反対に価格が大幅に下がることもあります。

たとえば、あなたの資産1,000万円がある日突然700万円まで下落したらどのように感じるでしょうか。

イメージは難しいかもしれませんが、おそらく資産が目減りしたことで精神的に不安になります。「自分は大丈夫」と思っていても、実際に経験すると耐えられません。

このような下落から投資に対する不安や焦りが生まれると、運用を途中でやめたり、資産配分の割合を変更したりしてしまいます。

その結果、運用がうまくいかなくなり投資に失敗してしまうのです。

投資ではできるだけ長く続けることが重要です。運用が要期間になるほど複利の効果で資産は倍々ゲームのように増えていきます。そのため「リスク(価格変動の幅)」を可能な限り減らして、安定的に投資できる状態を作ることが大切です。

そこでリスクを抑えられる仕組みである「アセットアロケーション」が重要になります。

アセットアロケーションでリスクが抑えられる仕組みを理解しよう

アセットアロケーションを導入すると、投資におけるリスク(価格変動の幅)を抑えられます。では、どのようにしてリスクを下げているのか、具体的な仕組みを解説していきます。

ノイズキャンセリング技術と同じ考え方

仕組みについてお伝えする前に、アセットアロケーションでリスクを減らせる仕組みの参考になる技術を紹介します。

イヤホンやヘッドフォンに搭載されている「ノイズキャンセリング」と呼ばれる技術をご存じでしょうか。

ノイズキャンセリングとは、簡単にいうと周囲の雑音をかき消す機能です。

通常、音は波の形をしており鼓膜で振動することで聞こえてきます。

たとえば、Aという音があったとして、この音を消すにはどのようにしたらいいと思いますか?

正解は「音Aと正反対の波長をした音Bをぶつける」と音Aは聞こえ無くなります。正反対の音で波が相殺されることで両方の音が聞こえなくなるのです。

この原理を応用したものがノイズキャンセリング機能です。

ノイズキャンセリングの技術は、アセットアロケーションの「リスクを抑える仕組み」を学ぶ際に参考になります。

複数の金融商品を購入することでリスクを抑えられる

以下の画像は、金融商品A(以下「A」と呼ぶ)と金融商品B(以下「B」と呼ぶ)の価格変動の推移を表しています。

金融商品には価格変動があるため、波は上がったり下がったりします。

ノイズキャンセリング技術と同じように考えると、波長が異なるAとBの商品を足して2で割った場合、波同士が相殺されて直線が生まれます。

つまり、金融商品の価格変動をなくすためにはAとBのような正反対の値動きをする金融商品を購入したらいいということです。

ただ、現実には画像のようなAに対して完璧に正反対の値動きをするBのような金融商品は存在しません。もし存在したら、私たちはリスクなしで投資ができるので億万長者になっているでしょう。

世の中の金融商品はすべて値動きが異なります。したがって複数の金融商品を購入してそれぞれの値動きの波同士をぶつけます。いろいろな波がぶつかることで、一直線ではないものの、可能な限りリスクを抑えられた波を生み出すことができます。

これがアセットアロケーションの仕組みであり、導入する真の目的です。

アセットアロケーションの投資対象が3種類になる理由

アセットアロケーションを導入する目的はおそらく理解できたのではないでしょうか。ここからは、どのようにアセットアロケーションを実践するのか解説していきます。

実践方法を学ぶ前に、「アセット(資産)」が具体的に何を指すのか把握する必要があります。投資対象となる「アセット」が何かわからなければ、何に資産を配分したらいいのかわかりません。

基本的に投資対象になるアセットは以下の3種類に分類されます。

- 債券

- 株式

- その他(不動産やコモディティ)

3つのアセットそれぞれに適切な割合で投資資金を分配することで、アセットアロケーションは実践できます。

では、なぜ私たちの投資対象となるアセット(資産)は3種類だけになるのでしょうか。この理由について最初に解説します。

アセットの種類は財務諸表を参考にする

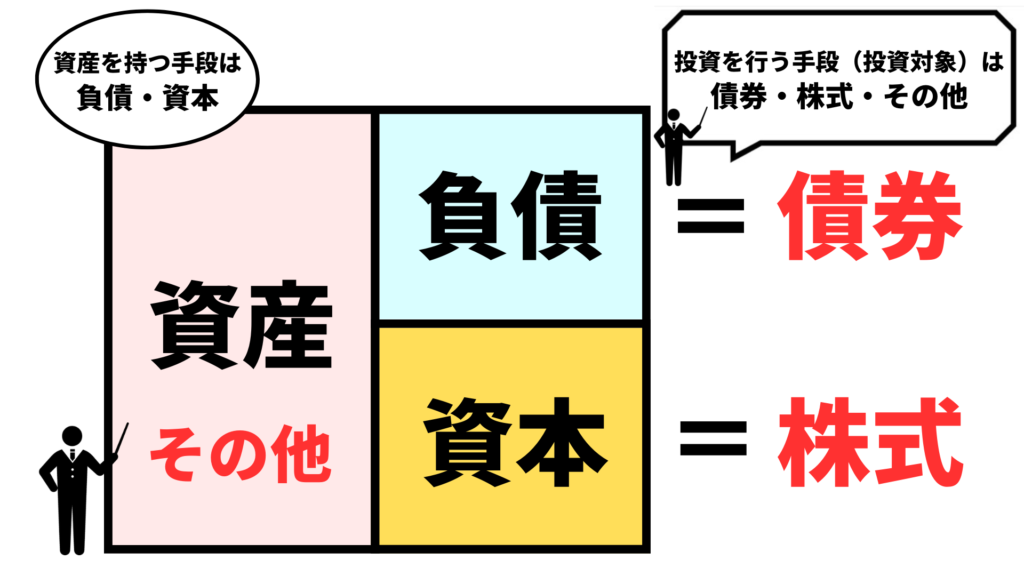

まずは「アセット」とは何かをわかりやすく説明するために、財務諸表を使って解説していきます。

財務諸表とは、企業の経営状況や業績を税務署や株主などに対して報告するための書類です。

財務諸表にはさまざまな書類がありますが、その中でも「貸借対照表(以下B/S)」と「損益計算書(以下P/L)」の2つが大切です。

B/S(Balance Sheet)は、決算時における企業の財務状況を整理するために用いられます。「現在の会社の財務状態はどうなっているのか?」というのをわかりやすくした表です。

P/L(Profit and Loss Statement)は、ある期間の売り上げ(収入)から支出を差し引いて、その期間にどれだけの利益を生み出したのか計算するための表。簡単にいうと、企業の利益を把握するための書類です。

B/Sの左側には、会社が持っている「資産」を記入します。右上は「負債(借金)」、右下には「資本(純資産)」を書き込みます。

資産の項目にはさまざまなものが含まれますが、下記のようなものが代表的です。

- 現金預貯金

- 有価証券

- 車や貴金属

- 不動産(土地や建物)

そして資産の入手方法をわかりやすくするための項目が、B/Sの右側にある「負債」と「資本」です。

負債とは、簡単にいうと借金。資本は、資産から負債をすべて引いて余ったものだと考えてください。

B/Sの左側と右側は連動しており「負債と資本(純資産)」の合計金額は「資産」の合計金額と同じ数字になります。

負債+資本(純資産)=資産

財務諸表を見たことがない方にとっては少し難しいかもしれませんが「こんな表があるんだ」ということを知っておいてください。

たとえば、あなたが車を購入する場合のB/Sを考えてみましょう。

車は資産に当てはまるので、B/Sの左側に購入金額を記入します。

車をすべて現金で買う場合、購入するためのお金はすべてあなたの資本です。つまり、資本は車を買うための「手段」になるということです。

また、車をフルローンで購入する場合をイメージしてみてください。

車は資産になるため、変わらずB/Sの左側に金額を記入します。

ただし、フルローンは借金(負債)です。そのため、フルローン(負債)という手段を使って車(資産)を購入することになります。

このように「資産」を手に入れるための手段は「負債」と「資本」しかありません。

負債と資本の代表例が「債券」と「株式」

B/Sを企業で考えた場合、事業を行うための負債と資本の代表例となるのが債券や株式です。

- 負債=債券

- 資本=株式

つまり、上記の2つが資産を得るための「手段」であり、個人投資家の投資対象となる商品になります。

また「その他」はB/Sの資産の部分に当てはまります。資産ではありますが、直接購入できるため投資対象として成立します。

P/LやB/Sが投資対象を考える際に大切なのは、財務諸表は企業のような法人だけでなく全世界の国や人、地方公共団体でも作成できるためです。

もし世界中の人々が作った財務諸表をすべて合わせた場合、全世界を表す「株式会社全世界」のB/SやP/Lを作れますね。

そのため、全世界の3種類のアセットを購入できれば「全世界に投資が可能な状況が作れる」と言い換えられるのです。

3種類のアセットの意味

アセットの種類は債券、株式、その他の3つしかないとお伝えしました。ただ、それぞれの言葉を初めて聞いたという方も多いでしょう。そこで、3つの単語が何を表すのか簡単に説明していきます。

・債券

債券とは、簡単にいうと「借用証書」です。いわゆる「借金をしました!」ということを、全世界の誰が見てもわかるように形式を決めて作られたものを「債券」と呼んでいます。

たとえば、日本が発行している債券は「日本国債」になります。

・株式

株式は、株式会社の所有権を細かく分割したものです。その会社が自社のお金として扱えるものを、債券と同様に世界中の誰が見てもわかるように形式化したものが「株式」です。

株式会社は、基本的に何か事業を行う場合の資金を集めるために株式を発行します。株式を発行した場合、債券と違い投資家への返済義務はありません。

ただし、投資家は保有株式の割合に応じて企業の経営に参加できます。

また、事業が成功し利益が出た場合には、保有株式数によって配当を受け取ることも可能です。

・その他

「その他」は資産の中の一部です。その他の部分で投資対象となるものは、大きく分けて2つあります。

「コモディティ」と「不動産」です。2つのうち、マネーセンスカレッジがおすすめしているのは「不動産(REIT)」になります。

コモディティは、石油や天然ガスといったエネルギー、小麦や大豆のような農作物、金やプラチナの貴金属が当てはまります。

不動産は、土地や建物をそのまま所有している状態もありますが、多くの場合他人に貸し出し賃料収入を得たり、賃料収入でさらに土地や建物を購入したりします。

2種類のうち不動産を購入対象としている理由は、唯一お金を増やしてくれるためです。

たとえば、石油や大豆などを持っていても、消費することはあるかもしれませんが商品自体は増えませんよね。

しかし、不動産は持っているだけで賃料収入によりお金が増えていきます。

そのため「その他」の部分では、不動産だけを投資対象として扱っています。

アセットは国や地域によって6種類に分類できる

マネーセンスカレッジは、全世界に投資することを推奨しています。アセットの3種類の区分だけでは、範囲が広すぎて世界へ投資できていると言えません。

世界中に投資をするためには、対象となるアセットを国や地域のようなセクターによって区別する必要があります。

まず、大きく地域で分けると「日本のアセット」と「海外のアセット」の2つに分けることが可能です。

したがって、資産の購入手段になる金融商品は以下の6つのアセットに分けられます。

- 日本債券

- 日本株式

- 日本REIT(その他)

- 海外債券

- 海外株式

- 海外REIT(その他)

しかし、単に海外といった括りでは、範囲が広すぎる気がしませんか?海外の先進国と発展途上国では、経済状況がまったく違いますよね。

国ごとで経済規模が違うのに、海外のひとことでまとめると資産分散としては不十分です。そのため、海外を「先進国」と「新興国」の2つに分類します。

このように資産を細かく分けていくと、投資対象となる資産は表の9つのアセットに分けることが可能です。

大きくいえば6つ、細かくいうと9つのアセットすべてに資金を分散させることで、世界中へ投資できている状態(全世界投資)を作り出せます。

アセットアロケーションの最大効率は全世界にまんべんなく投資をすることで手に入る

一定期間や短い期間だけでみれば、アセットアロケーションよりも大きなリターンを得られる投資方法はあるかもしれません。

しかし、私たちは一気に大金を稼ぐのが目的ではないはずです。

「長期的に安定的な資産形成を行うこと」が本来の目的であり、それを達成するためには資産を分散させて安定的な運用を目指せる全世界投資(アセットアロケーション)が最適になります。

そのため、投資方法に迷っているのであればアセットアロケーションを実行するのがおすすめです。

ただ、ひとつ気になるのは投資先の割合ではないでしょうか。資産の割り振り先に関しては伝えましたが各アセットにどれだけ投資をしたらいいのかは今の段階ではわからないですよね。

実は、アセットアロケーションの根幹を担うものは、各アセットにどれだけ資産を割り振るのか考える「アセットバランス」です。アセットバランスは、運用結果の80%を決める重要な要素。アセットバランスについて正しく理解しているかどうかで将来の資産は大きく変わります。

次の講座『投資結果の80%を決める「アセットバランス」の割合を考えよう』では、投資先のバランスを決める考え方を解説しています。未来の資産額に影響する重要な内容なので、気になる方はぜひチェックしてください。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。