FIRE 4%ルールは正しい?資産の取り崩しは定額か定率はどちらがベスト?

FIREや老後の資産取り崩しには多くの選択肢がありますが、特に「4%ルール」の実効性については賛否があります。

本記事では、資産運用における3つの代表的な取り崩し方法、特にマネーセンスカレッジが推奨する「定額取り崩し」を中心に、それぞれのメリットとデメリットを徹底比較します。

4%ルールの限界と、それに代わる安定的な資産管理の方法を知ることで、老後の生活に対する不安を軽減し、より具体的な資産運用計画を立てるサポートをします。

どの方法があなたのライフスタイルに最適か、シミュレーションしながら実際に検討してみましょう。

4%ルールについては以下の記事がおすすめです。ぜひご覧ください。

キーポイント

定額取り崩しがおすすめの理由(00:01:10)

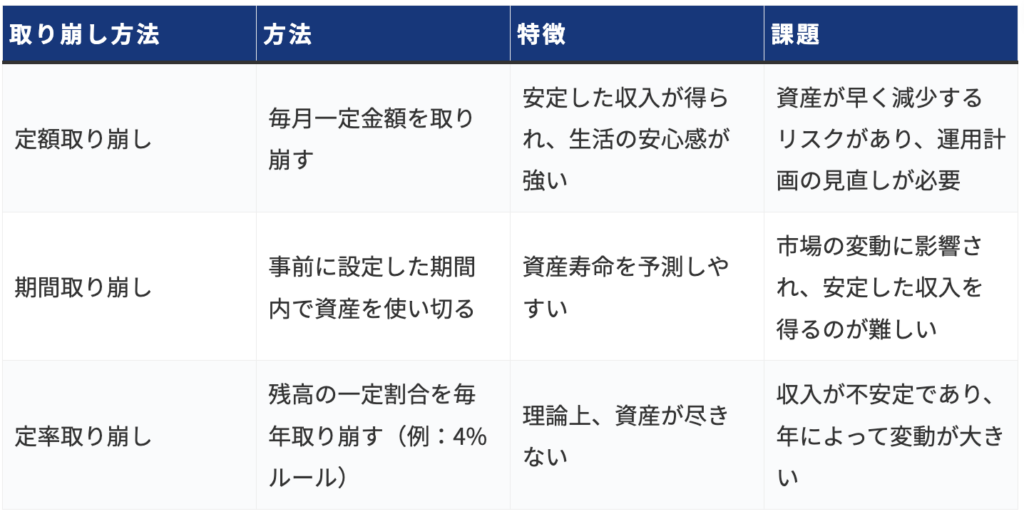

資産の取り崩し方は大きく3種類あります。

- 定額取り崩し

- 期間取り崩し

- 定率取り崩し

それぞれメリットとデメリットがありますが、中でもマネーセンスカレッジが最も推奨する資産の取り崩し方法は「定額取り崩し」です。この方法は、資産を毎月一定額ずつ取り崩していくシンプルな方法です。

定額取り崩しをおすすめする理由は主に以下の3つのメリットがあるためです

まず「家計の安定性」です。毎月一定の収入を確保することができるため、生活費の計画が立てやすく、安心した生活を送ることが可能です。

次に「運用のシンプルさ」があります。複雑な計算や調整が不要で、精神的な負担が軽減されるため、資産運用を長期間続けやすい点が魅力です。

最後に「長寿リスクへの対応」です。適切なリバランスを行うことで、資産寿命を延ばし、長生きによるリスクにもしっかりと備えることができます。定額取り崩しは、特に長寿リスクに対する安定した家計管理に有効であり、多くの人に適した選択と言えるでしょう。

3つの資産取り崩し方法の特徴と違い (00:05:14)

次に、3つの代表的な取り崩し方法について特徴と違いを見ていきます。

各取り崩し方法には異なるリスクとメリットがあるため、自身のライフスタイルや具体的な目標に応じて、最も適した方法を選ぶことが重要です。

しかし、それぞれの方法のメリット・デメリットを理解するのは難しいため、実際にシミュレーションを行いながら検討することを強くおすすめします。

たとえば、家計の安定性を重視する場合は定額取り崩しが適しており、資産を使い切る計画的なアプローチを求める場合は期間取り崩しを検討すると良いでしょう。

シミュレーションで見る3つの取り崩し方法 (00:10:32)

マネーセンスカレッジでは、3つの取り崩し方法を比較するためのシミュレーションを行っています。このシミュレーションを通じて、それぞれの方法でどのような老後生活が送れるのか考えてみましょう。

シミュレーション条件は次の通りです。

- 初期資産:100万円

- 取り崩し率:4%

- 運用利回り:7%

定額取り崩しでは、毎月一定額を取り崩すため、家計の予測が容易で安心感がありますが、資産が減少する速度が早くなることもあります。

一方、期間取り崩しは資産を設定期間内に使い切ることができるため計画的ですが、市場の変動により収入が不安定になるリスクがあります。

定率取り崩しは、理論上資産が尽きることはありませんが、収入が年によって変動しやすく、特に市場のパフォーマンスが悪い年には生活の質に影響を与える可能性が高くなります。

これらの結果を踏まえると、家計の安定性を保つために最もおすすめなのは「定額取り崩し」です。特に毎月の収入を確保し、計画的に資産管理を行いたい方には最適な選択肢です。

認知症リスクを考える資産運用 (00:29:27)

高齢化社会においては、認知症リスクに備えた資産運用も重要です。

厚生労働省の調査によると認知症のリスクは75歳以上から急激に増加し、95歳以上では女性の83%、男性の50%が認知症になる可能性があります。

このリスクに対応するため、75歳までに資産運用の規模を縮小し、家族信託や成年後見制度を活用することが推奨されます。

また、資産管理をシンプルにするために定額取り崩しを採用することで、管理負担を軽減し、認知症リスクによる資産管理の困難さを回避することが可能です。

これにより、家族への負担も軽減できます。

まとめ (00:42:03)

老後資産の取り崩しは、家計の安定と運用効率のバランスを考慮することが重要です。

マネーセンスカレッジは、資産取り崩しにおいて「定額取り崩し」を推奨しています。取り崩し方法を選ぶ際には、家計の安定性と長寿リスク、さらに認知症リスクに対応した資産運用計画を立てることが重要です。これにより、安心した老後生活を実現できます。

次に、自分のライフプランに応じた取り崩し方法をシミュレーションしてみましょう。

また、公的年金との組み合わせを検討し、最適な取り崩し戦略を決めることをお勧めします。

この記事を参考に、安心して老後を迎えるための資産運用計画を立ててください。