資産形成を考えるにあたって、まずは家計をととのえて毎月の収入から一定額貯蓄に回せるお金を生み出すことが最初のステップです。

家計において、いわゆる家計簿にあたるお金を経済用語で「フロー」といい、家計をととのえた次の段階である資産形成において、資産となるお金を「ストック」といいます。

このフローとストックの考え方は家計の基本知識ともいえます。特にストックとそれに関連するバランスシートの知識については資産形成において知っておいた方がよい知識です。本来は専門的な知識ですが、家計レベルでは難しいことではありません。

今回は資産形成の基本となるストックを重点的にフロー・ストックの基礎知識を解説します。

フローとストックの考え方

「フロー」と「ストック」は資産形成や家計、企業でいえば会計・経理などで使われる言葉です。

まず「フロー」ですが、フローは一定期間における収支勘定のことを指し、このフローについて記録・計算されたデータのことを専門用語で「損益計算書(P/L,Profit & Loss statement)」といいます。

わかりやすく例えるならば家計簿のことですね。家計簿は1ヶ月の期間において、いくら収入があって支出がいくらあって、結果いくら残ったか(不足したか)を示します。

対して「ストック」はある時点での資産の量のことを指し、ストックについて記録・計算されたデータを「貸借対照表(B/S,Balance Sheet)」といいます。

家計簿の例に合わせると、1ヶ月経過した(家計の収支勘定が完了した)時点であなたが持っている資産の量がいくらなのか示すのがストックとなります。

少しわかりにくいので具体例を出してみましょう。

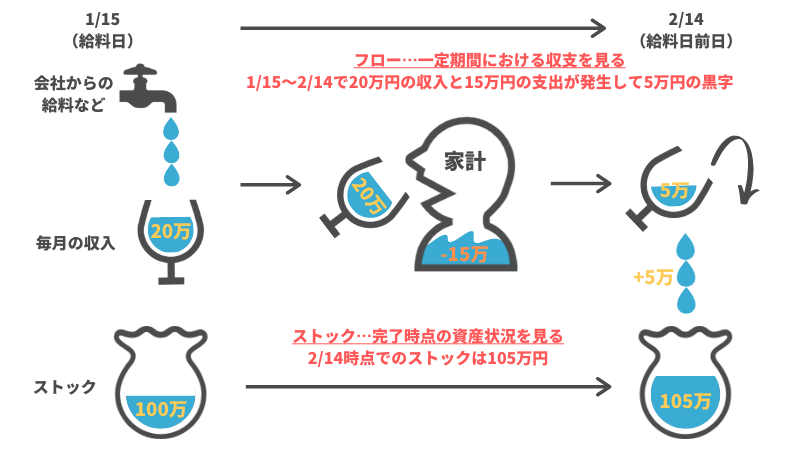

- 期間…1/15(給料日)~2/14(翌月給料日前日)

- 給料…月20万円

- 資産…現時点で100万円(借金・ローンなどの返済なし)

- 家計…月15万円の支出

この場合、「1ヶ月(1/15~2/14)の間で20万の収入と15万円の支出が発生し、結果5万円の黒字」というお金の流れがフローです。

このフローにおいて5万円の黒字が発生したので、これは資産として蓄えられます。そのため、2/14時点でのストックは「105万」となります。

これがフローとストックの基本的な考え方となります。B/SやP/Lは基本的には企業の会計などで用いられる難しいものなのですが、家計レベルで考えるとそんなに難しいことではありません。

ストックを構成する3つの要素

今回は資産形成の話なので、特にストックについてお伝えしていきます。フローについては家計レベルではいわゆる家計簿なので説明は割愛します。

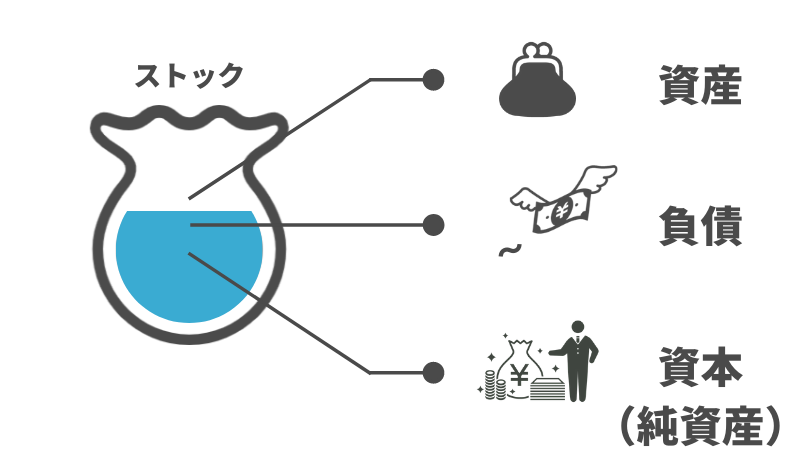

ストックには「資産」「負債」「資本」の3つの要素があり、それぞれの要素をバランスシートで見ることで家庭の財務状況が把握できるようになります。まずはそれぞれの要素について解説していきましょう。

「資産」とは現在自身が所持しているお金

フローからストックに流れてくるお金は基本的に「資産」といわれますが、しっかりと定義づけをするならば「現在あなたが所有しているお金」のことを資産といいます。

理想の未来の実現のために何が必要か考えますが、そのほぼすべてにお金が必要です。必要な時に必要なお金を用意をしておかなければなりません。

そのための軍資金をプールしておく場所です。

「負債」とは借金など将来支払義務があるお金

ストックはプラスのものだけではありません。借金など他人から借りたお金も「負債」としてストックの中に入ります。

負債は他から用意してもらったお金なので一時的にお金は増えますが、将来的に支払(返済)の義務が発生します。

負債が増えていくといわゆる債務超過という状態になってしまい、大変な状況に陥ってしまう危険性があるので注意が必要です。

最近は社会人になった途端に「奨学金」という負債を抱えている人が増えていますね。個人の場合は働いて支払う力があるので支払えさえすれば破産はしませんが、これで大変な思いをしている人も少なくありません。

奨学金の他にもマイホームなどを買うと即時にこのような状態になりますが、決して債務超過そのものが悪いことではありません。支払えれば大丈夫なのです。

ただ、資産形成という意味では負債は減らすべき項目なのでマイナスの影響があることを頭に入れておきましょう。

「資本」とは資産から負債を引いて手元に残るお金

資本は資産から負債を引いたお金のことを指します。このお金は先の支出のためという目的がない純粋な資産なので「純資産」ともいいます。

いわゆるお金持ちといわれている人は資本が負債よりもかなり大きい状態にあります。

さらにお金持ちは資本を遊ばせず投資などで働かせ、そこからさらに入ってくるお金で生活しています。この状態はリタイアメントともいわれますね。

このような生活は庶民には夢のような話だと思いがちですが、地に足をつけてしっかり計画して積み立てていけば、お金持ちとはいかないまでもお金に不安のある生活から離れられるほどの資産形成は十分可能です。

資産状況の把握にバランスシートは必要不可欠

前項で紹介した資産・負債・資本の3要素は「資産=負債+資本」という計算式が成り立っており、この関係式を図に表すと以下のようになります。

バランスシートはこの形式で書かれます。それぞれの項目の金額を見ることで家の財政状況がどうなのか把握することができます。

資産形成の目的はお金の不安から解放されるお金を作ること。つまり、資産を増やし、最終的に資本も増やしていくことが目的です。

資産が多くても負債も多ければ手元に残る資本は少なくなりますし、今は資産が少なくても負債がほぼないのであれば資産を増やしていけば手元に残る資本が多くなっていきます。

こうやってバランスシートを見ていけば現状がわかるので、ファイナンシャルプランを考える指針となります。

そのため、資産形成を計画的に行うためにはバランスシートは必要不可欠です。

バランスシートの作り方

企業のバランスシートは専門知識が必要な非常に難しいものですが、家計のバランスシート作成はそう難しいことではありません。

あなたのストックにあるものをすべて書き出してしまえばよいのです。

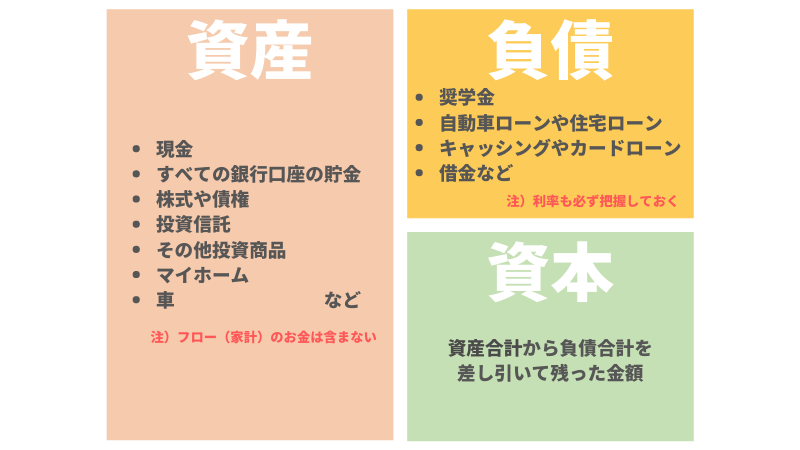

今持っているすべての銀行口座の預貯金、株式や債券、投資信託、その他の投資商品、マイホーム、車など、特に資産は多岐にわたりますので漏れがないように書き出しましょう。時期によって価格が変動するものは現在の市場価格・時価総額で問題ありません。

注意点としてはフロー(家計)のお金を入れてしまわないこと。今回はストックの話なので家計とは別に考えます。

マネーセンスカレッジでは1年以内の定期的な支出に関しては自動積立定期で貯めて、支払時期にまとめて支払うという方法をおすすめしていますが、これは家計の支出なので含めないようにします。

借金(負債)を持っている人は、奨学金・自動車ローン・住宅ローンやキャッシング、カードローンなどもすべて書き出します。借金の場合はその利率も書き出しておいてください。

これらをバランスシートの形式に当てはめれば家計のバランスシートの完成です。資本に関しては「資産=負債+資本」の計算式で求められます。

自分の資産状況を把握するにはバランスシートは不可欠です。特に負債がある人は隠しがちになりますが、それだとファイナンシャルプランがうまくいきません。

他人に公開するようなものではありませんので洗いざらい書いてしまいましょう。

家計の構造と記録の知識を身につけて資産形成をはじめよう

収入から支出までの家計のお金の流れがフローで、フローに流れなかったお金がストックとして資産が積み重なるという構造をしっかり頭で理解し、それぞれを記録し状況把握する家計簿・バランスシートの知識を身につけておけば、どのような状態からでも資産形成をはじめることができます。

特に資産形成ではストックとバランスシートの知識が重要です。資産形成を成功させるためのファイナンシャルプラン作成のためにはバランスシートを使って現在のストックを書き出すという作業が必要となります。

資産形成をはじめる前にやるべきことについては「現在と未来に関わるお金を「書き出す」ことから資産形成の計画は始まる」にて詳しく解説していますのでそちらをご覧ください。

資産形成は感覚ではうまくいきません。しっかりと知識をつけて計画的に資産形成を成し遂げていきましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。