【インフレ・デフレの基礎知識】物価の変化があなたの生活や投資に与える影響は?

「インフレ」や「デフレ」は物価の上昇や下落を指す言葉です。普段何気なく使っているかもしれませんが、物価の変化が私たちにどのような影響を与えるのか把握している方は少ないのではないでしょうか。

インフレやデフレは、生活に直結するものです。基礎的な知識を押さえておくだけでも、家計の見直しや投資を行う際に役立ちます。

今回の記事でインフレ・デフレの基礎的な知識を改めて学んで、物価の変化が家計やお金の価値に与える影響を理解していきましょう。

インフレ・デフレの基礎知識

まずは、インフレとデフレの基礎的な知識を解説します。インフレやデフレを考える場合、実際に何か商品をイメージして考えるとわかりやすいです。

今回は、コップを例にあげながら説明していきます。

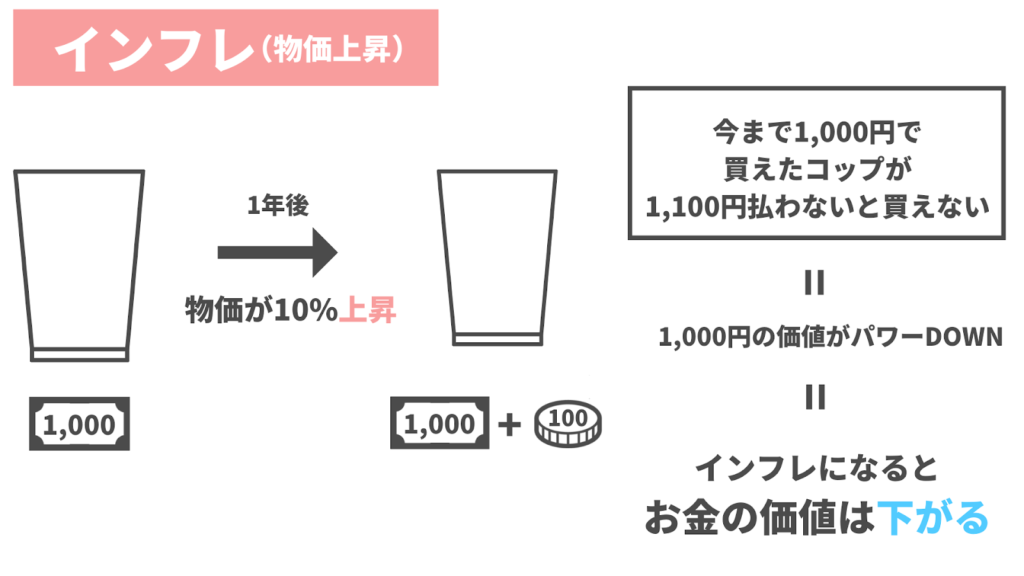

インフレは物価が上昇する現象

インフレとは、インフレーション(Inflation)の略語で、日用品やサービスの値段(物価)が上がることを指します。

たとえば、今年はコップの値段が1,000円だったとしましょう。このコップが翌年1,100円になった場合、物価は10%上がっていますね。同じコップを買うために、1,100円必要になります。

このように物価が上昇する現象がインフレです。

そして、インフレが起こるとお金の価値は下がります。

物価が上昇した場合、昨年と同じお金ではコップを買えません。今年は1,000円のお金でコップを買えましたが、翌年は1,100円必要になります。

1,000円というお金で翌年にコップを買えなくなるということは、1,000円自体のお金の価値が下がっているのです。

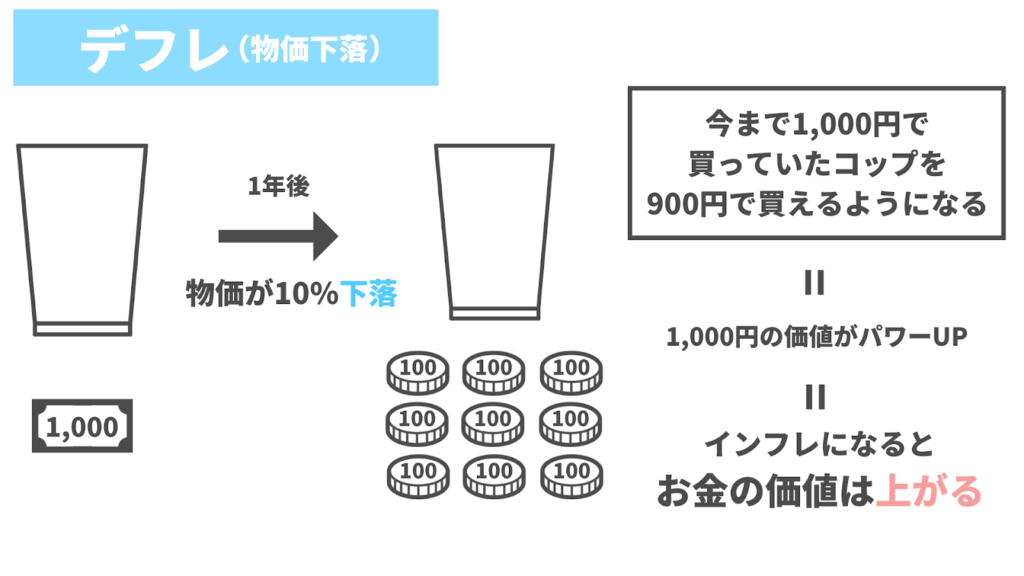

デフレは物価が下落する現象

デフレは、デフレーション(Deflation)の略語で、インフレとは反対に物価が下落することを指します。

今年のコップの値段が1,000円で翌年900円になった場合、物価は10%下がっていますね。その翌年も値段が下がれば、コップはさらに安くなります。

このように物価が下落していく現象がデフレです。

デフレが起きた場合は、お金の価値は高くなります。

今年は1,000円のお金でコップを買えましたが、デフレになり値段が10%下がると翌年は900円でコップを購入できますね。

1,000円払えば100円おつりが返ってくるということは、お金の価値が高くなっているといえます。

インフレ・デフレが起こる仕組み

物価が上がったり、下がったりするとお金の価値も変化しますが、そもそもなぜインフレやデフレが起こるのでしょうか。

基礎的な考え方として、インフレやデフレは商品やサービスなどの需要と供給のバランスが崩れることにより起こります。

需要が供給を上回るとインフレが起こる

需要が供給よりも多くなった場合、インフレが起こります。

以下は、需要が多くなることでインフレが起こる簡単なメカニズムです。

- 需要が増えてきて企業は商品やサービスの価格を上げやすくなる

- 価格を上げたので利益が増えて企業は儲かる

- 企業は利益を働く人たちに給料やボーナスで還元

- 給料が増えたことで家計に余裕が生まれ、購買意欲がさらに増加

- 商品の値段が多少高くても買う人たちが増える

- 企業はさらに値上げをしても、モノやサービスは売れて利益が増える

このような需要の拡大によってインフレが起こります。そして、このインフレは「よいインフレ(ディマンドプルインフレ)」と呼ばれます。

・原材料費などのコストの上昇によるインフレ

基本的には需要の拡大によってインフレが起きますが、実は原材料費などのコスト上昇によってもインフレは起こり得ます。

このようなインフレは「悪いインフレ(コストプッシュインフレ)」と呼ばれます。

さまざまな要因で原材料費やエネルギー価格などが高騰すると、生産コストが高くなります。

コストが増えるため、企業は商品価格にコスト分を上乗せしなければなりません。

ただ、コストが高くなっただけなので企業の利益は増えていきませんね。当然、働く人の給料も増えず購買意欲は低下していきます。

このように、生産コストの上昇を反映して物価が上がっていくことがあるのです。

供給が需要を上回ることでデフレが起きる

一方、供給が需要を上回るとデフレが起こります。

- 需要が少ないので物やサービスがなかなか売れない

- 企業は商品の価格を下げて売ろうとする

- 商品の価格を下げたため、企業の業績は低迷

- 働いている人たちの給料やボーナスも増えない

- 購買意欲が低下し、さらに物やサービスが売れなくなる

基本的には、このような流れでデフレが発生します。

ただし、デフレが起こる要因は需給関係のバランスが崩れるだけではありません。

需給関係の変化以外に、次のような要因でもデフレが起こることがあります。

・輸入品が安価で大量に入ってくることで起こる「輸入デフレ」

海外からの輸入品が安価で大量に流れてくると、消費者はほとんど同じ性能の商品であればより安い方を買いますよね。すると、同種の自国の製品が売れにくくなるため、競争力維持のために国内企業は価格の引き下げを行わざるを得ません。

その結果、企業の利益は伸びず働く人たちへの給料も上がらず購買意欲が低下し、デフレが起こってしまいます。いわゆる、グローバル化と呼ばれる動きがこのデフレになります。

・保有する資産価格が下がることで起こる「資産デフレ」

保有する株式や債券などの資産価格が下がり損失が生まれると、企業や家計は購買意欲が低下します。消費が抑制されるため、物やサービスは売れなくなり企業は儲からず、給料も上がっていきません。

そのため、さらに購買意欲が低下しデフレが起こってしまいます。

日本の不動産バブル崩壊から起きた失われた20年、失われた30年と呼ばれる動きがこのデフレになります。

・技術競争力の低下が原因となって起こる「技術革新デフレ」

技術が発展すると、いままでの商品の価値が大きく低下することがあります。

たとえば、5年前に発売されたノートパソコンは原材料は同じなのに5年後のいまでは価格が著しく下がっていますよね。これは、5年経ったいまではより高性能なノートパソコンが同じ値段で手に入るからです。

このような技術革新が起こると、技術力のない企業は価格を下げなければ商品が売れなくなります。

技術革新に乗り遅れた企業が増えれば、多くの企業で売り上げが伸びないため給与が上がらず、消費者の購買力も低下してしまうのです。

さまざまな産業でいつの時代も見受けられる現象になります。

デフレがだめでマイルドインフレがよいとされる理由

経済全体で考えると、デフレよりも緩やかなインフレがよいとされています。

それはなぜでしょうか。デフレが続くとだめな理由を考えてみましょう。

企業側は、デフレのもとでは製品やサービスの価格を引き上げることができないため売上や収益は伸びません。

そこで、人件費や設備投資をできるだけ抑制することになります。人件費が抑制されると家計では賃金が上がらないため、消費を抑えようとしますね。

家計が消費を抑えると企業は消費を取り込むために、さらに製品やサービスの価格を引き下げざるを得なくなります。

この動きのことを「デフレスパイラル」と呼びます。

では、インフレであれば何でもよいのでしょうか。

インフレは、家計には悪い影響を与えます。物価が上昇することでお金の価値が下がり、買える物の量や質が低下してしまうからです。

特に「急激なインフレ」は家計を混乱させます。ただ、賃金が同じ、もしくは値上がり以上の速度で上昇していく中でのインフレであれば、購買力という意味では同じか増えています。

しかし、賃金はそれほど急激に上昇しません。

したがって、賃金の上昇率と同じくらいの上昇率のインフレ、つまり1~3%程度の緩やかなインフレ(マイルドインフレ)がよいとされているのです。そのため、日本政府は長年インフレ率の目標を2%と設定してさまざまな政策を打ち出しています。

インフレ・デフレはどんなものに影響する?

インフレやデフレが起こると私たちの生活にどのような影響を与えるのでしょうか。

この項目では、特に押さえておきたいインフレ・デフレが与える影響を解説します。

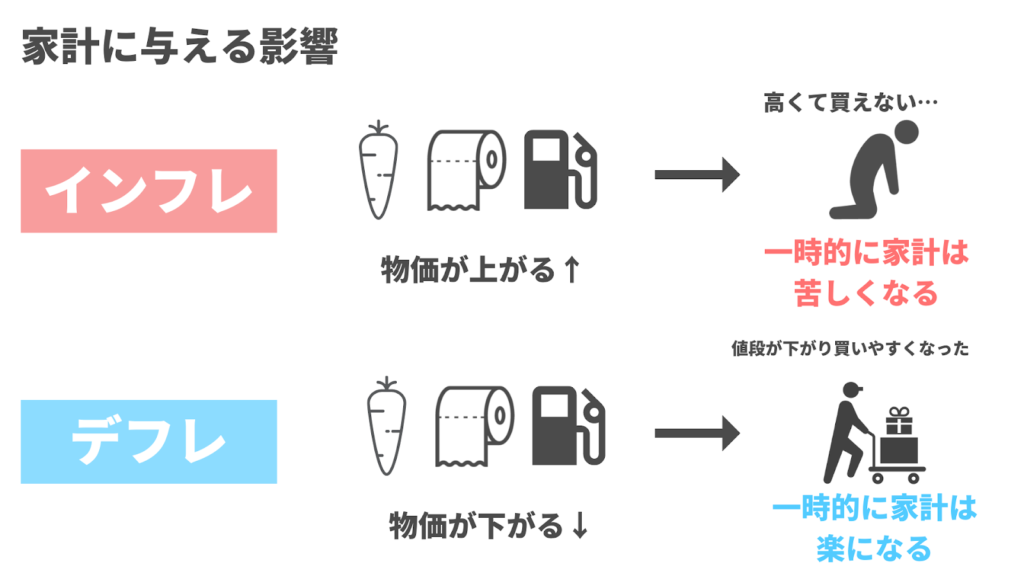

家計に与える影響

インフレやデフレになるとお金の価値も変化するため「家計」に影響を与えます。

上述したように、インフレになり物価が上がるとお金の価値は下がります。

生活用品や野菜、ガソリン代など日常的によく購入する物の価格も上がるため、「消費者」にとっては家計が苦しくなります。

反対にデフレでは、物価が下がりお金の価値は高くなります。

お金の価値が高くなり物やサービスが買いやすくなるため、「消費者」にとってはよい影響があります。

・労働者はマイルドインフレであれば家計によい影響がある

消費者にとってデフレがよいとされるのは、定職に就けている方のみです。

デフレが長引くと企業の利益は少なくなり、労働者の給与が上がりません。結果、企業は雇用を生み出すこと自体が難しくなるため、もし失業した場合は再就職することが難しくなります。

そこで「労働者」としての目線でもインフレとデフレを考えなければなりません。

労働者として考えると、デフレよりもインフレのほうが家計によい影響を与えます。物価は上がっていきますが、その分企業が利益を上げて賃金が増えていくためです。

ただし、労働者は同時に消費者でもあります。

そのため、インフレがよいとされるには「マイルドインフレ(賃金上昇率≧インフレ率)」であることが条件です。

マイルドインフレであれば、購買力は低下しないため家計は苦しくなりません。賃金が上昇することで、資産形成も容易になります。

消費者であり労働者でもある方には、マイルドインフレであれば家計によい影響を与えるということですね。

では、消費者ではありますが労働者ではない「高齢者」の場合はどちらがよいのでしょうか。

高齢者は「年金」と「多くの貯蓄(現預貯金)」で生活をしています。

ただ、現預貯金はインフレに弱い資産です。インフレが続く場合、インフレによるお金の価値の低下を回避する対策を行わない限り、資産は目減りしていきます。

そのため、年金と貯蓄で生活を送る高齢者にとってはデフレのほうが家計によい影響を与えます。

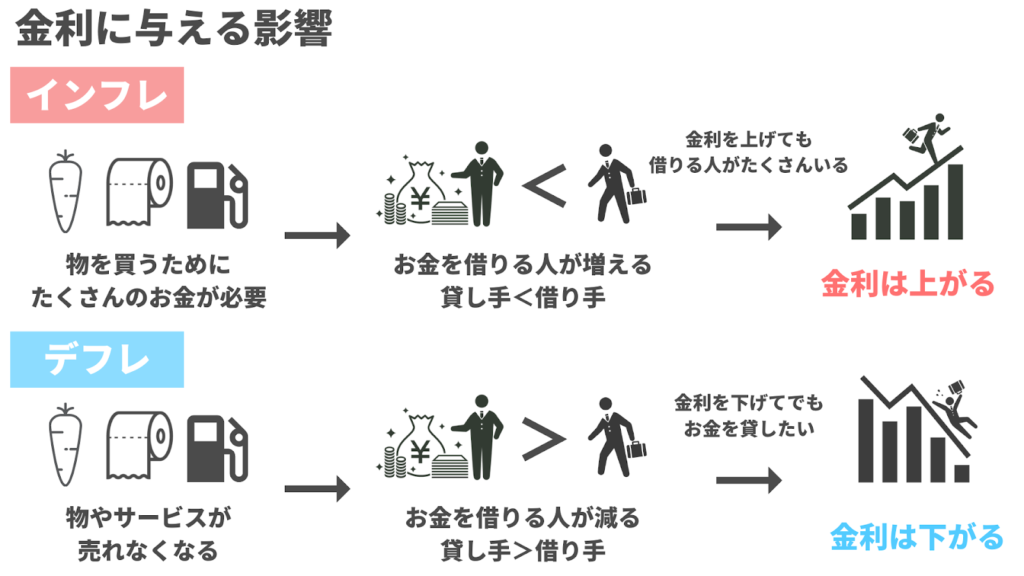

金利に与える影響

金利とは、貸し手が借り手から受け取る利息の割合です。たとえば、お金を100万円貸して金利が7%つく場合、借り手から1年後に受け取る利息は7万円になります。

この金利は一定ではなく「貸し手と借り手の需給関係」によって変動します。

もし貸し手が1人で貸せる金額が少なく、借り手が複数人いて借りたい金額が多い場合、借り手は高い金利を払ってでもお金を借りようとしますね。そのため、金利は上がります。

逆にお金の貸し手が複数人いて借り手が1人の場合、お金を貸したい側は金利を下げてでも貸そうとしますね。したがって、金利は下がります。

このように、金利は貸し手と借り手の需給関係によって変動するのです。

そして、貸し手と借り手の需給関係を変化させる要因の一つが「物価の変動」です。

基本的にインフレになった場合、貸し手よりも借り手が増えるため金利は上昇します。

インフレ時は需要が伸びて供給よりも消費者の購買意欲が高いため、モノやサービスを買うためにたくさんのお金が必要になります。企業も供給量を増やすために人や設備などへ投資をするのでお金が必要です。

そのため、お金を借りる人が増えて資金需要が高まり一般的に金利は上がっていきます。

「貸し手側」の立場で考えてみても、同様に金利が高くなっていきます。

お金の貸し借りでは、貸したお金の額面を全額返してもらうと返済は完了です。

ただ、将来インフレすることがわかっている場合、全額返済される頃にはお金の価値が下がっている可能性があります。

たとえば、貸した100万円を10年後に返済してもらっても、インフレしていると100万円の価値が下がっているということです。

そのため、貸し手側は金利がインフレ率よりも高い状態(金利≧インフレ率)でないと貸したくありません。したがって、インフレを考慮した金利が上乗せされます。

一方、デフレ時になると購買意欲が下がり、モノやサービスが売れなくなります。企業も人や設備への投資を控えるようになり、その結果、お金を借りる人が減り金利は下がっていきます。

貸し手側も、返済される頃には貸したお金の価値が上がっているので、金利を下げてでもお金を貸そうとします。

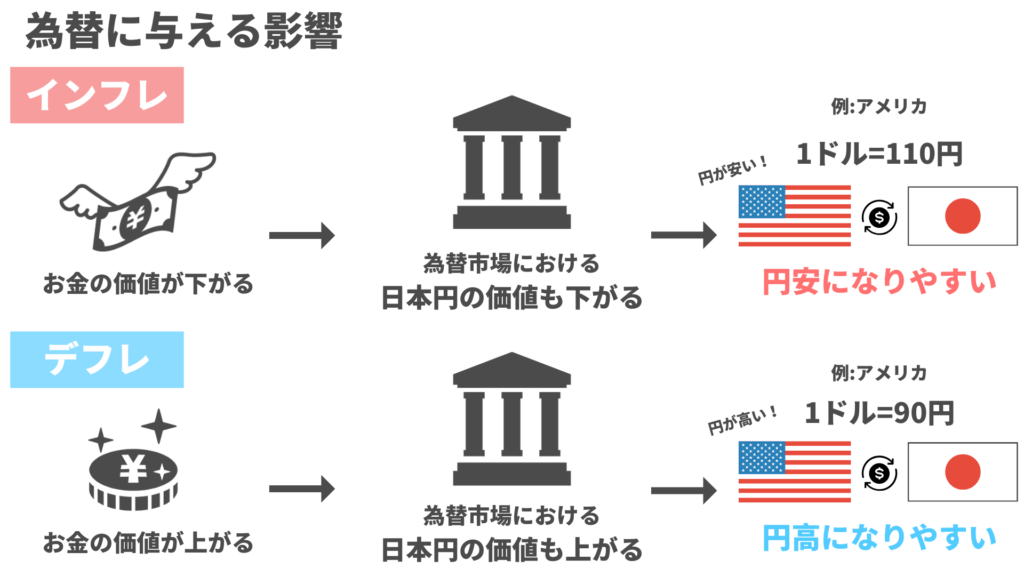

為替に与える影響

インフレ・デフレは、国と国との為替(外国為替)にも影響します。

為替とは、簡単にいうなら「お金の交換」のことです。

たとえば、海外(アメリカ)に行って買い物をするためには、日本円を米ドルに交換しなければなりませんね。そのときの為替レートが1ドル=100円であれば、100円を1ドルに交換できるということです。

そして、為替レートが変動する要因としてインフレやデフレが影響します。

インフレで物価が上がると、相対的にお金の価値は下がります。つまり、日本円の価値が下がっているということです。

円の価値が下がった場合、円と外貨を交換する為替レートでも円の価値は下がります。そのため、長期的にみると「円安」の状態になっていきます。

一方、デフレになると物価が下がり円の価値が高くなるため、為替レートにおいても日本円の価値は高くなります。そのため、円高になりやすいということですね。

ただし、注意点として外国為替の場合は二国間のインフレ・デフレの相対的な関係で変動することがあります。

たとえば、日本がインフレの状態でも、アメリカが日本よりも大きくインフレしている場合、日本円は米ドルに対して相対的に価値が高くなるため円高になるのです。

しかし、2022年のアメリカの急激なインフレ時のような状況では、米ドル高円安に動くような逆の動きも発生します。

これは米国の金利が上昇していくことがわかっており、かつ、日本の金利はなんとしてでも上げないと日銀が発表したことによるものです。

このように物価の変動だけでなく、その他の複合的なさまざまな要因で為替は変化します。したがって、インフレやデフレは為替が変動する1つの要因であることを理解しておきましょう。

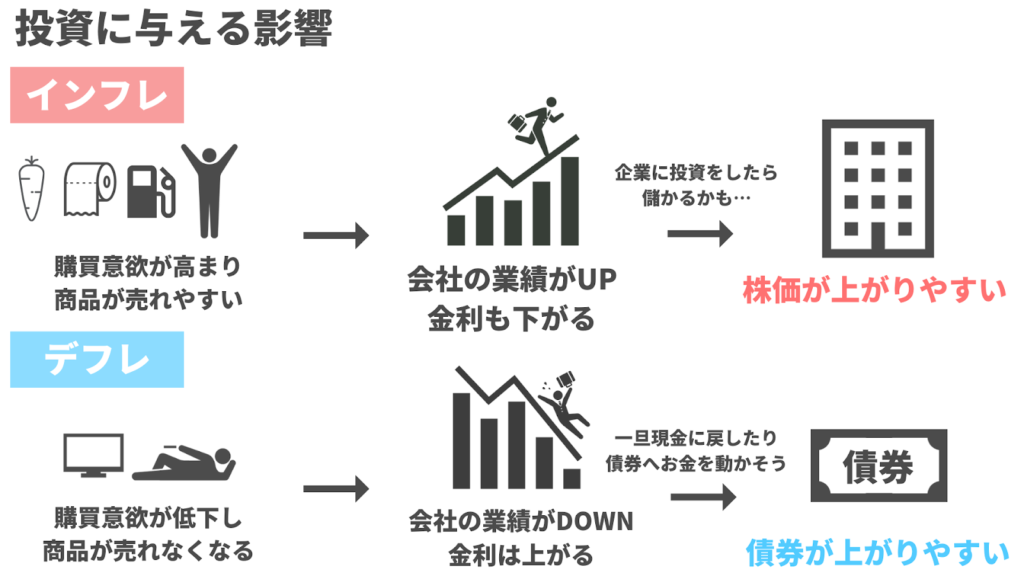

投資に与える影響

インフレになるとお金の価値が下がるため、現金や貯金などの価値も減り続けてしまいますね。

ただ、消費者の購買意欲は高まっているため企業の利益は増えていきます。

そのため、預金ではなく株式や投資信託などに資金が流入しやすくなり、それに伴い株価も上がっていきます。

つまり、一般的にインフレの状況下では株式価格が上がりやすいです。

一方デフレが起きた場合、物価が下がるためお金の価値は上がっていきますね。

ただ、景気は悪くなり消費者の購買意欲も低下していくため企業の業績は上がりません。

そのため、投資していたお金を一時的に現金に戻したり、債券を購入したりする傾向が強くなります。したがって、デフレ時には株式よりも債券価格のほうが上がりやすいです。

日本はデフレが30年近く続いている

経済全体で長期的に考えると、緩やかなインフレ(マイルドインフレ)のほうが私たちにとっても恩恵があります。

ただ、世界的にみて先進国の中でインフレが続いているのはアメリカのみです。主な理由としては、移民の受け入れによる人口増加が関係しています。

そして、日本はデフレが30年近く続いています。高齢化や人口減少などのさまざまな問題を長く解決できずにいるためです。

実際、国税庁の平均給与の統計情報をみると、1990年は平均給与が約425万円。2020年は433万円です。個人的な平均給与は、30年間でほとんど変わっていないことがわかりますね。

ただ、グローバル化や原材料、エネルギー価格などの高騰により、徐々に物価が上がってきました。そして、今後も上がっていくでしょう。いわゆる、悪いインフレ(コストプッシュインフレ)が起こっている状態です。

一方で日経平均株価やS&P500などの代表される株価指数は、上下動しながら右肩上がりで高くなっています。

つまり、生産コストの上昇に伴い物価や株価は上がっていますが、手取り収入は下がり生活が苦しくなっているのです。

インフレ・デフレの知識を身につけて「第二の収入」を築く準備を始めよう

インフレ・デフレは私たちの生活に大きな影響を与えます。最低限の知識だけでも身につけて、物価の変化に振り回されないようにしておきましょう。

そして、その知識を活用してこれからの時代にどのように対応していくか考えることが大切です。

給料は上がりませんが物価は上昇していくため、これからの時代は労働による収入以外の「第二の収入」を持つことが必要になります。

ただし、副業やアルバイトなどの労働をしても、給与水準が低いので物価の上昇に追いつけない可能性があります。

そこで第二の収入として必要なのは「金融資産」からの収入です。

日経平均株価やS&P500などの株価は世界的にみて上昇しているので、その波に乗れば資産は増えていきますよね。これからも世界経済は上下動しながら成長を続けます。そのため、金融資産を持ち育てて、そこから得られる収入で将来のお金を用意しましょう。

インフレやデフレは、世界の経済動向を確認する際の重要な指標の一つ。今回の記事をきっかけに知識を身につけ、今後の生活に役立てていきましょう。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。