投資信託を購入する際に、インデックスファンドとアクティブファンドの比較はよく行われます。実際、両方にメリット・デメリットがあるため、初めて投資をする方はどっちを買ったて運用したらいいのかわからないですよね。

マネーセンスカレッジでは、アクティブファンドに投資をする「アクティブ投資」よりもインデックスファンドに投資する「インデックス投資」を推奨しています。何十年も運用を続けることを前提にすると、インデックス投資のほうが適しているためです。

今回の記事では、投資商品に悩まれている方へ向けてインデックス投資が最強になる理由を紹介します。

インデックスファンドとアクティブファンドとは?

まずはインデックスファンドとアクティブファンドの違いをおさらいしておきましょう。2つの仕組みや特徴を把握して、商品を選ぶ際の判断材料にしてください。

インデックスファンド:特定の市場の値動きと同じ動きを目指す

インデックスファンドとは、東証株価指数(TOPIX)や日経平均株価(日経225)などの経済指標(インデックス)と同じ値動きを目標とする投資信託です。

インデックスファンドは投資対象となる市場が大きいため、資産を分散させて安定的な運用ができる特徴があります。

たとえば、日経平均株価は東証一部上場企業の中から、日本経済新聞社が選定した225銘柄の株式価格を平均した指数です。

つまり、日経平均株価に連動するインデックスファンドは、東証一部に上場している225社の企業の株式を買っているのと同じ状態。

そのため、日経平均に連動するインデックスファンドを購入するだけで、その市場へ分散投資ができるということです。

また、インデックスファンドは運用コストが比較的安いのもポイントです。

近年は、販売手数料が無料の「ノーロード」と呼ばれる投資信託が主流になっています。

投資信託を購入する際には、さまざまな手数料が必要です。そのうち、投資信託の販売会社へ支払う「販売手数料」があります。

この販売手数料がノーロードファンドであれば無料です。そのため、通常の投資信託よりも安いコストで運用ができます。

アクティブファンド:インデックスを超える運用成果を目指す

アクティブファンドとは、インデックス(経済指標)を上回る運用成果を目指す投資信託です。

ファンドマネージャーと呼ばれるプロの専門家が、構成銘柄の売買を繰り返しながらインデックスを超える値動きを目指します。

したがって、インデックスファンドよりも多くのリターンを期待できるのが特徴です。

ただし、アクティブファンドはファンドマネージャーが銘柄を選定したり、実際に企業に訪問して調査などを行ったりします。そのため、インデックスファンドよりも手数料は高いです。

アクティブファンドはリターンが高くなる反面、その分リスクも大きくなる可能性があるため注意しましょう。

運用成績がいいときもあれば悪いときもあります。利益だけをみると「リターンが大きいならアクティブファンドへ投資したほうがお金を稼げるのでは?」と考えてしまうでしょう。

たしかにアクティブ投資は、短期的にみればインデックスファンドよりも期待できるリターンは大きいかもしれません。

しかし、大幅に下落した際に元の運用成果に戻るためには、あなたの想像よりも大きなパワーが必要です。

アクティブファンドについては「アクティブファンドを推奨できない理由」の記事で解説しています。2つの商品の違いをさらに詳しく知りたい方は、ぜひご参照ください。

インデックスファンドへの投資は「平均点」を取り続けられる

インデックスファンドとアクティブファンドの違いを解説しました。

では、なぜマネーセンスカレッジはインデックス投資(インデックスファンドへの投資)をおすすめするのでしょうか。

インデックス投資を推奨する最大の理由は、運用成績が常に平均点を取り続けられるためです。

たとえば、日経平均株価に連動するインデックスファンドがあったとします。

日経平均株価は、東証一部上場企業から選定した225銘柄の株式価格を平均化した指数。

つまり、日経平均連動型のインデックスファンドは、簡単にいうと225銘柄の平均点を取り続けるファンドです。

そのほか、TOPIXやS&P500などに連動するインデックスファンドも同様です。

その市場の平均点を取り続けられる場合、大儲けすることはないですが、大損もしません。価格の上下動はありますが、常に一定の利益を出し続けられます。

したがって、少しずつ利益を増やしながら長い期間安定して運用を続けられるのがインデックス投資の魅力です。

思考実験「あなたが世界で5人しかいないファンドマネージャーの1人だったら?」

インデックス投資をおすすめする理由は、平均点を常に取り続けられるためです。

では、なぜ平均を取り続けることでアクティブ投資の成績を超えられるのでしょか。

この項目で簡単な思考実験をもとに、平均点を取り続けることの「強さ」をわかりやすく説明します。

- 5人のファンドマネージャがいる

- アクティブファンドしか買えない

- 運用成績が悪いとクビになる

このような条件で、どのような戦略を取ると利益を1番挙げられるでしょうか。

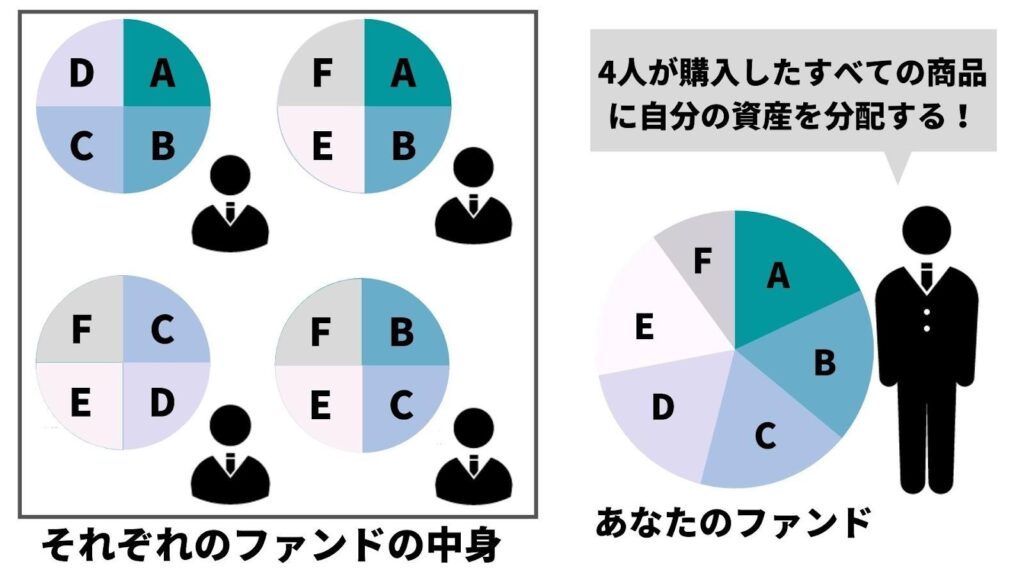

答えは至って単純で、4人が持っているアクティブファンドを自分もまんべんなく購入する戦略がおすすめです。

4人が持っているすべての商品を購入した場合、あなたのファンドの運用成績は4人の平均に収まりますよね。それぞれの運用成績を足して4で割った成績が、あなたの運用結果です。

もし、この状況であなた以外の4人の運用成績が下がったとしましょう。

4人の運用成績が下がるということは、真似をしているあなたの成績ももちろん下がります。

しかし、あなたのファンドは4人の下落幅の平均分しか下がりません。

逆に、市場全体が好調で運用成績が上がる場合でも、あなたの運用成績は4人の上がり幅の平均分しか上がらなくなります。

つまり、4人が持っている商品をすべて購入するということは、ファンドマネージャー5人の真ん中の成績を常にキープできるのです。

ファンドマネージャーが増えても減っても、常に平均。そのため、クビにならずに安定して長く投資を続けることが可能です。

ある年で大儲けしても、その翌年に大損してしまうとパフォーマンスは低下します。

そのため、利益は少額だとしても常に平均点を狙える運用を長く続けることで最終的に得られる利益は多くなるのです。

このように、たとえアクティブファンドだけの世界だとしても、すべての商品に投資をして平均点を取り続ける戦略は利益を最大化できます。

平均点を目指して投資をするのは、インデックスファンドの目的と同じですよね。

したがって最終的にリターンを多く出すには、アクティブ投資よりもインデックス投資になります。

自分の目的に合った金融商品・投資方法を選ぶことが大切

思考実験からもわかるように、たとえアクティブファンドだけしか購入できない世界でも平均点を取り続けられると安定して利益を出せます。

平均点を取り続ける考え方は、インデックスファンドと同じですよね。

したがって、アクティブファンドへ投資するよりもインデックスファンドを購入するほうがおすすめです。

ただ、決してアクティブファンドを否定しているわけではありません。アクティブファンドも、投資戦略によっては採用します。

重要になるのは、あなたが投資を始める目的や求める成果です。

マネーセンスカレッジは「できるだけ安全に安定的に緩やかな右肩上がりで資産を増やす」ことが目的です。

そのための手段として、誰でも安全に安定的な運用を目指せる「全世界投資」を推奨しています。

全世界投資とは、世界の経済成長に乗れるように世界中に資産分散を行い、複利利回り7%を目標に長期的な運用を実施する投資戦略です。

通常、全世界に投資をして得られる利回りは4~5%ほど。そこに、アセットアロケーション理論やドルコスト平均法、リバランスを活用し、さらに1~2%ほどの利回りが上乗せされます。

その結果、合計7%の複利利回りでの運用を目指すことができます。

あなたがどのような目的をもっているのか、本当のことはわかりません。

ただ、目標によって最適な投資方法は変化します。そのため、まずはなぜ投資を始めたいのかしっかりと考えていきましょう。

インデックス投資で安定的に資産を増やそう

今回は、アクティブ投資よりもインデックス投資が最強になる理由を解説しました。

インデックス投資の魅力は、平均点を取り続けられること。全世界の市場の平均点を狙えるように投資すると、毎年4%ほど成長する世界経済の平均点を取りながら運用ができます。そこにアセットアロケーションやドルコスト平均法などの戦略を加えると、年利回り7%を目指せます。

ただ現在までに株式投資やFXなどを行っていて、今後も続けたいと考えている方もいますよね。それを続けること自体は、まったく問題ありません。自分自身の目的を改めて考え、安全に安定的な運用を目指すならインデックス投資以外の選択肢はおすすめできないということです。

インデックス投資を始める場合、マネーセンスカレッジが提唱している「全世界投資」がおすすめです。全世界投資で購入する商品はすべてインデックスファンド。そのため、簡単にいえば世界の経済成長の平均点を取り続けながら運用をする投資方法です。

全世界投資をおすすめする理由は「投資初心者こそ全世界投資からはじめるべき5つの理由」の記事で解説しているので、投資を始めたいと考えている方はぜひこちらの記事もチェックしてくださいね。

累計20,000人以上が受講!チーム7%プレ講座を無料公開中

マネーセンスカレッジでは「投資をしたいけど何から始めたらいいかわからない方」のために会員制チーム7%を運営しています。

「チーム7%は本当に自分に合うのかな?」というような疑問をお持ちの方のために用意しました。せっかく入会するのにミスマッチは避けたいですよね。私たちも同じ気持ちです。

この講座では「マネーセンスカレッジの投資方法の秘密」や「なぜ誰でも簡単に7%運用ができるのか」などの疑問にお答えしています。あなたが今抱えている投資やお金、チーム7%に関する不安を解決してください。

こちらの無料プレ講座は月額1,980円(税込)で提供しているチーム7%の凝縮版です。20年間で累計20,000人以上が視聴しており、資産運用を始められています。

内容をくわしく知りたい方は以下のフォームからご視聴ください。